JPK CIT od 2025 r.: nowe obowiązki podatników. JPK-KR-PD, JPK-ST

REKLAMA

REKLAMA

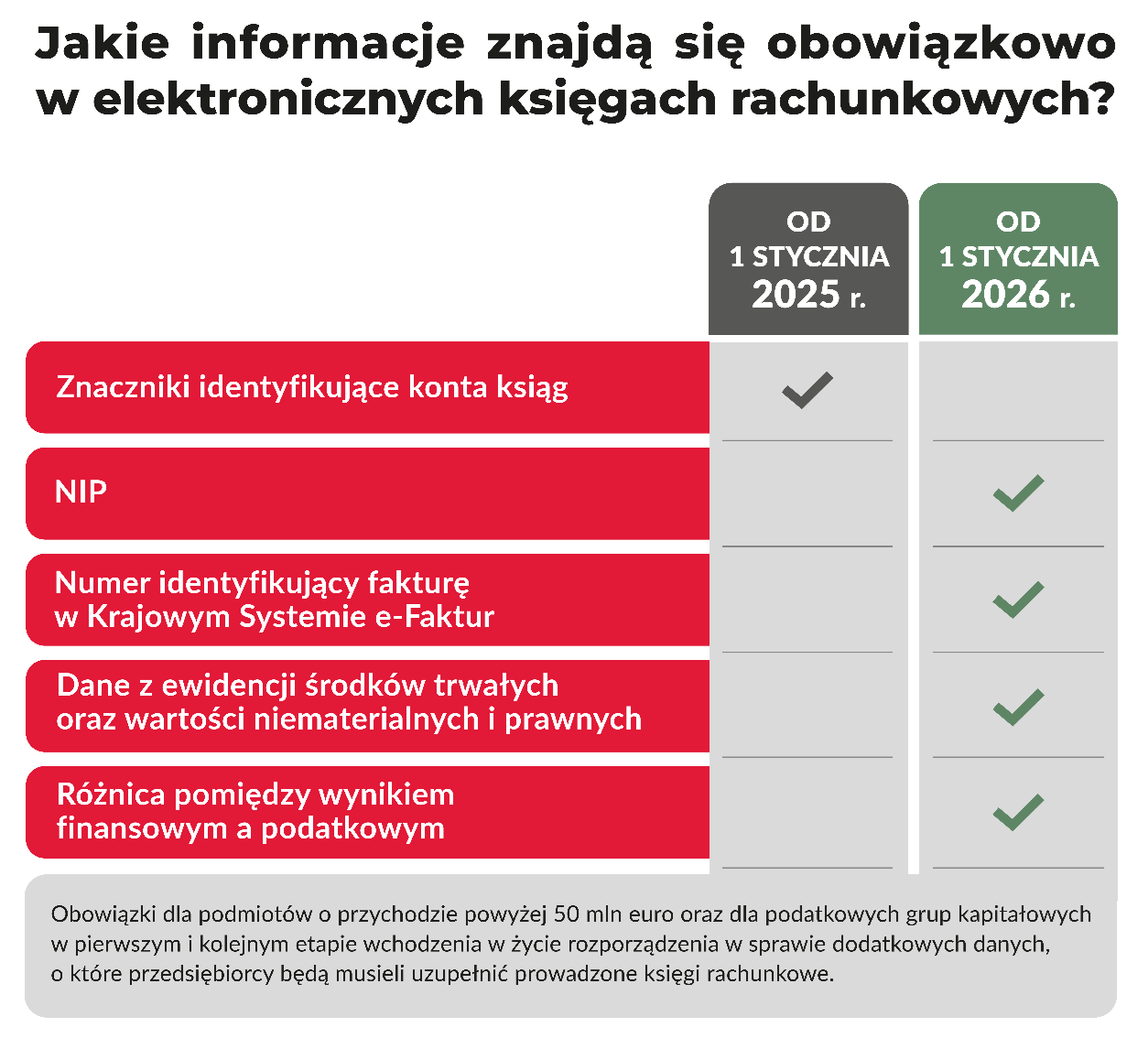

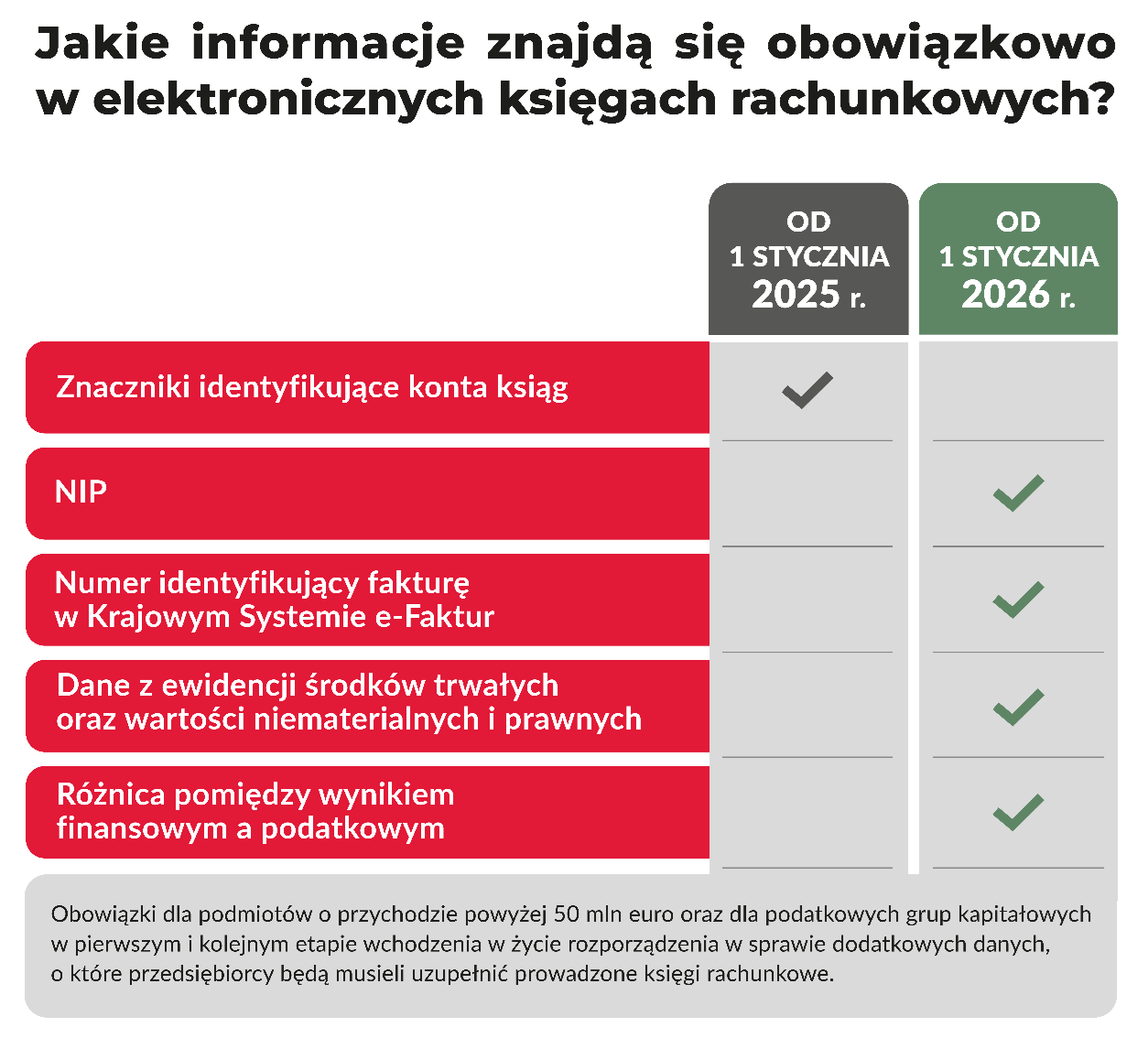

Minister Finansów wydał 16 sierpnia 2024 r. rozporządzenie w sprawie dodatkowych danych, o które przedsiębiorcy będą musieli uzupełnić prowadzone księgi rachunkowe. Jest to tzw. rozporządzenie w sprawie JPK CIT. Jako pierwsze (od 2025 roku) nowymi obowiązkami zostaną obciążone podmioty o przychodzie powyżej 50 mln euro, a także podatkowe grupy kapitałowe. A od 2026 roku pozostali podatnicy CIT. Rozporządzenie to weszło w życie 1 stycznia 2025 r.

- Obowiązek prowadzenia ksiąg rachunkowych wyłącznie w formie elektronicznej. Co to jest JPK CIT?

- Obowiązek złożenia JPK_KR_PD - harmonogram. Co nowego od 2025 roku?

- Kolejne podmioty z nowymi obowiązkami od 2026 r. i 2027 r.

- Minister Finansów uprościł przepisy

- Struktury logiczne i broszury informacyjne dot. JPK_KR_PD i JPK_ŚT_KR

Obowiązek prowadzenia ksiąg rachunkowych wyłącznie w formie elektronicznej. Co to jest JPK CIT?

Od 1 stycznia 2025 r. obowiązują przepisy ustawy o CIT, które nakładają nowe obowiązki na niektóre podmioty, w tym spółki wchodzące w skład podatkowej grupy kapitałowej. Firmy będą miały obowiązek prowadzenia ksiąg rachunkowych przy użyciu programów komputerowych.

Księgi te będą przekazywane do właściwego naczelnika urzędu skarbowego w formie plików elektronicznych, które muszą być zgodne z określoną strukturą logiczną. Podatnicy będą musieli przekazywać do urzędu skarbowego dwa pliki:

JPK_KR_PD - z informacjami dotyczącymi ksiąg rachunkowych i rozliczenia podatku dochodowego, oraz

JPK_ST - z informacjami z ewidencji środków trwałych.

Obie te struktury są nazywane potocznie zbiorczo: JPK CIT, bowiem dotyczą tylko podatników podatku dochodowego os osób prawnych płacących podatek CIT.

REKLAMA

REKLAMA

Obowiązek złożenia JPK_KR_PD - harmonogram. Co nowego od 2025 roku?

Realizacja tego nowego obowiązku przez poszczególne grupy podatników została rozłożona w czasie. Pierwsze struktury logiczne JPK_KR_PD przedsiębiorcy będą musieli złożyć w marcu 2026 r. tj. do upływu terminu złożenia zeznania podatkowego za 2025 rok. Zobowiązane podmioty będą musiały dostosować swoje wewnętrzne systemy finansowo-księgowe, tak aby od 1 stycznia 2025 r. móc wygenerować księgi rachunkowe według opublikowanej struktury logicznej. Dodatkowo opracowane zostało rozporządzenie określające zakres dodatkowych danych, które będą musiały być wykazywane w prowadzonych księgach.

W pierwszej kolejności (tj. za rok podatkowy lub rok obrotowy rozpoczynający się po 31 grudnia 2024 r.) obejmie on:

- podatników CIT, których wartość przychodu uzyskanego w poprzednim roku podatkowym (a w przypadku spółek nie będących osobami prawnymi - roku obrotowym) przekroczyła 50 milionów euro,

- podatkowe grupy kapitałowe.

Wyżej wskazane grupy podatników od początku 2025 r. będą musiały uwzględnić w strukturze logicznej ksiąg rachunkowych jedynie jeden element: znaczniki identyfikujące konta ksiąg.

Natomiast od 1 stycznia 2026 r. będą musiały wskazywać numer identyfikacji kontrahenta, numer identyfikujący fakturę w Krajowym Systemie e-Faktur, wysokość, rodzaj i typ różnicy pomiędzy wynikiem bilansowym i podatkowym.

Kolejne podmioty z nowymi obowiązkami od 2026 r. i 2027 r.

W kolejnych latach obowiązkiem zostaną objęte kolejne grupy podmiotów, tj. za rok podatkowy lub rok obrotowy rozpoczynający się po:

- 31 grudnia 2025 r. – inni podatnicy CIT (spółki niebędące osobami prawnymi) zobowiązani do składania JPK_VAT,

- 31 grudnia 2026 r. - pozostali podatnicy CIT i spółki niebędące osobami prawnymi.

Powyższe grupy podatników będą zobowiązane do prowadzenia ksiąg i ewidencji według nowych struktur logicznych odpowiednio od 1 stycznia 2026 r. i 1 stycznia 2027 r.

Minister Finansów uprościł przepisy

Minister Finansów uwzględnił w rozporządzeniu rozwiązania, które mają przede wszystkim na celu uproszczenie realizowanych obowiązków w zakresie prowadzonych ksiąg.

W pierwszej kolejności Minister Finansów zdecydował o wyłączeniu z obowiązku przekazywania numeru NIP dla poszczególnych zdarzeń w przypadku wskazanych w rozporządzeniu podatników, m.in. banków czy przedsiębiorców telekomunikacyjnych. Będzie się to odnosić do określonych czynności wskazanych w przepisach, które wynikają z podstawowej działalności tych podmiotów. Zakres dodatkowych danych nie będzie obejmował środków trwałych lub wartości niematerialnych i prawnych wprowadzonych do ewidencji przed dniem 1 stycznia 2025 r., z wyjątkiem daty ich wykreślenia z ewidencji.

Aktualnie opublikowane struktury logiczne ksiąg rachunkowych oparte są na obowiązujących od 2018 r. strukturach JPK_KR na żądanie i uwzględniają postulaty zgłoszone podczas konsultacji, m.in.:

- podzielenie struktury logicznej na dwie odrębne (struktura – księga rachunkowa (JPK_KR_PD) i struktura – ewidencja środków trwałych i WNiP),

- wdrożenie funkcjonalności pozwalającej na podzielenie przez podatnika generowanej struktury logicznej JPK_KR_PD na okresy miesięczne/kwartalne/półroczne, co jest szczególnie istotne przy plikach o dużej objętości,

- przeniesienie znaczników identyfikujących z poziomu dokumentu na poziom konta ksiąg rachunkowych.

REKLAMA

Jednocześnie Minister Finansów wskazuje, że obowiązek prowadzenia ksiąg rachunkowych przy użyciu programów komputerowych oraz ich przesyłania w ustrukturyzowanej formie do naczelnika urzędu skarbowego nie wpływa na obowiązujący sposób składania zeznań i deklaracji CIT.

Struktury logiczne i broszury informacyjne dot. JPK_KR_PD i JPK_ŚT_KR

Ministerstwo Finansów opublikowało struktury logiczne postaci elektronicznej ksiąg rachunkowych, o których mowa w art. 9 ust. 1c i 1e ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych oraz art. 24a ust. 1e ustawy o podatku dochodowym od osób fizycznych, w związku z art. 193a § 2 ustawy z dnia 29 sierpnia 1997 roku Ordynacja podatkowa.

A także broszury informacyjne do struktur logicznych JPK_KR_PD i JPK_ŚT_KR. Opisują one zawartość struktury logicznej księgi rachunkowej JPK_KR_PD i ewidencji środków trwałych i wyjaśniają treść poszczególnych elementów zawartych w strukturze logicznej. Broszury są dostępne pod adresem.

JPK_KR_PD – Jednolity Plik Kontrolny Księgi Rachunkowe Podatek Dochodowy

JPK_ST_KR – Jednolity Plik Kontrolny Środki Trwałe

Zmiana struktury JPK_KR_PD do wersji 1-1 wynika wyłącznie z dostosowania słowników do treści opublikowanego rozporządzenia Ministra Finansów z dnia 16 sierpnia 2024 r. w sprawie dodatkowych danych, o które należy uzupełnić prowadzone księgi rachunkowe podlegające przekazaniu na podstawie ustawy o podatku dochodowym od osób prawnych (Dz. U. poz. 1314).

Nowe struktury JPK_KR_PD oraz JPK_ST_KR będą obowiązywały od 1 stycznia 2025 r.

Broszura informacyjna dotycząca struktury JPK_KR_PD (1)

Broszura informacyjna dotycząca struktury JPK_ST_KR (1)

Schemat JPK_KR_PD(1)

Schemat JPK_ST_KR(1)

Poza broszurami, na stronie podatki.gov.pl została udostępniona sekcja pytań i odpowiedzi związanych ze strukturami logicznymi ksiąg rachunkowych i ewidencji środków trwałych (dostępna pod linkiem). Jeśli informacje tam zamieszczone nie wyjaśnią wątpliwości można zadać pytanie ekspertom Ministerstwa Finansów pisząc na adres e-mail: JPK.helpdesk@mf.gov.pl

JPK CIT 2025 - 2026

Ministerstwo Finansów

Ministerstwo Finansów wskazuje też, że wyłączenie obowiązku przekazywania za 2025 danych z ewidencji środków trwałych oraz wartości niematerialnych i prawnych nastąpi w drodze odrębnego od wskazanego na wstępie rozporządzenia aktu prawnego.

Podstawa prawna: Rozporządzenie ministra finansów z 16 sierpnia 2024 r. w sprawie dodatkowych danych, o które należy uzupełnić prowadzone księgi rachunkowe podlegające przekazaniu na podstawie ustawy o podatku dochodowym od osób prawnych – Dziennik Ustaw z 29 sierpnia 2024 r., poz. 1314.

REKLAMA

REKLAMA