Łatwiejsze rozliczenia firm dzięki e-fakturom

REKLAMA

ANALIZA

REKLAMA

REKLAMA

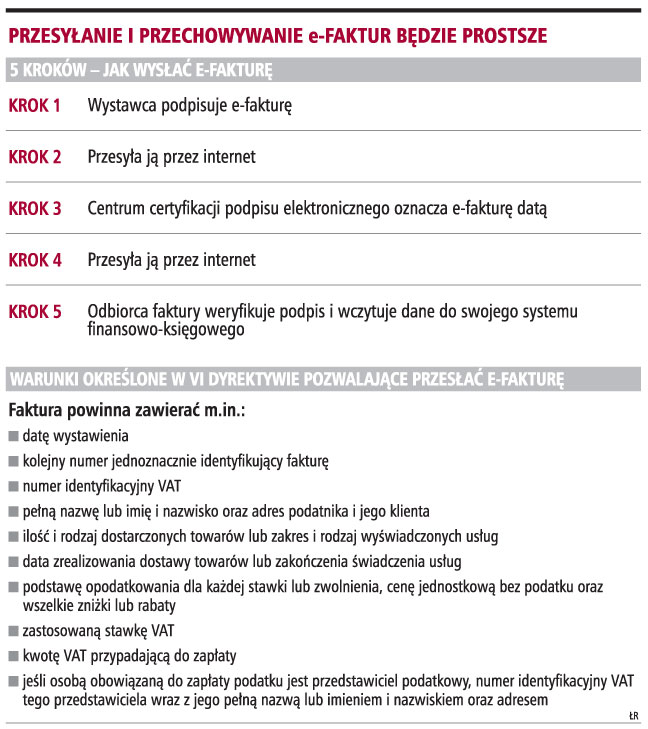

Zapadł wyrok korzystny dla firm, które przesyłają faktury drogą elektroniczną oraz korzystają z systemu EDI (system umożliwiający przesyłanie między kontrahentami e-faktur oraz innych dokumentów drogą elektroniczną). Problem polega jednak na tym, że polskie przepisy w niektórych przypadkach uniemożliwiają korzystanie z EDI. Wyrok sądu administracyjnego, zgodnie z którym można wprost stosować przepisy VI Dyrektywy UE, oznacza dla podatników, że w pełni mogą korzystać z EDI i za jego pomocą przesyłać oraz przechowywać e-faktury.

Korzystne rozstrzygnięcia

Spór między spółką a organami podatkowymi, który rozstrzygnął WSA w Warszawie (sygn. akt III SA/Wa 1054/07), dotyczył trzech zagadnień. Po pierwsze, elementów, które musi zawierać e-faktura, po drugie, jej formatu, a po trzecie, faktur korygujących. Organy podatkowe kwestionowały zastosowanie do e-faktur przepisów VI Dyrektywy. Nakazały podatnikowi spełnienie wymogów określonych w polskich rozporządzeniach ministra finansów: z 25 maja 2005 r. w sprawie zwrotu podatku niektórym podatnikom, zaliczkowego zwrotu podatku, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia z VAT (Dz.U. nr 95, poz. 798) oraz z 14 lipca 2005 r. w sprawie wystawiania oraz przesyłania faktur w formie elektronicznej, a także przechowywania oraz udostępniania organowi podatkowemu lub organowi kontroli skarbowej tych faktur (Dz.U. nr 133, poz. 1119).

Skarżąca spółka rozpoczęła wdrażanie systemu do fakturowania EDI i dzięki niemu przesyła faktury drogą elektroniczną. Jako wystawca faktur zbiera komunikaty EDI. Spółka twierdziła, że e-faktury nie muszą zawierać wszystkich elementów, których wymagają polskie przepisy, wystarczy, że e-faktura zawiera elementy określone w przepisach unijnych. Z taką interpretacją nie zgodziły się organy podatkowe i uznały, że e-faktury muszą spełniać wymogi określone w par. 9 rozporządzenia ministra finansów z 25 maja.

REKLAMA

Sąd przyznał jednak rację spółce i uznał, że wystarczy, aby e-faktura zawierała elementy określone w art. 22 ust. 3 lit. b) VI Dyrektywy UE.

Format można zmienić

Kolejnym elementem sporu był format e-faktury. System EDI wymaga zmiany formatu faktury, ponieważ za jego pomocą nadawca przesyła jedynie informacje z e-faktur, a odbiorca za pomocą programu komputerowego przetwarza je ponownie do postaci e-faktury. Organy podatkowe stwierdziły, że na zmianę formatu faktury nie pozwalają polskie przepisy. Faktury elektroniczne powinny być wystawiane, przesyłane i przechowywane w formie, która zapewnia autentyczność ich pochodzenia i integralność ich treści. Zdaniem organów nie jest więc możliwa zmiana formatu na potrzeby systemu EDI. Spółka twierdziła natomiast, że ustawodawca nie nakłada obowiązku zachowania formatu, jeśli jest zachowana autentyczność i integralność faktury. Sąd i w tym przypadku przyznał rację spółce, ponieważ uznał, że system EDI gwarantuje autentyczność i integralność faktur.

- Skoro dla odczytania e-faktury konieczne jest jej przekonwertowanie (przekształcenie - przyp. red.), to nie można wymagać od firmy, aby zrezygnowała z korzystania z systemu EDI - uzasadniła sędzia sprawozdawca.

Ostatni problem dotyczył przeszkód technicznych korygowania e-faktur. Zdaniem skarżącej system EDI nie posiada opcji wystawiania korekty e-faktury, a zatem możliwe jest wystawianie papierowej faktury korygującej z dopiskiem, że jest to korekta e-fak-tury. Organy zakwestionowały taki sposób korekty, ale zdaniem sądu jest on prawidłowy.

Firmy mogą zyskać

Eksperci podatkowi przyznają, że jest to dobry i przełomowy wyrok dla podatników, korzystających z e-faktur i systemu EDI.

Ernest Frankowski, doradca podatkowy PricewaterhouseCoopers, uważa, że wyrok warszawskiego sądu jest krokiem w dobrym kierunku.

- Rozbieżności między przepisami polskimi a unijnymi dotychczas były jednym z podstawowych elementów utrudniających korzystanie z e-faktur - przyznał ekspert. Dodał, że dla podatników najistotniejsze jest stwierdzenie sądu pozwalające na stosowanie przepisów dyrektywy UE przed przepisami polskich rozporządzeń.

- W rezultacie podatnicy nie będą się obawiali implementować systemów dotyczących e-faktur w kształcie, w jakim działają one w Unii Europejskiej. A zatem stosowanie w pierwszej kolejności przepisów unijnych w sprawie e-faktur nie tylko ułatwi podatnikom korzystanie z tej formy wymiany dokumentów, ale pozwoli na przełamanie jednej z dotychczasowych barier, czyli bariery psychologicznej - powiedział Ernest Frankowski.

Również Dariusz Malinowski, dyrektor zespołu postępowań podatkowych i sądowych KPMG, przyznaje, że jest to bardzo logiczny wyrok.

- Zgodnie z nim najważniejsza jest treść transakcji, a nie forma. Kwestionowanie przez organy podatkowe elementów formalnych e-faktur wydaje się nieuzasadnione. Faktura elektroniczna powinna potwierdzać przede wszystkim rzeczywisty przebieg transakcji między kontrahentami. Ponadto system EDI spełnia dwa podstawowe kryteria: zachowania autentyczności i integralności e-faktur, a zatem pozwala na zgodny z przepisami obrót gospodarczy oraz odliczenie podatku - stwierdził Dariusz Malinowski.

ŁUKASZ ZALEWSKI

lukasz.zalewski@infor.pl

REKLAMA

REKLAMA