Ulgi w spłacie zobowiązań podatkowych - nowe zasady

REKLAMA

REKLAMA

Nowe zasady zostały określone w rozporządzeniu Rady Ministrów z 31 marca 2009 r. w sprawie udzielania niektórych ulg w spłacie zobowiązań podatkowych stanowiących pomoc publiczną na rozwój małych i średnich przedsiębiorstw (dalej: rozporządzenie). Ulgi podatkowe dla przedsiębiorstw określone w rozporządzeniu to:

REKLAMA

REKLAMA

• odroczenie terminu płatności podatku lub rozłożenie zapłaty podatku na raty,

• odroczenie lub rozłożenie na raty zapłaty zaległości podatkowej wraz z odsetkami za zwłokę lub odsetek określonych w decyzji, o której mowa w art. 53a Ordynacji podatkowej, oraz

• umorzenie w całości lub w części zaległości podatkowych, odsetek za zwłokę lub opłaty prolongacyjnej, wraz ze wskazaniem przypadków, w których ulgi są udzielane jako pomoc indywidualna.

REKLAMA

Pomoc indywidualna

Jeżeli łączna wartość ekwiwalentu dotacji brutto przekracza:

• 7,5 mln euro dla jednego przedsiębiorcy na jeden projekt inwestycyjny,

• 2 mln euro dla jednego przedsiębiorcy na jeden projekt obejmujący usługi doradcze lub udział w targach

- pomoc stanowi pomoc indywidualną, która może być udzielona po zatwierdzeniu przez Komisję Europejską (§ 2 ust. 2 rozporządzenia). W pozostałych przypadkach udzielanie ulg zgodnie z warunkami określonymi w rozporządzeniu nie podlega notyfikacji Komisji.

Zakaz udzielania pomocy

Rozporządzenie wprowadza zakaz:

• udzielania pomocy małemu i średniemu zagrożonemu przedsiębiorcy,

• udzielania i wypłacania pomocy przedsiębiorcy, na którym ciąży obowiązek zwrotu pomocy, wynikający z wcześniejszej decyzji Komisji Europejskiej, uznającej pomoc za niezgodną z prawem oraz ze wspólnym rynkiem (§ 4 ust. 1 rozporządzenia).

Małego i średniego przedsiębiorcę uważa się za zagrożonego, jeżeli spełnia następujące warunki:

• w przypadku spółki z ograniczoną odpowiedzialnością - ponad połowa jej zarejestrowanego kapitału została utracona, w tym ponad 1/4 w okresie poprzedzających 12 miesięcy,

• dla spółki, której przynajmniej niektórzy członkowie są w sposób nieograniczony odpowiedzialni za zobowiązania spółki - ponad połowa jej kapitału według sprawozdania finansowego została utracona, w tym ponad 1/4 w okresie poprzedzających 12 miesięcy,

• bez względu na rodzaj spółki - spełnia kryteria kwalifikujące do objęcia postępowaniem upadłościowym (§ 4 ust. 2 i 3 rozporządzenia).

Intensywność pomocy

Intensywność pomocy na inwestycje nie może przekraczać:

• 20% wydatków kwalifikujących się do objęcia pomocą - w przypadku małego przedsiębiorcy, oraz

• 10% tych wydatków - w przypadku średniego przedsiębiorcy (§ 8 ust. 1 rozporządzenia).

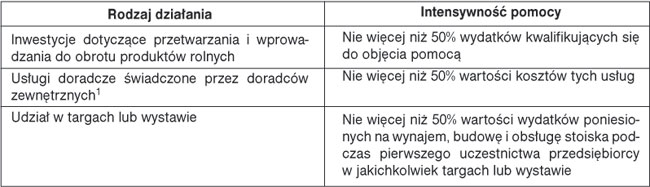

Maksymalną intensywność pomocy na inne rodzaje inwestycji, usługi i udział w targach przedstawiamy w tabeli poniżej.

Warunki uzyskania pomocy

Przedsiębiorca może skorzystać z pomocy na inwestycję obliczaną na podstawie kosztów inwestycji lub kosztów płacy. Do wydatków kwalifikujących się do objęcia pomocą obliczaną na podstawie kosztów płacy należą, poniesione po dniu złożenia wniosku o udzielenie ulgi i związane z nowo utworzonymi miejscami pracy, dwuletnie koszty wynagrodzenia brutto powiększone o obowiązkowe składki na ubezpieczenia społeczne. Warunki rozliczenia kosztów są następujące:

• miejsca pracy są związane z realizacją inwestycji,

• miejsca pracy zostaną utworzone w okresie trzech lat od zakończenia realizacji inwestycji,

• nastąpi wzrost netto liczby pracowników u danego przedsiębiorcy w porównaniu ze średnią za okres ostatnich 12 miesięcy.

Warunkiem koniecznym do korzystania z ulg podatkowych jest też utrzymanie nowo utworzonych miejsc pracy przez co najmniej trzy lata od dnia ich utworzenia (§ 9 ust. 5 rozporządzenia). Dotychczas termin ten wynosił aż pięć lat.

Okres obowiązywania przepisów

Przepisy rozporządzenia będą obowiązywały do 30 czerwca 2014 r.

• rozporządzenie Rady Ministrów z 31 marca 2009 r. w sprawie udzielania niektórych ulg w spłacie zobowiązań podatkowych stanowiących pomoc publiczną na rozwój małych i średnich przedsiębiorstw - Dz.U. Nr 59, poz. 488

Sławomir Biliński

konsultant podatkowy

|

|

1 Pomoc na usługi doradcze świadczone przez doradców zewnętrznych nie może być udzielona na usługi doradztwa stałego, związanego z bieżącą działalnością operacyjną przedsiębiorcy, w tym doradztwo podatkowe, marketingowe i reklamowe oraz obsługę prawną (§ 10 ust. 2 rozporządzenia).

REKLAMA

REKLAMA