MF potwierdza: będzie możliwa zmiana formy opodatkowania za 2022 rok

REKLAMA

REKLAMA

Ponowna zmiana formy opodatkowania w 2022 roku. MF wysłuchało przedsiębiorców

Strona rządowa po zakończeniu konsultacji zaproponowała możliwość ponownej zmiany formy opodatkowania w 2022 roku. Będąc na spotkaniu konsultacyjnym z Ministerstwem Finansów, postulowałem, aby dopuścić takie rozwiązanie i pytałem, czy to się stanie. Minister Soboń poinformował mnie wtedy, że być może zostanie to dopuszczone tuż po zakończeniu roku 2022.

REKLAMA

REKLAMA

Zgodnie z zapowiedzią ze środowej konferencji prasowej – czekamy jeszcze wciąż na publikację aktu prawnego – zmiana formy na skalę podatkową dla rozliczających się obecnie na liniówce lub na ryczałcie będzie możliwa po zakończeniu roku podatkowego.

Dodatkowe okienko na zmianę opodatkowania dla ryczałtowców

Dodatkowo ryczałtowcy będą mogli zmienić sposób opodatkowania pomiędzy 1 lipca a 22 sierpnia. Oznacza to, że będą mogli przez pierwszą połowę roku być opodatkowani w formie ryczałtu, a drugą połowę wg skali podatkowej. W związku z tym dla ryczałtowców istnieją dwie możliwości zmiany: albo cały rok na skali podatkowej, albo połowa roku na ryczałcie, a druga połowa na skali podatkowej.

Warto podkreślić, że wprowadzając możliwość takiej zmiany wykorzystano rozwiązanie istniejące już wcześniej. W przypadku przedsiębiorców na ryczałcie ewidencjonowanym taka zmiana była bowiem możliwa, ale tylko pod jednym warunkiem – utraty prawa do ryczałtu. Działo się to m.in. w przypadku rozpoczęcia sprzedaży produktów lub usług wyłączonych z ryczałtu (do takich należały m.in. wyroby akcyzowe lub części samochodowe). Ryczałtowiec tracił wtedy uprawnienia i z automatu przechodził na skalę podatkową, rozliczając się według niej już od pierwszej sprzedaży takiego wyrobu.

REKLAMA

Ministerstwo Finansów użyło teraz podobnego mechanizmu, ale już dla wszystkich ryczałtowców.

Nie ma możliwości zmiany opodatkowania na ryczałt lub na liniówkę

Zmiana formy opodatkowania będzie możliwa wyłącznie na skalę podatkową. Czyli nie będzie można przejść ani na ryczałt, ani na liniówkę w trakcie trwania roku lub po jego zakończeniu. Jedyna możliwość to przejście na skalę z ryczałtu lub z liniówki.

Minister Soboń wyraźnie podkreślił również, że ponowna zmiana dotyczyć to będzie wyłącznie tego roku.

Podatki rozliczymy w jednym terminie

Ponadto od przyszłego roku zeznania podatkowe będzie można złożyć w jednym terminie do 30 kwietnia 2023 roku. Dotyczy to wszystkich podatników niezależnie od wybranej formy. Przykładowo wg starych zasad ryczałtowcy rozliczali się do 28 lutego, a osoby na karcie podatkowej do 31 stycznia. Ta zmiana może zostać z nami na dłużej.

Rozwiązania te oceniam bardzo dobrze, ponieważ skala podatkowa po zmianach staje się bardziej korzystną formą. Wielu przedsiębiorców do samego końca będzie zastanawiało się, jaką formę za rok 2022 wybrać. Nie będą musieli o tym decydować wcześniej, jeśli takiej pewności nie mają. Spokojnie będą mogli to zrobić do 30 kwietnia przyszłego roku.

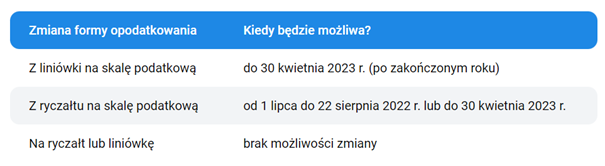

Zmiana formy opodatkowania - kiedy będzie możliwa?

Nową formę opodatkowania roku będzie można wybrać w terminach:

Zmiana formy opodatkowania 2022/2023

INFOR

Piotr Juszczyk, Główny Doradca Podatkowy w firmie inFakt

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA