Jak metody amortyzacyjne wpływają na wynik finansowy

REKLAMA

REKLAMA

Przykład przedstawia konsekwencje wyboru jednej z wymienionych metod.

REKLAMA

REKLAMA

Przykład

Firma Alfa kupiła i przyjęła do używania 1 stycznia 2008 r. środek trwały o wartości początkowej 19 700 zł. Oszacowana wartość końcowa to 1700 zł. Kierownik jednostki musi podjąć decyzję o wyborze jednej z metod dokonywania odpisów amortyzacyjnych. Kształtowanie się wyniku finansowego przedsiębiorstwa zależy od jego wyboru. Przy wyborze kierownik jednostki powinien wziąć pod uwagę wartości zdyskontowane, ponieważ wartość pieniądza w czasie ulega zmianom i w związku z tym nie należy porównywać jedynie wartości księgowych bez ich korygowania do rzeczywistej wartości netto.

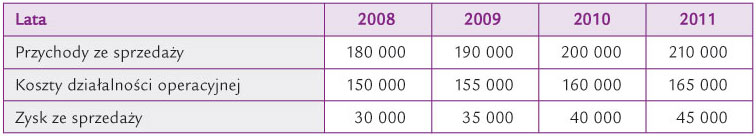

Tabela 1. Prognozowane przychody i koszty

REKLAMA

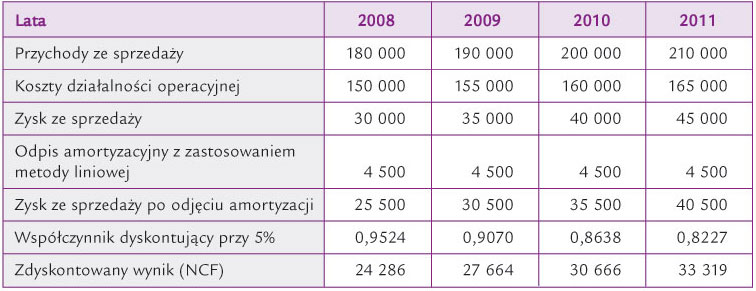

Przewidywany czas ekonomicznej użyteczności dla metody liniowej wynosi 4 lata.

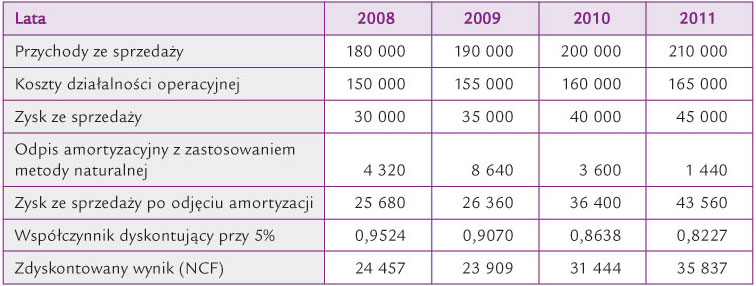

Środek posłuży do wytworzenia 5000 szt. produktu, przy czym wydajność w kolejnych latach będzie następująca:

• w 2008 r. - 1200 szt.,

• w 2009 r. - 2400 szt.,

• w 2010 r. - 1000 szt.,

• w 2011 r. - 400 szt.

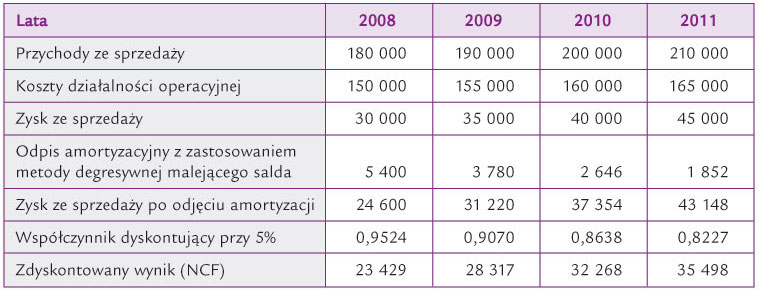

Stawka amortyzacji degresywnej malejącego salda wynosi 30%.

Stopa procentowa do określenia współczynnika dyskontującego wynosi 5%.

Tabela 2. Wybór metody amortyzacji liniowej (4 lata)

NPV = 24 286 zł + 27 664 zł + 30 666 zł + 33 319 zł = 115 935 zł

Tabela 3. Wybór metody amortyzacji naturalnej (5000 szt.)

NPV = 24 457 zł + 23 909 zł + 31 444 zł + 35 837 zł = 115 647 zł

Tabela 4. Wybór metody amortyzacji degresywnej malejącego salda (30%)

NPV = 23 429 zł + 28 317 zł + 32 268 zł + 35 498 zł = 119 512 zł

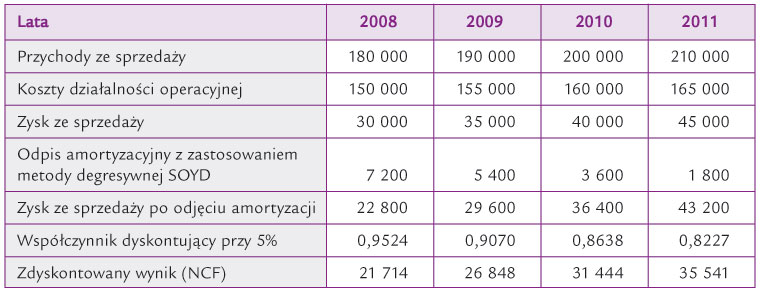

Tabela 5. Wybór metody amortyzacji degresywnej metodą SOYD

NPV = 21 714 zł + 26 848 zł + 31 444 zł + 35 541 zł = 115 547 zł

Wybór odpowiedniej metody ma zasadnicze znaczenie dla finansów przedsiębiorstwa i powinien być uzależniony od strategii przedsiębiorstwa.

1. Biorąc pod uwagę pełne cztery lata użytkowania, należy stwierdzić, że najbardziej opłacalną (czyli taką, przy której wynik finansowy będzie najwyższy) metodą jest metoda amortyzacji degresywnej malejącego salda. Dodatkowa korzyść stosowania tej metody to jej częściowa akceptacja przez fiskus.

2. Jeżeli z jakichś względów kierownika najbardziej interesuje wysoki wynik finansowy roku 2008 (np. jednostka zamierza zaciągnąć kredyt bankowy i chce przedstawić wysokie zyski), to najbardziej pożądana okazuje się metoda naturalna. Daje ona najwyższy zysk w pierwszym roku użytkowania, a dodatkowo jest związana z efektywnością środka trwałego, zatem można ją uznać za najbardziej rzetelną.

3. Jeżeli kierownikowi nie zależy na wysokości wyników, które jako prognozowane obarczone są pewnym błędem, lecz celem jest prostota zaliczenia amortyzacji i uniknięcie sporów w fiskusem, to najbezpieczniejszym wyborem dla przedsiębiorstwa będzie użycie metody liniowej. Metoda ta jest prosta i nie powoduje zastrzeżeń urzędu.

UWAGA

Wybór metody dokonywania odpisów amortyzacyjnych może powodować daleko idące skutki w ramach zarządzania finansami przedsiębiorstw.

Przedsiębiorstwo powinno dokonywać wyboru, biorąc pod uwagę jak największą ilość czynników, również niemierzalnych (np. prostota wyboru metody, rzetelność, związek z realiami). Bazowanie jedynie na przewidywanych wynikach finansowych, które zawsze odbiegają od rzeczywistości, może świadczyć o dość krótkowzrocznej polityce kadry zarządzającej.

Katarzyna Kobiela-Pionnier

asystent w Wyższej Szkole Finansów i Zarządzania w Warszawie

REKLAMA

REKLAMA