Raty kredytów mieszkaniowych i zdolność kredytowa – styczeń/luty 2022 r.

REKLAMA

REKLAMA

Zdolność kredytowa przy kredycie mieszkaniowym (hipotecznym) - styczeń 2022 r.

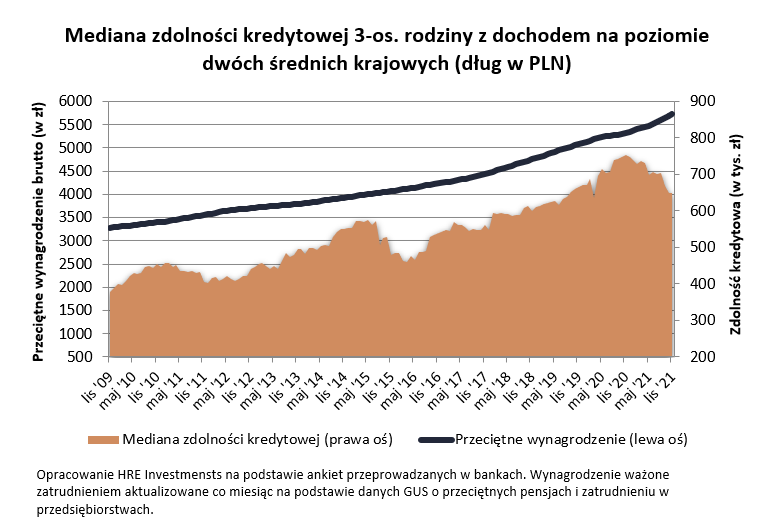

Gdy kredyty są droższe, to i maleje kwota, na którą można się zadłużyć. Różnica jest spora, bo jeśli jeszcze we wrześniu trzyosobowa rodzina dysponująca dwiema średnimi krajowymi (obecnie jest to w sumie prawie 8,7 tys. netto) mogła pożyczyć 700 tys. złotych, to dziś jest to o około 150 tysięcy mniej.

REKLAMA

REKLAMA

|

Zdolność kredytowa 3-os. rodziny z dochodem 8670 zł netto |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa REKLAMA |

RRSO zapropono-wanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

Credit Agricole |

702 034 zł |

5,13% |

90% |

|

ING |

679 676 zł |

5,39% |

80% |

|

PKO Bank Polski |

668 750 zł |

5,78% |

90% |

|

PKO Bank Hipoteczny |

668 750 zł |

5,78% |

90% |

|

Bank Millennium |

652 000 zł |

5,10% |

90% |

|

mBank |

645 617 zł |

4,43% |

90% |

|

Santander |

639 593 zł |

5,14% |

90% |

|

Bank Pocztowy |

606 228 zł |

6,39% |

80% |

|

Alior Bank |

525 541 zł |

5,67% |

90% |

|

Citi Handlowy |

415 000 zł |

4,98% |

80% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 17 styczeń 2022 r.) |

|||

Nie wszystkie banki zdążyły już uwzględnić zmiany kosztu pieniądza, ale nawet z informacji przesłanych przez te instytucje wynika, że w ciągu 4 miesięcy zdolność kredytowa naszej przykładowej rodziny spadła o 92 tysiące złotych. Różnica pomiędzy wspomnianymi 150 tysiącami i 92 tysiącami złotych wynika nie tylko z tego, że nie wszystkie banki zdążyły zaktualizować dane o oprocentowaniu, ale też z tego, że wg statystyk GUS w ostatnim czasie dynamicznie rosną wynagrodzenia. Jest to o tyle ważne, że zarabiając więcej możemy po prostu liczyć na większy kredyt hipoteczny.

Kredyt hipoteczny - zdolność kredytowa

Kiedy koniec podwyżek stóp procentowych? Jak wzrosną raty kredytów?

Co nas czeka w przyszłości? Jeśli wierzyć prognozom, to najbardziej dynamiczne zmiany są już w dużej mierze za nami. Przypomnijmy – aktualny poziom ceny pieniądza w gospodarce wzrósł już na tyle, że przeciętny posiadacz złotowego kredytu mieszkaniowego albo już spłaca ratę nawet o 1/3 wyższą niż we wrześniu 2021 roku, albo lada moment dostanie informację o takiej podwyżce raty.

Gdzie jest kres tych podwyżek? Centralna prognoza wynikająca z grudniowej ankiety makroekonomicznej przeprowadzonej przez NBP sugeruje, że w 2022 roku podstawowa stopa procentowa wzrośnie do około 3%. Przypomnijmy, że po styczniowej decyzji opiewa ona na 2,25%. Przy tym wspomniane badanie przeprowadzone przez bank centralny może jeszcze nie w pełni uwzględniać np. podbijające inflację podwyżki stawek za gaz i energię elektryczną, informacji o drożejącej żywności, a tym bardziej zmian podatkowych, które zaordynował rząd, aby walczyć ze wzmożoną inflacją. Sytuacja jest więc na tyle dynamiczna, że prognozy ekonomiczne potrafią się zdezaktualizować zanim zostaną opublikowane. Nie zmienia to jednak faktu, że warto je śledzić.

Pewnym papierkiem lakmusowym potencjalnych zmian mogą być też aktualne notowania kontraktów terminowych na stopy procentowe. Ich przewagą jest to, że są kwotowane na bieżąco. Nie ma więc takiego opóźnienia pomiędzy sformułowaniem prognozy i jej publikacją. Wynika z nich, że w połowie br. koszt pieniądza na rynku międzybankowym będzie na poziomie około 4%. To sugeruje, że podstawowa stopa procentowa może wtedy wynosić około 3,5-4%.

Co to wszystko oznacza dla przeciętnego posiadacza kredytu? Jeśli prognozy okażą się słuszne, to znaczyć to może, że jesteśmy już relatywnie blisko krańca podwyżek rat. Jeśli podstawowa stopa procentowa wzrośnie do 3%, to raty złotowych kredytów mogą z obecnego poziomu wzrosnąć już tylko o około 5%. Jeśli kres podwyżek podstawowej stopy procentowej leży raczej na poziomie 3,5%, to raty mogą jeszcze pójść w górę o 10%. Jeśli jednak rację mają bardziej pesymistyczni obserwatorzy rynku, czyli RPP nie spocznie póki podstawowa stopa procentowa nie pójdzie w górę do 4%, to i raty wzrosną w tym wariancie jeszcze o 15%.

|

Potencjalna wysokość rat kredytów mieszkaniowych po podwyżce stóp procentowych |

||||||

|

Wariant |

Dług zaciągnięty na 25 lat z marżą na poziomie 2,6% na kwotę: |

|||||

|

100 000 zł |

200 000 zł |

300 000 zł |

400 000 zł |

500 000 zł |

1 000 000 zł |

|

|

wrzesień 2021 |

466 zł |

932 zł |

1 398 zł |

1 864 zł |

2 330 zł |

4 659 zł |

|

styczeń 2022 |

622 zł |

1 245 zł |

1 867 zł |

2 490 zł |

3 112 zł |

6 225 zł |

|

stopa referencyjna 3% |

650 zł |

1 300 zł |

1 949 zł |

2 599 zł |

3 249 zł |

6 498 zł |

|

stopa referencyjna 3,5% |

681 zł |

1 362 zł |

2 043 zł |

2 723 zł |

3 404 zł |

6 808 zł |

|

stopa referencyjna 4% |

713 zł |

1 425 zł |

2 138 zł |

2 850 zł |

3 563 zł |

7 125 zł |

|

Szacunki HRE Investments |

||||||

Tak wyglądają warianty rozwoju wydarzeń przez pryzmat dostępnych dziś prognoz. Te niestety są ostatnio bardzo zmienne. Dlatego racjonalnie podchodząc do domowych finansów warto przygotowywać się na różne warianty. I choć dla wielu osób może to być nikłe pocieszenie, to jednak warto odnotować, że z perspektywy dostępnych dziś prognoz, większość podwyżek rat kredytów mieszkaniowych może już być za nami.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA