Jak ujmować w księgach prowizje od kredytu

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

Prowizja banku stanowi koszt pośredni działalności spółki. Do celów podatkowych podlega on więc uwzględnieniu w momencie jego poniesienia. Jeżeli okres kredytowania przekracza rok podatkowy, to spółka zobowiązana jest do proporcjonalnego podziału tego kosztu na kolejne lata podatkowe. Szczegóły wraz z dekretacją - w uzasadnieniu.

UZASADNIENIE

Standardowa umowa kredytowa zazwyczaj zawiera zapis określający, że udostępniona kredytobiorcy kwota będzie pomniejszona o wartość prowizji banku. Tego typu koszt stanowi pośredni koszt działalności spółki. Zasady jego rozliczania do celów podatkowych zawarte są w art. 15 ust. 4d ustawy o podatku dochodowym od osób prawnych (dalej: updop). Zgodnie z zapisami tego artykułu:

REKLAMA

koszty uzyskania przychodów, inne niż koszty bezpośrednio związane z przychodami, są potrącalne w dacie ich poniesienia. Jeżeli koszty te dotyczą okresu przekraczającego rok podatkowy, a nie jest możliwe określenie, jaka ich część dotyczy danego roku podatkowego, w takim przypadku stanowią one koszty uzyskania przychodów proporcjonalnie do długości okresu, którego dotyczą.

Pojęcie momentu poniesienia kosztu określa art. 15 ust. 4e updop. Przepis ten stanowi, że za dzień poniesienia kosztu uzyskania przychodów uważa się dzień, na który ujęto koszt w księgach rachunkowych (zaksięgowano) na podstawie otrzymanej faktury (rachunku), albo dzień, na który ujęto koszt na podstawie innego dowodu w przypadku braku faktury (rachunku), z wyjątkiem sytuacji gdy dotyczyłoby to ujętych jako koszty rezerw albo biernych rozliczeń międzyokresowych kosztów.

Koszt prowizji oraz odsetek od kredytu obrotowego w rachunku zysków i strat stanowi element kosztów finansowych (art. 42 ust. 3 ustawy o rachunkowości).

Kierując się kryterium istotności, spółka może podjąć decyzję o bezpośrednim odniesieniu wartości prowizji w koszty lub też - uznając, że zniekształciłoby to wynik finansowy - o jej sukcesywnym odpisywaniu w koszty poprzez konto rozliczeń międzyokresowych kosztów.

Decyzja dotycząca rachunkowego rozliczenia powyższego kosztu przekłada się również na moment uznania go za koszt do celów podatkowych. Wyjątek dotyczy sytuacji, w której spółka, uznając, że wartość kosztu prowizji jest nieistotna, podejmie decyzję o jego bezpośrednim odniesieniu w całości w koszty, w sytuacji gdy okres kredytowania przekracza rok podatkowy. Wówczas, niezależnie od uproszczonego podejścia rachunkowego, do celów podatkowych spółka zobowiązana jest do proporcjonalnego do długości okresu kredytowania rozliczenia kosztu prowizji w kolejnych latach podatkowych.

Prezentowane stanowisko potwierdza m.in. Dyrektor Izby Skarbowej w Warszawie w interpretacji z 18 sierpnia 2009 r., nr IPPB5/423-405/09/JC:

(...) Z przedstawionego stanu faktycznego wynika, iż Spółka zawiera z bankami umowy kredytowe, które są umowami wieloletnimi. Każda umowa zawiera w sobie zapis warunkujący konieczność zapłaty bankowi jednorazowej prowizji oraz opłat warunkujących uruchomienie kredytu. Koszty tych opłat Spółka ujmuje w księgach rachunkowych proporcjonalnie do całego okresu trwania umowy kredytowej.

Prowizja bankowa z tytułu zawierania umowy kredytu nie będzie miała bezpośredniego odzwierciedlenia w osiąganych przychodach, lecz jej poniesienie warunkuje możliwość korzystania ze środków finansowych wydatkowanych na bieżącą działalność, a więc warunkuje pośrednio uzyskanie przychodu.

Spółka ujmuje w księgach rachunkowych koszty prowizji, rozliczając je proporcjonalnie przez cały okres trwania umowy kredytowej, tym samym nie jest możliwe potraktowanie zapłaconej prowizji jako koszt uzyskania przychodu, jednorazowo w momencie jej zapłaty.

W świetle powyższego wydatki na prowizję bankową i inne opłaty warunkujące uruchomienie kredytu stanowią koszty uzyskania przychodów proporcjonalnie do długości trwania umowy kredytowej. (...)

PRZYKŁAD

Spółka podpisała w sierpniu umowę kredytu obrotowego na okres 2 lat. Kwota kredytu została określona na 800 000 zł. Dokonując przelewu środków, bank dokonał potrącenia prowizji w wysokości 24 000 zł. Spółka podjęła decyzję o rozliczaniu powyższej kwoty w okresie kredytowania. We wrześniu spółka dokonała spłaty pierwszej raty kredytu w wysokości 30 000 zł. Naliczone przez bank odsetki za ten miesiąc wyniosły 9000 zł.

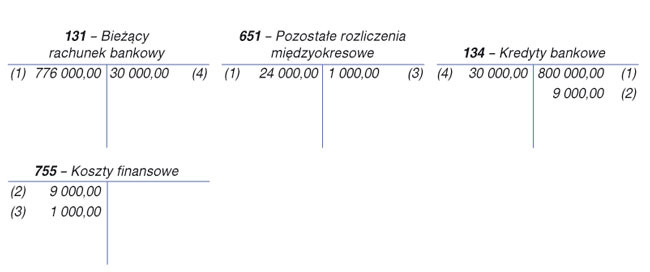

Księgowania:

1. Wpływ kwoty kredytu pomniejszonej o kwotę prowizji na rachunek bankowy spółki:

Wn konto 131 „Bieżący rachunek bankowy” 776 000,00 zł

Wn konto 651 „Pozostałe rozliczenia międzyokresowe” 24 000,00 zł

Ma konto 134 „Kredyty bankowe” 800 000,00 zł

2. Odsetki naliczone za pierwszy miesiąc kredytowania:

Wn konto 755 „Koszty finansowe” 9 000,00 zł

Ma konto 134 „Kredyty bankowe” 9 000,00 zł

3. Odpis miesięcznej raty prowizji (24 000,00/24):

Wn konto 755 „Koszty finansowe” 1 000,00 zł

Ma konto 651 „Pozostałe rozliczenia międzyokresowe” 1 000,00 zł

4. Spłata pierwszej raty kredytu:

Wn konto 134 „Kredyty bankowe” 30 000,00 zł

Ma konto 131 „Bieżący rachunek bankowy” 30 000,00 zł

• art. 15 ust. 4d-e ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych - j.t. Dz.U. z 2000 r. Nr 54, poz. 654; ost.zm. Dz.U. z 2009 r. Nr 165, poz. 1316

• art. 42 ust. 3 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2009 r. Nr 152, poz. 1223

Izabela Grochola

główna księgowa w spółce z o.o

REKLAMA

REKLAMA