Nowe zasady odpowiedzialności za długi przedsiębiorstwa

REKLAMA

REKLAMA

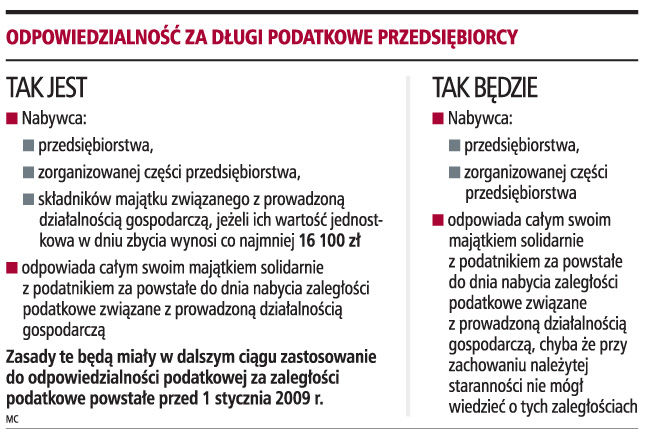

Od 1 stycznia 2009 r. zostanie ograniczony krąg osób, które mogą zostać pociągnięte do odpowiedzialności za długi podatkowe przedsiębiorcy. Z tym dniem zostanie uchylony art. 112 par. 1 pkt 3 Ordynacji podatkowej. Oznacza to, że organy podatkowe nie będą mogły pociągnąć do odpowiedzialności nabywców składników majątku stanowiących aktywa trwałe o wartości przekraczającej kwotę podaną w obwieszczeniu ministra finansów. W 2008 roku kwota ta wynosiła 16,1 tys. zł (w przyszłym roku próg ten miał wynieść 16,7 tys. zł zgodnie z obwieszczeniem ministra finansów z 6 sierpnia 2008 r.).

REKLAMA

REKLAMA

Słuszna zmiana

Eksperci zgodnie uznają wprowadzoną zmianę za potrzebną i słuszną z punktu widzenia pewności obrotu gospodarczego. Dotychczasowe przepisy nakładały na nabywców składników majątku przedsiębiorcy ryzyko odpowiedzialności za jego zobowiązania podatkowe. Wprawdzie, jak wskazuje Piotr Liss, doradca podatkowy w KZWS Spółka Doradztwa Podatkowego, uzyskanie zaświadczenia o wysokości zaległości już istniejących w trybie art. 306g Ordynacji podatkowej zwalniało nabywcę z odpowiedzialności za długi inne niż stwierdzone w tym zaświadczeniu, jednak o istnieniu tej możliwości wiedziało niewiele osób.

- Dokumentu takiego nie żądali notariusze przy sprzedaży w formie aktu notarialnego, a często nawet o nim nie wspominali. Poza tym skomplikowana procedura jego uzyskiwania i okres ważności wynoszący faktycznie trzy dni powodowały konieczność dopasowania całej transakcji do tempa działania urzędów skarbowych - mówi Piotr Liss.

Wprowadzona zmiana uwzględnia praktykę związaną ze sprzedażą środków trwałych.

REKLAMA

Grzegorz Maślanko, partner, radca prawny w Departamencie Doradztwa Podatkowego Grant Thornton Frąckowiak, zwraca uwagę, że mało który z nabywców cenniejszych rzeczy (np. samochodów) czy praw (np. autorskich, ochronnych na znaki towarowe) sprawdza, czy u sprzedającego było to aktywem trwałym, a jeśli tak, to uzyskując stosowne zaświadczenie od organów podatkowych, upewnia się, że zbywca nie zalega z zapłatą podatków.

- Niejeden z kupujących boleśnie odczuł skutki zakupu np. od zadłużonego dealera samochodowego pojazdu, który okazał się środkiem trwałym (tzw. samochód demonstracyjny) - mówi Grzegorz Maślanko.

Dodaje, że obecnie w przypadku choćby częściowego niepowodzenia egzekucji z majątku zbywcy fiskus może się zwrócić z żądaniem zapłaty zaległości do nabywcy.

Odpowiedzialność za cudzy dług

Wykreślenie przepisu przewidującego odpowiedzialność nabywcy składników majątku przedsiębiorstwa za zobowiązania zbywcy, w ocenie Dariusza Malinowskiego, partnera w KPMG Doradztwo Podatkowe, jest uzasadnione słusznym zamiarem ograniczenia liczby sytuacji, kiedy jest możliwe egzekwowanie zaległości podatkowych od osób, które z powstaniem tych zaległości nie miały nic wspólnego. Zdaniem eksperta w przypadku większych transakcji dotyczących sprzedaży przedsiębiorstw lub ich zorganizowanych części można wymagać od nabywcy, aby upewnił się co do istnienia ewentualnych zaległości związanych z nabywanym majątkiem poprzez uzyskanie odpowiedniego zaświadczenia.

- Stawianie takiego wymogu nabywcom pojedynczych przedmiotów było dość nieracjonalne z punktu widzenia swobody obrotu gospodarczego, biorąc pod uwagę ustalony na kilkanaście tysięcy złotych próg wartości nabywanych składników - uważa Dariusz Malinowski.

Przepis przejściowy

Ekspert podkreśla, że nowa regulacja nie obejmie zaległości podatkowych powstałych do końca 2008 roku. Zatem nabywcy składników majątku wciąż będą mogli ponieść odpowiedzialność za podatki, których termin płatności upłynął przed wejściem w życie nowelizacji.

- Tak będzie aż do czasu przedawnienia tych zaległości, zatem praktyczny skutek zmiany przepisów będzie w początkowym okresie dość ograniczony - zauważa Dariusz Malinowski.

Także Andrzej Ossowski, radca prawny z Kancelarii Adwokatów i Radców Prawnych P.J. Sowislo z Poznania, zwraca uwagę, że organy podatkowe zachowały kompetencje do pociągnięcia do odpowiedzialności nabywców składników majątku w przypadku zaległości podatkowych powstałych przed 1 stycznia 2009 r. Wynika to z art. 8 ustawy nowelizującej, zgodnie z którym do odpowiedzialności podatkowej osób trzecich za zaległości podatkowe powstałe przed dniem wejścia w życie nowelizacji stosuje się art. 112 w brzmieniu dotychczasowym.

- W tym zakresie może pojawić się jednak praktyczny kłopot z określeniem, jaką wartość składnika należy brać pod uwagę przy określaniu odpowiedzialności, skoro przepis przejściowy ustawy nowelizującej nie odsyła w tym zakresie do stosowania dotychczasowej treści art. 119 Ordynacji podatkowej - mówi Andrzej Ossowski.

Przepis ten upoważniał ministra finansów do określenia m.in. wysokości progu, którego przekroczenie wiązało się z odpowiedzialnością podatkową nabywcy składników majątku.

Zmiana odpowiedzialności

Po zmianie przepisów odpowiedzialność za długi podatkowe przedsiębiorcy będzie ograniczona do transakcji zakupu przedsiębiorstwa lub jego zorganizowanej części.

- Oczywiście w tym przypadku nabywca nadal powinien posiadać zaświadczenie wydane w trybie art. 306g Ordynacji podatkowej - mówi Piotr Liss.

Zwraca uwagę, że istotne jest jednak to, że od przyszłego roku o dokument taki nie będzie już musiał występować samodzielnie. Będzie go mógł otrzymać również od zbywcy, co wynika z nowelizacji art. 306g. Możliwości takiej nie było przed 1 stycznia 2009 r.

Również Grzegorz Maślanko podkreśla, że ryzyko odpowiedzialności za długi podatkowe przedsiębiorcy w dalszym ciągu ciąży na nabywcach przedsiębiorstwa czy jego zorganizowanej części.

- Tu pozyskanie zaświadczenia o poziomie zadłużenia sprzedającego wobec fiskusa należy uznać za przejaw należytej staranności - przypomina ekspert.

Odpowiedzialność za długi podatkowe przedsiębiorcy

MAGDALENA MAJKOWSKA

magdalena.majkowska@infor.pl

REKLAMA

REKLAMA