Deflacja w Europie - od kiedy?

REKLAMA

REKLAMA

Wzrost cen, czyli inflacja jest we współczesnym świecie zjawiskiem uważanym za normalne i tak powszechnym, że zdążyliśmy się do niej przyzwyczaić. Zwykli obywatele narzekają na nią co prawda znacznie bardziej niż ekonomiści, ale dopóki nie jest zbyt wysoka, wszyscy są w miarę zadowoleni. W Polsce nie kojarzy się najlepiej, bowiem przez wiele lat dokuczała nam bardzo mocno. Dziś już jednak mało kto pamięta, jak potrafi być dokuczliwa i uparta. Z niedowierzaniem słuchamy o tym, jak ceny w Argentynie czy Wenezueli mogą rosnąć o kilkadziesiąt procent rocznie. A jeszcze 20 lat temu sięgała w Polsce 30 proc. rocznie, nie wspominając już najgorszego pod tym względem 1990 r., gdy sięgała niemal 600 proc. Nic więc dziwnego, że boimy się wysokiej inflacji, która zżera realną wartość naszych pieniędzy.

REKLAMA

REKLAMA

Deflację definiuje się jako długotrwały spadek ogólnego poziomu cen, a w uproszczeniu rozumie się ją jako przeciwieństwo inflacji.

Z punktu widzenia konsumentów deflacja, czyli spadek cen, wydaje się zjawiskiem korzystnym. Któż nie chciałby, idąc na zakupy, widzieć na sklepowych wywieszkach coraz niższych cen? I dlaczego ekonomiści tak bardzo boją się takiej sytuacji obawiają? Wszystko zależy od tego, z jakiego powodu ceny są coraz niższe. Nie ma nic dziwnego i groźnego w tym, że ceny komputerów czy telefonów komórkowych idą w dół, wraz z rozwojem technologii ich wytwarzania, pociągającym za sobą obniżanie się kosztów produkcji. Gdy jednak koszty się nie zmniejszają, a ceny idą w dół, to sygnał, że coś nie gra.

REKLAMA

Mocno spadająca inflacja, a w gorszym wariancie deflacja, to zjawiska nieodłącznie towarzyszące pogarszającej się sytuacji w gospodarce, czy wręcz recesji. Najczęstszym wyjaśnieniem przyczyny deflacji jest zbyt mała ilość pieniądza w gospodarce, w wyniku czego zmniejsza się popyt na towary, a w konsekwencji w kłopoty popadają firmy, zmuszone do obniżania cen poniżej kosztów produkcji, ograniczania produkcji, zwolnień pracowników lub obniżek płac. To zaś nakręca spiralę recesji.

Gdyby jednak problem ograniczał się jedynie do niedoboru pieniądza, łatwo można byłoby sobie z tym poradzić. Wszak banki centralne mają możliwość emisji pieniądza. Jak dowodzi historia kilku ostatnich lat, nadzwyczajnie luźna polityka pieniężna głównych banków centralnych świata i pompowanie gigantycznych ilości pieniądza na rynki, wcale groźby deflacji nie oddaliło, choć być może zapobiegło jej pojawieniu się. Najlepszym tego przykładem są niedawne działania Europejskiego Banku Centralnego. Jak widać strumienie pieniądza nie są jednak najbardziej skutecznym lekiem na deflację, a jej przyczyny są bardziej złożone.

Wyjaśnienie tego fenomenu to jednak zadanie dla ekonomistów, być może zasługujące na nagrodę Nobla.

Polecamy: Samochód po zmianach od 1 kwietnia 2014 - multipakiet

Podyskutuj o tym na naszym FORUM

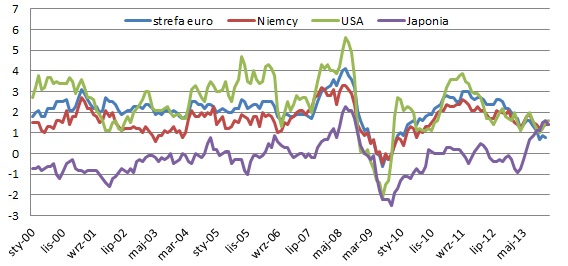

Inflacja w strefie euro, Niemczech, USA i Japonii (w proc.)

Źródło: Eurostat.

Nam pozostaje nieco prostsze zadanie, określenia jakie mogą być konsekwencje deflacji dla konsumentów i inwestorów. Najczęściej opisywanym przy tej okazji zjawiskiem jest wstrzymywanie się konsumentów z nabywaniem różnego rodzaju dóbr, w oczekiwaniu na okazję ich kupna w przyszłości po jeszcze niższej cenie. Trudno takim argumentom odmówić logiki, jednak jest to problem nieco teoretyczny. Jest oczywiste, że mechanizm ten nie dotyczy wszystkich dóbr. Nikt nie będzie czekał, aż chleb będzie o 10 groszy tańszy. W przypadku większości potrzeb innego typu też raczej trudno sobie wyobrazić odraczanie ich zaspokojenia. Niewielu powstrzyma się przed kupnem butów, telewizora, nowego telefonu, czy samochodu. Chociaż w Japonii takie zjawisko niewątpliwie można było zauważyć. Rzecz w tym, że z drugą Japonią bywa różnie, szczególnie w kwestii konsumpcji.

Nie ulega jednak wątpliwości, że deflacja jest bardzo niekorzystna dla osób zadłużonych. Wraz ze spadkiem cen zwiększa się bowiem realna wartość kwot, które muszą zwrócić, nie mówiąc o odsetkach. Te ostatnie zresztą w warunkach deflacji zwykle są mniejsze, ze względu na spadające zwykle wówczas stopy procentowe. Za tę samą kwotę nominalną, którą musimy oddać, moglibyśmy kupić większą ilość towarów. Szczególnie drastycznie to zjawisko dotyka kredytów hipotecznych. Spadające ceny nieruchomości mogą bowiem doprowadzić do obniżenia zabezpieczenia poniżej wartości wymaganej przez bank. To zjawisko groźne nie tylko dla kredytobiorców, ale i dla banków, mogące stanowić źródło kryzysu finansowego, podobnego do tego sprzed kilku lat. Tym bardziej, że dotyka również zadłużone firmy, które zmuszone do obniżania cen, mogą popaść w niewypłacalność.

W diametralnie odwrotnej sytuacji zdają się być wierzyciele, którzy otrzymują swego rodzaju premię, przy zwrocie pożyczki. Za otrzymane kwoty mogą kupić więcej, bo ceny w międzyczasie się obniżą. Dotyczy to jednak przede wszystkim pożyczkodawców nie będących bankami, dla których odzyskany pieniądz nie ma „wartości użytkowej” poza tą, że może być ponownie użyty do udzielania kredytu. W dobrej sytuacji będą tu z pewnością posiadacze obligacji. Sytuacja oszczędzających i inwestorów nie jest już jednak tak oczywista, jak mówi się w teorii. Z pozoru inwestowanie jest nie tylko dziecinnie proste, ale wręcz... niekonieczne. Skoro realna wartość posiadanych pieniędzy w warunkach deflacji rośnie, to wystarczy je tylko trzymać, nie siląc się na inwestowanie. Ale większości oszczędzającym takie działanie nie wystarcza. Tym bardziej, że w przeciwieństwie do inflacji, skala deflacji bywa niezbyt wielka, czyli ceny nie spadają w tempie kilku czy kilkunastu procent rocznie, ale zwykle kilku dziesiątych procent. W fazie zagrożenia deflacją i w jej początkowej fazie, posiadacze gotówki zazwyczaj intensywnie poszukują możliwości jej zainwestowania i osiągnięcia wyższego zysku.

Być może właśnie taki mechanizm obserwujemy w ostatnim czasie, gdy rosną zarówno ceny akcji, obligacji, czy większości surowców, choć ożywienie gospodarcze wcale nie stanowi wystarczającego uzasadnienia dla zwyżki notowań. Problem w tym, że gdy rzeczywiście mamy do czynienia z deflacją z prawdziwego zdarzenia, czyli zgodnie z definicją, występuje długotrwały spadek cen, inwestowanie, szczególnie w akcje, czy surowce, staje się coraz bardziej ryzykowne. Deflacja wkracza bowiem także na rynki tych aktywów. Tu znów można powołać się na przykład Japonii. Najnowsza historia deflacji w tym kraju datuje się od początku wieku, z dwuletnią przerwą (2007-2009) na schyłek globalnego boomu, czy jak kto woli, spekulacyjnej bańki, a chwilowo zakończył się w połowie 2013 r., w wyniku bezprecedensowych wysiłków japońskiego banku centralnego. Większą część tego okresu spędził w silnym trendzie spadkowym, a jeszcze wyraźniej widać to w horyzoncie obejmującym lata 90. ubiegłego stulecia.

Deflacja straszy więc niemal wszystkich, a wśród nich przede wszystkim zadłużone rządy, banki i inwestorów. Przy tak silnym lobby antydeflacyjnym, szansa na jej pojawienie się, na wzór japoński, jest raczej niewielka. Najlepszym zaś na nią lekarstwem jest wzrost gospodarczy. Pocieszeniem jest również to, że poza Japonią, w najnowszej historii nigdzie się jeszcze nie pojawiła.

Roman Przasnyski, Open Finance

REKLAMA

REKLAMA