Raty kredytów spadną o 30% jeszcze w 2023 roku?

REKLAMA

REKLAMA

Spadek oprocentowania powinien ulżyć kredytobiorcom jeszcze w bieżącym 2023 roku. Część zadłużonych już dziś obserwuje niższe raty, a jeśli wierzyć dostępnym prognozom, to dopiero początek. Szczególnie optymistyczne założenia znajdziemy w projekcie programu mieszkaniowego, nad którym pracuje rząd. Jeśli spełni się zapisany tam scenariusz, to raty kredytów mogą spaść nawet o około 1/3.

Raty kredytów mieszkaniowych już spadają

W ostatnich tygodniach posiadacze złotowych kredytów mieszkaniowych doznali pozytywnego zaskoczenia. Po wielu miesiącach podwyżek banki, informując o wysokości rat, w końcu dają znać o obniżkach. Ruchy takie pojawiać się już mogły w styczniu i grudniu, ale wtedy były ona na tyle skromne, że mogliśmy ich nawet nie zauważyć. Tym razem otrzymujemy informacje o obniżeniu raty nawet o około 5%. W przypadku kredytu zaciągniętego na 300 tysięcy złotych i 25 lat możemy mówić o uldze na poziomie 140-150 złotych miesięcznie, a to już da się zauważyć w domowym budżecie. Przy czym w żadnym wypadku nie możemy zapomnieć o fakcie, że w trakcie cyklu podwyżek stóp procentowych, raty części złotowych kredytów mieszkaniowych mogły pójść w górę o około 80-100%. Jesteśmy więc dopiero na początku drogi do poprawy tej sytuacji.

REKLAMA

REKLAMA

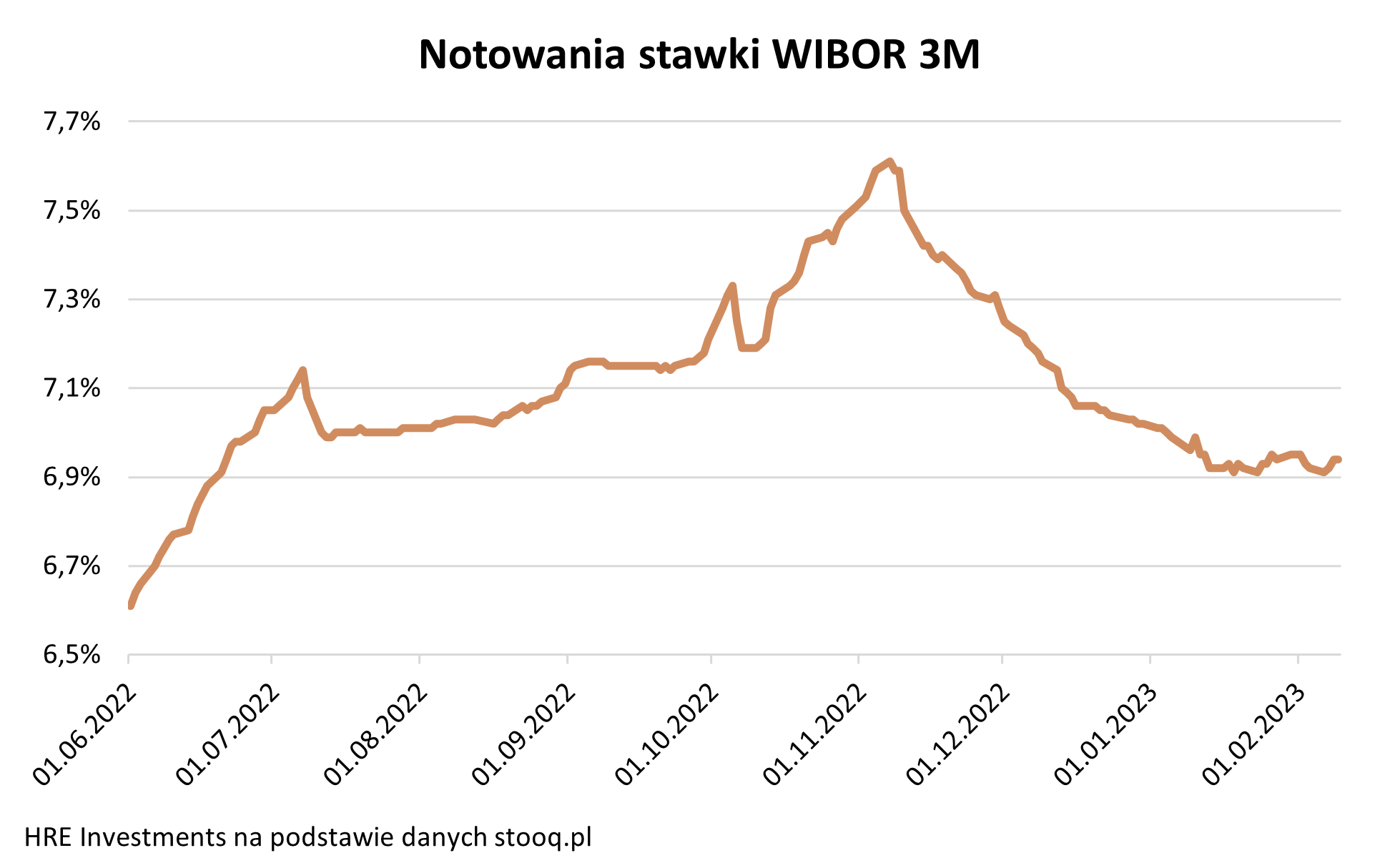

Spadają notowania WIBOR

Ostatnie obniżki rat kredytów zawdzięczamy spadkowi stawki WIBOR – ważnego składnika oprocentowania większości złotych kredytów mieszkaniowych. Jeszcze na początku listopada ubiegłego roku WIBOR w wersji trzymiesięcznej był notowany na poziomie ponad 7,6%. Wszystko dlatego, że rynek spodziewał się wtedy dalszego zacieśniania polityki monetarnej przez RPP. Do tego jednak nie doszło, w efekcie czego 9.02.2023 WIBOR 3M wyniósł 6,94%. Notowania rynkowe sugerują, że choć RPP oficjalnie nie zakończyła cyklu podwyżek stop procentowych i zostawia sobie pełne pole manewru, to rynek nie wierzy już w to, że stopy procentowe w Polsce w aktualnym cyklu pójdą jeszcze w górę. Coraz częściej pojawiają się spekulacje na temat ruchów w drugą stronę, a więc o potencjalnych spadkach stóp procentowych.

HRE Investments

Kilka miesięcy stabilizacji a potem obniżki stóp procentowych i rat kredytowych?

Póki co czeka nas jednak najprawdopodobniej kilkumiesięczna pauza i utrzymywanie się kosztu pieniądza w Polsce na poziomie podobnym do dzisiejszego. Z upływem czasu coraz bardziej powinny jednak rosnąć szanse na dalszy spadek oprocentowania kredytów. Aby się sto stało, potrzebne są jednak obniżki stóp procentowych. Zupełnie najwcześniej jest na to szansa w drugiej połowie 2023 roku.

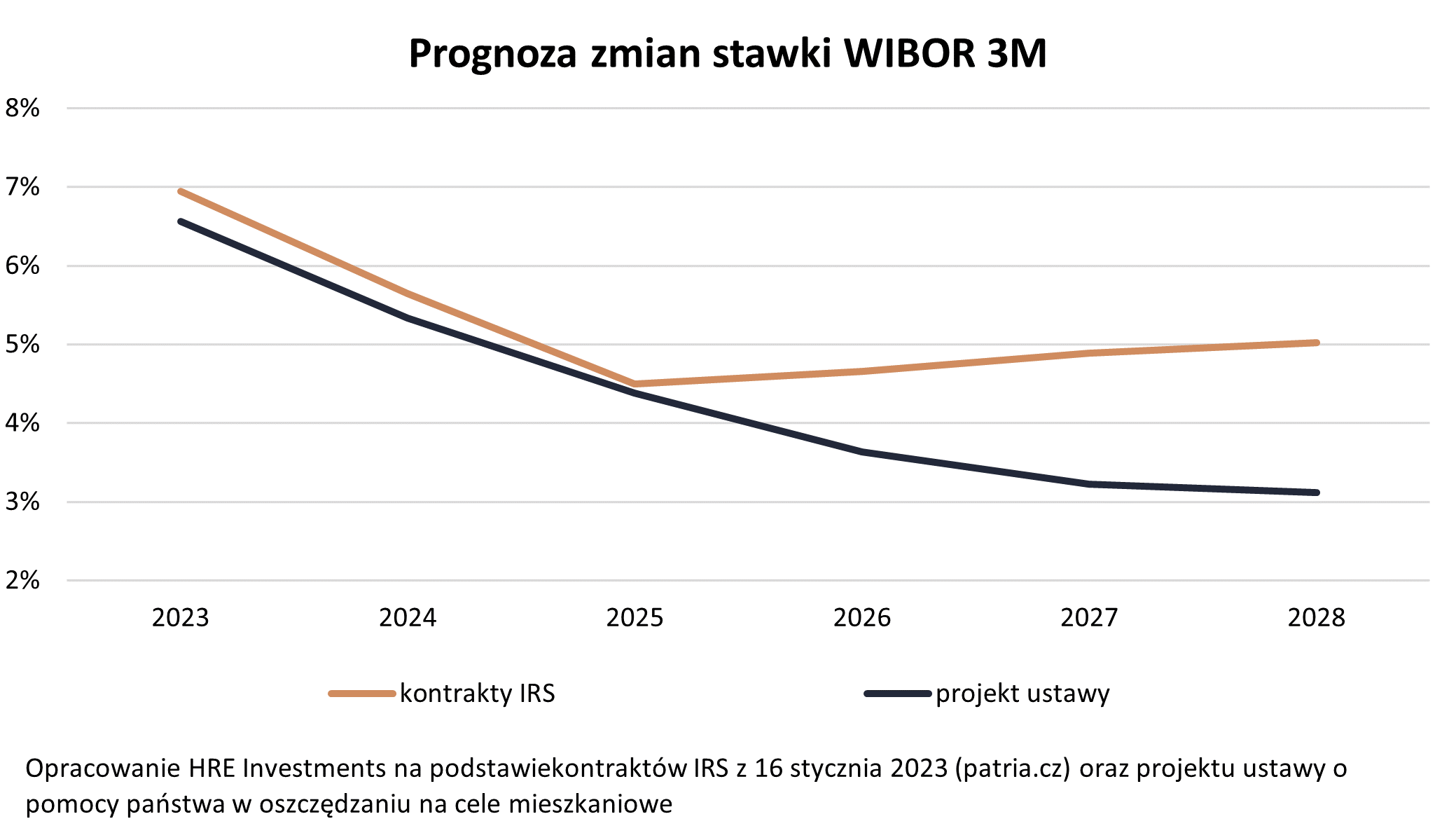

Z kontraktów terminowych na stopę procentową wynika, że rynek spodziewa się stopniowego łagodzenia polityki monetarnej (obniżania stóp procentowych) do 2025 roku włącznie. W tym horyzoncie raty kredytów mogą spaść z dzisiejszego poziomu o około 20%. W przypadku długu zaciągniętego na 25 lat i 300 tysięcy złotych mowa tu o spadku raty z 2,5 tys. złotych miesięcznie do 2 tysięcy.

Jaki WIBOR w kolejnych miesiącach i latach?

Znacznie dalej idą założenia, które rząd przytacza w ramach procedowanego projektu programu mieszkaniowego. Znajdziemy tam założenia, które służą co prawda oszacowaniu tego ile ten program będzie kosztował, ale wynika z nich, że WIBOR 3M już w 2023 roku powinien osiągnąć poziom 6,56%. W roku następnym ma to być już tylko 5,33%, a w kolejnych latach koszt pieniądza na rynku międzybankowym ma dalej spadać aż do poziomu niewiele ponad 3,1% w 2028 roku. To oznaczałoby spadek raty względem aktualnego jej poziomu o około 30%. W praktyce oznacza to, że rata 25-letniego kredytu zaciągniętego na 300 tysięcy złotych może spaść z wcześniej wspomnianego poziomu 2,5 tys. zł miesięcznie do mniej niż 1,8 tys. zł.

REKLAMA

HRE Investments

Oczywiście wszystkie te przewidywania, to jedynie prognozy. Jeśli zaciągamy kredyt o zmiennym oprocentowaniu, to nikt nie zagwarantuje nam wysokości raty w perspektywie kilku lat. Dlatego podchodząc roztropnie do zarządzania domowym budżetem należy przygotowywać się też na realizację mniej optymistycznych scenariuszy.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA