Podatek turystyczny w Europie 2023 - stawki. Ile zapłacisz na urlopie?

REKLAMA

REKLAMA

W Szwajcarii podatek turystyczny jest trzy razy większy niż we Francji? W wielu regionach Hiszpanii w ogóle nie jest pobierana taksa klimatyczna a w Dubrowniku płacisz podwójnie niż w pozostałej części Chorwacji. Wynika to jasno z raportu sporządzonego przez firmę Interhome specjalizującej się w wynajmie domów wakacyjnych. Raport przygotowano, aby poinformować klientów, którzy planują swój wakacyjny pobyt samodzielnie o wysokości podatku turystycznego, który trzeba zapłacić w najchętniej rezerwowanych wakacyjnych destynacjach.

Co to jest podatek turystyczny?

Chyba nikt nie lubi tego momentu, kiedy fantastyczny wakacyjny pobyt się kończy i nadchodzi pora wymeldowania z hotelu lub domu wakacyjnego. Żal potęguje jeszcze to, że zazwyczaj właśnie wtedy poznajemy kwotę, jaką należy zapłacić za podatek turystyczny. Wysokość tej opłaty jest bowiem zależna od liczby nocy spędzonych w danej destynacji wakacyjnej. Podatek turystyczny to nic innego jak składka, którą turyści muszą płacić na rzecz samorządu lokalnego, aby przyczynić się do utrzymania i rozwoju infrastruktury, która jest dodatkowo obciążona ich "turystyczną" obecnością. Cena tego podatku jest zawsze ustalana przez władze lokalne, a zasady te mogą się różnić w zależności od prowincji lub regionu. Jeśli przed rozpoczęciem wakacji chcesz wiedzieć dokładnie, ile podatku turystycznego zapłacisz, najlepiej sprawdzić to na stronach lokalnych samorządów lub u organizatora lub pośrednika wyjazdu.

REKLAMA

REKLAMA

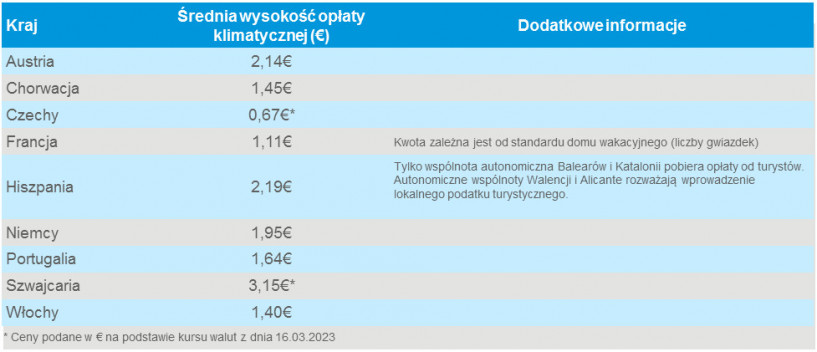

Podatek turystyczny w Europie - duże różnice między państwami

Interhome sprawdził, jaka jest wysokość podatku lokalnego w najpopularniejszych wakacyjnych destynacjach. Najdroższa na liście jest Szwajcaria, gdzie płaci się średnio 3,15 € za osobę za noc.

Sąsiednia Austria ze średnią 2,14 € jest również dość droga, zwłaszcza w porównaniu z krajem takim jak Francja, gdzie płaci się średnio 1,11 €. Włochy (1,40 €), Chorwacja (1,45 €) i Portugalia (1,64 €) również nie należą do najdroższych kierunków pod względem wysokości opłaty za podatek turystyczny.

Z kwotą 1,95 € Niemcy wciąż znajdują się tuż poniżej granicy 2 € .

W większości regionów Hiszpanii w ogóle nie płaci się podatku turystycznego. Na tę chwilę opłata pobierana jest tylko na Balearach (Ibiza, Majorka, Minorka) i w Katalonii. Średnia cena wynosi tutaj 2,19 €.

Źródło zewnętrzne

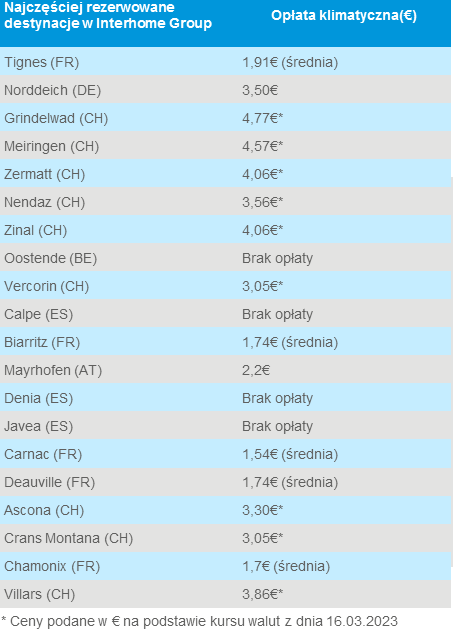

Duże różnice regionalne w niektórych krajach

Oprócz różnic między krajami, mogą istnieć również duże różnice regionalne w obrębie kraju. Na przykład w szwajcarskim kantonie Grindelwald zapłacisz 4,77 € za dzień, podczas gdy w Nendaz 30% mniej (3,56 €).

REKLAMA

Źródło zewnętrzne

Różnice pojawiają się też pod względem wysokości opłat za dzieci. Podczas gdy za narciarski tydzień dla dwóch osób dorosłych w Zermatt w Szwajcarii zapłacisz prawie 57 € to należy tutaj jeszcze doliczyć opłatę klimatyczną dla dzieci w wieku od 6 do 15 lat (1,86 € za noc za dziecko).

Jeśli zdecydujesz się na narty w Chamonix we Francji to płacisz średnio tylko 24 euro za dwie osoby dorosłe; podatek turystyczny we Francji obowiązuje bowiem tylko dla osób powyżej 18 roku życia. Za tygodniowy pobyt w niezwykle popularnym wśród turystów z Polski austriackim Mayrhofen za dwie osoby dorosłe zapłacisz 30,8 €; dzieci do 15 roku życia są zwolnione z opłaty klimatycznej.

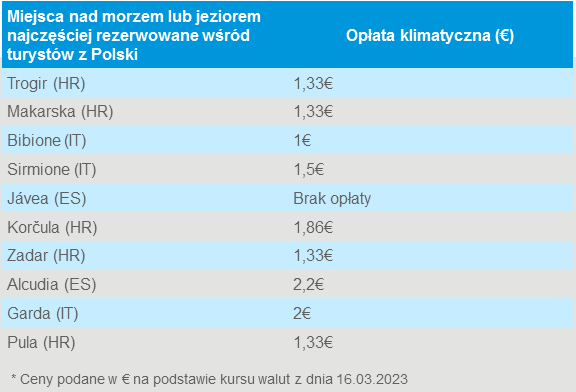

Podatek turystyczny w nadmorskich kurortach

Różnice w wysokości podatku turystycznego są widoczne również w popularnych letnich destynacjach. Ci, którzy wybierają się na przykład do Dubrownika (2,65 €), płacą prawie dwa razy więcej niż w pozostałej części Chorwacji, gdzie w większości regionów taksa turystyczna jest taka sama i wynosi 1,33 €. Na hiszpańskich wybrzeżach różnice są jeszcze większe: średnio 30 € tygodniowo zapłaci rodzina z 2 dzieci na Costa Brava lub Balearach, podczas gdy wypoczywający na Costa Blanca lub Costa del Sol nie płacą taksy klimatycznej wcale.

Źródło zewnętrzne

Cena podatku turystycznego może zatem stanowić spory wydatek w zależności od wybranego miejsca docelowego, liczby podróżujących i czasu trwania pobytu. Biorąc pod uwagę inflację z ostatnich kilku miesięcy, jest to kwota, którą warto wcześniej uwzględnić w wakacyjnym budżecie.

Podane ceny dotyczą osób dorosłych w wysokim sezonie turystycznym. Źródłem badań są dane wewnętrzne organizacji, a wyniki są aktualne do listopada br.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA