Nowa ustawa o delegowaniu kierowców – przewoźnicy mogą zredukować koszty nawet do 500 zł na miesiąc

REKLAMA

REKLAMA

Już od blisko dwóch miesięcy obowiązuje ustawa o delegowaniu kierowców i znowelizowana ustawa o czasie pracy kierowców. Ta druga wprowadza istotne zmiany w temacie rozliczania kierowców międzynarodowych. Nowe przepisy są kontynuacją zmian w polskim prawie, zapoczątkowanym przez pakiet mobilności. Ich celem jest chęć zmniejszenia kosztów pracowniczych firm transportowych, dzięki zwiększeniu kwoty ulg, pomniejszającej podstawę opodatkowania i oskładkowania. Nowa ustawa dotyczy również obowiązków delegowania kierowców, zatrudnionych w zagranicznych firmach, które wykonują operacje transportowe w Polsce. Jakie są najważniejsze zmiany w zakresie ustawy o delegowaniu kierowców i jak od tej pory będą rozliczani kierowcy w przewozach międzynarodowych? Na pytania odpowiadają Inelo z Grupy Eurowag – Mateusz Włoch i Bartłomiej Zgudziak.

- Ustawa o delegowaniu kierowców. Nowe przepisy dla zagranicznych kierowców

- Obowiązkowe zgłoszenia w systemie SENT

- Rozliczanie kierowców w transporcie międzynarodowym

- Ile zaoszczędzą przewoźnicy?

Ustawa o delegowaniu kierowców. Nowe przepisy dla zagranicznych kierowców

Ustawa o delegowaniu kierowców nakłada nowe obowiązki na zagraniczne firmy transportowe, których kierowcy wykonują przewozy cross-trade lub kabotaże na terytorium Polski.

REKLAMA

REKLAMA

- Nowe przepisy oznaczają przede wszystkim konieczność zgłoszenia i kontroli delegowanego kierowcy oraz wypłaty mu przynajmniej takiego wynagrodzenia za pracę, jakie przysługuje dla innych kierowców zawodowych w Polsce. Przestrzeganie tych przepisów będzie dokładnie kontrolowane zarówno przez inspektorów ITD na drodze, jak i przez Inspektorów Pracy, którzy będą sprawdzać poprawność płac. Brak zgłoszenia może wiązać się z wysoką karą, która wynosi 500 zł dla kierowcy i aż 6 000 zł dla przewoźnika. Z kolei błędy dotyczące danych lub brak wszystkich informacji w zgłoszeniu podlega sankcji, wynoszącej 4 000 zł - komentuje Bartłomiej Zgudziak, Zastępca Głównego Eksperta ds. Analiz i Rozliczeń, Inelo z Grupy Eurowag.

Obowiązkowe zgłoszenia w systemie SENT

Nowa ustawa wprowadziła również konieczność zgłoszeń od stycznia 2025 roku wszystkich przewozów, wykonywanych na podstawie polskich zezwoleń do systemu SENT.

- Dodatkowe zgłoszenia w systemie SENT będą dotyczyć przewoźników z państw trzecich, a także przewoźników unijnych. W tym pierwszym przypadku firmy transportowe będą musiały zgłaszać każdą operację transportową, wykonywaną na postawie zezwolenia w Polsce. Z kolei przewoźnicy z UE będą zobowiązani do zgłaszania w systemie SENT operacji kabotażowych, wykonywanych u nas – mówi Bartłomiej Zgudziak.

REKLAMA

Rozliczanie kierowców w transporcie międzynarodowym

Ustawa o delegowaniu kierowców wpłynęła również na kształt ustawy o czasie pracy kierowcy, wprowadzając do niej istotne zmiany, mające duże znaczenia dla polskich przedsiębiorstw transportowych. Jedną z najważniejszych zmian jest ustalenie nowej i stałej stawki „wirtualnej diety” dla wszystkich krajów. Wynosi ona 60 euro i 20 euro. Pierwsza kwota obniża podstawę składek ZUS, a druga pomniejsza zaliczkę na podatek dochodowy.

- Kwoty naliczane w ramach „wirtualnych diet” pozwalają zastosować ulgę w podstawie składek oraz podatku. Podniesienie kwoty „wirtualnej diety” do 60 euro w porównaniu do wcześniej obowiązujących stawek w poszczególnych krajach, jak np. 49 euro w Niemczech czy 55 euro we Francji, jest korzystny dla firm transportowych. Może on oznaczać redukcję kosztów pracowniczych. Z kolei wprowadzenie dwóch stałych stawek „wirtualnych diet” (przy liczeniu ulgi na podatek kwota diety wynosi 20 euro) niezależnie od kraju, do którego kierowca pojedzie, nawet jeśli wybiera się do państwa spoza UE, ma za zadanie ułatwić rozliczanie wynagrodzenia kierowców w transporcie międzynarodowym. Przewoźnikom zalecamy sprawdzenie, czy wszystkie wymagane zmiany zostały wprowadzone w ich programach kadrowo-płacowych. Warto zaznaczyć, że oprogramowanie 4Trans od Inelo, służące do rozliczania czasu pracy kierowców ma już zaimplementowane te zmiany w celu rozliczania wynagrodzenia netto – brutto, a specjaliści z OCRK pomogą przewoźnikom w poprawnym rozliczaniu kierowców międzynarodowych – mówi ekspert Mateusz Włoch, ekspert ds. Rozwoju i Szkoleń, Inelo z Grupy Eurowag i dodaje, że przed zmianami do podstawy obniżenia podatku przewoźnicy brali pod uwagę 30 proc. z wysokości kwoty wirtualnej diety, a teraz jest to trochę więcej, bo 1/3 kwoty wirtualnej diety.

Ile zaoszczędzą przewoźnicy?

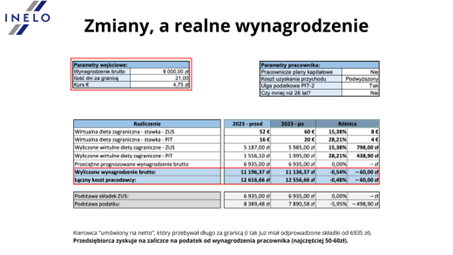

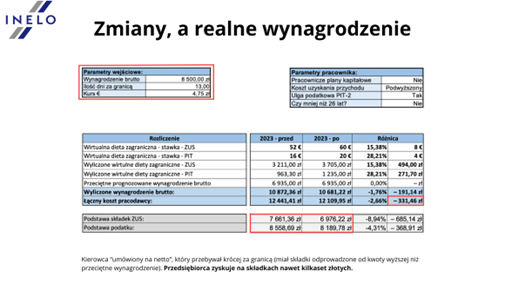

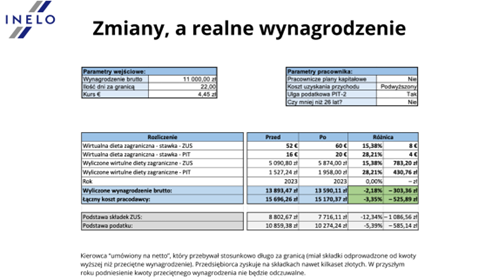

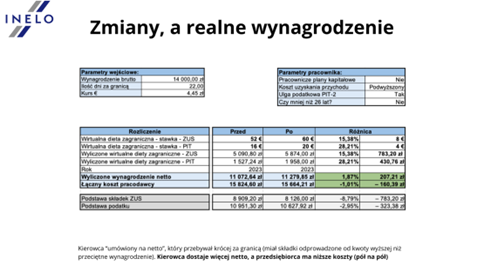

Najnowsze zmiany mogą zmniejszać koszty pracownicze firm transportowych i najczęściej będą się wahać się w granicy od 50 zł do nawet 500 zł na miesiąc. To, czy przewoźnicy zaoszczędzą na wprowadzonych przepisach zależy przede wszystkim od dwóch czynników – od ustalonego z kierowcą wynagrodzenia w kwocie netto lub brutto i wysokości stawki, od której aktualnie firma transportowa odprowadza składki. Jeśli przewoźnik jest umówiony z kierowcą na wypłatę wynagrodzenia w kwocie netto tzw. dniówki, to oznacza, że kierowca otrzyma identyczne wynagrodzenia, niemniej jednak jego koszt utrzymania zmniejszy się dla pracodawcy. W przypadku wynagrodzenia ustalonego w kwocie brutto zyskuje zarówno przewoźnik, jak i kierowca. W sytuacji, gdy firma transportowa obecnie nalicza składki od kwot wyższych niż przeciętne prognozowane wynagrodzenie kierowcy, które w wynosi 6 935 zł w 2023 roku, to może spodziewać się największej redukcji kosztów pracowniczych. Poniżej kilka przykładów rozliczania kierowców w transporcie międzynarodowym, opracowanych przez ekspertów Inelo.

Ustawa o delegowaniu kierowców

INFOR

- W tej sytuacji firma transportowa odprowadza składki ZUS od przeciętnego prognozowanego wynagrodzenia kierowcy, czyli od 6 935 zł. Oznacza to, że przewoźnik już teraz ma na tyle wysokie ulgi, że w wyniku zmiany ustawy i zwiększenia wirtualnych diet, może jedynie zyskać w granicach 50 – 60 zł na miesiąc na jednego kierowcę. Rekomendujemy przewoźnikom sprawdzić w systemach kadrowo-płacowych, jaką mają aktualną podstawę składek. Jeśli jest to kwota 6 935 zł, to nowa ustawa nie wpłynie znacząco na obniżenie ich kosztów – zaznacza ekspert Mateusz Włoch, Inelo z Grupy Eurowag.

delegowanie kierowców, wynagrodzenie

INFOR

- Drugi przypadek dotyczy kierowcy, który może wykonywać przewozy mieszane i jeździć za granicę, jak i po Polsce, a także zarabia około 8 500 zł netto miesięcznie. Podstawa składek ZUS takiego kierowcy wynosi ponad 7 600 zł, co oznacza, że wprowadzenie wyższej stawki wirtualnej diety pozwoliło nie tylko zmniejszyć podstawę podatku, ale przede wszystkim obniżyć podstawę składek ZUS. W konsekwencji łączny koszt utrzymania pracownika może być niższy nawet o ponad 300 zł dla pracodawcy – zaznacza ekspert Bartłomiej Zgudziak i dodaje, że trzeba pamiętać o tym, że ta oszczędność dla pracodawcy będzie obowiązywać głównie do końca bieżącego roku, ponieważ w następnym roku zostanie podniesione przeciętne prognozowane wynagrodzenie kierowcy. To z kolei oznacza, że składki ZUS będą odprowadzane od wyższej podstawy.

delegowanie kierowców, przepisy

INFOR

- Trzeci przykład przedstawia kierowcę, który ma wysokie wynagrodzenie i zarabia 11 000 zł na rękę. Po wprowadzeniu nowych przepisów jego wynagrodzenie się nie zmieniło. Należy tutaj zwrócić uwagę na to, że jest to najbardziej korzystny wariant dla pracodawców. W wyniku zmian redukcja kosztów pracowniczych jest największa i może sięgać nawet 500 zł na miesiąc. Dlaczego tak się dzieje? Z racji tego, że kierowca ten miał bardzo wysoką podstawę składek ZUS – ponad 8 000, a zwiększenie wirtualnych diet przyczyniło się do zmniejszenia tej podstawy o ponad 1 000 zł – komentuje ekspert Mateusz Włoch.

kierowca, przepisy, wynagrodzenie

INFOR

- W powyższej sytuacji kierowca otrzymuje wynagrodzenie w kwocie brutto, co oznacza, że nowe przepisy korzystnie wpłynęły zarówno na firmę transportową, jak i kierowcę. Pracownik dostanie wyższe wynagrodzenie za pracę – tutaj zwiększy się o ponad 200 zł, z kolei przewoźnikowi zmniejszą się koszty pracownicze o 160 zł, czyli zyskują obie strony. Należy tutaj jednak zaznaczyć, że warunkiem obopólnej korzyści jest wypłata wynagrodzenia kierowcy w kwo brutto – komentuje Mateusz Włoch.

Podsumowując, nowa ustawa o czasie pracy kierowców pozwala zredukować koszty pracownicze przed przedsiębiorców, ale nie we wszystkich przypadkach, a wysokość oszczędności zależy od kilku czynników. Nowe przepisy wprowadzają również wiele innych zmian, jak np. wypłatę wynagrodzenia delegowanego kierowcy w dwóch terminach (pierwsza rata do 10-tego każdego miesiąca, a druga do 21-go dnia następnego miesiąca), co wiąże się z koniecznością aktualizacji dokumentacji wewnętrznej przedsiębiorstwa transportowego. Ustawa daje także możliwość wprowadzenia zwrotu kosztów korzystania z urządzeń sanitarnych w przewozach międzynarodowych czy zwrotu kosztów poniesionych przez kierowcę w czasie trasy np. z tytułu noclegów. Oprócz tego pozwala na zakazanie kierowcom pracy u konkurencji czy braku obowiązku powiadamiania kierowcy o dobowym i tygodniowym czasie pracy.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA