Zakaz handlu w niedziele i święta – zmiany od 1 lutego 2022 r.

REKLAMA

REKLAMA

Zakaz handlu w niedziele i święta

Od 1 marca 2018 r. obowiązuje ustawa z 10 stycznia 2018 r. o ograniczeniu handlu w niedziele i święta oraz w niektóre inne dni (tekst jednolity: Dz.U. z 2021 r. poz. 936, ost. zm. Dz.U. z 2021 r. poz. 1891) – zwana dalej „ustawą”. Ustawa ta (w art. 5) formułuje zakazy:

1) handlu oraz wykonywania czynności związanych z handlem,

2) powierzania pracownikowi lub zatrudnionemu wykonywania pracy w handlu oraz wykonywania czynności związanych z handlem,

- w niedziele i święta w placówkach handlowych.

Wyżej określone zakazy nie obowiązują w:

1) kolejne dwie niedziele poprzedzające pierwszy dzień Bożego Narodzenia;

2) niedzielę bezpośrednio poprzedzającą pierwszy dzień Wielkiej Nocy;

3) ostatnią niedzielę przypadającą w styczniu, kwietniu, czerwcu i sierpniu (chyba, że w te niedziele przypada święto – wtedy zakaz obowiązuje).

REKLAMA

REKLAMA

Ponadto ustawa ta zakazuje (w art. 4):

1) powierzania wykonywania pracy w handlu lub

2) wykonywania czynności związanych z handlem nieodpłatnie

- w placówkach handlowych w niedziele i święta, a także w dniu 24 grudnia i w sobotę bezpośrednio poprzedzającą pierwszy dzień Wielkiej Nocy.

Z tym, że na podstawie art. 8 tej ustawy w dniu 24 grudnia (nawet jeżeli wypada w niedzielę) i w sobotę bezpośrednio poprzedzającą pierwszy dzień Wielkiej Nocy w placówkach handlowych:

1) handel oraz wykonywanie czynności związanych z handlem,

2) powierzanie pracownikowi lub zatrudnionemu wykonywania pracy w handlu oraz wykonywania czynności związanych z handlem

– po godzinie 14:00 są zakazane, z wyjątkiem przypadków (wyłączeń) określonych w art. 6.

Ważne!

Mimo pracy do 14:00 w te dni pracownik ma prawo do wynagrodzenia, tak jakby przepracował te dni w całości. Wynagrodzenie za nieprzepracowane godziny w tych dniach oblicza się tak jak za czas urlopu wypoczynkowego.

Wyżej opisane zakazy dotyczą niedziel (z ww. wyjątkami) oraz świąt wymienionych w art. 1 pkt 1 ustawy z 18 stycznia 1951 r. o dniach wolnych od pracy (Dz. U. z 2020 r. poz. 1920), czyli:

REKLAMA

a) 1 stycznia – Nowy Rok,

b) 6 stycznia – Święto Trzech Króli,

c) pierwszy dzień Wielkiej Nocy,

d) drugi dzień Wielkiej Nocy,

e) 1 maja – Święto Państwowe,

f) 3 maja – Święto Narodowe Trzeciego Maja,

g) pierwszy dzień Zielonych Świątek,

h) dzień Bożego Ciała,

i) 15 sierpnia – Wniebowzięcie Najświętszej Maryi Panny,

j) 1 listopada – Wszystkich Świętych,

k) 11 listopada – Narodowe Święto Niepodległości,

l) 25 grudnia – pierwszy dzień Bożego Narodzenia,

m) 26 grudnia – drugi dzień Bożego Narodzenia.

Zakaz handlu w niedziele i święta – wyjątki

Przepis art. 6 ustawy określa obszerny katalog wyłączeń (wyjątków, zwolnień) od zakazów wskazanych w art. 5.

Przykładowo można wskazać, że zakaz, o którym mowa w art. 5, nie obowiązuje:

- na stacjach paliw płynnych;

- w placówkach handlowych, w których przeważająca działalność polega na handlu kwiatami;

- w aptekach i punktach aptecznych;

- w zakładach leczniczych dla zwierząt;

- w placówkach handlowych, w których przeważająca działalność polega na handlu prasą, biletami komunikacji miejskiej, wyrobami tytoniowymi, kuponami gier losowych i zakładów wzajemnych;

- w placówkach pocztowych;

- w placówkach handlowych organizowanych wyłącznie na potrzeby festynów,

jarmarków i innych imprez okolicznościowych, tematycznych lub sportowo-rekreacyjnych, także gdy są one zlokalizowane w halach targowych;

- w placówkach handlowych na dworcach - w zakresie związanym z bezpośrednią obsługą podróżnych;

- w placówkach handlowych w portach lotniczych;

- w strefach wolnocłowych;

- w sklepach internetowych i na platformach internetowych;

- w przypadku rolniczego handlu detalicznego;

- w przypadku handlu kwiatami, wiązankami, wieńcami i zniczami przy cmentarzach;

- w placówkach handlowych, w których handel jest prowadzony przez przedsiębiorcę będącego osobą fizyczną wyłącznie osobiście, we własnym imieniu i na własny rachunek;

- w piekarniach, cukierniach i lodziarniach, w których przeważająca działalność polega na handlu wyrobami piekarniczymi i cukierniczymi;

- w placówkach handlowych, w których przeważającą działalnością jest działalność gastronomiczna.

Zmiany od 1 lutego 2022 roku

Z uwagi na to, że niektóre z ww. przepisów (zwłaszcza te określające wyłączenia z zakazu handlu w niedziele i święta) pozwalały na omijanie zakazów, w dniu 14 października 2021 r. Sejm uchwalił ustawę o zmianie ustawy o ograniczeniu handlu w niedziele i święta oraz w niektóre inne dni (Dz. U. poz. 1891). Nowelizacja ta wchodzi w życie 1 lutego 2022 r. i ma na celu uszczelnienie przepisów dotyczących wyżej opisanych zakazów handlu w niedziele i święta.

W szczególności w przypadku wyłączenia placówek pocztowych doprecyzowano, że chodzi tylko o te placówki pocztowe, w których przeważająca działalność polega na świadczeniu usług pocztowych, o których mowa w art. 2 ust. 1 Prawa pocztowego.

Czym jest przeważająca działalność?

Ponadto doprecyzowano (w art. 6 ust. 2 ustawy), że przeważająca działalność, o której mowa w ust. 1 pkt 2, 5–7, 28 i 29, oznacza rodzaj przeważającej działalności wskazany (w formie kodu PKD) we wniosku o wpis do krajowego rejestru urzędowego podmiotów gospodarki narodowej (czyli do rejestru REGON), jeżeli działalność ta jest wykonywana w danej placówce handlowej i stanowi co najmniej 40% miesięcznego przychodu ze sprzedaży detalicznej w rozumieniu ustawy z dnia 6 lipca 2016 r. o podatku od sprzedaży detalicznej (Dz. U. z 2020 r. poz. 1293). W przypadku, o którym mowa w ust. 1 pkt 30, przepis zdania pierwszego stosuje się odpowiednio.

Zatem wyżej wskazany warunek osiągnięcia poziomu co najmniej 40% miesięcznego przychodu ze sprzedaży detalicznej dotyczy (od 1 lutego 2022 r.):

- handlu kwiatami - w placówkach handlowych, w których przeważająca działalność polega na handlu kwiatami;

- handlu pamiątkami lub dewocjonaliami - w placówkach handlowych, w których przeważająca działalność polega na handlu pamiątkami lub dewocjonaliami;

- handlu prasą, biletami komunikacji miejskiej, wyrobami tytoniowymi, kuponami gier losowych i zakładów wzajemnych - w placówkach handlowych, w których przeważająca działalność polega na tych rodzajach handlu;

- świadczenia usług pocztowych, o których mowa w art. 2 ust. 1 Prawa pocztowego – w placówkach pocztowych, gdzie świadczenie usług pocztowych jest przeważającą działalnością;

- handlu wyrobami piekarniczymi i cukierniczymi - w piekarniach, cukierniach i lodziarniach, w których przeważająca działalność polega na handlu wyrobami piekarniczymi i cukierniczymi;

- działalności gastronomicznej - w placówkach handlowych, w których przeważającą działalnością jest działalność gastronomiczna;

- wynajmu i zarządzania nieruchomościami na użytek handlu hurtowego artykułami rolno-spożywczymi - na terenie rolno-spożywczych rynków hurtowych prowadzonych przez spółki prawa handlowego, których przeważająca działalność polega na wynajmie i zarządzaniu nieruchomościami na użytek handlu hurtowego artykułami rolno-spożywczymi.

Jeżeli wyżej wskazane placówki handlowe, będą chciały od 1 lutego 2022 r. korzystać z wyłączeń od zakazu handlu w niedziele i święta, będą musiały wykazać (w stosownej ewidencji) osiągnięcie co najmniej 40% miesięcznego przychodu ze sprzedaży detalicznej z ww. przeważających rodzajów działalności.

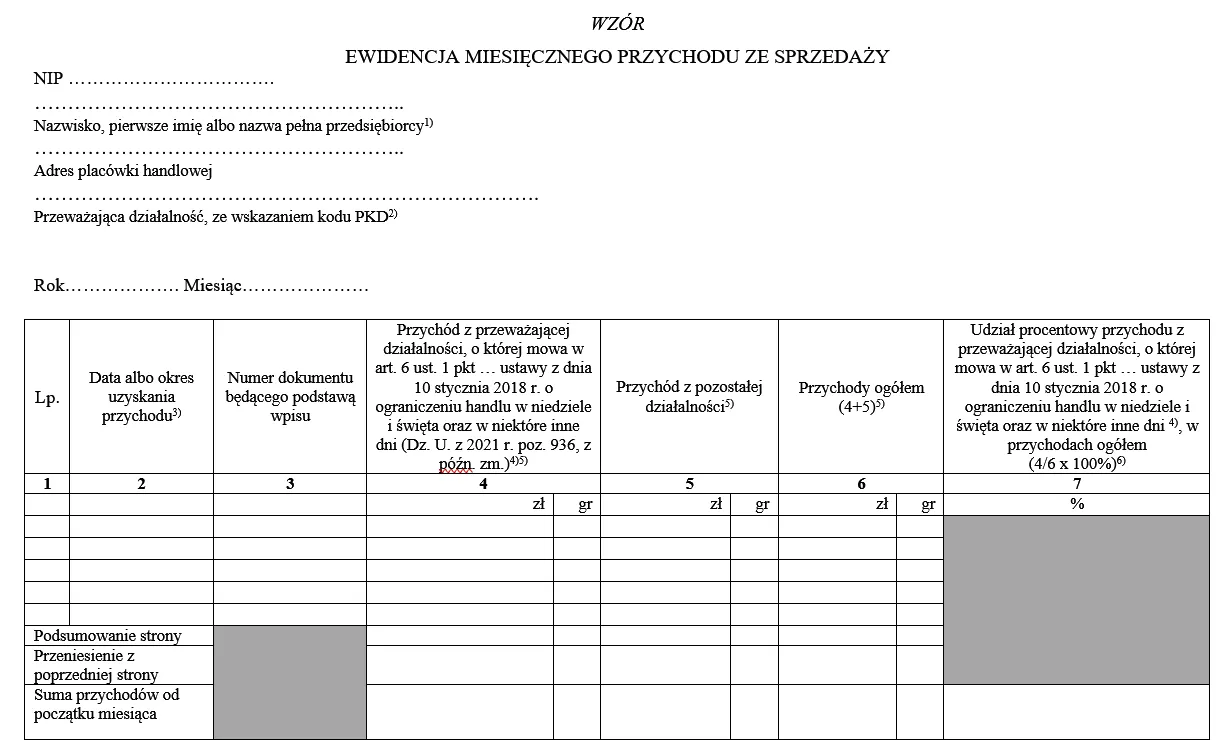

Ewidencja miesięcznego przychodu ze sprzedaży

Omawiana nowelizacja wprowadzi od 1 lutego 2022 r. także obowiązek prowadzenia ewidencji miesięcznego przychodu ze sprzedaży, z podziałem na przychód z działalności określonej w ust. 1 pkt 2, 5–7 i 28–30 ustawy oraz przychód z pozostałej działalności. Obowiązek ten dotyczyć będzie jedynie placówek handlowych, korzystających z wyłączeń, o których mowa w ust. 1 pkt 2, 5–7 i 28–30 ustawy.

W ten sposób inspektorom pracy zapewniona zostanie możliwość weryfikacji przeważającej działalności stanowiącej co najmniej 40% miesięcznego przychodu ze sprzedaży detalicznej, a tym samym sprawdzenia, czy dana placówka handlowa spełnia kryteria wyłączenia spod zakazu handlu określone w ustawie.

Minister Finansów przygotował już projekt rozporządzenia w sprawie ewidencji miesięcznego przychodu ze sprzedaży. Projekt ten jest aktualnie w toku procedury legislacyjnej – trwają uzgodnienia międzyresortowe i konsultacje publiczne.

Rozporządzenie to określi (od 1 stycznia 2022 r.):

- sposób prowadzenia ewidencji miesięcznego przychodu ze sprzedaży, o której mowa w art. 6 ust. 3 ustawy z 10 stycznia 2018 r. o ograniczeniu handlu w niedziele i święta oraz w niektóre inne dni,

- wzór tej ewidencji oraz

- szczegółową treść wpisów w ewidencji.

Ewidencja ta ma być prowadzona oddzielnie dla każdej placówki handlowej, nawet jeśli dany przedsiębiorca posiada kilka takich placówek. Wpisów w ewidencji dokonuje się w sposób odzwierciedlający stan rzeczywisty, nie później niż do 20 dnia każdego miesiąca za poprzedni miesiąc.

Ewidencja może być prowadzona w formie elektronicznej. W takim przypadku powinna być:

- prowadzona w sposób umożliwiający wgląd w treść wpisów oraz jej wydruk w porządku chronologicznym wraz z korektami oraz datami ich dokonania oraz

- przechowywana na informatycznym nośniku danych, w sposób zapewniający ochronę wpisów przed zniszczeniem, zniekształceniem i utratą.

Wpisy w ewidencji mają być dokonywane na podstawie wielkości:

- sprzedaży zaewidencjonowanej przy zastosowaniu kas rejestrujących oraz

- sprzedaży niezaewidencjonowanej przy zastosowaniu kas rejestrujących, zgodnie ze zwolnieniem określonym w przepisach wydanych na podstawie art. 111 ust. 8 i art. 145a ust. 17 ustawy o VAT.

Wzór ewidencji

W projekcie rozporządzenia znajduje się również wzór ewidencji miesięcznego przychodu ze sprzedaży wraz z objaśnieniami.

Objaśnienia do wzoru ewidencji:

- W przypadku gdy placówkę prowadzi osoba fizyczna należy wpisać nazwisko i pierwsze imię, w pozostałych przypadkach pełną nazwę przedsiębiorcy.

- Rodzaj przeważającej działalności wskazany we wniosku o wpis do krajowego rejestru urzędowego podmiotów gospodarki narodowej, o którym mowa w ustawie z dnia 29 czerwca 1995 r. o statystyce publicznej (Dz. U. z 2021 r. poz. 955, z późn. zm.).

- W przypadku ewidencjonowania przychodu po zakończeniu miesiąca należy wskazać daty pierwszego i ostatniego dnia miesiąca, którego dotyczą wpisy np.01.01. – 31.01.

- Należy wskazać jeden z rodzajów działalności, o której mowa w art. 6 ust. 1 pkt 2, 5–7 i 28–30 ustawy z dnia 10 stycznia 2018 r. o ograniczeniu handlu w niedziele i święta oraz w niektóre inne dni, wskazany we wniosku o wpis do krajowego rejestru urzędowego podmiotów gospodarki narodowej, o którym mowa w ustawie z dnia 29 czerwca 1995 r. o statystyce publicznej.

- Przychód ze sprzedaży detalicznej nie obejmuje należnego podatku od towarów i usług, zgodnie z art. 6 ust. 4 ustawy z dnia 6 lipca 2016 r. o podatku od sprzedaży detalicznej (Dz. U. z 2020 r. poz. 1293, z późn. zm.).

- Wyliczenie udziału procentowego przychodu z działalności, o której mowa w art. 6 ust. 1 pkt 2, 5–7 i 28–30 ustawy z dnia 10 stycznia 2018 r. o ograniczeniu handlu w niedziele i święta oraz w niektóre inne dni, w przychodach ogółem dokonuje się po zakończeniu danego miesiąca.

Kary

Naruszenie ww. zakazów a także nieprowadzenie (czy niezgodne z przepisami prowadzenie) ewidencji miesięcznego przychodu jest zagrożone karą grzywny w wysokości od 1000 zł do 100 tys. zł.

oprac. Paweł Huczko

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA