Kredyty hipoteczne 2022 - wysokość raty, zdolność kredytowa, marża (II połowa kwietnia)

REKLAMA

REKLAMA

Kredyty hipoteczne 2022. W kwietniu średnia marża poniżej 2%. Raty kredytu wyższe ok. 70% w porównaniu do września 2021 roku

W kwietniu 2022 roku przeciętna proponowana przez banki marża kredytów mieszkaniowych wyniosła 1,94%. Ostatni raz z taką sytuacją mieliśmy do czynienia w styczniu 2020 roku. Malejące marże to jedna z konsekwencji podwyżek stóp procentowych. Banki w ten sposób chociaż częściowo amortyzują rosnące oprocentowanie i konkurują o względy klientów.

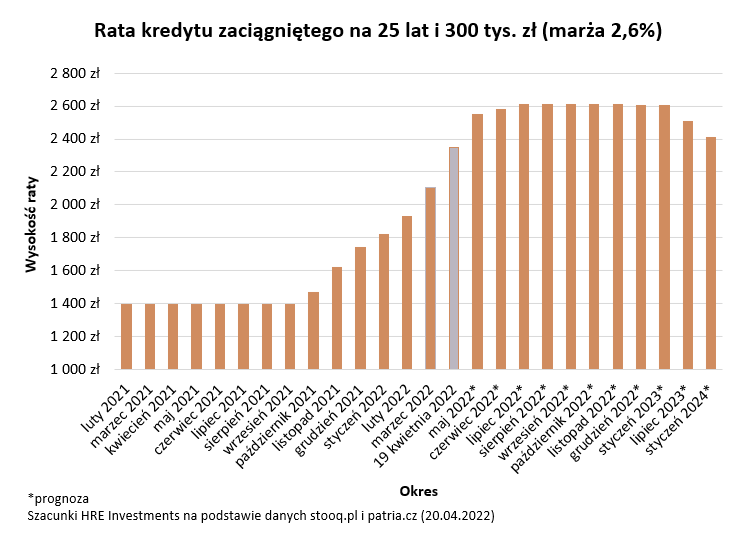

Nie zmienia to jednak faktu, że górą pozostają rosnące stopy procentowe, które skutkują rosnącym kosztem kredytów. Dziś można oszacować, że rata przeciętnego kredytu jest lub lada moment będzie o około 70% wyższa niż była jeszcze we wrześniu ubiegłego roku. Przypomnijmy, że to miesiąc później, a więc w październiku 2021 roku rozpoczęty został cykl podwyżek stóp procentowych.

REKLAMA

REKLAMA

Maleje zdolność kredytowa

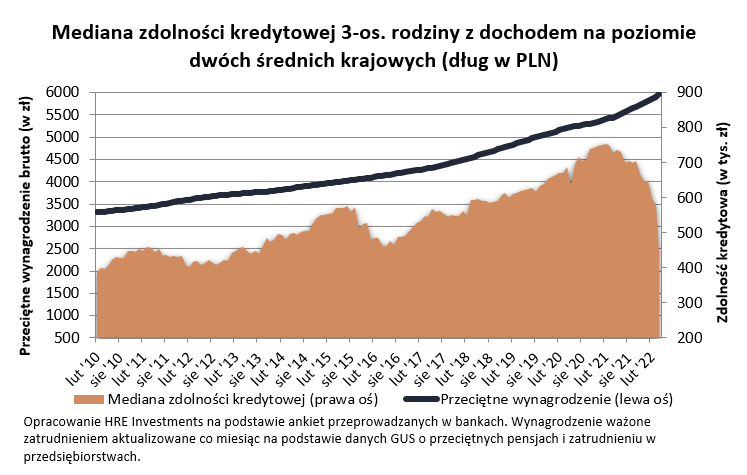

W związku z tym, że kredyty są droższe, topnieć zaczęła zdolność kredytowa, czyli maksymalna kwota na jaką możemy się zadłużyć. Spadek, który zanotowaliśmy w najnowszym badaniu jest przede wszystkim pokłosiem wyższych stóp procentowych i zalecenia UKNF. Przypomnijmy – od kwietnia banki przy badaniu zdolności kredytowej poproszone zostały o uwzględnianie wyższego bufora na podwyżki stóp procentowych. Do tej pory był on na poziomie 2,5%, a obecnie wynosi 5%.

W konsekwencji trzyosobowa rodzina dysponująca dochodem na poziomie dwóch średnich krajowych jeszcze we wrześniu 2021 roku mogła otrzymać od banku propozycję kredytu w wysokości 700 tys. złotych. Obecnie, jeśli uwzględnimy rosnące oprocentowanie hipotek czy zmieniający się poziom wynagrodzeń, ta sama rodzina powinna mieć możliwość zadłużenia się na około 460 tys. złotych.

Kredyty hipoteczne - zdolność kredytowa - II połowa kwietnia 2022 r.

HRE Investments

Oferty w poszczególnych bankach mogą się wyraźnie różnić, a wszystko zależy od indywidualnie kalkulowanej zdolności kredytowej. Na największy kredyt nasza przykładowa rodzina może liczyć w kwietniu w Credit Agricole oraz Santanderze – wynika z ankiet przesłanych przez te banki w kwietniu. Z drugiej strony najmniejszy dług (około 400 tys. złotych) naszej przykładowej familii zaproponowały w bieżącym miesiącu ING i Citi Bank Handlowy.

REKLAMA

|

Zdolność kredytowa 3-os. rodziny z dochodem 8590 zł netto |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

RRSO zapropono-wanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

Credit Agricole |

508 780 zł |

7,84% |

90% |

|

Santander |

459 920 zł |

7,88% |

90% |

|

BOŚ Bank* |

458 441 zł |

7,66% |

80% |

|

Alior Bank S.A. |

458 385 zł |

8,21% |

90% |

|

BNP Paribas |

458 186 zł |

8,36% |

80% |

|

Bank Millennium |

443 000 zł |

7,23% |

90% |

|

mBank |

442 963 zł |

5,87% |

90% |

|

PKO BP |

421 750 zł |

8,03% |

90% |

|

PKO Bank Hipoteczny |

421 750 zł |

8,03% |

90% |

|

ING |

418 898 zł |

7,36% |

80% |

|

Citi Bank Handlowy |

392 330 zł |

7,73% |

80% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 19 kwietnia 2022 r.) |

|||

Kredyty ze stałym oprocentowaniem - oferta banków

W obliczu rosnących stóp procentowych, a tym samym podwyżek rat kredytów nie powinno dziwić rosnące zainteresowanie kredytami ze stałym oprocentowaniem. Donoszą o tym same banki jednocześnie rozwijając swoje propozycje. Obecnie w ofercie kredytobiorcy mogą znaleźć hipoteki ze stałym oprocentowaniem na 5, 7, a nawet 10 lat.

Trzeba przy tym pamiętać, że wybierając pomiędzy kredytem ze stałym i zmiennym oprocentowaniem nie mamy pewności który z nich będzie ostatecznie korzystniejszy. To okaże się dopiero po latach. Co do zasady jeżeli stopy procentowe będą wyższe niż obecnie przewidują prognozy, to wtedy właściciel kredytu ze stałym oprocentowaniem zaoszczędzi. Natomiast jeśli będzie odwrotnie, czyli koszt pieniądza będzie niższy niż dziś wynika z prognoz, to mniej na obsługę kredytu wyda posiadacz oferty ze zmiennym oprocentowaniem.

Można jednak powiedzieć, że wybierając kredyt ze stałym oprocentowaniem kupujemy w pewien sposób spokój ducha, że nasza rata nie wzrośnie nagle przez co najmniej kilka lat. I to bez względu na decyzje podejmowane przez RPP. Za to bezpieczeństwo przeważnie trzeba dodatkowo zapłacić (rata przynajmniej w pierwszych miesiącach spłaty jest wyższa). Takie rozwiązanie zdecydowanie polecane jest jednak osobom zaciągającym kredyt na granicy zdolności kredytowej lub tym, których rata kredytu stanowi sporą część domowego budżetu.

Jaka przyszłość hipotek? Drożej w 2022 roku, taniej w 2023 roku?

Bieżące przewidywania sugerują, że stopy procentowe pójdą jeszcze w 2022 roku w górę. Potwierdza to również sam prezes NBP. Jednak w przyszłym 2023 roku według prognoz można prawdopodobnie spodziewać się spadku stóp procentowych. Tak przynajmniej sugerują dziś dostępne prognozy.

Kredyty hipoteczne marża i rata kredytu - II połowa kwietnia 2022 r.

HRE Investments

Gdyby wziąć pod uwagę te deklaracje jak i przewidywania wynikające z kontraktów terminowych oraz ich bezpośrednie przełożenie na poziom WIBOR, to można się spodziewać, że za kilka miesięcy oprocentowanie kredytów hipotecznych uwzględniające marżę i WIBOR dojdzie do poziomu ponad 8%. Jednak te same przewidywania pokazują, że w przyszłym roku kredytobiorcy powinni zacząć odczuwać ulgę w postaci spadków rat kredytów.

Z punktu widzenia zainteresowania hipotekami ciekawa zmiana czeka nas pod koniec maja 2022 r. Wtedy uruchomiony zostanie program gwarancji kredytowych – znany też pod nazwą „kredyt bez wkładu własnego”. Nie zmienia to faktu, że liczba nowych umów kredytów mieszkaniowych będzie w 2022 roku wyraźnie niższa niż była w roku poprzednim. Co najmniej część tej przestrzeni zagospodarują inwestorzy indywidualni oraz fundusze inwestycyjne. Tych pierwszych do inwestowania w mieszkania skłaniać mogą szybko rosnące stawki czynszów najmu oraz poszukiwanie ochrony przed inflacją. Dla dużych funduszy budujących portfele mieszkań na wynajem kluczowe mogą się okazać spodziewane efekty migracji, które już dziś powodują wzrost stawek za wynajem, co w dalszej perspektywie może przełożyć się na wzrost cen mieszkań.

Oskar Sękowski, Bartosz Turek - HRE Investments

REKLAMA

REKLAMA