Wycena i księgowanie instrumentów finansowych spółki

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Zgodnie z art. 35 ust. 1 ustawy o rachunkowości nabyte lub powstałe aktywa finansowe oraz inne inwestycje ujmuje się w księgach rachunkowych na dzień ich nabycia albo powstania, według ceny nabycia albo ceny zakupu, jeżeli koszty przeprowadzenia i rozliczenia transakcji nie są istotne.

Opisywana spółka podlega obowiązkowemu badaniu sprawozdania finansowego, dlatego do ujmowania i wyceny akcji musi stosować rozporządzenie ministra finansów z 12 grudnia 2001 r. w sprawie szczegółowych zasad uznawania, metod wyceny, zakresu ujawniania i sposobu prezentacji instrumentów finansowych. Wskazano w nim sposób klasyfikacji instrumentów finansowych w dniu ich nabycia lub powstania do odpowiednich kategorii. Są to:

REKLAMA

1) aktywa finansowe i zobowiązania finansowe przeznaczone do obrotu,

2) pożyczki udzielone i należności własne,

3) aktywa finansowe utrzymywane do terminu wymagalności,

4) aktywa finansowe dostępne do sprzedaży.

Polecamy produkt: 50 Ściąg Księgowego z aktualizacją online

Spółka w dokumentacji, o której mowa w art. 10 ust. 1 ustawy o rachunkowości, musi opisać przyjęte przez nią zasady klasyfikacji instrumentów finansowych do kategorii wyżej wymienionych.

Spółka sama musi podjąć decyzję, do jakiej kategorii instrumentów zaliczyć zakupione obligacje. Jeżeli zostały zakupione w celu sprzedaży w krótkim okresie i osiągnięcia korzyści z oprocentowania, to należy obligacje zaliczyć do kategorii aktywów przeznaczonych do obrotu. Jeżeli spółka ma zamiar trzymać obligacje do terminu wykupu, to powinna je zaliczyć do kategorii aktywów utrzymywanych do terminu wymagalności. Jeżeli spółka nabyłaby obligacje bezpośrednio od emitenta, to obligacje można zaliczyć do pozycji pożyczki udzielone należności własne. Jeżeli opisywana spółka nie podjęła jeszcze decyzji, jakie ma plany wobec zakupionych obligacji, to powinna je zaliczyć do kategorii dostępnych do sprzedaży.

Międzynarodowe standardy badania sprawozdań finansowych w Polsce

W zależności więc od tego, do której grupy instrumentów finansowych zostaną zaliczone zakupione obligacje, różne mogą być metody i skutki wyceny, bo albo będą ujęte w wyniku finansowym, albo w kapitale z aktualizacji wyceny. [tabela]

Ustawa o rachunkowości w art. 28 ust. 1 pkt 3 i 5 określa zasady wyceny nie rzadziej niż na dzień bilansowy w sposób następujący:

● udziały w innych jednostkach oraz inne niż wymienione w pkt 1a inwestycje zaliczone do aktywów trwałych – według ceny nabycia pomniejszonej o odpisy z tytułu trwałej utraty wartości lub według wartości godziwej albo skorygowanej ceny nabycia – jeżeli dla danego składnika aktywów został określony termin wymagalności; wartość w cenie nabycia można przeszacować do wartości w cenie rynkowej, a różnicę z przeszacowania rozliczyć zgodnie z art. 35 ust. 4;

● inwestycje krótkoterminowe – według ceny (wartości) rynkowej albo według ceny nabycia lub ceny (wartości) rynkowej, zależnie od tego, która z nich jest niższa, albo według skorygowanej ceny nabycia – jeżeli dla danego składnika aktywów został określony termin wymagalności, a krótkoterminowe inwestycje, dla których nie istnieje aktywny rynek, w inny sposób określonej wartości godziwej.

Zmiany w rachunkowości od 2016 roku

W rozporządzeniu ministra finansów z 12 grudnia 2001 r. wycena instrumentów dla celów bilansowych aktywa finansowe, zgodnie z par. 14., w tym zaliczone do aktywów instrumenty pochodne, wycenia się nie później niż na koniec okresu sprawozdawczego, w wiarygodnie ustalonej wartości godziwej bez jej pomniejszania o koszty transakcji, jakie jednostka poniosłaby, zbywając te aktywa lub wyłączając je z ksiąg z innych przyczyn, chyba że wysokość tych kosztów byłaby znacząca. Postanowienia powyższe nie dotyczą:

1) pożyczek udzielonych i należności własnych, których jednostka nie przeznacza do sprzedaży,

2) aktywów finansowych utrzymywanych do terminu wymagalności,

3) składników aktywów finansowych, dla których nie istnieje cena rynkowa ustalona w aktywnym obrocie regulowanym albo których wartość godziwa nie może być ustalona w inny wiarygodny sposób,

4) składników aktywów finansowych objętych zabezpieczeniem (pozycji zabezpieczanych).

Obligacje, bez względu na zaliczenie do długo- czy krótkoterminowych aktywów finansowych, zawsze mają ustalony termin wymagalności.

Polecamy: Monitor Księgowego – prenumerata

Zgodnie z par. 16 rozporządzenia aktywa finansowe, do których nie stosuje się zasad określonych w par. 14 ust. 1, wycenia się nie później niż na koniec okresu sprawozdawczego następująco:

1) pożyczki udzielone i należności własne, z wyjątkiem zaliczonych do przeznaczonych do obrotu – w wysokości skorygowanej ceny nabycia oszacowanej za pomocą efektywnej stopy procentowej, niezależnie od tego, czy jednostka zamierza utrzymać je do terminu wymagalności, czy też nie. Należności o krótkim terminie wymagalności, dla których nie określono stopy procentowej, można wycenić w kwocie wymaganej zapłaty, jeżeli ustalona za pomocą stopy procentowej przypisanej tej należności wartość bieżąca przyszłych przepływów pieniężnych oczekiwanych przez jednostkę nie różni się istotnie od kwoty wymaganej zapłaty,

2) aktywa finansowe, dla których jest ustalony termin wymagalności – w wysokości skorygowanej ceny nabycia oszacowanej za pomocą efektywnej stopy procentowej,

3) aktywa finansowe, dla których nie jest ustalony termin wymagalności – w cenie nabycia ustalonej w sposób określony w par. 13.

W par. 3 ust. 1 pkt 11 rozporządzenia podano definicję efektywnej stopy procentowej. Zgodnie z nią efektywna stopa procentowa to stopa, za pomocą której następuje zdyskontowanie do bieżącej wartości związanych z instrumentem finansowym przyszłych przepływów pieniężnych oczekiwanych w okresie do terminu wymagalności, a w przypadku instrumentów o zmiennej stopie procentowej – do terminu następnego oszacowania przez rynek poziomu odniesienia. Efektywna stopa procentowa stanowi wewnętrzną stopę zwrotu składnika aktywów lub zobowiązania finansowego za dany okres. Przy wyliczeniu skumulowanej kwoty dyskonta aktywów finansowych i zobowiązań finansowych za pomocą efektywnej stopy procentowej uwzględnia się wszelkie opłaty płacone lub otrzymywane przez strony kontraktu.

Artykuł 28 ust. 8a ustawy o rachunkowości definiuje skorygowaną cenę nabycia aktywów finansowych i zobowiązań finansowych jako cenę nabycia (wartość), w jakiej składnik aktywów finansowych lub zobowiązań finansowych został po raz pierwszy wprowadzony do ksiąg, pomniejszoną o spłaty wartości nominalnej, odpowiednio skorygowaną o skumulowaną kwotę zdyskontowanej różnicy między wartością początkową składnika i jego wartością w terminie wymagalności, wyliczoną za pomocą efektywnej stopy procentowej, a także pomniejszoną o odpisy aktualizujące wartość.©?

Tabela. Zasady

|

Rodzaj instrumentu wg rozporządzenia MF |

Sposób wyceny bilansowej |

Pozycja w bilansie |

|

Aktywa finansowe przeznaczone do obrotu |

Wartość godziwa |

Inne papiery wartościowe |

|

Pożyczki udzielone należności własne |

Skorygowana cena nabycia |

Pożyczki udzielone należności własne |

|

Aktywa utrzymywane do terminu wymagalności |

Skorygowana cena nabycia |

Inne papiery wartościowe |

|

Aktywa finansowe dostępne do sprzedaży |

Wartość godziwa |

Inne papiery wartościowe |

PRZYKŁAD

Obligacje

25 maja 2015 r. spółka z o.o. nabyła 100 obligacji w cenie nominalnej 70 zł za obligację, płacąc 50 zł za jedną obligację. Dodatkowo na koniec roku będą wypłacane odsetki w wysokości 2,5 proc. od wartości nominalnej posiadanych obligacji, czyli kwota 175 zł za rok. Spółka sporządza sprawozdanie finansowe na 31 grudnia 2015 r. Jest spółką podlegającą badaniu biegłego rewidenta.

Na koniec 2015 r. spółka dokonała wyceny. Obligacje mają określony termin wymagalności, a więc zgodnie z art. 28 ust. 1 pkt 5 i pkt 3 ustawy o rachunkowości powinny być wycenione w skorygowanej cenie nabycia. Wycena jest przedstawiona w tabeli. Ustalona została efektywna stopa zwrotu zgodnie z wyliczeniem:

|

Rok |

Przepływy |

|

1 |

-5000 |

|

2 |

175 |

|

3 |

175 |

|

4 |

175 |

|

5 |

175 |

|

6 |

7175 |

Efektywna stopa procentowa IRR wynosi do podanych przepływów 10,0460 proc.

|

ROK |

Zamortyzowany koszt obligacji na początek okresu |

Przychody finansowe z tytułu odsetek ustalonych według efektywnej stopy zwroty IRR |

Rzeczywiście otrzymane odsetki na koniec każdego roku |

Zamortyzowany koszt obligacji na koniec okresu |

|

1 |

5000 |

502,30 |

175 |

5327,30 |

|

2 |

5327,30 |

535,18 |

175 |

5687,48 |

|

3 |

5687,48 |

571,36 |

175 |

6083,84 |

|

4 |

6083,84 |

611,18 |

175 |

6520,02 |

|

5 |

6520,02 |

655 |

175 |

7000,02 |

Objaśnienia:

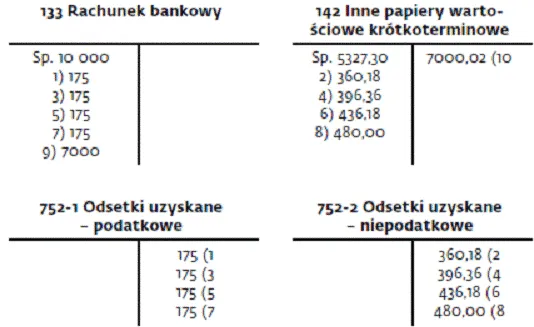

1. Zakup obligacji 25 maja 2015 r. kwota: 5000,00 zł (100 szt. x 50 zł) – zapłata z rachunku bankowego;

2. Wpływ na rachunek bankowy odsetek na 31 grudnia 2015 r. kwota: 175 zł;

3. Wycena obligacji na dzień bilansowy w skorygowanej cenie nabycia 5327,30 zł kwota: 327,30 zł.

Objaśnienia:

1. Wpływ na rachunek bankowy odsetek na 31 grudnia 2016 r. – kwota 175 zł;

2. Wycena obligacji na dzień bilansowy w skorygowanej cenie nabycia – kwota 360,18 zł;

3. Wpływ na rachunek bankowy odsetek na 31 grudnia 2017 r. – kwota 175 zł;

4. Wycena obligacji na dzień bilansowy w skorygowanej cenie nabycia – kwota 396,36 zł;

5. Wpływ na rachunek bankowy odsetek na 31 grudnia 2018 r. – kwota 175 zł;

6. Wycena obligacji na dzień bilansowy w skorygowanej cenie nabycia – kwota 436,18 zł;

7. Wpływ na rachunek bankowy odsetek na 31 grudnia 2019 r. – kwota 175 zł;

8. Wycena obligacji na dzień bilansowy w skorygowanej cenie nabycia – kwota 480,00 zł;

9. Sprzedaż obligacji – wpływ na rachunek bankowy – kwota 7000 zł;

10. Polecenie księgowania – wyksięgowanie wartości posiadanych obligacji – kwota 7000,02 zł.

Jeżeli spółka zdecyduje się zaliczyć obligacje do inwestycji długoterminowych, różnica będzie dotyczyła tylko jednego konta. Konto 142 – Inne papiery wartościowe krótkoterminowe będzie zamienione na 034 – Inne długoterminowe aktywa finansowe. Skutki wyceny będą również odnoszone w ciężar przychodów finansowych.

Przychody finansowe z tytułu otrzymanych odsetek w wysokości 175 zł w każdym roku będą stanowiły przychody, tak według przepisów księgowych, jak również podatkowych.

Naliczone przychody finansowe z wyceny bilansowej będą przychodami tylko według prawa bilansowego, dla celów podatkowych nie będą stanowiły przychodu podatkowego. Dopiero w momencie wykupu obligacji przez emitenta lub sprzedaży na giełdzie spółka zrealizuje przychód podatkowy, a wartość obligacji w cenie zakupu będzie stanowiła koszt uzyskania przychodu.

Gabriela Borek

specjalistka z zakresu rachunkowości

Podstawa prawna:

Ustawa z 29 września 1994 r. o rachunkowości (t.j. Dz.U. z 2013 r. poz. 330 ze zm.).

Rozporządzenie ministra finansów z 12 grudnia 2001 r. w sprawie szczegółowych zasad uznawania, metod wyceny, zakresu ujawniania i sposobu prezentacji instrumentów finansowych (Dz.U. nr 149 poz. 1674 ze zm.).

Podyskutuj o tym na naszym FORUM

REKLAMA

REKLAMA