W jakim terminie można odliczyć VAT

REKLAMA

REKLAMA

Elementy poprawnie wystawionej faktury

Trzeba pamiętać, że aby móc odliczyć VAT, należy mieć poprawnie wystawioną fakturę VAT, która powinna zawierać następujące elementy:

REKLAMA

REKLAMA

• dane identyfikacyjne zarówno nabywcy, jak i sprzedawcy (imiona i nazwiska lub nazwy oraz ich adresy),

• numery identyfikacji podatkowej (NIP) dostawcy i nabywcy,

• okres zdarzenia gospodarczego (dzień, miesiąc i rok lub miesiąc i rok dokonania sprzedaży), a także datę wystawienia (w przypadku sprzedaży o charakterze ciągłym można podać na fakturze jedynie miesiąc i rok dokonania sprzedaży),

REKLAMA

• numer kolejny faktury oznaczonej jako FAKTURA VAT (dokument jest sporządzany w dwóch egzemplarzach - ORYGINAŁ otrzymuje nabywca, a KOPIĘ sprzedawca),

• określenie nazwy towaru lub usługi, jednostki miary, a także ilości sprzedanych towarów lub usług,

• cenę jednostkową towaru lub usługi (bez VAT),

• wartość towarów lub wykonanych usług, bez VAT (wartość sprzedaży netto),

• stawki podatku, a tym samym sumy wartości sprzedaży netto z podziałem na poszczególne stawki (także na zwolnione i niepodlegające opodatkowaniu),

• ustalone kwoty podatku w poszczególnych grupach podatkowych,

• wartość sprzedaży towarów lub usług wraz z kwotą podatku (wartość brutto = netto + VAT) w każdej grupie podatkowej,

• kwotę należności ogółem wraz z należnym podatkiem.

Braki na fakturze mogą pozbawiać prawa do odliczenia VAT.

Istnieją braki, które w orzecznictwie nazywane są brakami mniejszej wagi. Nie pozbawiają one podatnika prawa do odliczenia VAT. Są to np. następujące błędy:

• brak numeru NIP,

• brak wskazania daty wystawienia faktury,

• skreślenie słowa kopia.

Poniższy przykład przedstawia, w jakich sytuacjach można wykorzystać wydłużony termin odliczenia VAT.

Przykład

Firma Beta Sp. z o.o. jest firmą handlową o ogólnopolskim zasięgu. Zatrudnia wielu przedstawicieli handlowych działających na regionalnych rynkach zbytu. Zgodnie z polityką firmy w każdy poniedziałek przedstawiciele handlowi dostarczają faktury do centrali firmy w Warszawie. Jeden z pracowników dokonał zakupów w styczniu 2009 r. i odebrał fakturę w styczniu. Dla firmy jest to data odbioru faktury. Jednak dostarczył je do centrali dopiero 16 lutego 2009 r. Firma Beta Sp. z o.o. działa zgodnie ze ściśle ustalonymi procedurami obiegu dokumentów i dział księgowości otrzymał je dopiero 2 marca 2009 r. W tym przypadku podatnik dokona odliczenia VAT w deklaracji za marzec 2009 r. (deklaracja do 25 kwietnia 2009 r.), pomimo faktu, że wspomniane dokumenty były wystawione w styczniu. Podatnik mógł dokonać obniżenia podatku należnego w miesiącu otrzymania faktury (w styczniu 2009 r.) albo w jednym z dwóch kolejnych okresów rozliczeniowych (w lutym albo w marcu br.). Ponieważ nie był on w posiadaniu wspomnianych faktur (dział księgowości), nie mógł więc ich zaewidencjonować wcześniej niż w marcu 2009 r. Ustawodawca nie określa zatem, w jakich sytuacjach i w którym z trzech okresów należy dokonać odliczenia VAT. Jest to wybór i prawo podatnika. Bardzo często zdarza się, że podatnik przez przypadek nie dostarczy dokumentów księgowemu. Wozi je w samochodzie albo podepnie z innymi dokumentami i znajdzie za jakiś czas. W takich sytuacjach wydłużony termin obniżenia podatku należnego znajduje zastosowanie (miesiąc otrzymania lub dwa następne). Jednak za miesiąc otrzymania trzeba uważać dzień jej odbioru przez podatnika, a nie dzień dostarczenia księgowemu. Umożliwia to podatnikowi zaewidencjonowanie dokumentów wraz z odliczeniem VAT. Nie musi on traktować podatku jako nieodliczonego w przypadkach, gdy faktura została błędnie wystawiona lub ujęta w rejestrze VAT po upływie terminu określonego ustawowo.

Przykład

W firmie Gama Sp. z o.o. bardzo rygorystycznie jest przestrzegany termin dostarczania dokumentów do siedziby firmy. Faktury VAT dostarczane są do księgowości w dniu ich otrzymania. Niektóre faktury wpływają za pośrednictwem poczty. 9 lutego 2009 r. spółka otrzymała fakturę VAT, na której widniała data wystawienia i sprzedaży 29 stycznia 2009 r. Niestety, dane firmy były błędne (brak numeru identyfikacji podatkowej NIP nabywcy). Księgowy firmy Gama Sp. z o.o. wystawił notę korygującą do wspomnianej faktury (poprawny NIP nabywcy) i odesłał ją do sprzedawcy. Potwierdzona (podpisana) nota korygująca powróciła jednak do nabywcy dopiero 19 marca 2009 r. W którym okresie rozliczeniowym podatnik powinien zaewidencjonować tę fakturę VAT? Data wystawienia faktury dotyczyła stycznia, ale podatnik otrzymał ją dopiero w lutym. Ponieważ brak NIP nie jest błędem, który pozbawia prawa do odliczenia VAT, firma mogła odliczyć podatek już w lutym. Mogła odliczyć VAT również w deklaracji za marzec 2009 r. (data wpływu potwierdzonej noty korygującej) lub kwiecień.

Nie jest również błędem uchybienie w zakresie odnotowania daty otrzymania faktury. Nie pozbawia podatnika prawa do odliczenia VAT (wyrok z 30 stycznia 2009 r. WSA w Warszawie, III SA/Wa 1944/08).

Trzeba wspomnieć, że zastosowanie obniżenia VAT w jednym z trzech okresów rozliczeniowych (w miesiącu otrzymania faktury VAT lub w jednym z dwóch następnych okresów rozliczeniowych - art. 86 ust. 11) jest prawem podatnika. Jeżeli jednak podatnik nie dokona obniżenia podatku należnego w jednym z tych okresów, przysługuje mu prawo do korekty deklaracji VAT za okres, którego dotyczyła faktura. Warto pamiętać, że decydując się na takie rozwiązanie i składając korektę deklaracji VAT, należy dołączyć krótkie uzasadnienie przyczyny korekty. Niejednokrotnie w wyniku pomyłki pominięto jakąś fakturę, ale prawo zezwala na dokonywanie korekt i nie jest to obwarowane sankcjami karnymi. Jedynym skutkiem korekty jest ponowne ustalenie wysokości podatku naliczonego oraz wysokości podatku podlegającego wpłacie do urzędu skarbowego (poz. 53 deklaracji VAT-7) lub wysokości kwoty podatku do zwrotu (w przypadku nadwyżki podatku naliczonego nad należnym). Jeżeli w wyniku złożonej korekty deklaracji (zaewidencjonowanie dodatkowej faktury kosztowej) zobowiązanie z tytułu VAT (do zapłaty) jest mniejsze, niż wynikało to z deklaracji pierwotnej, a podatnik dokonał już zapłaty z tego tytułu, może wystąpić z wnioskiem o stwierdzenie nadpłaty.

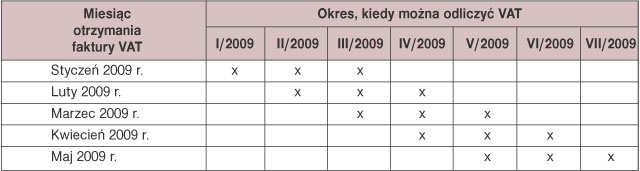

Poniższa tabela przedstawia możliwości obniżenia naliczonego VAT.

• art. 86 ust. 11 ustawy z 11 marca 2004 r. o podatku od towarów i usług - Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2009 r. Nr 3, poz. 11

• § 5 ust. 1 rozporządzenia Ministra Finansów z 28 listopada 2008 r. w sprawie zwrotu podatku niektórym podatnikom, wystawiania faktur, sposobu ich przechowywania oraz listy towarów i usług, do których nie mają zastosowania zwolnienia od podatku od towarów i usług - Dz.U. Nr 212, poz. 1337

Iwona Kuźdub

konsultant podatkowy

REKLAMA

REKLAMA