Jak ujmować w bilansie wpłacone zaliczki

REKLAMA

W jakiej pozycji bilansu wykazywać wpłacone zaliczki

RADA

Zaliczkę należy ująć w poz. B.I.5 aktywów bilansu jako „Zaliczki na dostawy”. Szczegóły - w uzasadnieniu.

REKLAMA

REKLAMA

UZASADNIENIE

W poz. B.I.5 aktywów bilansu należy ujmować udzielone dostawcom zaliczki (przedpłaty, zadatki) nie tylko na poczet niewykonanych jeszcze dostaw materiałów i towarów, ale także niewykonanych jeszcze robót i usług (w tym opłacone zaliczki na usługi hotelowe) służących bieżącej działalności operacyjnej. W pozycji tej wykazuje się je bez względu na to, czy figurują one na koncie „Rozliczenie zakupu” czy też na koncie „Rozrachunki z dostawcami” (czy - jak to ma miejsce w rozpatrywanym przypadku - „Rozliczenie zaliczek z tytułu dostaw i usług z dostawcami”). Należy przy tym zwrócić uwagę, że jeżeli zaliczka zawiera VAT, który jest przez wpłacającego odliczany od podatku należnego, to zaliczkę w bilansie należy wykazać w kwocie bez VAT.

Skutki bilansowe i podatkowe przekazania gratisów

PRZYKŁAD

REKLAMA

(zaliczka wpłacona na poczet przyszłej usługi)

Jednostka wpłaciła zaliczkę za usługę hotelową w wysokości 615 zł, co stanowi 25% wartości całej usługi. Wykonawca usługi wystawił fakturę VAT na wartość otrzymanej zaliczki w wysokości 500 zł (netto) + 23% VAT.

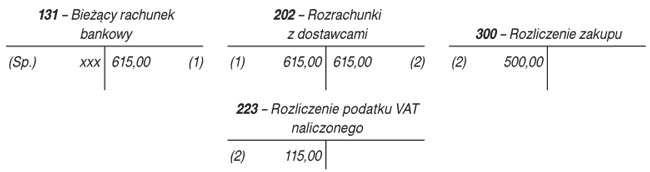

Wariant ewidencji, gdy jednostka stosuje konto 300 „Rozliczenie zakupu”

1. WB - wpłata zaliczki na usługę

Wn konto 202 „Rozrachunki z dostawcami” 615 zł

Ma konto 131 „Bieżący rachunek bankowy” 615 zł

Sprawozdania finansowe 2014 - nowa definicja kontroli w MSSF

2. Faktura dotycząca wpłaconej zaliczki

Wn konto 300 „Rozliczenie zakupu” 500 zł

Wn konto 223 „Rozliczenie podatku VAT naliczonego” 115 zł

Ma konto 202 „Rozrachunki z dostawcami” 615 zł

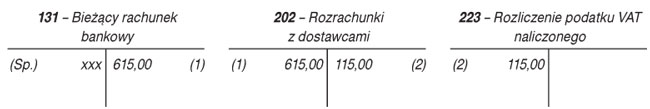

Wariant ewidencji, gdy jednostka nie stosuje konta 300 „Rozliczenie zakupu”

1. WB - wpłata zaliczki na usługę

Wn konto 202 „Rozrachunki z dostawcami” 615 zł

Ma konto 131 „Bieżący rachunek bankowy” 615 zł

2. Faktura dotycząca wpłaconej zaliczki

Wn konto 223 „Rozliczenie podatku VAT naliczonego” 115 zł

Ma konto 202 „Rozrachunki z dostawcami” 115 zł

Niezależnie od przyjętego wariantu ewidencji, jednostka wykaże wpłaconą zaliczkę w kwocie 500 zł w poz. B.I.5 aktywów bilansu.

Należy również wspomnieć, że jeśli zaliczka jest wyrażona w walucie obcej, to na dzień bilansowy należy ustalić jej złotówkową wartość według średniego kursu NBP danej waluty na ten dzień (art. 30 ust. 1 pkt 1 ustawy o rachunkowości).

Od zaliczek wpłacanych dostawcom należy odróżnić nadpłaty poczynione na rzecz dostawców (mające zazwyczaj charakter akcydentalny, przypadkowy). Takich nadpłat zobowiązań z tytułu dostaw i usług nie wykazuje się w pozycji B.I.5 jako zaliczki na dostawy, lecz w poz.:

• B.II.1b, tj. jako „Należności krótkoterminowe od jednostek powiązanych - inne”, w przypadku gdy jest to nadpłata zobowiązania, która jest należna od jednostki powiązanej, lub

• B.II.2c, tj. jako „Należności krótkoterminowe od pozostałych jednostek - inne”, w przypadku gdy jest to nadpłata zobowiązania należna od innych jednostek.

Oprócz zaliczek wpłacanych na poczet przyszłych dostaw i usług ujmowanych w poz. B.I.5 aktywów bilansu, zaliczki mogą być jeszcze wykazywane:

• w poz. A.II.3, w przypadku gdy zaliczka dotyczy wpłat na rzecz środków trwałych i środków trwałych w budowie,

• w poz. A.I.4, w przypadku gdy zaliczka dotyczy środków wpłaconych na rzecz wartości niematerialnych i prawnych.

Zapraszamy do dyskusji na forum o podatkach

PODSTAWA PRAWNA:

• art. 30 ust. 1 pkt 1 ustawy z 29 września 1994 r. o rachunkowości - j.t. Dz.U. z 2013 r., poz. 330; ost.zm. Dz.U. z 2013 r., poz. 613

Irena Pazio

główna księgowa, praktyk, posiada certyfikat Ministra Finansów uprawniający do usługowego prowadzenia ksiąg rachunkowych

CZYTAJ TAKŻE

„Gdzie w bilansie wykazać nadpłatę wynikającą z podwójnej zapłaty tej samej faktury” - Mk nr 3/2013.

REKLAMA

REKLAMA