Firmy mają kłopoty ze znalezieniem księgowych

REKLAMA

REKLAMA

Na rynku usług finansowo-księgowych wciąż brakuje specjalistów. Najbardziej aktywne w poszukiwaniu takich pracowników są firmy outsourcingowe. Przede wszystkim walczą one o księgowych, zwłaszcza samodzielnych. Zdarza się nawet, że firmy podkupują ich sobie, wspomagając się firmami headhunterskimi, które rekrutują takich pracowników. Poszukiwani są również doradcy podatkowi, biegli rewidenci i osoby z uprawnieniami do usługowego prowadzenia ksiąg rachunkowych.

REKLAMA

REKLAMA

Zagraniczne centra finansowe

Największą liczbę specjalistów od księgowości i podatków pozyskują duże centra finansowo-księgowe. Jeszcze rok temu przedstawiciele centrów outsourcingowych szukali pracowników na lokalnych rynkach, obecnie szukają ich w całym kraju. Boom na rynku outsourcingu księgowego spowodowany jest przenoszeniem do Polski centrów wielu firm zagranicznych. Na ulokowanie tego typu działalności w Polsce zdecydowały się m.in. IBM, Lufthansa, Maersk, Philips oraz Accenture Volvo. Koszty obsługi księgowej w Polsce są niższe niż w innych krajach UE, a zwłaszcza w państwach tzw. starej Unii (zalicza się do nich 15 krajów sprzed rozszerzenia z maja 2004 r.). Centra często obsługują wszystkie oddziały firmy w Europie lub na świecie.

Na rynku funkcjonują też średniej wielkości firmy outsourcingowe. Te jednak mają nieco inne wymagania niż duże centra obsługi księgowej, zwłaszcza w przypadku znajomości języków obcych.

REKLAMA

- Najczęściej wykorzystywane we współpracy z klientem są języki angielski, niemiecki i francuski - tłumaczy Barbara Kochańska-Mierzejewska, członek zarządu firmy outsourcingowej FPA Group.

Duże centra obsługi księgowej poszukują często księgowych i konsultantów podatkowych, którzy władają mniej popularnymi językami, np. szwedzkim, portugalskim, hiszpańskim czy włoskim.

Zatrudnienie w dużej firmie lub korporacji oznacza najczęściej większe bezpieczeństwo pracy i wyższe zarobki. Z drugiej strony wiąże się ono jednak często z tzw. zaszufladkowaniem. Samodzielny księgowy może przez całe lata zajmować się jedynie wycinkiem księgowości, np. środkami trwałymi albo rozliczeniami z kontrahentami, co nie daje moźliwości poznania innych aspektów tego zawodu oraz szansy awansu na stanowisko głównego księgowego. Z drugiej strony młodym osobom, u progu kariery umożliwiają sprawdzenie się w różnych działach.

Warto dodać, że centra obsługują firmy z różnych stref czasowych, w związku z czym często pracują całą dobę.

Księgowych poszukują także małe biura rachunkowe oraz bezpośrednio firmy, organizacje społeczne lub inne podmioty zobowiązane do prowadzenia księgowości.

Praca w biurze rachunkowym umożliwia poznanie specyfiki działalności różnych firm i zwykle daje większą samodzielność. Jej minusem jest obsługa wielu małych firm oraz prowadzenie spraw kilku klientów jednocześnie.

Praca w dziale księgowym firmy lub innej organizacji pozwala z kolei na pełne skupienie się na zagadnieniach jednego podmiotu. Dzięki niej można też dobrze poznać wszystkie zagadnienia i w pełni nad nimi zapanować. Z drugiej strony może się zdarzyć, że w małej firmie księgowy będzie się stykał z tymi samymi problemami, obsługiwał tylko część transakcji i nie będzie miał od kogo się uczyć.

Kwalifikacje nie tylko zawodowe

Początkujący adept księgowości powinien:

- posiadać przynajmniej średnie wykształcenie i podstawową wiedzę z zakresu rachunkowości i podatków,

- obsługiwać pakiet Microsoft Office oraz znać przynajmniej jeden program do prowadzenia księgowości, np. Symfonia

- mieć predyspozycje do pracy z liczbami, być skrupulatny, dokładny i systematyczny.

Jednak firmy zazwyczaj mają większe wymagania. Katarzyna Nowaczyk z HLB Frąckowiak i Wspólnicy wyjaśnia, że księgowy czy konsultant podatkowy powinien łatwo nawiązywać kontakty z klientem i właściwie analizować jego sytuację księgowo-podatkową. W jej opinii to właśnie te kompetencje pozwalają budować relacje z klientami w sposób partnerski, oparty na wzajemnym zaufaniu i życzliwości.

- Od osób mających doświadczenie w zawodzie oczekujemy eksperckiej wiedzy potwierdzonej uprawnieniami biegłego rewidenta czy doradcy podatkowego - dodaje Katarzyna Nowaczyk.

Oni także powinni posiadać tzw. kompetencje miękkie. Podobnie uważa Agnieszka Dziedzic, dyrektor personalny w Mazars Polska. Według niej ważne jest, aby specjalista poza umiejętnościami merytorycznymi posiadał zdolności, które pozwolą mu na rozwój relacji z klientem.

Różne płace w regionach

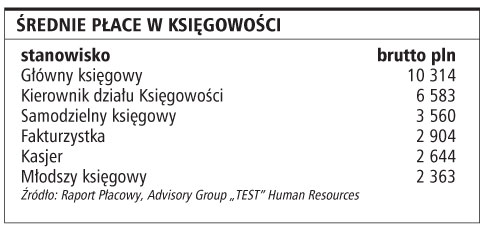

Wynagrodzenia specjalistów zajmujących się podatkami różnią się nie tylko w zależności od ich kompetencji i doświadczenia, ale także od miejsca wykonywania pracy. Początkujący księgowi w Łomży, Jarosławiu czy Kielcach zarabiają około 1,5 tys. zł brutto miesięcznie. W Warszawie czy Wrocławiu ich pensje są już o 800 zł wyższe. Konsultanci podatkowi mogą liczyć na Podkarpaciu, Podlasiu czy w województwie świętokrzyskim na nieco ponad 2 tys. zł.

Jeśli chodzi jednak o zarobki doświadczonych ekspertów, to najlepiej zarabiają biegli rewidenci pracujący w firmach audytorskich oraz doradcy podatkowi. Doświadczony doradca podatkowy zarabia m.in. w województwie podkarpackim czy podlaskim co najmniej 5 tys. zł miesięcznie, a w centralnej Polsce - około 10 tys. zł. Księgowy w dobrej firmie w Rzeszowie, Jarosławiu, Łomży czy Olsztynie może natomiast liczyć na pensję co najmniej 4 tys. zł. Ponad 1 tys. zł więcej dostanie w Warszawie, Gdańsku czy Wrocławiu.

Komórka, laptop czy szkolenie

Zgodnie z badaniami firmy Advisory Group TEST Human Resources, 17 proc. głównych księgowych w Polsce może liczyć na samochód służbowy, 63 proc. otrzymuje służbowy telefon komórkowy. Telefon otrzymuje też 45 proc. kierowników działu księgowości i około 4 proc. samodzielnych księgowych. Z kolei 43 proc. głównych księgowych ma do użytku służbowego notebooka. Taki bonus otrzymuje też 7 proc. kierowników i 1 proc. samodzielnych księgowych.

Oprócz pensji specjaliści od podatków mogą też liczyć głównie na dodatkowe szkolenia podnoszące ich kwalifikacje.

Ważne! Najwięcej specjalistów od księgowości i podatków poszukują duże centra finansowo-księgowe. Do niedawna rekrutowali ich na lokalnych rynkach, a obecnie robią to w całym kraju

WYMAGANIA FIRM OUTSOURCINGOWYCH

Samodzielny księgowy powinien:

- posiadać 2-3 letnie doświadczenie na podobnym stanowisku

- mieć wyższe wykształcenie, najlepiej ekonomiczne

- dobrze znać zasady polskiej lub/i międzynarodowej rachunkowości, najlepiej potwierdzone certyfikatem na usługowe prowadzenie ksiąg rachunkowych

- obsługiwać programy finansowo-księgowe

- znać język angielski, niemiecki lub francuski

GŁÓWNE OBOWIĄZKI KSIĘGOWEGO

- samodzielne prowadzenie pełnej lub uproszczonej księgowości

- raportowanie zgodnie ze standardami firm klientów

- księgowanie faktur i wyciągów bankowych

- rozliczanie wyciągów bankowych

- przygotowywanie przelewów bankowych

- bieżąca kontrola stanu zobowiązań

- wystawianie not korygujących

- księgowanie dokumentów walutowych (WNT, WDT, import usług)

- sporządzanie raportów, kalkulacji i analiz na potrzeby zarządu

- pomoc przy sporządzaniu deklaracji VAT i CIT

IZABELA RAKOWSKA-BOROŃ

izabela.rakowska@infor.pl

REKLAMA

REKLAMA