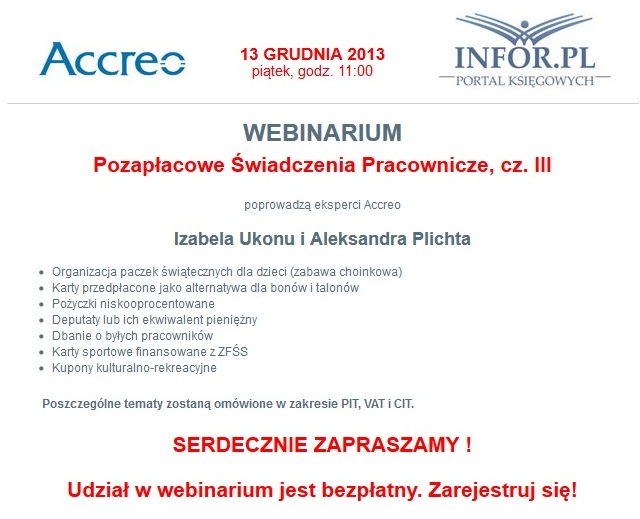

Webinarium "Pozapłacowe Świadczenia Pracownicze" - 13 grudnia 2013

REKLAMA

REKLAMA

Zapraszamy na trzecią część WEBINARIUM „Pozapłacowe Świadczenia Pracownicze” - 13 grudnia 2013

REKLAMA

REKLAMA

W celu skorzystania z webinarium należy się wcześniej zarejestrować. Zarejestruj się na webinarium!

REKLAMA

OPIS TEMATU WEBINARIUM:

Michał Roszkowski, radca prawny, doradca podatkowy, partner w Accreo

Firmy coraz częściej oferują pracownikom dodatkowe świadczenia pozapłacowe, wspierając w ten sposób systemy motywacyjne w przedsiębiorstwach.

Pomimo spowolnienia gospodarczego znacząca część pracodawców nie zmniejszyła budżetu przeznaczonego na dodatkowe świadczenia na rzecz zatrudnionych. Oznacza to, że pracodawcy są świadomi, jak duży wpływ na motywację pracowników mogą mieć różnego rodzaju świadczenia pozapłacowe. Bardziej zmotywowani pracownicy wykonują swoją pracę efektywniej, co wpływa na zwiększenie przychodów po stronie pracodawcy.

Do najczęściej spotykanych świadczeń pozapłacowych należą m.in.: abonamenty medyczne, telefon służbowy, samochód oraz karty multisport. Coraz chętniej pracodawcy - w celu stworzenia dobrego wizerunku przedsiębiorstwa zarówno wśród obecnych, jak i potencjalnych pracowników - oferują inny, bardziej atrakcyjny zakres różnorodnych benefitów.

Poza tradycyjnymi, takimi jak: dofinansowywanie zakupu okularów korekcyjnych czy umożliwianie pracownikom nabywania produkowanych przez firmę towarów po niższej cenie, pracodawcy coraz częściej decydują się na organizowanie imprez firmowych i wyjazdów o charakterze integracyjnym.

Z uwagi na to, że istnieje wiele benefitów, jakie mogą zaoferować pracodawcy, pojawiają się trudności w wyborze takiego typu świadczeń, który będzie najbliższy ich realnym potrzebom, przynosząc tym samym najwięcej korzyści przedsiębiorstwu.

Dodatkowym utrudnieniem w wyborze konkretnego świadczenia jest fakt, że pracownicy kierują się zazwyczaj indywidualnymi preferencjami. W takiej sytuacji ciekawym rozwiązaniem jest ustalenie przez pracodawcę kwotowego limitu, w ramach którego każdy z zatrudnionych może wybrać najbardziej odpowiadający mu benefit.

Izabela Ukonu, Starszy konsultant w Accreo

Świadczenia pozapłacowe to dodatki do wynagrodzenia, które przekazywane są pracownikom najczęściej w sposób bezgotówkowy. Często zdarza się, że pracodawca współfinansuje nabycie przez pracowników towarów lub usług. Głównym ich celem jest zwiększenie motywacji pracowników, poprawienie atmosfery pracy oraz budowa dobrego wizerunku firmy, a więc właśnie z tych powodów przekazywanie świadczeń pozapłacowych na rzecz pracowników ma nie tylko na celu przysporzenie korzyści pracownikom, ale również nakierunkowane jest pośrednio na zwiększenie przychodów po stronie pracodawcy.

Należy pamiętać, że przekazanie świadczeń pozapłacowych na rzecz pracowników wiąże się z określonymi skutkami podatkowymi. Po stronie pracodawców decydujące znaczenie ma możliwość zaliczenia do kosztów uzyskania przychodów, wydatków poniesionych na zapewnienie świadczeń pracownikom, a także obowiązek opodatkowania VAT przekazanego benefitu. Dlatego firmy, które planują przekazanie pracownikom świadczeń pozapłacowych, powinny dokonać szczegółowej analizy ich zasad opodatkowania. Szczególną uwagę trzeba zwrócić na właściwe dokumentowanie czynności związanych z przekazywaniem benefitów na rzecz zatrudnionych, gdyż ma to kluczowe znaczenie w odniesieniu do obowiązków w zakresie VAT i CIT.

POZNAJ NASZYCH PRELEGENTÓW:

Izabela Ukonu

Starszy konsultant

Specjalizuje się w doradztwie w zakresie bieżących rozliczeń, ze szczególnym uwzględnieniem podatku dochodowego od osób fizycznych i prawnych.

Posiada 4-letnie doświadczenie w doradztwie podatkowym. Od początku swojej kariery związana z firmą doradczą Accreo. Izabela świadczy usługi doradztwa podatkowego na rzecz zróżnicowanej grupy podmiotów, w szczególności z sektora energetycznego, FMCG oraz dla inwestorów prywatnych.

Ukończyła Wydział Prawa i Administracji Uniwersytetu Marii Curie-Skłodowskiej w Lublinie.

Jest autorką licznych artykułów, dodatków branżowych dotyczących tematyki podatkowej. Jest współautorką książki Pozapłacowe Świadczenia Pracownicze, wydanej przez Wydawnictwo Wiedza i Praktyka (maj 2013).

Aleksandra Plichta

Starszy konsultant

Specjalizuje się w bieżącym doradztwie w obszarze podatku od towarów i usług oraz podatku akcyzowego na rzecz polskich i zagranicznych spółek.

Bogate doświadczenie podatkowe zdobywała w wiodących firmach z branży tytoniowej oraz BPO, zajmując się głównie konsekwencjami podatkowymi międzynarodowych transakcji związanych z obrotem towarowym i usługowym. Posiada również doświadczenie w zakresie prowadzenia przeglądów podatkowych oraz projektowaniu i implementacji nowych modelów biznesowych.

W 2011 r. dołączyła do zespołu ekspertów Accreo, gdzie doradza przede wszystkim klientom z branż energetycznej, leasingowej oraz FMCG.

Aleksandra jest absolwentką Wydziału Ekonomiczno-Socjologicznego Uniwersytetu Łódzkiego (Finanse i rachunkowość - Strategie podatkowe). Autorka wielu dodatków branżowych, a także publikacji o tematyce podatkowej. Ekspert d/s szkoleń w zakresie VAT.

Współautorka książki Pozapłacowe Świadczenia Pracownicze, wydanej przez Wydawnictwo Wiedza i Praktyka (maj 2013).

Accreo Sp. z o.o. jest wiodącą firmą doradczą, oferującą usługi z zakresu doradztwa podatkowego i prawnego dla przedsiębiorstw i klientów indywidualnych. Nasi eksperci posiadają wieloletnie doświadczenie zawodowe oraz bogatą międzynarodową praktykę dla największych podmiotów gospodarczych na świecie. Od ponad 7 lat istnienia na rynku usług konsultingowych, Accreo zdobyło silną pozycję rynkową i obecnie znajduje się w czołówce firm doradczych w Polsce.

Accreo podnosi efektywność działalności zarówno międzynarodowych korporacji jak i rodzimych przedsiębiorstw, oferując pomoc w opracowaniu strategii biznesowych oraz wsparcie w procesie ich implementacji. Oferujemy Klientom wysoki standard usług w połączeniu z międzynarodowym doświadczeniem i całkowitą niezależnością od podmiotów audytorskich.

Cechą wyróżniającą Accreo jest elastyczny model współdziałania grup eksperckich z zakresu prawa i podatków, które w zależności od potrzeb Klientów, łączą się w zespoły projektowe lub zachowują całkowitą odrębność. Tak elastyczny model działania pozwala nam swobodnie zarządzać zespołami ekspertów, optymalizować koszty ponoszone przez Klientów oraz wypracować skuteczne rozwiązania w najbardziej złożonych zagadnieniach prawno-podatkowych.

Wspólne wartości biznesowe, synergia oferowanych usług oraz znajomość wielu specjalizacji branżowych, gwarantują efektywność naszych działań i tym samym tworzą unikalną propozycję nowoczesnych usług doradczych w Polsce.

Kontakt:

Accreo Sp. z o.o.

Ul. Próżna 7

00 - 107 Warszawa

Tel. + 48 22 487 56 10

Fax + 48 22 487 55 10

www.accreo.pl

REKLAMA

REKLAMA