Zwalczanie nielegalnego zatrudnienia i płacenia pod stołem [Polski Ład]

![Zwalczanie nielegalnego zatrudnienia i płacenia pod stołem [Polski Ład]](https://webp-konwerter.incdn.pl/eyJmIjoiaHR0cHM6Ly9nLmluZm9y/LnBsL3AvX2ZpbGVzLzM3MjEyMDAw/LzEzLXNodXR0ZXJzdG9jay0yMDE5/MTg0ODgwLTM3MjEyMTI4LmpwZyJ9.jpg)

REKLAMA

REKLAMA

Zatrudnianie "na czarno" i płacenie "pod stołem" to nieuczciwa konkurencja

Pracodawcy, którzy oferują pracę na czarno, stanowią nieuczciwą konkurencję dla firm, które legalnie zatrudniają pracowników. Podobnie jest z tymi, którzy wprawdzie zatrudniają pracowników, ale część wynagrodzeń wypłacają im nieoficjalnie. Jednocześnie przepisy nie zabezpieczają dostatecznie osób, które godzą się na świadczenie pracy bez umowy lub za część płacy otrzymywanej „pod stołem”.

- Aktualnie system podatkowy nie sprzyja pracownikom, którzy nie godzą się na pracę „na czarno”. To często najsłabsi uczestnicy rynku, którzy nie mają silnej pozycji negocjacyjnej wobec pracodawcy. W efekcie mogą być zmuszeni do akceptacji ofert sprzecznych z prawem, które nie gwarantują im zabezpieczenia w przypadku choroby, założenia rodziny czy przejścia na emeryturę. Nawet w przypadku wykrycia tego procederu przez KAS, ZUS czy Inspekcję Pracy, to pracownik może się obawiać negatywnych konsekwencji przyjmowania wypłaty „pod stołem”. Chcemy całkowicie odwrócić tę sytuację. Od nowego roku, to nie pracownik ponosić będzie podatkowe konsekwencje zatrudnienia „na czarno” albo płacenia części wynagrodzenia „pod stołem”. Odpowiedzialność jednoznacznie zostanie przeniesiona na pracodawcę – wskazuje wiceminister finansów Jan Sarnowski.

REKLAMA

REKLAMA

- Na szarej strefie traci nie tylko budżet państwa, ale też inne, uczciwe firmy, a także przede wszystkim sam pracownik. Od ukrywanych wynagrodzeń nie są odprowadzane składki na ubezpieczenie społeczne. A to oznacza brak prawa lub niższe zasiłki, renty i emerytury. Problem jest tym istotniejszy, że praca na czarno i płacenie pod stołem dotyczy głównie osób o niskich zarobkach, pracujących w mikro i małych firmach. Takim osobom znacznie trudniej wypracować choćby emeryturę minimalną, obecnie 1250,88 zł – wyjaśnia prof. Gertruda Uścińska, prezes ZUS.

- Należy zauważyć, że nie tylko firmy, ale także ich pracownicy często nie chcą ujawniać, że pracują nieformalnie. Perspektywa otrzymania wyższej kwoty „do ręki” jest dla wielu pracobiorców kusząca. W licznych przypadkach mamy do czynienia z „cichym porozumieniem” pomiędzy pracodawcą i pracobiorcą w kwestii wykonywania pracy niezadeklarowanej, czego skutkiem jest ukrycie tego typu sytuacji przed organami kontroli. Takie „ciche porozumienie” zostaje najczęściej zerwane, wówczas gdy pracodawca nie wywiąże się z obowiązku wypłaty wynagrodzenia ustalonego nieformalnie i wypłacanego „pod stołem” – wskazuje inspektor Jarosław Leśniewski, zastępca Głównego Inspektora Pracy.

Co zmieni Polski Ład? Nowe przepisy od 2022 roku

- Najważniejszymi przyczynami popularności zatrudnienia „na czarno” i wypłaty części wynagrodzenia „pod stołem” są wysokie obciążenie podatkiem i składką niskich wynagrodzeń oraz obawa przed wyjściem z szarej strefy po stronie pracownika i pracodawcy. Dzięki wprowadzonej w 2019 r. uldze PIT-0 dla młodych i zaplanowanemu na 2022 r. podniesieniu kwoty wolnej od podatku do 30 tys. zł, bariera w postaci wysokiego obciążenia niższych wynagrodzeń znacznie się zmniejszy. Ale to nie wszystko. Polski Ład zapewni również pracownikowi, jako słabszej stronie stosunku pracy, całkowite bezpieczeństwo przed podatkowymi konsekwencjami nielegalnego zatrudnienia – tłumaczy wiceminister Sarnowski.

REKLAMA

- Aktualny stan prawny może rodzić obawy pracowników wykonujących pracę nielegalnie bądź otrzymujących część wynagrodzenia w sposób nieformalny („pod stołem”), iż w razie złożenia skargi do PIP na stosowanie takich praktyk przez pracodawcę poniosą odpowiedzialność karno-skarbową z tytułu osiągania niepodatkowanych dochodów oraz będą musieli odprowadzić zaległy podatek. Niewątpliwie powstrzymuje to wiele osób pracujących nielegalnie przed złożeniem skargi do Państwowej Inspekcji Pracy, co utrudnia naszemu Urzędowi zwalczanie nielegalnego zatrudnienia. Sytuację dodatkowo pogarsza fakt, iż pracownik, który był nielegalnie zatrudniony i następnie uzyskał ustalenie istnienia stosunku pracy na drodze sądowej, zgodnie z obowiązującym prawem może zostać obciążony zaległymi składkami na ubezpieczenia społeczne w części należnej od pracownika – dodaje inspektor Leśniewski.

Od 1 stycznia 2022 r. Polski Ład wprowadzi nowe rozwiązania podatkowe i składkowe, które ograniczą nielegalne zatrudnianie pracowników oraz ukrywanie przed właściwymi organami części wynagrodzenia ze stosunku pracy.

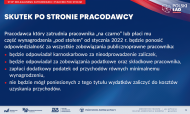

Negatywne skutki nielegalnego zatrudnienia poniesie wyłącznie pracodawca, a nie pracownik

Od przyszłego roku, konsekwencje nielegalnego zatrudniania obciążać będą wyłącznie pracodawcę, a nie pracownika. To pracodawca będzie płacił podatek od wynagrodzenia za pracę na czarno lub części wynagrodzenia wypłacanego pod stołem. Przypisany zostanie mu również dodatkowy przychód w wysokości minimalnego wynagrodzenia za pracę za każdy miesiąc nielegalnego zatrudnienia niezależnie od tego czy faktycznie i w jakiej wysokości wypłacał wynagrodzenie.

Nieuczciwi pracodawcy będą również zobowiązani do zapłaty w całości składek na ubezpieczenia społeczne i składki zdrowotnej od wynagrodzeń pracujących na czarno lub wypłacanych pod stołem. Dodatkowo, zarówno wypłacone wynagrodzenia, jak i składki nie będą mogły zostać zaliczone przez pracodawców do kosztów uzyskania przychodu.

Z kolei nielegalnie zatrudniony pracownik:

- nie będzie płacił podatku od dochodów z tytułu nielegalnego zatrudnienia ani od zaniżonych zarobków,

- uzyska dostęp do opieki zdrowotnej i świadczeń z ubezpieczeń społecznych (emerytur, rent i zasiłków),

- nie będzie finansował składek na ubezpieczenia społeczne od ujawnionego wynagrodzenia, bo składki te będą w całości pokrywane przez pracodawcę, również w tej części, która na zasadach ogólnych jest finansowana przez pracownika.

- Nowe przepisy mają na celu z jednej strony zachęcić pracowników do ujawniania przypadków pracy na czarno i wypłat pod stołem, a z drugiej strony zniechęcić pracodawców do stosowania nieuczciwych praktyk – podkreśla prof. Gertruda Uścińska.

- Jednocześnie ustawodawca wprowadził także rozwiązania, które mają zmniejszyć dolegliwość nowych przepisów dla przedsiębiorców. Ich celem jest stworzenie właściwego klimatu dla zmian prawnych i zachęt do zgłaszania do właściwych służb podatkowych przypadków uprzedniego nielegalnego zatrudnienia pracownika – wskazuje inspektor Leśniewski.

Korzystne warunki legalizacji zatrudnienia

Zmienione przepisy są częścią podatkowego pakietu Polskiego Ładu i wejdą w życie 1 stycznia 2022 r. Nowe regulacje będą dotyczyły przypadków zaistniałych od 1 stycznia 2022 r.

Zwolnienie z obowiązku zapłaty PIT przez pracownika dotyczyć będzie również przypadków nielegalnego zatrudniania lub wypłat pod stołem sprzed 1 stycznia 2022 r.

- Naszym celem nie jest karanie pracowników czy pracodawców, tylko ograniczenie nieprawidłowości na rynku pracy. Dlatego zaproponowaliśmy swoistą abolicję, i to nie tylko dla pracowników, ale i dla pracodawców – wskazuje wiceminister finansów Jan Sarnowski.

Jeśli wobec pracodawcy do końca roku nie zostanie wszczęta kontrola, to zaległego podatku z odsetkami za lata 2021 i wcześniejsze nie zapłaci ani pracownik ani pracodawca.

- W ten sposób dajemy przedsiębiorcy możliwość powrotu do rozliczania się zgodnie z prawem na korzystnych warunkach. Biorąc pod uwagę skutki, z jakimi wiązać się będzie dla pracodawcy utrzymywanie nielegalnego zatrudnienia w 2022 r., przełom grudnia i stycznia to najlepszy moment na zerwanie z dotychczasowymi praktykami i podpisanie z pracownikiem umowy – podkreśla wiceminister Sarnowski.

Szara strefa na rynku pracy

W ramach badań GUS, wielkość „szarej strefy” gospodarki jest mierzona jako udział w PKB z tytułu wykonywania pracy nierejestrowanej oraz w jednostkach zarejestrowanych. Z danych GUS wynika, że udział w PKB z tytułu wykonywania pracy nierejestrowanej systematycznie maleje. Zmniejszyła się z 3,5 proc. w 2008 r. do 1,7 proc. w 2018 r. Natomiast rozmiar szarej gospodarki w jednostkach zarejestrowanych jako odsetek PKB w latach 2008–2018 wzrósł z poziomu 8,3 proc. do 10 proc.

Według badań Polskiego Instytutu Ekonomicznego, w 2018 r. ok 6 proc. wynagrodzeń było wypłacanych poza systemem, w ramach ”pracy na czarno”. Największa skala zjawiska występuje wśród mikroprzedsiębiorstw. Tam, bez rejestracji pracownika, płacone mogło być nawet 30% wynagrodzeń. Płacenie części wynagrodzenia „pod stołem”, dotyczyć mogło nawet 12 % osób zatrudnionych na podstawie umowy o prace, czyli prawie 1,5 mln polskich pracowników. Pod stołem dopłacać może pracownikom nawet co trzecia mikrofirma.

- Zainteresowanie mniejszego biznesu zatrudnieniem „na czarno” wynika w dużej mierze z panujących w nim mniej formalnych relacji między pracownikiem i pracodawcą. Proces zatrudniania i wynagradzania pracowników jest tam mniej ustrukturyzowany niż w większych firmach. Działalność mikrofirm jest w dodatku mniej zautomatyzowana, a przez to bardziej pracochłonna niż dużych przedsiębiorstw. W efekcie, wynagrodzenia stanowią większy udział w kosztach, a to skutkuje większą presją na ich obniżanie. Wyrwanie się z tego „zaklętego kręgu” nie jest proste. Tu również pomoże Polski Ład i rozwiązania które ułatwią firmom inwestowanie, w tym jeszcze bardziej dostępny Estoński CIT i ulga na robotyzację – wyjaśnia wiceminister Sarnowski.

Nielegalne zatrudnienie w centrum zainteresowania ZUS i PIP

Działalność Państwowej Inspekcji Pracy w zakresie nadzoru i kontroli przestrzegania przepisów dotyczących legalności zatrudnienia, obejmuje zwalczanie takich zjawisk jak powierzanie pracy bez umowy zawartej na piśmie i niezgłoszenie osoby zatrudnionej do ubezpieczenia społecznego. Tylko w 2020 r. PIP przeprowadziła ponad 11,5 tys. kontroli, podczas których inspektorzy pracy badali legalność zatrudnienia i innej pracy zarobkowej polskich obywateli. Nielegalne zatrudnienie lub nielegalną inną pracę zarobkową stwierdzono podczas blisko 5 tys. kontroli, tj. w ponad 43% ogółu przeprowadzonych kontroli. Efektywność kontroli PIP rośnie - w 2019 r. było ich 5,6 tys., a nieprawidłowości stwierdzono w 31% ogółu przeprowadzonych kontroli.

W ubiegłym roku Inspektorzy pracy skontrolowali legalność powierzania pracy ponad 66,6 tys. osób. Nielegalne zatrudnienie lub inną nielegalną pracę zarobkową stwierdzono w odniesieniu do prawie 8,7 tys. osób, co stanowi 13% osób objętych sprawdzeniem (w 2019 r. było to 12,5 tys. osób - 11%).

Przypadki nielegalnego zatrudnienia stwierdzono najczęściej w handlu i naprawach, w przetwórstwie przemysłowym i w budownictwie. Najwyższy odsetek nielegalnego zatrudnienia odnotowany został w mikroprzedsiębiorstwach zatrudniających do 9 osób.

Legalność zatrudnienia leży również w centrum zainteresowania ZUS. W 2018 r. ZUS skontrolował 23,6 tys. mikrofirm (do 9 ubezpieczonych) i wyegzekwował 35,4 mln zł. W 2019 r. kontrole objęły 18,6 tys. mikrofirm, a ściągnięte należności opiewały na 30,5 mln zł. Największe nieprawidłowości dotyczyły transportu drogowego, restauracji i innych stałych placówek gastronomicznych, działalności ochroniarskiej oraz robót budowlanych.

REKLAMA

REKLAMA