Rozliczenie PIT za 2022 rok - czy Polacy wiedzą, co zmienił Nowy Polski Ład?

REKLAMA

REKLAMA

Zmiany w PIT 2022 - co wiedzą Polacy?

Jaka jest społeczna świadomość zmian?

REKLAMA

REKLAMA

– Przynajmniej 43,3% z nas powinno odrobić lekcję dotyczącą zmian w rocznym rozliczeniu spowodowanym wprowadzeniem Polskiego Ładu. To wszyscy ci, którzy postanowili rozliczyć swój PIT samodzielnie oraz ci, którzy mają zamiar zdać się na gotowe rozliczenie przygotowane przez Krajową Administrację Skarbową (KAS). Nadal istnieje bowiem sporo możliwości, by swój podatek obniżyć i zyskać. Sęk w tym, że część z tych możliwości, np. ulgi, także uległa zmianom – to dlatego zdecydowanie warto wziąć krótkie korepetycje z tego, jak PIT rozliczyć sprytnie i bez dodatkowych kosztów — tłumaczy Artur Kaczmarek z e-pity.pl.

e-pity

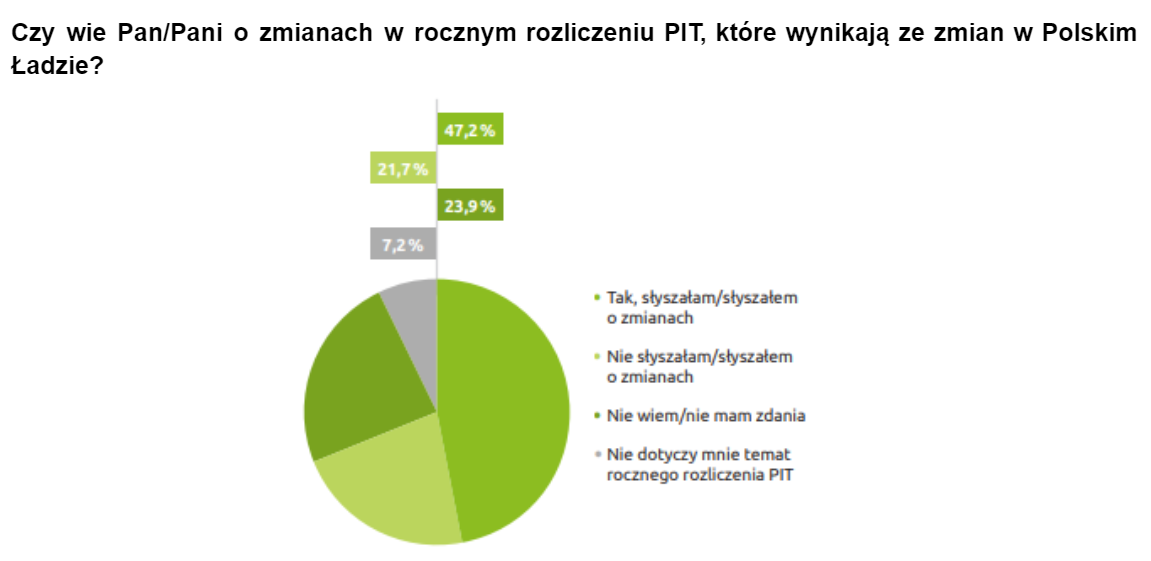

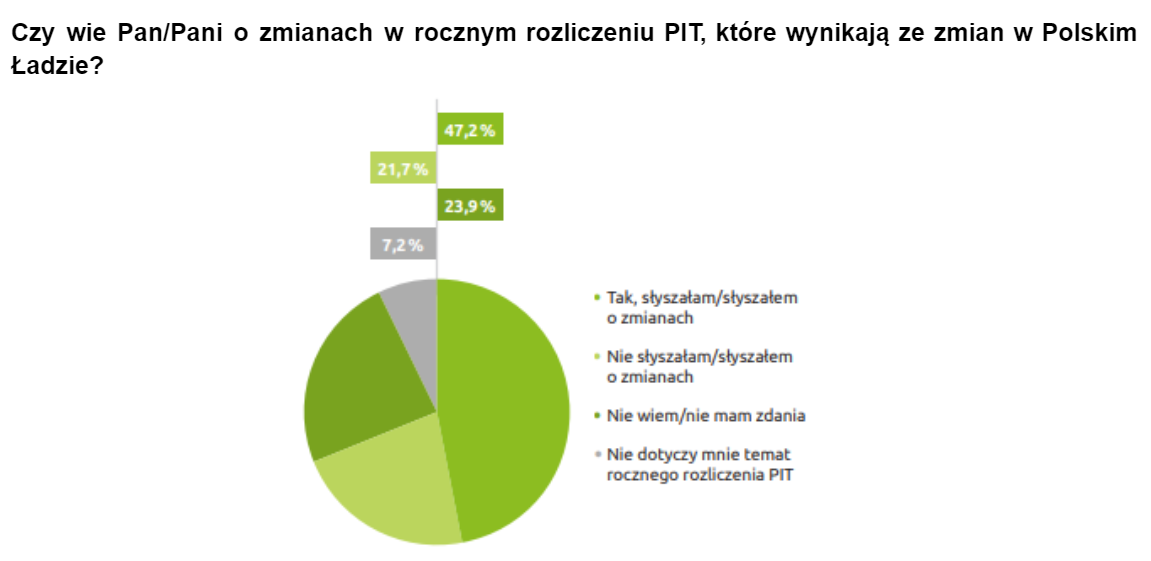

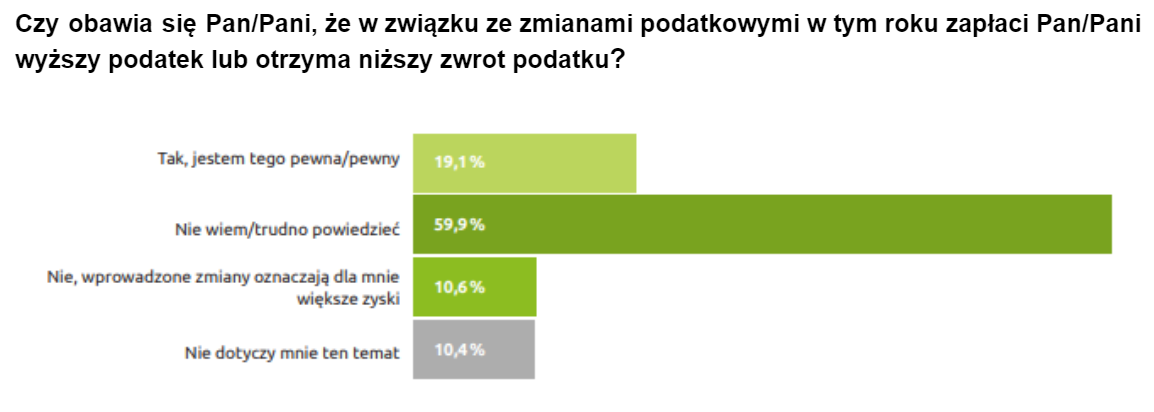

Zmian i ich realnego wpływu na wysokość naszego podatku (zarówno pracowników na etacie, jak i właścicieli działalności gospodarczych) Polacy nie są do końca świadomi. Co prawda połowa z nas słyszała o tym, że jakieś zmiany w rozliczeniach zachodzą (47,2% respondentów), ale jeszcze więcej z badanych nie wie, czy powinno się tych zmian obawiać oraz czy w związku z nimi grozi im zapłacenie wyższego podatku (59,9%).

REKLAMA

e-pity

dr Anna Semmerling, Wyższa Szkoła Bankowa w Gdańsku:

Najistotniejszymi zmianami wprowadzonymi przez Nowy Ład, z punktu widzenia przeciętnego Kowalskiego, są nowe progi podatkowe oraz podniesienie kwoty wolnej od podatku do 30 000 zł, co zbliża nas powoli do średniej europejskiej (jednak nadal pozostajemy pod tym względem w ogonie państw UE). Obniżenie podatku do poziomu 12% było w rzeczywistości zastąpieniem bardzo nieudanej i chaotycznej ulgi dla klasy średniej. Należy mieć świadomość, że zmianą, która w rzeczywistości w wysokim stopniu wpłynie na ostateczny wynik rozliczenia podatku PIT za rok 2022 jest zmiana związana ze sposobem naliczania i rozliczania składki zdrowotnej. Kolejnym istotnym aspektem jest wysokość uzyskiwanego wynagrodzenia przez Kowalskiego i wybrana przez przedsiębiorcę forma opodatkowania. W badaniu 30% przedsiębiorców wskazało, że nie posiada wiedzy o tym czy może zmienić formę opodatkowania, i czy obecnie stosowana jest dla nich najkorzystniejsza. Przy wprowadzonych istotnych zmianach w naliczaniu podatku ten rodzaj wiedzy staje się fundamentem dla optymalizacji podatkowej

1/4 rozliczy PIT samodzielnie, 2/3 pójdzie po pomoc do księgowej lub znajomych

Co czwarty Polak twierdzi, że swoje roczne zeznanie podatkowe będzie rozliczał samodzielnie, mimo że ze szczegółami zmian w Polskim Ładzie jeszcze się nie zapoznał. Kluczowe więc dla tej grupy będą przystępnie podane informacje i wyjaśnienia, by mogła skorzystać z wszystkich przywilejów. Może się też okazać, że część z osób, które deklarują w rozliczaniu samodzielność, będzie jednak ostatecznie chciała skorzystać z pomocy księgowych.

Już teraz aż 35% badanych deklaruje, że skorzysta z pomocy biur rachunkowych, księgowych lub znajomych, którzy rozumieją nowe wytyczne i zasady.

Jakie zmiany wprowadził w PIT Polski Ład?

Co piąty Polak jeszcze nie zastanawiał się nad tym tematem i nie wie, jakie zmiany go czekają w rocznym rozliczeniu PIT po Polskim Ładzie 2.0. Polski Ład – co wiemy na dziś? Ponad 1000 osób z całej Polski zostało zapytanych podczas badania o to, jakie konkretnie zmiany wprowadza Polski Ład.

W odpowiedzi na to pytanie respondenci najczęściej wymieniali: obniżenie podatku (16,4%), zmianę w ulgach podatkowych (12,4%) oraz ogólną zmianę podatku (10,6%). Nie były to zatem informacje bardzo dokładne. Konkretna liczba pojawiła się jedynie raz i była piątą najczęściej wymienianą zmianą (obniżenie skali podatku do 12% – wskazało na nie 9,2% badanych). Nie bez znaczenia jest fakt, że ulgi podatkowe zostały wymienione już na drugim miejscu (wspomniało o nich aż 12,4% badanych), a pomimo to 54,6% ankietowanych przyznaje, że nie wie, z jakich ulg może skorzystać w bieżącym roku rozliczeniowym.

q

e-pity

Czy wie Pan/Pani, z jakich nowych ulg można skorzystać w tym roku w rozliczeniu rocznym PIT?

Czy wie Pan-Pani, z jakich nowych ulg można skorzystać w tym roku w rozliczeniu PIT?

e-pity

To ważne, bo okazuje się, że to właśnie ulgi mogą stać się tego roku jednym z kluczowych narzędzi, aby znacząco obniżyć swój podatek. Wśród wielu ulg proponowanych przez Polski Ład znajdziemy m.in. ulgę dla samotnego rodzica (która została ostatecznie usunięta na rzecz rozliczenia wspólnie z dzieckiem jako samotny rodzic), zwolnienie dla rodzin wielodzietnych, tzw. ulgę na zabytek czy robotyzację lub obniżenie podatku ze względu na działalność sportową i kulturalną.

dr Anna Semmerling, Wyższa Szkoła Bankowa w Gdańsku:

Obecna konstrukcja ulg zawarta w Polskim Ładzie 2.0 wprowadza kilka korzystnych rozwiązań. Dotyczą one jednak wąskiej grupy obywateli, np. seniorów (PIT „0” dla seniorów), dużych rodzin (PIT „0” rodzina 4+) czy osób samodzielnie wychowujących dzieci. Dla osób mieszczących się w tych kategoriach faktycznie te ulgi będą pełniły istotną rolę, jednak trudno jest nadal mówić o tym, że z całą pewnością pozwolą uniknąć straty na nowym rozliczeniu. Oprócz etatowców mamy przecież mnóstwo przedsiębiorców, którzy również mogą skorzystać z ulg, np. na stworzenie nowego produktu czy na marketing produktu, będących nowościami w rozliczeniu PIT 2022. Ważnym zagadnieniem jest ich poznanie w celu optymalizacji ich wykorzystania w obecnym roku lub kolejnych latach.

O rozliczeniu PIT w tym roku warto pomyśleć znacznie wcześniej

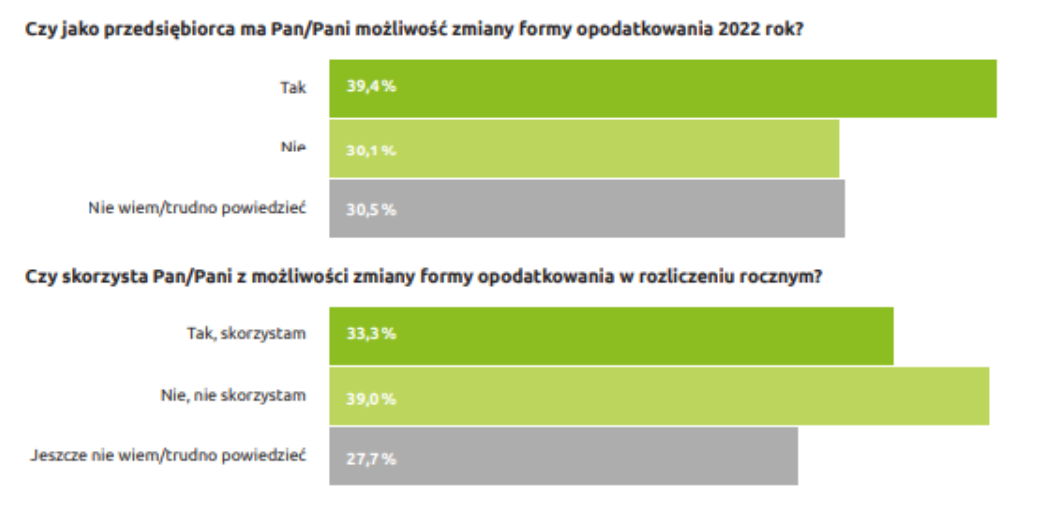

Kolejnym lekarstwem na wyższy podatek jest możliwość zmiany formy opodatkowania (dotyczy ona osób prowadzących działalność gospodarczą). Tę decyzję podatnicy mogą podjąć do chwili złożenia deklaracji podatkowej za obecny rok. Polski Ład 2.0 pozwala obecnie na następujące modyfikacje tych form: • z działalności gospodarczej opodatkowanej liniowo – na zasady ogólne (skalę podatkową) ustalone według nowych zasad (bez wyliczenia podatku hipotetycznego). Wybór możliwy poprzez terminowo złożony PIT-36; • z każdego rodzaju działalności opodatkowanej ryczałtem od przychodów ewidencjonowanych na zasady ogólne (skalę podatkową) ustalone według nowych zasad (bez wyliczenia podatku hipotetycznego). Wybór możliwy poprzez terminowo złożony PIT-36. Każda z powyższych zmian w konkretnych przypadkach może na korzyść zmienić wynik rocznego rozliczenia podatkowego. To właśnie dlatego warto o tegorocznym rozliczeniu PIT pomyśleć wcześniej, najlepiej jeszcze przed grudniem 2022 roku – wtedy, gdy mamy jeszcze czas na przeanalizowanie wszystkich opcji oraz podjęcie korzystnej dla siebie decyzji. Co ciekawe, niemal ⅓ respondentów, którzy prowadzą działalność gospodarczą (30,1%), twierdzi, że nie ma możliwości zmiany formy opodatkowania. Ponad drugie tyle (30,5%) nie wie, że taka opcja w ogóle istnieje. Spośród 39,4% przedsiębiorców, którzy wiedzą, że mają możliwość zmiany formy opodatkowania, 33,3% z tej możliwości chce skorzystać. Aż 39% twierdzi, że ze zmiany opodatkowania nie skorzysta. Odsetek osób, które wiedzą o zmianie formy opodatkowania może wskazywać na to, że większość z właścicieli działalności gospodarczych po prostu nie zna i nie rozumie, co zmiana formy opodatkowania może zmienić w ich rozliczeniu rocznym. Żaden z respondentów na otwarte pytanie o najważniejsze zmiany wprowadzone przez Polski Ład 2.0 nie wymienił tej możliwości.

e-pity

Polski Ład 2.0 wprowadza dużo zmian w sposobie rozliczania tegorocznego PIT-a. Nie pozostawia jednak płatników bez rozwiązań na to, by regulować i obniżać wysokość podatków. Badania przeprowadzone przez SW Research na zlecenie e-pity wskazują, że Polacy mają niską świadomość zarówno tego, jakie zmiany są przed nimi, jak i tego, w jaki sposób im przeciwdziałać. Często, np. w przypadku przedsiębiorców, wystarczy sprawdzić swoją aktualną formę opodatkowania i zastanowić się nad zmianą, by rozliczenie było korzystne dla rozliczającego.

Decyzję ułatwi Program e-pity symulator rozliczeń 2022. Skorzystanie z tego narzędzia pozwoli sprawdzić, jaka forma rozliczenia będzie dla nas najkorzystniejsza i umożliwi dokonanie potrzebnych zmian w odpowiednim czasie.

Warto również sprawdzić nowe ulgi podatkowe, ponieważ Polski Ład 2.0 wprowadza kilka bardzo ciekawych propozycji w tym zakresie. Z pewnością jednak jest to nadal lekcja do odrobienia. Jeżeli ją zignorujemy, to wiosną 2023 roku może nas zaskoczyć wysokość podatku do zapłacenia.

O BADANIU: Badanie przeprowadziła agencja SW Research na zlecenie e-pity w październiku 2022 roku. Metoda badawcza: wywiady on-line (CAWI) na panelu internetowym SW Panel. Próba badawcza i respondenci: przeprowadzono 1030 ankiet z reprezentatywną próbą Polek i Polaków powyżej 26 roku życia, zgodnie z rozkładem płci, wieku i klasy wielkości miejscowości.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA