Ryczałt mniej kłopotliwy

REKLAMA

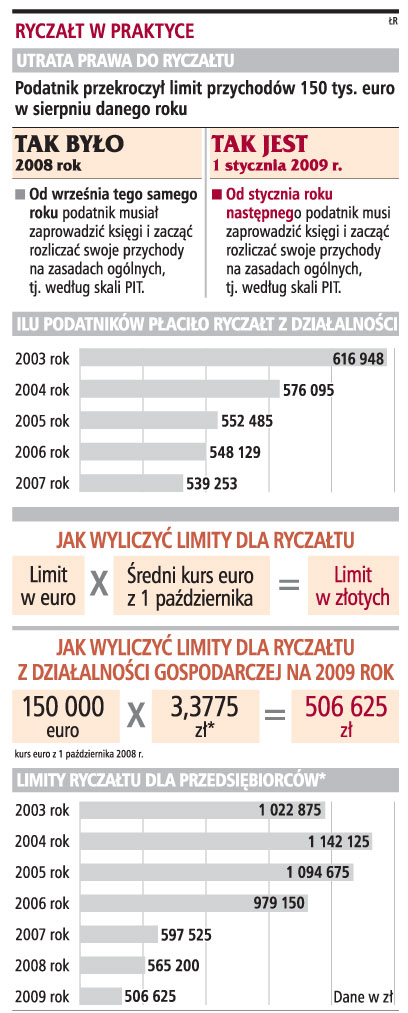

Korzystanie z ryczałtu od przychodów ewidencjonowanych od 1 stycznia 2009 r. jest mniej kłopotliwe dla podatników. Wszystko dlatego, że zmieniła się zasada określająca moment utraty prawa do tej formy rozliczeń. Zgodnie z nią podatnik ryczałtu, którego roczne przychody przekroczą 150 tys. euro, utraci prawo do ryczałtu, ale dopiero od następnego roku podatkowego. To powrót do rozwiązań, które obowiązywały do końca 2007 roku. Tylko w 2008 roku podatnicy musieli stosować inną zasadę, a mianowicie tracili ryczałt od następnego miesiąca po miesiącu, w którym przychody przekroczyły 150 tys. euro.

REKLAMA

REKLAMA

- Powrót do starej zasady to dobre rozwiązanie. W 2008 roku co miesiąc trzeba było uważnie sprawdzać, czy przychody nie przekraczają 150 tys. euro - podkreśla pan Marcin, przedsiębiorca z Poznania.

Ta zmiana może przyczynić się do wzrostu zainteresowania ryczałtem od przychodów ewidencjonowanych. Zdaniem ekspertów dzięki niej już 20 stycznia 2009 r. więcej przedsiębiorców może zdecydować się na wybór tej formy rozliczeń. To ostatni dzień na wybór formy opodatkowania.

Powrót do przeszłości

Do końca 2007 roku podatnicy prowadzący działalność gospodarczą w formie ryczałtu ewidencjonowanego tracili prawo do opodatkowania tą formą od 1 stycznia następnego roku w sytuacji przekroczenia w danym roku limitów kwotowych ujętych w ustawie. Na ten aspekt zwraca uwagę Artur Kłopotowski, konsultant w Grant Thornton Frąckowiak, tłumacząc, że od 2008 roku ustawodawca wprowadził nowy przepis, na mocy którego podatnicy tracili prawo do opodatkowania ryczałtem od miesiąca następującego po miesiącu, kiedy uzyskali przychody w wysokości przekraczającej 150 tys. euro. Ten przepis od 1 stycznia 2009 r. został uchylony. Oznacza to powrót do obowiązujących poprzednio rozwiązań.

REKLAMA

- Podatnicy nie są już zobligowani do bieżącego monitorowania osiąganych przychodów i jest to dobre rozwiązanie - mówi Artur Kłopotowski.

Wskazuje, że zmiana formy opodatkowania w trakcie roku to zarówno dla podatników, jak i urzędów skarbowych dodatkowe obowiązki, które nie służą ani uproszczeniu prowadzenia działalności, ani zwiększeniu szybkości pracy urzędów.

Było więcej obowiązków

Zmiana zasad utraty prawa do ryczałtu była postulowana już od momentu wprowadzenia kontrowersyjnych regulacji odnośnie do utraty wspomnianego prawa w trakcie roku. Zdaniem Macieja Greli, doradcy podatkowego w Gide Loyrette Nouel, to zmiana pozytywna.

- Znoszone rozwiązanie powodowało wiele uciążliwości dla podatników. Można w tym miejscu wskazać na dodatkowe obciążenia sprawozdawcze po stronie podatnika, tj. konieczność złożenia dwóch zeznań podatkowych za dany rok, w którym nastąpiła utrata prawa do stosowania ryczałtu - podkreśla Maciej Grela.

Dodaje, że podatnik, który w danym roku utracił wspomniane prawo, nie mógł skorzystać w rozliczeniu za pozostałą część roku z opodatkowania dochodu zgodnie z tzw. stawką liniową (wyboru tej metody opodatkowania należy bowiem dokonać do 20 stycznia danego roku). Poza tym zmiana formy rozliczania podatku dochodowego w trakcie roku skutkowała utratą prawa do wspólnego rozliczenia z małżonkiem za ten rok. Opodatkowanie jednego z małżonków ryczałtem, choćby przez część roku, wyklucza możliwość skorzystania z tej preferencji podatkowej.

Również Anna Misiak, doradca podatkowy w MDDP Michalik Dłuska Dziedzic i Partnerzy, uważa, że regulacje obowiązujące do końca 2008 roku nie były korzystne dla ryczałtowców, którzy - jeśli nie zachodziły inne przesłanki powodujące utratę prawa do ryczałtu - mogli utracić w trakcie roku prawo do tej formy opodatkowania wyłącznie przez fakt przekroczenia limitu przychodów. Wprowadzały też dodatkowe zamieszanie m.in. w kwestiach interpretacyjnych co do uprawnień osób dopiero rozpoczynających działalność oraz ją kontynuujących. Regulacje te powodowały w ciągu roku dodatkowe obciążenia administracyjne, konieczność prowadzenia dwojakiego rodzaju ewidencji księgowej oraz składania dwóch zeznań podatkowych po zakończeniu roku.

- Skreślenie tych przepisów ułatwi podatnikom planowanie działalności i przychodów w danym roku, a utrata prawa do ryczałtu w związku z przekroczeniem limitu przychodów w danym roku wywoła skutek od kolejnego roku podatkowego - dodaje Anna Misiak.

Jej zdaniem dotychczasowe regulacje oznaczały dla podatnika konieczność stałej kontroli wysokości osiąganych narastająco przychodów, tak aby nie przeoczyć momentu przekroczenia limitu. Skutkiem przekroczenia była konieczność zaprowadzenia przez podatnika od następnego miesiąca po przekroczeniu limitu właściwych ksiąg i opłacania podatku na zasadach ogólnych.

Naprawianie błędów

Marek Kolibski, doradca podatkowy, menedżer w Spółce Doradztwa Podatkowego Ożóg i Wspólnicy, twierdzi, że wprowadzenie od 1 stycznia 2008 r. zasady, że podatnicy, których przychody w trakcie roku przekroczyły 150 tys. euro, tracą prawo do opodatkowania w formie ryczałtu w trakcie roku podatkowego było błędem ustawodawcy, który nawet trudno usprawiedliwić zwykłym fiskalizmem.

- Ministerstwo Finansów nie przyznało się do tego błędu nawet w uzasadnieniu rządowym do zmiany ustawy o zryczałtowanym podatku dochodowym. Niewątpliwie zatem uchylenie tych niekorzystnych przepisów należy uznać za pożądane i korzystne - komentuje Marek Kolibski.

Podkreśla, że należy mieć też na względzie szybką reakcję MF, które wiele innych błędów w przepisach podatkowych naprawia po kilku latach, a czasem w ogóle lub nawet wbrew ugruntowanemu orzecznictwu sądów administracyjnych. Dla podatników zmiana ta oznacza pewność prawną, tj. skoro komuś przysługuje prawo do ryczałtu 1 stycznia danego roku, to nie może go już w trakcie roku utracić, jeśli przekroczy próg przychodów.

Ewa Matyszewska

ewa.matyszewska@infor.pl

REKLAMA

REKLAMA