Kwoty wolne od potrąceń w 2010 r.

REKLAMA

REKLAMA

Kwota wolna od potrąceń to minimum wynagrodzenia, jakie pracodawca musi zostawić miesięcznie do wypłaty podwładnemu, z którego pensji dokonuje potrąceń (art. 87 Kodeksu pracy):

REKLAMA

REKLAMA

• świadczeń alimentacyjnych egzekwowanych na mocy tytułów wykonawczych,

• należności innych niż alimentacyjne egzekwowanych na mocy tytułów wykonawczych,

• zaliczek pieniężnych udzielonych zatrudnionemu,

REKLAMA

• kar pieniężnych określonych w art. 108 Kodeksu pracy (są to kary za nieprzestrzeganie przez pracownika ustalonej organizacji i porządku w procesie pracy, przepisów bezpieczeństwa i higieny pracy lub przepisów przeciwpożarowych, za opuszczenie pracy bez usprawiedliwienia, stawienie się do pracy w stanie nietrzeźwości lub spożywanie alkoholu w czasie pracy).

Kwota wolna od potrąceń to kwota minimalnego wynagrodzenia, po odjęciu od niej finansowanych przez pracownika składek na ubezpieczenia społeczne, zdrowotne i zaliczki na podatek dochodowy od osób fizycznych (stanowisko Departamentu Prawa Pracy MPiPS z 16 października 2007 r.).

Dlatego wyróżniamy cztery kwoty wolne od potrąceń, w zależności od:

• kosztów uzyskania przychodu przysługujących zatrudnionemu,

• przekazania lub nieprzekazania pracodawcy PIT-2 w celu stosowania miesięcznej kwoty zmniejszającej podatek (w 2010 r. - 46,33 zł).

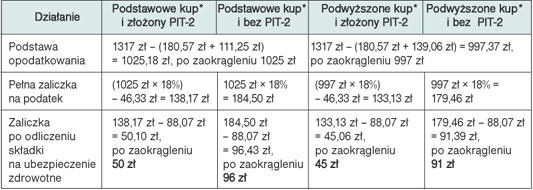

Przedstawiamy sposób obliczenia kwot wolnych od potrąceń w 2010 r. w czterech następujących wersjach dla pracownika, który ma prawo do:

• podstawowych kosztów uzyskania przychodu (111,25 zł miesięcznie) i złożył PIT-2,

• podstawowych kosztów uzyskania przychodu (111,25 zł miesięcznie) i nie złożył PIT-2,

• podwyższonych kosztów uzyskania przychodu (139,06 zł miesięcznie) i złożył PIT-2,

• podwyższonych kosztów uzyskania przychodu (139,06 zł miesięcznie) i nie złożył PIT-2.

Stawki kosztów uzyskania przychodów nie zmienią się w 2010 r., tzn. pozostaną na tym samym poziomie co w 2009 r. Dotyczy to również miesięcznej kwoty zmniejszającej podatek, która w 2009 r. i w 2010 r. wynosi 46,33 zł.

Kwoty wolne w 2010 r. uzyskamy, obliczając po kolei:

KROK 1 - składki na ubezpieczenia społeczne finansowane z przychodów pracownika (są wspólne dla wszystkich wariantów):

• emerytalna: 1317 zł × 9,76% = 128,54 zł,

• rentowe: 1317 zł × 1,5% = 19,76 zł,

• chorobowa: 1317 zł × 2,45% = 32,27 zł,

• razem: 180,57 zł.

KROK 2 - składkę zdrowotną (jest wspólna dla wszystkich wariantów):

• podstawa wymiaru: 1317 zł - 180,57 zł = 1136,43 zł,

• pełna składka zdrowotna: 1136,43 zł × 9% = 102,28 zł,

• składka odliczana od zaliczki na podatek dochodowy: 1136,43 zł × 7,75% = 88,07 zł.

KROK 3 - zaliczkę na podatek dochodowy w czterech wariantach:

* kup - koszty uzyskania przychodów

Więcej w Monitorze Prawa Pracy i Ubezpieczeń nr 24 z dnia 2009-12-25 w artykule "Ile wyniosą w 2010 r. kwoty wolne od potrąceń"

REKLAMA

REKLAMA