Zakup wody dla pracowników w księgach rachunkowych

REKLAMA

REKLAMA

Ewentualna kwota jednorazowej, podlegającej pełnemu zwrotowi, kaucji za dystrybutor stanowi jedynie zabezpieczenie sprzedawcy, w związku z tym ewidencjonuje się ją jako rozrachunki z dostawcami (do czasu zakończenia trwania umowy). Kwota takiej kaucji nie podlega opodatkowaniu VAT.

REKLAMA

REKLAMA

Obowiązek zapewnienia pracownikom wody zdatnej do picia (lub innych napojów) wynika z § 112 rozporządzenia Ministra Pracy i Polityki Socjalnej z 26 września 1997 r. w sprawie ogólnych przepisów bezpieczeństwa i higieny pracy. Przepis ten wskazuje:

Pracodawca jest obowiązany zapewnić wszystkim pracownikom wodę zdatną do picia lub inne napoje, a pracownikom zatrudnionym stale lub okresowo w warunkach szczególnie uciążliwych zapewnić, oprócz wody, inne napoje. Ilość, rodzaj i temperatura tych napojów powinny być dostosowane do warunków wykonywania pracy i potrzeb fizjologicznych pracowników. Szczegółowe zasady zaopatrzenia w napoje pracowników zatrudnionych w warunkach szczególnie uciążliwych określają odrębne przepisy.

Z tego wynika, że w sytuacji gdy pracodawca, ponosząc wydatki na rzecz pracownika, realizuje ciążący na nim ustawowy obowiązek zapewnienia pracownikom wody zdatnej do picia i napojów, wydatki takie będą stanowiły koszt uzyskania przychodów. Potwierdzenie tego stanowiska można odnaleźć np. w interpretacji Izby Skarbowej w Białymstoku z 15 listopada 2007 r., nr PBI/4270i-1/MS/07, gdzie dodatkowo wskazuje się, że niegazowana woda z dystrybutora jest „wodą zdatną do picia”:

REKLAMA

Z treści § 112 rozporządzenia Ministra Pracy i Polityki Socjalnej z 26.09.1997 roku w sprawie ogólnych przepisów bezpieczeństwa i higieny pracy (Dz.U. z 2003 roku Nr 169, poz. 1650 ze zm.) wynika, że pracodawca jest obowiązany zapewnić wszystkim pracownikom wodę zdatną do picia lub inne napoje. Natomiast § 113 tego rozporządzenia stanowi, że miejsca czerpania wody zdatnej do picia powinny znajdować się nie dalej niż 75 m od stanowisk pracy.

Powyższe przepisy nie precyzują, jaka woda jest wodą zdatną do picia, ani też jakie to są napoje. Dlatego też definicję wody zdatnej do picia spełnia również: „niegazowana woda źródlana podawana z dystrybutora z podajnikiem”. Tym samym poniesione przez pracodawcę wydatki na zakup butli z tą wodą oraz dzierżawę dystrybutora służącemu jej podawaniu są kosztem uzyskania przychodów.

Pobranie kaucji za opakowanie zwrotne nie podlega opodatkowaniu VAT. Dopiero w przypadku gdyby Państwo jako odbiorca nie zwrócili sprzedawcy kaucjonowanych opakowań (po zakończeniu umowy), to sprzedawca zobowiązany jest do wystawienia Państwu faktury VAT.

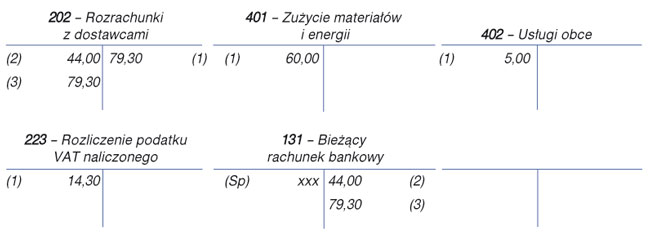

PRZYKŁAD

Spółka otrzymała fakturę dokumentującą zakup wody 60 zł netto (73,20 brutto) oraz czynsz miesięczny za dzierżawę dystrybutora 5 zł netto (6,10 zł brutto). Pobrano 44 zł jednorazowej kaucji podlegającej pełnemu zwrotowi przy rozwiązaniu umowy na dostawę wody.

1. Otrzymana faktura VAT:

- w części dotyczącej zakupu wody

Wn konto 401 „Zużycie materiałów i energii” 60,00 zł

- w części dotyczącej dzierżawy urządzenia dozującego

Wn konto 402 „Usługi obce” 5,00 zł

- naliczony VAT

Wn konto 223 „Rozliczenie podatku VAT naliczonego” 14,30 zł

- kwota brutto faktury

Ma konto 202 „Rozrachunki z dostawcami” 79,30 zł

2. Pobrana jednorazowa kaucja (nie podlega opodatkowaniu VAT):

Wn konto 201 „Rozrachunki z dostawcami” 44,00 zł

Ma konto 131 „Bieżący rachunek bankowy” 44,00 zł

3. Uregulowanie zobowiązania wynikającego z faktury:

Wn konto 201 „Rozrachunki z dostawcami” 79,30 zł

Ma konto 131 „Bieżący rachunek bankowy” 79,30 zł

• § 112 i 113 rozporządzenia Ministra Pracy i Polityki Socjalnej z 26 września 1997 r. w sprawie ogólnych przepisów bezpieczeństwa i higieny pracy - Dz.U. Nr 129, poz. 844; ost.zm. Dz.U. z 2008 r. Nr 108, poz. 690

Paweł Muż

ekonomista, księgowy

REKLAMA

REKLAMA