Jak uniknąć akcyzy od węgla

REKLAMA

REKLAMA

Przepisy ustawy o podatku akcyzowym są bowiem bardziej liberalne dla podmiotów zużywających węgiel do celów opałowych w 2017 r. niż np. dla firm, które chcą uniknąć akcyzy od prądu zużywanego w procesach przemysłowych.

REKLAMA

REKLAMA

Potwierdza to zarówno sam fiskus w wydawanych interpretacjach indywidualnych, jak i eksperci pytani przez DGP.

Tylko prośrodowiskowe

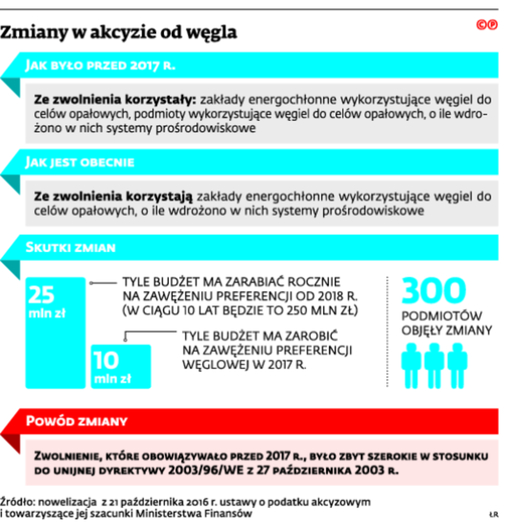

Już raz podmioty zużywające węgiel do celów opałowych korzystały z preferencji. Obowiązujące do połowy 2016 r. art. 31 ust. 1 pkt 8-9 ustawy o podatku akcyzowym pozwalały uniknąć daniny od zakupu węgla zużytego do celów opałowych dwóm kategoriom firm.

Pierwsza to zakłady energochłonne, czyli takie, u których w poprzednim albo nadchodzącym roku „udział zakupu” wyrobów węglowych w całej sprzedanej produkcji wyniósł przynajmniej 10 proc. Drugą kategorię stanowiły firmy, które wdrożyły jeden z pięciu systemów mających na celu ochronę środowiska bądź podwyższenie efektywności energetycznej.

REKLAMA

Polskie przepisy zakwestionowała jednak Bruksela, która uznała, że zakres preferencji jest zbyt szeroki w porównaniu do treści unijnej dyrektywy 2003/96/WE z 27 października 2003 r. Dlatego rząd zmienił przepisy (ustawa nowelizująca z 21 października 2016 r., Dz.U. 2016 poz. 2005) tak, aby od 2017 r. zwolnienie przysługiwało tylko zakładom energochłonnym, które wdrożyły system prośrodowiskowy.

W konsekwencji więcej firm miało kupować węgiel dla celów opałowych już z akcyzą. Eksperci od początku wskazywali, że stracą na tym głównie najmniejsze firmy, które nie spełniają definicji zakładu energochłonnego.

– Problem wydaje się mniejszy dla podmiotów, które mają już taki status i chcąc zachować prawo do preferencji, powinny tylko wdrożyć jeden z systemów prośrodowiskowych – zwraca uwagę Karolina Han, starszy konsultant w kancelarii KDCP.

Przyznaje natomiast, że trudniej będzie spełnić definicję zakładu energochłonnego małej firmie spożywczej bądź spółdzielni produkującej ciepło w kotłowniach.

Nie tylko węgiel

Krzysztof Wiński, menedżer w dziale doradztwa prawnopodatkowego w PwC, wskazuje jednak, że i na to jest sposób. Przepis mówi o odpowiednim (10 proc.) poziomie udziału zakupu wyrobów węglowych w sprzedanej produkcji. Chodzi przy tym nie tylko o cenę zakupu węgla z faktury, ale też wszelkie koszty towarzyszące transakcji, np. jego transport.

– W ten sposób wiele firm po odpowiednim wyliczeniu kosztów towarzyszących zakupom mogłoby uzyskać status zakładu energochłonnego i uniknąć podatku – uważa ekspert.

Potwierdzają to także interpretacje, np. dyrektora Izby Skarbowej w Katowicach z 22 lutego 2016 r. (nr IBPP4/4513-223/15/PK). Pytanie zadała spółka produkująca płytki ceramiczne, która chciała skorzystać ze zwolnienia z akcyzy od prądu dla zakładów energochłonnych. Pozwoliłoby to jej odzyskać daninę od wykorzystanej energii, jeżeli tylko jej koszty w wartości produkcji byłyby wyższe niż 3 proc.

Spółka sądziła, że wyliczając ten poziom, będzie mogła brać pod uwagę całą wartość transakcji zakupu prądu, w tym wszelkie koszty poboczne. Odpowiedź była wprawdzie negatywna, ale wynikało z niej, że takie prawo miałyby m.in. firmy kupujące węgiel do celów opałowych. A to dlatego, że definicja zakładu energochłonnego jest bardziej liberalna dla zużycia węgla niż prądu do celów przemysłowych.

Polecamy: Komplet żółtych książek – Podatki 2017

Podobnie jak w przypadku węgla jest z definicją zakładu energochłonnego wykorzystującego wyroby gazowe. Tu już w 2014 r. fiskus potwierdzał, że firmy mają prawo brać pod uwagę wszelkie koszty poboczne (interpretacja dyrektora IS w Bydgoszczy nr ITPP3/443-599a/13/JK).

Karolina Han dodaje, że przed 2017 r. podobne interpretacje nie miały aż tak dużego znaczenia jak obecnie. Teraz są wyraźną wskazówką, kiedy można uniknąć akcyzy.

Ekspertka radzi jednak firmom, aby na wszelki wypadek występowały o interpretacje indywidualne w swojej sprawie.

Lepsza restrukturyzacja?

Bardziej sceptyczny jest Zbigniew Sobecki, ekspert podatkowy w KPMG w Polsce. Jego zdaniem nawet liberalne podejście fiskusa do definicji zakładu energochłonnego nie pomoże wielu firmom.

– Te z nich, które mają np. 4-proc. wskaźnik energochłonności, nie poprawią go znacząco przez uwzględnienie wszystkich kosztów towarzyszących przeprowadzanym transakcjom – uważa ekspert.

Jego zdaniem podatku od kupionego węgla można uniknąć w inny sposób. Ekspert przypomina, że zakład energochłonny nie może być mniejszy niż „zorganizowana część przedsiębiorstwa rozumiana jako organizacyjnie i finansowo wyodrębniony zespół składników materialnych i niematerialnych przeznaczonych do realizacji określonych zadań gospodarczych”.

– Tym samym lepszym rozwiązaniem może być wyodrębnienie samodzielnej części przedsiębiorstwa, która nabywałaby węgiel dla celów opałowych, a to w prosty sposób pozwoliłoby już spełnić definicję zakładu energochłonnego – uważa Zbigniew Sobecki.

Karolina Han przyznaje, że może być to dobrym pomysłem dla wielu firm, ale zwraca też uwagę na koszty towarzyszące takiej restrukturyzacji. – Warto starannie rozważyć, czy wyodrębnianie zorganizowanej części przedsiębiorstwa w celu skorzystania ze zwolnienia naprawdę się opłaci – uważa ekspertka.

ⒸⓅ

Los kopalni dalej w rękach Brukseli

Nadal ważą się losy innej preferencji, którą w 2016 r. wprowadził polski rząd. Chodzi o art. 89 ust. 3a–3b ustawy akcyzowej, który pozwala na niższą (3 zł zamiast 20 zł za megawatogodzinę) stawki daniny dla energii elektrycznej zużytej w procesie wydobycia węgla kamiennego.

Od momentu jej wprowadzenia zwracano uwagę, że taki przepis w takim brzmieniu może być zakwestionowany przez Brukselę jako niedozwolona pomoc publiczna. Preferencja nie dotyczy bowiem sektora wydobycia węgla brunatnego (który jest w relatywnie lepszej sytuacji).

Komisja Europejska przyznała w odpowiedzi na pytanie DGP, że nadal prowadzi dialog z polskim rządem w tej sprawie i nie podjęła jeszcze ostatecznej decyzji co do tego, czy taki przepis nie narusza unijnych reguł. ⒸⓅ

Mariusz Szulc

REKLAMA

REKLAMA