Jak wypełnić wniosek wspólny o wydanie interpretacji indywidualnej (ORD-WS)

REKLAMA

REKLAMA

Rozporządzeniem Ministra Rozwoju i Finansów z dnia 17 lutego 2017 r. w sprawie wzoru wniosku wspólnego o wydanie interpretacji indywidualnej oraz sposobu uiszczenia opłaty za wniosek wspólny (Dz. U. z 2017 r., poz. 353) określono:

REKLAMA

REKLAMA

1) wzór wniosku wspólnego o wydanie w indywidualnej sprawie interpretacji przepisów prawa podatkowego (interpretacji indywidualnej) ORD-WS(2),

2) sposób uiszczenia opłaty za wniosek.

W rozporządzeniu tym określono również wzory załączników do wniosku: ORD-WS/A i ORD-WS/B

REKLAMA

Rozporządzenie weszło w życie 1 marca 2017 roku.

Jednocześnie straciło moc rozporządzenie Ministra Finansów z dnia 31 grudnia 2015 r. w sprawie wzoru wniosku wspólnego o wydanie interpretacji indywidualnej oraz sposobu uiszczenia opłaty za wniosek wspólny (Dz. U. z 2016 r. poz. 13).

Wniosek wspólny o wydanie interpretacji indywidualnej

Wniosek wspólny o wydanie interpretacji indywidualnej (ORD-WS) jest przeznaczony dla dwóch lub więcej zainteresowanych uczestniczących w tym samym zaistniałym stanie faktycznym albo mających uczestniczyć w tym samym zdarzeniu przyszłym. Wniosek składa zainteresowany wskazany przez pozostałych zainteresowanych jako strona postępowania.

Opłata za taki wniosek wynosi 40 zł od każdego zainteresowanego. Opłatę za wniosek uiszcza się na rachunek Krajowej Informacji Skarbowej nr 25 1010 1212 0064 6422 3100 0000.

Wzór ORD-WS nie ma zastosowania do interpretacji indywidualnych wydawanych stosownie do swojej właściwości przez wójtów, burmistrzów (prezydentów miast), starostów lub marszałków województw na podstawie art. 14j § 1 Ordynacji podatkowej.

Wniosek wspólny o wydanie interpretacji indywidualnej trzeba złożyć do Dyrektora Krajowej Informacji Skarbowej (adres: ul. Teodora Sixta 17; 43-300 Bielsko-Biała).

Sprawdź: INFORLEX SUPERPREMIUM

Jak wypełnić ORD-WS

W pozycji 1 trzeba wpisać identyfikator podatkowy (NIP lub numer PESEL zainteresowanego będącego stroną postępowania. Pozycji tej nie wypełnia się w przypadku, gdy zainteresowanym będącym stroną postępowania jest nierezydent nieposiadający identyfikatora podatkowego (NIP albo PESEL).

W części A. trzeba określić zakres i cel złożenia wniosku.

Zakres wniosku określa się zaznaczając właściwy kwadrat w części A.1.

Trzeba przy tym pamiętać, że przedmiotem wniosku o interpretację indywidualną nie mogą być przepisy prawa podatkowego regulujące właściwość oraz uprawnienia i obowiązki organów podatkowych.

Natomiast cel złożenia wniosku może być dwojaki: złożenie wniosku albo uzupełnienie wniosku – trzeba zaznaczyć właściwy kwadrat w części A.2.

W części B. trzeba wpisać dane zainteresowanego będącego stroną postępowania

Potem wydaną na podstawie wniosku interpretację lub postanowienie doręcza się podmiotowi wskazanemu jako strona. Pozostałym zainteresowanym doręcza się odpis interpretacji lub postanowienia.

Pozycje 16 - 19 wypełnia się w przypadku, gdy zainteresowanym będącym stroną postępowania jest nierezydent nieposiadający identyfikatora podatkowego (NIP albo numer PESEL).

Pozycji 17 nie wypełnia się w przypadku podania numeru i serii dokumentu stwierdzającego tożsamość w poz. 16.

W części B.5. (poz. 43) można złożyć wniosek o doręczenie za pomocą środków komunikacji elektronicznej wskazując adres elektroniczny do doręczeń w systemie teleinformatycznym wykorzystywanym przez organy Krajowej Administracji Skarbowej. Do doręczeń pism za pomocą środków komunikacji elektronicznej może mieć zastosowanie adres elektroniczny na portalu podatkowym lub w systemie ePUAP. Wypełnienie poz. 43 nie jest obowiązkowe. Wypełnienie tej pozycji oraz złożenie podpisu(ów) w części K oznacza złożenie wniosku o doręczanie pism, w sprawie będącej przedmiotem wniosku, za pomocą środków komunikacji elektronicznej (art. 144a § 1 pkt 2 ustawy – Ordynacja podatkowa). W przypadku wystąpienia problemów technicznych, uniemożliwiających organowi podatkowemu doręczenie pism za pomocą środków komunikacji elektronicznej, pisma będą doręczane pocztą tradycyjną na adres wskazany w części B .4, a j eżeli taki nie został wskazany na adres wskazany w części B.3 (art.144 § 3 ustawy – Ordynacja podatkowa).

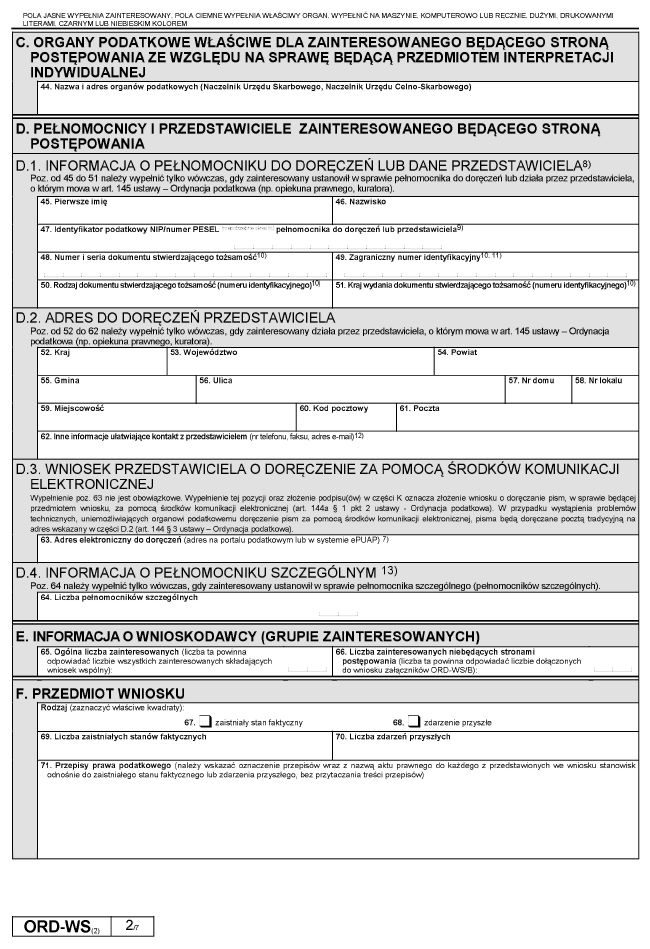

W części C. wskazuje się organy podatkowe właściwe dla zainteresowanego będącego stroną

postępowania ze względu na sprawę będącą przedmiotem interpretacji indywidualnej – chodzi o wpisanie nazwy i adresu organów podatkowych (Naczelnik Urzędu Skarbowego, Naczelnik Urzędu Celno-Skarbowego).

Polecamy książkę: VAT 2017. Komentarz

W części D. wskazuje się dane pełnomocników i przedstawicieli zainteresowanego będącego stroną postępowania.

W przypadku gdy zainteresowany będący stroną postępowania ustanowił w sprawie pełnomocnika do doręczeń, należy dostarczyć organowi oryginał lub notarialnie poświadczony lub uwierzytelniony przez adwokata, radcę prawnego lub doradcę podatkowego odpis pełnomocnictwa do doręczeń spełniającego wymogi określone w rozdziale 3a działu IV ustawy – Ordynacja podatkowa.

Pozycji 47 nie wypełnia się w przypadku, gdy pełnomocnikiem do doręczeń lub przedstawicielem zainteresowanego będącego stroną postępowania jest nierezydent nieposiadający identyfikatora podatkowego (NIP/numer PESEL).

Pozycje 48 - 51 wypełnia się w przypadku, gdy pełnomocnikiem do doręczeń lub przedstawicielem zainteresowanego będącego stroną postępowania jest nierezydent nieposiadający identyfikatora podatkowego (NIP/numer PESEL).

Pozycji 49 nie wypełnia się w przypadku podania numeru i serii dokumentu stwierdzającego tożsamość w poz. 48.

W przypadku gdy zainteresowany będący stroną postępowania ustanowił w sprawie pełnomocnika szczególnego (pełnomocników szczególnych), należy dostarczyć organowi oryginał lub notarialnie poświadczony lub uwierzytelniony przez adwokata, radcę prawnego lub doradcę podatkowego odpis pełnomocnictwa szczególnego (pełnomocnictw szczególnych) spełniającego wymogi określone w rozdziale 3a działu IV Ordynacji podatkowej.

W części E. wpisać należy informacje o wnioskodawcy (grupie zainteresowanych):

- w pozycji 65 wpisać trzeba ogólną liczbę zainteresowanych (liczba ta powinna odpowiadać liczbie wszystkich zainteresowanych składających wniosek wspólny):

- w pozycji 66 wpisać trzeba liczbę zainteresowanych niebędących stronami postępowania (liczba ta powinna odpowiadać liczbie dołączonych do wniosku załączników ORD-WS/B).

W części F. trzeba określić przedmiot wniosku

- czy jest to stan faktyczny czy zdarzenie przyszłe;

- liczbę zaistniałych stanów faktycznych lub zdarzeń przyszłych;

- przepisy prawa podatkowego (należy wskazać oznaczenie przepisów wraz z nazwą aktu prawnego do każdego z przedstawionych we wniosku stanowisk odnośnie do zaistniałego stanu faktycznego lub zdarzenia przyszłego, bez przytaczania treści przepisów);

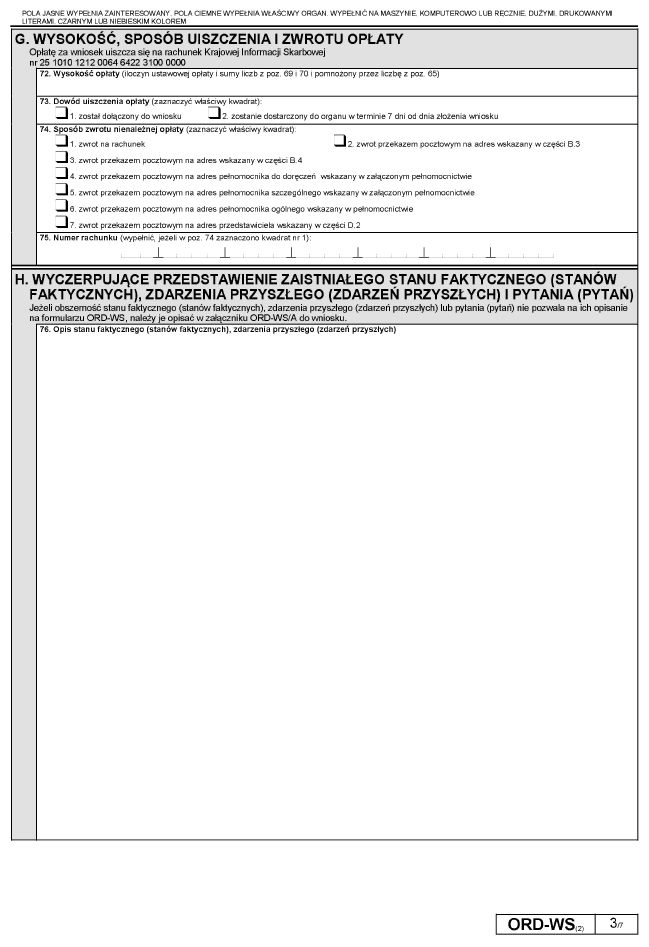

W części G. trzeba określić wysokość, sposób uiszczenia i zwrotu opłaty za wniosek. Opłatę za wniosek uiszcza się na rachunek Krajowej Informacji Skarbowej nr 25 1010 1212 0064 6422 3100 0000.

W części H. trzeba wyczerpująco przedstawić zaistniały stan faktyczny (stany faktyczne), zdarzenie albo zdarzenia przyszłe i pytanie (pytania). Jeżeli obszerność stanu faktycznego (stanów faktycznych), zdarzenia przyszłego (zdarzeń przyszłych) lub pytania (pytań) nie pozwala na ich opisanie na formularzu ORD-WS, należy je opisać w załączniku ORD-WS/A do wniosku.

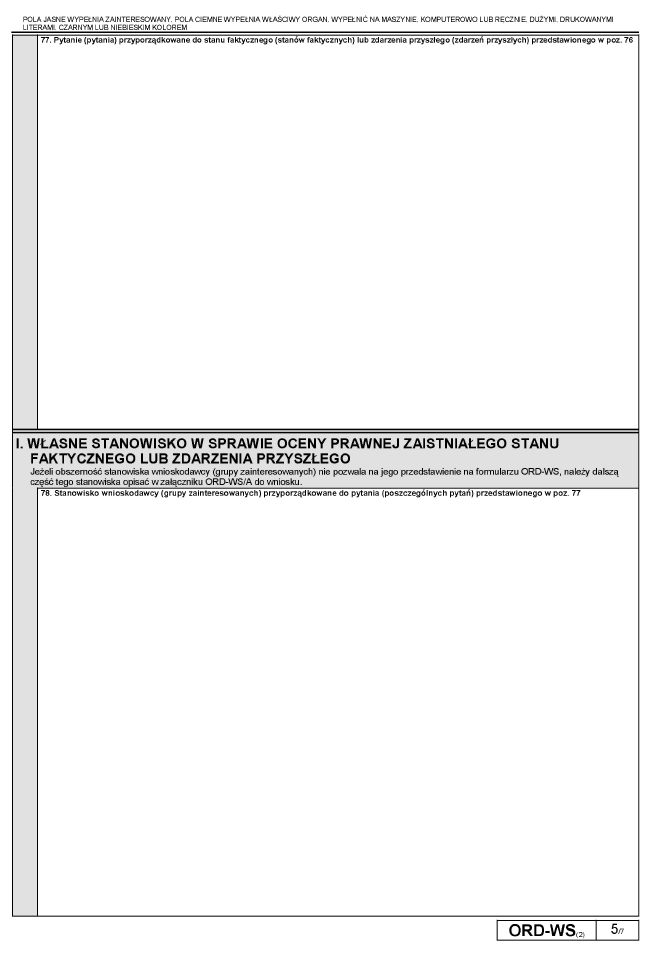

W części I. trzeba opisać własne stanowisko w sprawie oceny prawnej zaistniałego stanu faktycznego lub zdarzenia przyszłego. Jeżeli obszerność stanowiska wnioskodawcy (grupy zainteresowanych) nie pozwala na jego przedstawienie na formularzu ORD-WS, należy dalszą część tego stanowiska opisać w załączniku ORD-WS/A do wniosku.

W części J. trzeba podać liczbę dołączonych załączników ORD-WS/A.

W części K. zainteresowany będący stroną postępowania lub osoba upoważniona (pełnomocnik, przedstawiciel lub inna osoba umocowana do reprezentowania zainteresowanego będącego stroną postępowania) podpisuje następujące oświadczenie:

Ja, niżej podpisany(-na), pouczony(-na) o odpowiedzialności karnej z art. 233 § 1 w związku z § 6 Kodeksu karnego za składanie fałszywych oświadczeń składam, stosowne do art. 14b § 4 ustawy – Ordynacja podatkowa, oświadczenie następującej treści:

Oświadczam, że elementy stanu faktycznego objęte wnioskiem o wydanie interpretacji w dniu złożenia wniosku nie są przedmiotem toczącego się postępowania podatkowego, kontroli podatkowej, kontroli celno-skarbowej oraz że w tym zakresie sprawa nie została rozstrzygnięta co do jej istoty w decyzji lub postanowieniu organu podatkowego.

W części L. można (nie jest to obowiązkowe) wpisać numer telefonu albo adres poczty elektronicznej, na który ma być przekazana informacja o dacie wydania interpretacji oraz o zawartej w niej ocenie stanowiska wnioskodawcy (grupy zainteresowanych) albo o innym sposobie rozstrzygnięcia sprawy. Wypełnienie tej pozycji oznacza obowiązek organu niezwłocznego powiadomienia zainteresowanego będącego stroną postępowania o dacie wydania interpretacji oraz o zawartej w niej ocenie stanowiska wnioskodawcy (grupy zainteresowanych) albo o innym sposobie rozstrzygnięcia sprawy. Niezależnie od tego interpretacja lub postanowienie w sprawie zostaną doręczone zgodnie z przepisami zawartymi w rozdziale 5 działu IV ustawy – Ordynacja podatkowa.

REKLAMA

REKLAMA