Podatek od nieruchomości 2022 - stawki w największych miastach

REKLAMA

REKLAMA

Stawki maksymalne podatku od nieruchomości

Maksymalne dozwolone prawem stawki podatków od nieruchomości zmieniają się w Polsce co roku. Ustala je Ministerstwo Finansów i ogłasza. I tak na przykład w 2022 roku za metr kwadratowy gruntu związanego z prowadzeniem działalności gospodarczej maksymalnie zapłacimy 1,03 zł, a za pozostałe grunty 0,54 zł. Jest to wzrost o 4 i 2 gr w stosunku do stawek poprzednich. Za metr kwadratowy budynku mieszkalnego bądź jego części będziemy za to musieli zapłacić daninę w kwocie nie wyższej niż 0,89 zł. W przypadku budynków przeznaczonych na działalność gospodarczą zmiana limitu jest najwyższa i wynosi 90 gr. W 2022 roku stawka nie może przekroczyć 25,74 zł.

REKLAMA

REKLAMA

Stawki maksymalne podatków od nieruchomości w 2022 roku

|

Rok |

Grunt REKLAMA |

Budynki lub ich części |

|||

|

Związane z prowadzeniem działalności gospodarczej |

Pozostałe |

Mieszkalne |

Związane z prowadzeniem działalności gospodarczej |

Pozostałe |

|

|

2021 |

0,99 zł |

0,52 zł |

0,85 zł |

24,84 zł |

8,37 zł |

|

2022 |

1,03 zł |

0,54 zł |

0,89 zł |

25,74 zł |

8,68 zł |

|

Zmiana |

0,04 zł |

0,02 zł |

0,04 zł |

0,90 zł |

0,31 zł |

Opracowanie HRE Investments na podstawie danych Ministerstwa Finansów

W których miastach najwyższe podatki?

System jest zbudowany tak, że co prawda resort finansów informuje o maksymalnych stawkach podatku, ale to samorządy decydują czy będą pobierały najwyższy dozwolony podatek, czy nie. Jak pokazuje doświadczenie bardzo często decydują się stosować stawki maksymalne. Wśród największych miast w Polsce na ulgę nie mogą liczyć mieszkańcy m.in. Warszawy, Krakowa, Wrocławia, Łodzi, Poznania, Szczecina, Bydgoszczy czy Gdańska. W miastach tych zdecydowano już o wykorzystaniu maksymalnych dozwolonych stawek w 2022 roku.

Są jednak miasta, w których niektóre stawki są niższe – Katowice, Białystok, Rzeszów, Toruń, Zielona Góra czy Olsztyn. W najlepszej sytuacji są mieszkańcy Opola, Kielc i Gorzowa Wielkopolskiego. Tutaj Rady miast zaproponowały wszystkie stawki niższe niż te zatwierdzone przez Ministerstwo.

Najmniej za metr zapłacą mieszkańcy Kielc – w przypadku budynków mieszkalnych danina wyniesie 0,70 zł za metr, a w przypadku gruntów związanych z działalnością gospodarczą 0,91 zł. Nie oznacza to jednak, że Kielczanie, jak i mieszkańcy pozostałych metropolii nie odczują podwyżek – mniejsze lub większe, ale jednak wszędzie będą.

|

Stawki podatków od nieruchomości w 2022 roku w miastach wojewódzkich |

||||||

|

Miasto |

Grunt |

Budynki lub ich części |

Od budowli |

|||

|

Związane z prowadzeniem działalności gospodarczej |

Pozostałe |

Mieszkalne |

Związane z prowadzeniem działalności gospodarczej |

Pozostałe |

||

|

Warszawa |

1,03 zł |

0,54 zł |

0,89 zł |

25,74 zł |

8,68 zł |

2% |

|

Kraków |

1,03 zł |

0,54 zł |

0,89 zł |

25,74 zł |

8,68 zł |

2% |

|

Wrocław |

1,03 zł |

0,54 zł |

0,89 zł |

25,74 zł |

8,68 zł |

2% |

|

Łódź |

1,03 zł |

0,54 zł |

0,89 zł |

25,74 zł |

8,68 zł |

2% |

|

Poznań |

1,03 zł |

0,54 zł |

0,89 zł |

25,74 zł |

8,68 zł |

2% |

|

Gdańsk |

1,03 zł |

0,54 zł |

0,89 zł |

25,74 zł |

8,68 zł |

2% |

|

Szczecin |

1,03 zł |

0,54 zł |

0,89 zł |

25,74 zł |

8,68 zł |

2% |

|

Katowice |

1,03 zł |

0,51 zł |

0,87 zł |

25,74 zł |

8,68 zł |

2% |

|

Bydgoszcz |

1,03 zł |

0,54 zł |

0,89 zł |

25,74 zł |

8,68 zł |

2% |

|

Lublin |

1,00 zł |

0,52 zł |

0,83 zł |

24,45 zł |

8,34 zł |

2% |

|

Białystok |

0,98 zł |

0,54 zł |

0,88 zł |

25,10 zł |

8,60 zł |

2% |

|

Rzeszów |

1,03 zł |

0,37 zł |

0,80 zł |

25,74 zł |

7,74 zł |

2% |

|

Opole |

1,01 zł |

0,45 zł |

0,88 zł |

25,70 zł |

8,39 zł |

2% |

|

Toruń |

1,03 zł |

0,50 zł |

0,78 zł |

25,74 zł |

8,68 zł |

2% |

|

Kielce |

0,91 zł |

0,45 zł |

0,74 zł |

24,50 zł |

8,23 zł |

2% |

|

Olsztyn |

1,03 zł |

0,54 zł |

0,85 zł |

25,74 zł |

8,68 zł |

2% |

|

Zielona Góra |

1,03 zł |

0,29 zł |

0,46 zł |

25,74 zł |

5,71 zł |

2% |

|

Gorzów Wlkp. |

1,00 zł |

0,53 zł |

0,77 zł |

25,64 zł |

8,60 zł |

2% |

|

Opracowanie HRE Investments na podstawie uchwał ogłaszanych przez Rady Miast |

||||||

9 miliardów z podatku od nieruchomości do budżetu

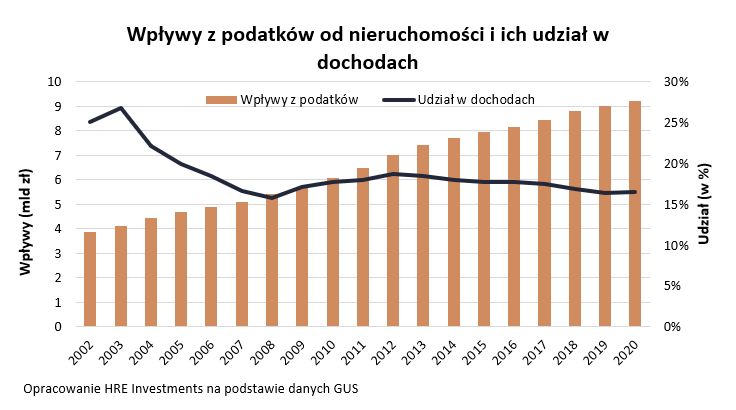

Przy okazji podwyżek, warto jednak pamiętać, że podatek od nieruchomości to jedna z głównych danin zasilających budżety naszych gmin. Jeżeli spojrzymy na procentowy udział podatku od nieruchomości w tworzeniu budżetu zauważyć można, że największe znaczenie miał on w 2003 roku, kiedy to wpływy z podatku w dochodach własnych samorządów wynosiły 27%. Od tego momentu odsetek ten sukcesywnie się obniżał, jednak od kilku lat jest on na mniej więcej stałym poziomie – około 17%. Wciąż jest więc ważnym elementem budżetów gmin.

Zauważymy to szczególnie wtedy, jeśli spojrzymy na kwoty wpływające do budżetów. Rekordowy pod tym kątem okazał się być rok 2020 – wszystkie gminy w całym kraju z daniny od nieruchomości zebrały 9,2 mld złotych. To ponad 2 razy więcej niż w 2002 roku. Od tego okresu GUS udostępnia stosowne dane. Wtedy też do budżetów gmin z tytułu podatku od nieruchomości wpłynęły prawie 4 mld złotych.

Dochody z podatku – ranking miast

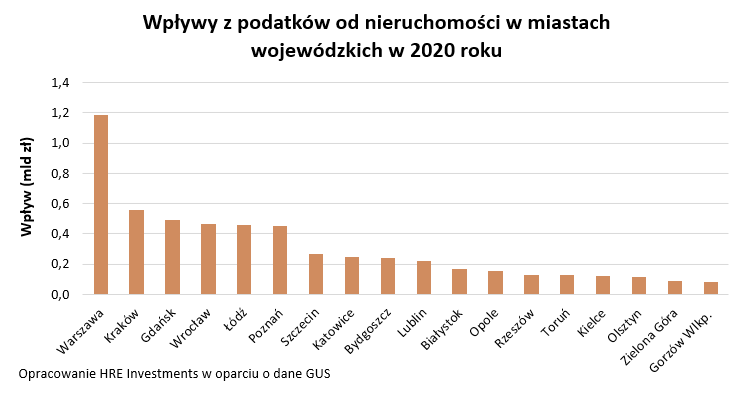

A jak wygląda sytuacja w stolicach województw? Nie powinno być zaskoczeniem, że rekordzistą jest tutaj Warszawa, która zarobiła w zeszłym roku niemal 1,3 mld złotych na nieruchomościach. Zawdzięcza to bez wątpienia temu, że na jej terenie jest dużo nieruchomości – szczególnie tych od których naliczany jest wyższy podatek (np. biur czy centrów handlowych). Co ciekawe, dochód z podatku od nieruchomości stanowił tylko 9% dochodów własnych stolicy – jest to najniższy wynik w kraju. Imponującym wynikiem może poszczycić się Kraków, którego podatkowy dochód to niemal 0,6 mld zł. To 15% dochodów własnych stolicy Małopolski.

Na drugim biegunie mamy natomiast stolice województwa lubuskiego, gdzie dochody z podatków od nieruchomości są najniższe – w Zielonej Górze 91, a w Gorzowie Wielkopolskim prawie 85 mln zł.

Oskar Sękowski, analityk HRE Investments

REKLAMA

REKLAMA