Mandat karny za wykroczenia skarbowe

REKLAMA

REKLAMA

Kto jest upoważniony do nakładania kary grzywny w drodze mandatu karnego za wykroczenia skarbowe?

Do nakładania kary grzywny w drodze mandatu karnego za wykroczenia skarbowe są uprawnieni:

REKLAMA

REKLAMA

1) pracownicy izb skarbowych,

2) inspektorzy kontroli skarbowej,

3) funkcjonariusze celni.

REKLAMA

Upoważnienie do nakładania kary grzywny w drodze mandatu karnego pracownikom izb skarbowych wydaje naczelnik właściwego urzędu skarbowego, natomiast funkcjonariuszom celnym naczelnik właściwego urzędu celnego.

Ważne!

Upoważnienie do nakładania kary grzywny w drodze mandatu karnego powinno zawierać oznaczenie podmiotu wydającego upoważnienie, numer upoważnienia, datę wydania i termin ważności, podstawę prawną jego wydania, imię i nazwisko oraz numer legitymacji służbowej lub numer identyfikacyjny upoważnionego funkcjonariusza, określenie obszaru, na którym upoważnienie jest ważne. Powinno być podpisane przez organ, który je wydał, oraz opatrzone odciskiem pieczęci urzędowej.

Przestępstwa i wykroczenia skarbowe - grzywny 2016

Jakie są zasady nakładania kary grzywny?

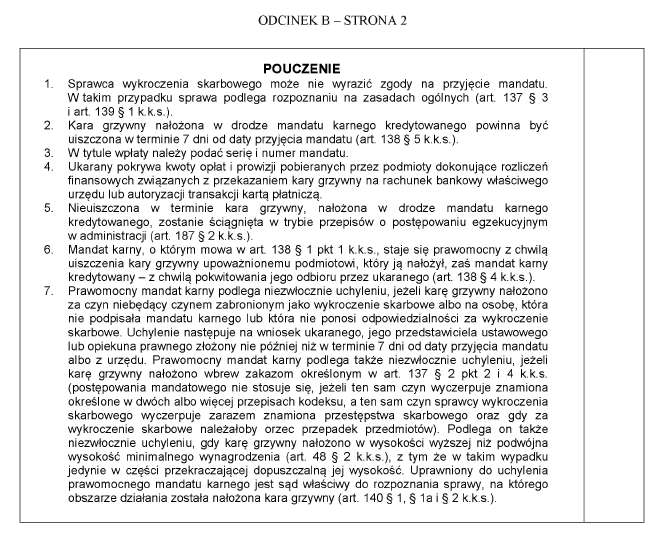

Funkcjonariusz nakładający karę grzywny, na żądanie sprawcy wykroczenia skarbowego, jest obowiązany okazać dokument uprawniający go do nałożenia kary grzywny w drodze mandatu karnego.

Przed nałożeniem kary grzywny w drodze mandatu karnego funkcjonariusz poucza sprawcę wykroczenia skarbowego o prawie niewyrażenia zgody na przyjęcie mandatu i o skutkach prawnych braku takiej zgody.

Przed wydaniem mandatu karnego kredytowanego funkcjonariusz poucza sprawcę wykroczenia skarbowego o obowiązku uiszczenia nałożonej kary grzywny, w terminie 7 dni od daty przyjęcia tego mandatu, oraz o skutkach jej nieuiszczenia w tym terminie.

Polecamy: Klauzula przeciw unikaniu opodatkowania – praktyczny poradnik

Przed wydaniem mandatu karnego funkcjonariusz informuje sprawcę wykroczenia skarbowego również o możliwych sposobach uiszczenia kary grzywny, a w przypadku możliwości uiszczenia kary grzywny w formie bezgotówkowej za pomocą karty płatniczej – również o takiej możliwości, a także o wysokości opłat i prowizji pobieranych przez podmioty dokonujące autoryzacji transakcji i rozliczeń finansowych związanych z przekazaniem kary grzywny na właściwy rachunek bankowy.

Jaki jest wzór formularza i jak jest wypełniany?

Do nakładania kary grzywny w drodze mandatu karnego za wykroczenia skarbowe używa się formularza mandatu karnego.

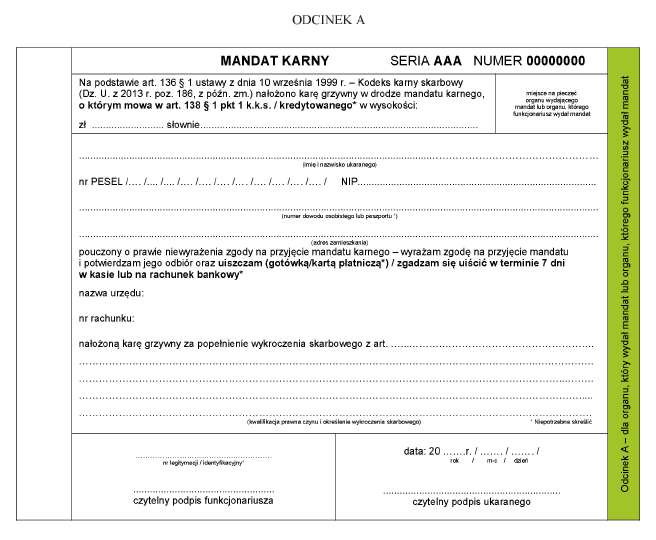

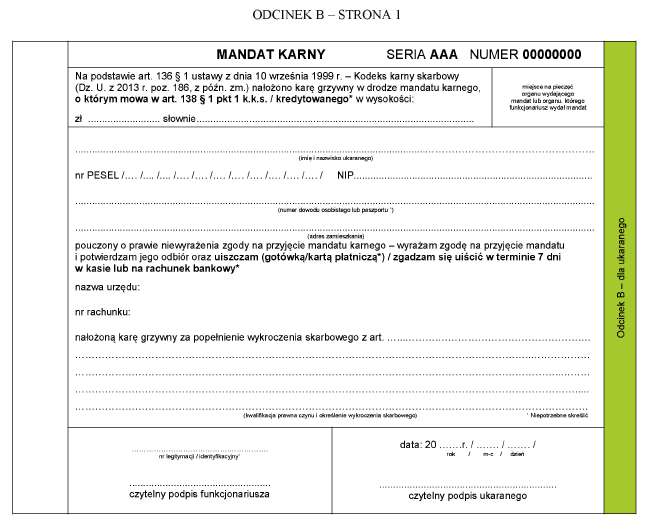

WZÓR FORMULARZA MANDATU KARNEGO

Wzór formularza mandatu karnego za wykroczenia skarbowe składa się z 2 odcinków: „A” i „B”, oznaczonych serią i numerem, ułożonych w książkę, umieszczoną w zespolonym pakiecie, w postaci bloczka, z zachowaniem ciągłości numeracji. Odcinki „A” i „B” są wykonane na papierze samokopiującym.

Nakładając na sprawcę wykroczenia skarbowego karę grzywny, w drodze mandatu karnego, funkcjonariusz na odcinku „A” formularza oznacza rodzaj mandatu oraz wpisuje:

1) wysokość nałożonej kary grzywny;

2) dane dotyczące sprawcy zgodnie z opisem; w razie niemożności stwierdzenia numeru PESEL wpisuje datę urodzenia, a w razie niemożności stwierdzenia NIP – nie podlega on wpisaniu;

3) kwalifikację prawną wykroczenia skarbowego wraz z jego dokładnym określeniem;

4) numer swojej legitymacji służbowej lub swój numer identyfikacyjny, datę wydania mandatu oraz składa podpis i umieszcza pieczęć imienną albo składa podpis czytelny.

Grzywny i mandatu nie zaliczysz do kosztów uzyskania przychodów

Zgoda sprawcy wykroczenia skarbowego na przyjęcie mandatu i potwierdzenie jego odbioru są odnotowywane przez złożenie przez sprawcę czytelnego podpisu na odcinku „A” formularza.

Odcinek „A” formularza przeznaczony jest dla organu, który wydał mandat, lub organu, którego funkcjonariusz wydał mandat. Odcinek „B” formularza otrzymuje ukarany mandatem karnym.

W jaki sposób uiszczać karę grzywny?

Zgodnie z art. 138 § 1 pkt 1 Kodeksu karnego skarbowego w postępowaniu mandatowym można nałożyć karę grzywny w drodze mandatu karnego:

1) wydanego ukaranemu po uiszczeniu kary grzywny bezpośrednio upoważnionemu podmiotowi, który ją nałożył;

2) kredytowanego, wydawanego za potwierdzeniem odbioru ukaranemu.

Pobrana kara grzywny nałożona w drodze mandatu karnego, po uiszczeniu kary grzywny bezpośrednio upoważnionemu funkcjonariuszowi, jest wpłacana przez funkcjonariusza do:

1) kasy lub na rachunek bankowy:

a) właściwego urzędu skarbowego, jeżeli karę grzywny nałożył upoważniony pracownik izby skarbowej,

b) właściwego urzędu kontroli skarbowej, jeżeli karę grzywny nałożył inspektor kontroli skarbowej;

2) kasy właściwego urzędu celnego albo do kasy właściwej izby celnej lub na rachunek bankowy Izby Celnej w Krakowie, jeżeli karę grzywny nałożył funkcjonariusz celny.

Ukarany karą grzywny nałożoną w drodze mandatu karnego kredytowanego może ją uiścić w następujący sposób:

1) przelewem środków pieniężnych na rachunek bankowy lub wpłatą gotówki do kasy:

a) właściwego urzędu skarbowego, jeżeli karę grzywny nałożył pracownik izby skarbowej,

b) właściwego urzędu kontroli skarbowej, jeżeli karę grzywny nałożył inspektor kontroli skarbowej;

2) przelewem środków pieniężnych na rachunek bankowy Izby Celnej w Krakowie lub wpłatą gotówki do kasy właściwej izby celnej albo do kasy właściwego urzędu celnego, jeżeli karę grzywny nałożył funkcjonariusz izby celnej.

Karę grzywny nałożoną w drodze mandatu karnego lub kredytowanego ukarany może uiścić również w formie bezgotówkowej za pomocą karty płatniczej, jeżeli funkcjonariusz ją nakładający lub finansowy organ postępowania przygotowawczego albo kasa właściwego urzędu są wyposażeni w odpowiednie urządzenie do autoryzacji transakcji rozliczeń bezgotówkowych.

W jaki sposób ewidencjonowane są grzywny nałożone w drodze mandatu?

Urzędy skarbowe, urzędy celne i urzędy kontroli skarbowej prowadzą ewidencje grzywien nałożonych w drodze mandatu karnego. Ewidencje te mogą być prowadzone w formie elektronicznej.

Ewidencje zawierają następujące dane:

1) serię i numer mandatu oraz jego rodzaj;

2) wysokość grzywny;

3) datę ukarania;

4) datę uiszczenia grzywny;

5) dane ukaranego zgodnie z mandatem: imię i nazwisko, adres zamieszkania, NIP, nr PESEL albo datę urodzenia i numer paszportu;

6) kwalifikację prawną wykroczenia skarbowego wraz z jego dokładnym określeniem;

7) rodzaje i kwoty należności publicznoprawnych uszczuplonych lub narażonych na uszczuplenie w związku z wykroczeniem skarbowym;

8) datę wniosku o uchylenie mandatu;

9) datę i treść orzeczenia sądu w sprawie uchylenia mandatu;

10) kwotę grzywny do zwrotu.

Odsetki karne należy traktować jak należność główną

Ewidencje prowadzone przez urzędy kontroli skarbowej zawierają ponadto datę skierowania do organu egzekucyjnego tytułu wykonawczego wraz z określeniem organu i numeru tego tytułu.

Nadzór nad ewidencjami sprawują naczelnicy urzędów skarbowych, naczelnicy urzędów celnych i dyrektorzy urzędów kontroli skarbowej.

Jak może być wysokość grzywny nałożonej mandatem karnym?

W świetle art. 48. § 2 Kodeksu karnego skarbowego mandatem karnym można nałożyć karę grzywny w granicach nieprzekraczających podwójnej wysokości minimalnego wynagrodzenia.

Mandaty karne 2016 - jak zapłacić grzywnę

Wymierzając karę grzywny lub nakładając ją mandatem karnym, uwzględnia się także stosunki majątkowe i rodzinne sprawcy oraz jego dochody i możliwości zarobkowe.

Kara grzywny w 2016 r. nałożona mandatem karnym nie może przekroczyć 3 700 zł.

Podstawa prawna:

- ustawa z dnia 10 września 1999 r. Kodeks karny skarbowy (t.j. Dz.U. z 2013 roku, poz. 186 z późn. zm.);

- rozporządzenie Rady Ministrów z dnia 28 kwietnia 2011 r. w sprawie nakładania kary grzywny w drodze mandatu karnego za wykroczenia skarbowe (t.j. Dz.U. z 2016 roku, poz. 853).

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA