Jaką stawką VAT opodatkować usługi budowlane w budynku mieszkalno-użytkowym

REKLAMA

REKLAMA

1. W 2007 r. zawarliśmy umowę na budowę budynku mieszkalno-usługowego. Urząd statystyczny zakwalifikował budynek do PKOB 111 jako mieszkalny. Do końca 2007 r. zakończyliśmy wszystkie prace związane z pomieszczeniami usługowymi (użytkowanymi przez kontrahenta w grudniu 2007 r.), na które były wystawione faktury (kontrahent zapłacił je do 31 grudnia 2007 r.). W 2008 r. pozostały do wykończenia tylko pomieszczenia w części mieszkalnej. W związku z tym mam problem z ustaleniem stawki VAT na te roboty. Czy w dalszym ciągu do całości robót wykonywanych w części mieszkalnej stosować stawkę 7%? Czy może stosować ją proporcjonalnie do powierzchni całego budynku?

REKLAMA

REKLAMA

2. W 2008 r. zawarliśmy umowę na budowę budynku mieszkalno-usługowego, który został zakwalifikowany do PKOB 12 jako niemieszkalny, ponieważ ponad 50% powierzchni przeznaczonej jest na cele inne niż mieszkalne. Jaką stawkę VAT zastosować na budowę tego budynku?

RADA

1. Do usług budowlanych związanych z częścią mieszkalną w budynku sklasyfikowanym jako mieszkalny można nadal stosować stawkę 7%.

REKLAMA

2. Do usług budowlanych związanych z lokalami mieszkalnymi w budynku użytkowym można stosować również stawkę 7%. Do usługi budowlanej związanej z powierzchnią użytkową należy stosować stawkę 22%.

UZASADNIENIE

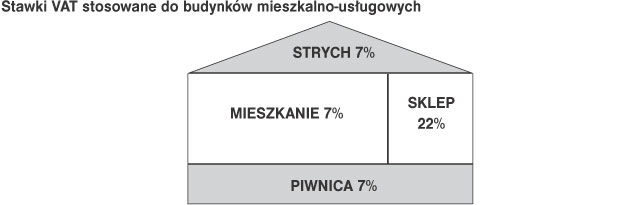

Nadal można stosować stawkę 7% do usług budowlanych dotyczących lokali mieszkalnych i części wspólnych budynków sklasyfikowanych w PKOB 11. Stawka 7% nie dotyczy tylko lokali użytkowych w tych budynkach. Stawka VAT na usługi budowlane jest bowiem uzależniona od tego, w jakich budynkach lub lokalach były wykonywane prace. Od 1 stycznia 2008 r. stawka 7% na usługi budowlane ma zastosowanie, gdy dotyczy:

• obiektów budownictwa mieszkaniowego lub ich części (PKOB 11), z wyłączeniem lokali użytkowych,

• lokali mieszkalnych w budynkach niemieszkalnych sklasyfikowanych w dziale 12 PKOB,

• obiektów sklasyfikowanych w klasie ex 1264 PKOB - wyłącznie budynki instytucji ochrony zdrowia świadczących usługi zakwaterowania z opieką lekarską i pielęgniarską, zwłaszcza dla ludzi starszych i niepełnosprawnych.

Po zmianie przepisów nie ma już wątpliwości, że w przypadku gdy usługa budowlana dotyczy budynków usługowo-mieszkalnych, sklasyfikowanych jako mieszkalne (PKOB 11), do całości obrotu nie można stosować stawki 7%. W stosunku do usług budowlanych dotyczących lokali użytkowych należy stosować stawkę 22%.

Klasyfikując budynek jako mieszkaniowy lub użytkowy, obliczamy stosunek powierzchni mieszkalnej do powierzchni całkowitej. W taki też sposób należy ustalić podstawę opodatkowania stawką 7% i 22%. Powierzchnia całkowita jest definiowana jako suma wszystkich kondygnacji nadziemnych i podziemnych, w tym również poddasza, tarasów, kondygnacji technicznych i magazynowych. Mierzy się ją na poziomie posadzki po obrysie zewnętrznym budynku (łącznie z grubością ścian), z uwzględnieniem tynków, okładzin i balustrad.

Całkowita powierzchnia użytkowa budynku według PKOB nie obejmuje:

• powierzchni elementów budowlanych, m.in. podpór, kolumn, filarów, szybów, kominów;

• powierzchni zajmowanych przez pomieszczenia techniczne instalacji ogólnobudowlanych;

• powierzchni komunikacji, np. klatek schodowych, dźwigów, przenośników.

Natomiast do lokali użytkowych nie należy zaliczać pomieszczeń pomocniczych, piwnic oraz pomieszczeń ogólnego użytkowania (np. wózkarni, suszarni) oraz komórek lokatorskich. Według PKOB jest to część mieszkalna, do której można stosować stawkę 7%. Mimo że sprzedaż mieszkania wraz z garażem lub miejscem postojowym jest klasyfikowana przez większość sądów jako lokal mieszkalny, to jednak w takim przypadku garaże i miejsca postojowe należy zaliczyć do lokali użytkowych.

PRZYKŁAD

Firma świadczy usługi budowlane. Podpisała umowę na budowę budynku mieszkalno-usługowego. Cała powierzchnia budynku wynosi 350 m2, w tym lokale użytkowe 120 m2. Za usługę ma otrzymać 250 000 zł. Dlatego najpierw należy ustalić stosunek powierzchni użytkowej do całej powierzchni: 120/350 = 0,34. Następnie należy ustalić należność opodatkowaną stawką 22% : 250 000 x 0,34 = 85 000 zł i obliczyć należny VAT: 85 000 x 22/122 = 15 327,87 zł oraz wartość netto: 69 672,13 zł.

Natomiast stawką 7% opodatkowana jest należność 165 000 zł. Dlatego VAT należny wyniesie: 165 000 x 7/107 = 10 794,39 zł, a wartość netto: 154 205,61 zł.

Inaczej będzie wyglądać sytuacja w drugim przypadku, ponieważ dostawa budynków sklasyfikowanych jako użytkowe jest opodatkowana stawką 22%. Wyjątek dotyczy lokali mieszkalnych położonych w tych budynkach. Lokale te są opodatkowane stawką 7%.

Dlatego w drugim przypadku można stawką 7% opodatkować wyłącznie lokale mieszkalne. Pozostałą część budynku należy opodatkować stawką 22%. Do powierzchni lokali mieszkalnych należy zaliczyć przynależne piwnice, strychy, suszarnie, komórki lokatorskie. Podstawę opodatkowania stawką 7% należy ustalić na podstawie stosunku powierzchni lokali mieszkalnych do całej powierzchni budynku.

• art. 41 ustawy z 11 marca 2004 r. o podatku od towarów i usług -- Dz.U. Nr 54, poz. 535; ost.zm. Dz.U. z 2008 r. Nr 74, poz. 444

Marcin Jasiński

ekspert w zakresie VAT

REKLAMA

REKLAMA