Rozliczanie dochodów z pracy poza krajem

REKLAMA

SPIS TREŚCI

PORADY PRAWNE

- Jak prawidłowo określić rezydencję podatkową

- Jak rozliczają się Polacy pracujący w Anglii

- Z jakich ulg skorzysta podatnik pracujący poza krajem

WYJAŚNIENIA

- Wykonywanie zlecenia nie jest podróżą służbową

- Dochodów z Anglii nie trzeba rozliczać w Polsce

- Dochody austriackie wykazuje się w polskim PIT

- Składki zapłacone w Polsce odlicza się od podatku

- Przy braku umowy zastosowanie ma proporcjonalne odliczenie

- Certyfikat pracownika zwalnia z obowiązków pracodawcę

- Przychody z zagranicznych odsetek przelicza się na złote

- Zarobki z Guernsey muszą być wykazane w Polsce

- Zamiar pobytu nie przesądza o zmianie miejsca zamieszkania

Obowiązki podatkowe

Skoro podatnicy muszą określić swoje obowiązki podatkowe w Polsce, my powiemy, jak to zrobić. Najważniejsze będzie w tym przypadku określenie miejsca zamieszkania podatnika. Tu trzeba wyraźnie zastrzec, miejsce zamieszkania nie jest tożsame z miejscem zameldowania. Dla ustalenia miejsca zamieszkania potrzebne będą przepisy ustawy o podatku dochodowym od osób fizycznych.

REKLAMA

REKLAMA

Zgodnie z art. 3 ustawy o PIT osoby fizyczne, jeżeli mają miejsce zamieszkania w Polsce, podlegają obowiązkowi podatkowemu od całości swoich dochodów (przychodów) bez względu na miejsce położenia źródeł przychodów (nieograniczony obowiązek podatkowy).

Za osobę mającą miejsce zamieszkania w Polsce uważa się osobę fizyczną, która:

• posiada na terytorium RP centrum interesów osobistych lub gospodarczych (ośrodek interesów życiowych) lub

REKLAMA

• przebywa na terytorium RP dłużej niż 183 dni w roku podatkowym.

PRZYKŁAD

ZMIANA REZYDENCJI PODATKOWEJ

Podatnik od marca 2005 r. przebywa i pracuje w Wielkiej Brytanii. Od marca 2005 r. podatnik nie uzyskuje na terytorium Polski żadnych dochodów. W Wielkiej Brytanii opłaca wszelkie należne podatki oraz składki na ubezpieczenia. W lipcu 2006 r. podatnik ożenił się z Polką. Podatnik wraz z żoną i dzieckiem mieszkają w Wielkiej Brytanii i w najbliższym czasie nie planują powrotu do Polski. Jednocześnie brytyjskie organy podatkowe uznały podatnika za osobę posiadającą miejsce zamieszkania w Wielkiej Brytanii. Czy podatnik podlega w Polsce ograniczonemu obowiązkowi podatkowemu?

Tak. Podatnik od marca 2005 r. posiada w Polsce ograniczony obowiązek podatkowy, tj. podlega opodatkowaniu tylko od dochodów z pracy wykonywanej na terytorium Rzeczypospolitej Polskiej na podstawie stosunku służbowego lub stosunku pracy, bez względu na miejsce wypłaty wynagrodzenia, oraz od innych dochodów osiąganych na terytorium Rzeczypospolitej Polskiej.

Zatem określenie miejsca zamieszkania jest uzależnione od dwóch warunków. Pierwszy z nich to długość pobytu - 183 dni. Jeśli podatnik przebywa w Polsce powyżej 183 dni, jest rezydentem podatkowym w Polsce. Drugi warunek: jeśli podatnik posiada w Polsce centrum interesów osobistych lub gospodarczych, jest polskim rezydentem.

W tym miejscu warto na chwilę zatrzymać się przy centrum interesów osobistych i gospodarczych.

Niestety polskie przepisy nie rozstrzygają, co to jest ośrodek interesów życiowych. Pomocny będzie tu komentarz do Modelowej Konwencji OECD, który wskazuje na cztery aspekty decydujące o określeniu centrum interesów życiowych danej osoby. Przede wszystkim bierze się pod uwagę powiązania rodzinne danej osoby. Trzeba więc ustalić, z którym państwem wiążą ją ściślejsze powiązania rodzinne, np. gdzie przebywa rodzina, jak utrzymywane są więzi rodzinne. Jako pomocnicze kryteria komentarz wskazuje powiązania gospodarcze i polityczne.

Trzeba jednak wiedzieć, że dla polskiego fiskusa przy określaniu centrum życiowego zawsze ważniejsza będzie rodzina, a nie np. powiązania gospodarcze.

Osoby fizyczne, jeżeli nie mają w Polsce miejsca zamieszkania, podlegają obowiązkowi podatkowemu tylko od dochodów (przychodów) osiąganych w Polsce (ograniczony obowiązek podatkowy).

Warto dodać, że za dochody (przychody) osiągane w Polsce uważa się w szczególności dochody (przychody) z:

• pracy wykonywanej na terytorium Polski na podstawie stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy, bez względu na miejsce wypłaty wynagrodzenia,

• działalności wykonywanej osobiście w Polsce, bez względu na miejsce wypłaty wynagrodzenia,

• działalności gospodarczej prowadzonej w Polsce,

• położonej w Polsce nieruchomości, w tym ze sprzedaży takiej nieruchomości.

Znaczenie pojęcia dochodów uzyskanych na terytorium Polski wyjaśnił także NSA w wyroku z 3 lutego 1999 r. (sygn. akt III SA 1584/98; niepublikowany), stwierdzając, że pod pojęciem przychodów uzyskanych na terytorium RP należy rozumieć tylko te przychody, których źródło znajduje się na tym terytorium. Świadczy o tym konstrukcja ustawy o PIT. Przykładowo obowiązek podatkowy może być zależny lub niezależny od miejsca położenia źródeł przychodu. Nigdy jednak ustawodawca nie uzależnia go od miejsca wypłaty wynagrodzenia, czy też miejsca wykonania zobowiązania w rozumieniu przepisów prawa cywilnego. W analogiczny sposób należy interpretować przepisy określające zakres tego obowiązku i ewentualne ulgi podatkowe.

Konflikt rezydencji

Podatnik, który pracuje za granicą, może mieć czasem problem z ustaleniem swojego miejsca zamieszkania, a tym samym rezydencji podatkowej. Będzie tak zwłaszcza wtedy, gdy w roku podatkowym przebywa w obu krajach. Wtedy mówimy o powstaniu konfliktu rezydencji. Są pewne sposoby na jego rozwiązanie. Przewidują je umowy o unikaniu podwójnego opodatkowania.

W celu rozwiązania konfliktu rezydencji przepisy nakazują stosować cztery następujące po sobie kryteria: gdzie dana osoba przebywa; ściślejsze powiązania gospodarcze i osobiste; gdzie podatnik posiada miejsce stałego zamieszkania - ognisko domowe. Po zastosowaniu w odpowiedniej kolejności wskazanych warunków podatnik otrzyma odpowiedź, gdzie tak naprawdę ma rezydencję podatkową. Jeśli trzy wymienione warunki nie pozwolą na ustalenie odpowiedzi, pozostaje obywatelstwo. Gdy mimo zastosowania tych czterech kryteriów konflikt rezydencji nie zostanie rozstrzygnięty, wtedy administracje podatkowe obu państw ustalają, gdzie rezydencja się znajduje. W praktyce jednak zazwyczaj wszystko kończy się na zastosowaniu dwóch pierwszych kryteriów.

JAK OKREŚLIĆ MIEJSCE ZAMIESZKANIA ZGODNIE Z KODEKSEM CYWILNYM

Miejscem zamieszkania osoby fizycznej jest miejscowość, w której osoba ta przebywa z zamiarem stałego pobytu. Ustalenie zamiaru stałego pobytu powinno być oparte na kryteriach zobiektywizowanych. O zamieszkiwaniu w jakiejś miejscowości można mówić wówczas, gdy występujące okoliczności pozwalają przeciętnemu obserwatorowi na wyciągnięcie wniosków, że określona miejscowość jest głównym ośrodkiem działalności danej dorosłej osoby fizycznej. Co ważne, można mieć tylko jedno miejsce zamieszkania.

KTO JEST ZWOLNIONY Z PIT W POLSCE

Od podatku dochodowego od dochodu uzyskanego ze źródeł przychodów położonych za granicą wolni są członkowie personelu przedstawicielstw dyplomatycznych i urzędów konsularnych oraz inne osoby korzystające z przywilejów i immunitetów dyplomatycznych lub konsularnych na podstawie umów lub powszechnie uznanych zwyczajów międzynarodowych, jak również członkowie ich rodzin pozostający z nimi we wspólnocie domowej, jeżeli nie są obywatelami polskimi i nie mają stałego pobytu na terytorium Rzeczypospolitej Polskiej.

Potrzebna dokumentacja

Przedstawione zasady ustalania miejsca zamieszkania dla celów podatkowych powinien znać każdy podatnik, który pracował lub ma zamiar pracować poza krajem. To bowiem podatnik ma obowiązek udowodnienia przed organami podatkowymi, gdzie znajduje się jego miejsce zamieszkania. Co więcej, trzeba przyznać, że fiskus jest dość sformalizowaną instytucją. Im podatnik będzie posiadał więcej dokumentów potwierdzających jego miejsce zamieszkania, tym lepiej.

Jednym z nich może być certyfikat rezydencji. Jest to dokument potwierdzający uzyskanie przez osobę przebywającą w danym kraju rezydentury. Inaczej mówiąc jest to potwierdzenie miejsca zamieszkania lub siedziby za granicą. O taki certyfikat należy postarać się w danym państwie, w którym się pracuje, gdyż jest on wystawiany przez właściwą zagraniczną administrację podatkową. Każde państwo ma też swoje zasady jego przyznawania, również Polska.

Trzeba pamiętać, że w przypadku, gdy polski urząd skarbowy poprosi podatnika o potwierdzenie miejsca zamieszkania, a ten będzie chciał przedstawić właśnie uzyskany certyfikat, będzie musiał go przetłumaczyć na język polski.

Warto też zaktualizować NIP. Zmieniając miejsce zamieszkania z polskiego na zagraniczne, warto w urzędzie skarbowym złożyć aktualizację NIP-3. Składając zgłoszenie identyfikacyjne NIP-3 (o nadanie numeru identyfikacji podatkowej) podajemy w nim m.in. adres zamieszkania. Przy każdej zmianie danych podanych w takim zgłoszeniu mamy obowiązek w ciągu 30 dni od daty zmiany złożyć we właściwym organie skarbowym zgłoszenie aktualizacyjne. Robi się to również na druku NIP-3, zaznaczając odpowiedni kwadrat - aktualizacja. W takim zgłoszeniu podajemy jako nowy adres zamieszkania adres zagraniczny. Oczywiście złożenie aktualizacji NIP nie będzie przesądzało o tym, że podatnik już w Polsce nie mieszka. Ale będzie jednym z dokumentów, który będzie potwierdzał zmianę centrum interesów życiowych podatnika.

Trzecią czynnością, jaką warto zrobić, aby udowodnić zmianę miejsca zamieszkania, to wymeldowanie się. Zmieniając miejsce zamieszkania, warto wymeldować się spod polskiego adresu. Gdy zapomnimy o tym, urząd skarbowy może zapytać, dlaczego podatnik utrzymuje, że zmienił miejsce zamieszkania np. na Wielką Brytanię, a nadal jest zameldowany w Polsce. Jednak trzeba wyraźnie podkreślić, że okoliczność wymeldowania się z Polski nie przesądza o zwolnieniu z opodatkowania w Polsce. Zameldowanie jest wyznacznikiem prawa administracyjnego, a fakt nieposiadania w Polsce zameldowania nie oznacza jednocześnie, że podatnik nie może posiadać w Polsce miejsca zamieszkania.

Wszystkie wymienione tu elementy potwierdzające miejsce zamieszkania nie dadzą podatnikowi żadnej gwarancji, ale w przypadku konieczności potwierdzenia miejsca zamieszkania przed fiskusem będą pewnymi dowodami potwierdzającymi fakt zamieszkiwania za granicą.

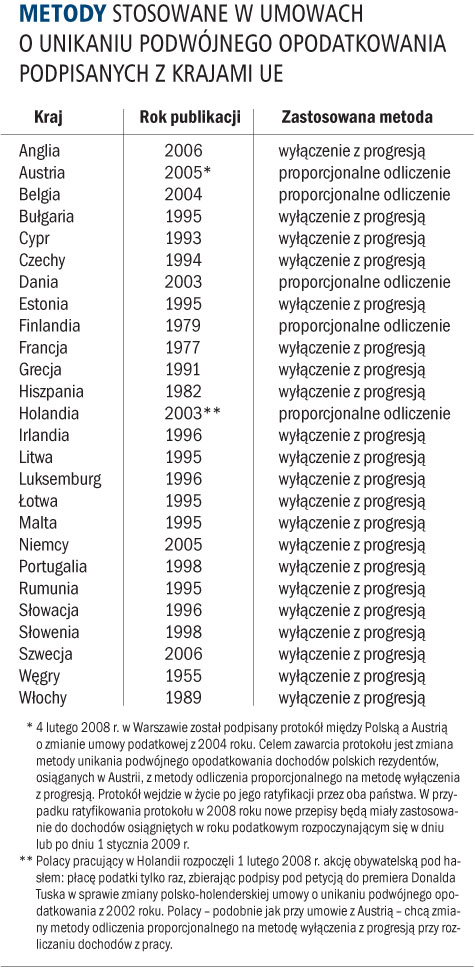

Umowy dwustronne

Dwustronne umowy podatkowe, które Polska podpisała z innymi państwami, zawierają podobne postanowienia. Jednak nie zawsze są one identyczne i poszczególne umowy mogą zawierać indywidualne rozwiązania. Umowy te pozwalają rozgraniczyć roszczenia podatkowe przysługujące obu umawiającym się państwom. Przepisy te są istotne, gdyż nie dopuszczają do sytuacji, kiedy dochód byłby opodatkowywany dwa razy.

Co ważne, w przypadku wystąpienia kolizji prawnej między umową a obowiązującymi ustawami krajowymi pierwszeństwo przed przepisami ustawy będą miały postanowienia zawarte w umowie.

Polska do tej pory podpisała ponad 80 umów o unikaniu podwójnego opodatkowania.

Każda osoba, która pracuje za granicą poza regulacjami krajowymi dotyczącymi rozliczeń podatkowych, powinna znać przepisy zawarte w umowach podatkowych.

Z postanowień umów o unikaniu podwójnego opodatkowania wynika, że wynagrodzenie z tytułu pracy najemnej wykonywanej przez osobę mającą miejsce zamieszkania w jednym z umawiających się państw podlega opodatkowaniu tylko w tym państwie, chyba że praca wykonywana jest w drugim państwie. Jeżeli praca jest wykonywana w drugim z umawiających się państw, wynagrodzenie z tego tytułu może być opodatkowane w drugim państwie. Oznacza to, że w takim przypadku dochód może być opodatkowany zarówno w państwie miejsca zamieszkania, jak i w państwie, w którym wykonywana jest praca.

Jednak od tej zasady są wyjątki. Wynagrodzenie za pracę najemną wykonywaną w drugim państwie może być opodatkowane tylko w państwie zamieszkania osoby uzyskującej wynagrodzenie. Z taką sytuacją będziemy mieć do czynienia wtedy, gdy spełnione zostaną równocześnie trzy warunki:

• odbiorca wynagrodzenia przebywa w drugim państwie nie dłużej niż przez określony czas (najczęściej jest to 183 dni w roku kalendarzowym lub w ciągu kolejnych 12 miesięcy, licząc od dnia przybycia do tego państwa);

• wynagrodzenie jest wypłacane przez pracodawcę lub w imieniu pracodawcy, który nie ma miejsca zamieszkania lub siedziby w drugim państwie;

• wynagrodzenie nie jest wypłacane przez zakład lub stałą placówkę, którą pracodawca posiada w drugim państwie.

Niespełnienie któregokolwiek z tych warunków oznacza, że otrzymane wynagrodzenie może być opodatkowane zarówno w państwie, w którym praca jest wykonywana, jak i w państwie, w którym osoba uzyskująca wynagrodzenie ma miejsce zamieszkania.

W takim przypadku jeżeli osoba mająca miejsce zamieszkania w Polsce uzyskuje przychody z tytułu pracy najemnej wykonywanej za granicą, które mogą być również opodatkowane w drugim państwie, podwójnemu opodatkowaniu tego dochodu zapobiega się poprzez zastosowanie właściwej metody unikania podwójnego opodatkowania, określonej w umowie o unikaniu podwójnego opodatkowania.

MIEJSCE ZAMIESZKANIA W OBU UMAWIAJĄCYCH SIĘ PAŃSTWACH

Jeżeli osoba fizyczna ma miejsce zamieszkania w obu umawiających się państwach, wówczas stosuje się następujące zasady:

a) osobę uważa się za mającą miejsce zamieszkania w tym umawiającym się państwie, w którym ma ona stałe miejsce zamieszkania. Jeżeli ma ona stałe miejsce zamieszkania w obu umawiających się państwach, wówczas uważa się ją za mającą miejsce zamieszkania w tym umawiającym się państwie, z którym ma ściślejsze powiązania osobiste i gospodarcze (ośrodek interesów życiowych);

b) jeżeli nie można ustalić, w którym umawiającym się państwie osoba ma ściślejsze powiązania osobiste i gospodarcze albo jeżeli nie posiada ona stałego miejsca zamieszkania w żadnym z umawiających się państw, wówczas uważa się ją za mającą miejsce zamieszkania w tym umawiającym się państwie, w którym zwykle przebywa;

c) jeżeli przebywa ona zazwyczaj w obydwu umawiających się państwach lub nie przebywa zazwyczaj w żadnym z nich, wówczas będzie ona uważana za mającą miejsce zamieszkania w tym umawiającym się państwie, którego jest obywatelem;

d) jeżeli miejsca zamieszkania nie można określić zgodnie z postanowieniami wymienionymi w punktach a), b) oraz c) właściwe władze umawiających się państw rozstrzygną zagadnienie w drodze wzajemnego porozumienia.

Metody rozliczeń

Skoro aby uniknąć konieczności zapłaty podatku w dwóch państwach, trzeba zastosować odpowiednią metodę, wyjaśnijmy jaką. W podpisanych przez Polskę umowach można spotkać dwie metody.

Albo dochód z tytułu pracy wykonywanej i tam opodatkowany - zgodnie z miejscowym prawem podatkowym, będzie już zwolniony od opodatkowania w Polsce, z jednoczesnym uwzględnieniem go dla potrzeb ustalenia tzw. stopy podatkowej, która zostanie zastosowana do opodatkowania pozostałej części dochodu danej osoby, uzyskanego już w Polsce (tzw. metoda wyłączenia z progresją), albo też zagraniczny podatek uiszczony już za granicą zostanie zaliczony na poczet podatku polskiego, obliczonego od całości dochodów - w takiej proporcji, w jakiej zagraniczny dochód pozostaje w stosunku do całości dochodu danego podatnika (tzw. metoda odliczenia proporcjonalnego).

Może się jednak zdarzyć, że Polska z jakimś państwem nie ma podpisanej umowy. Wtedy stosujemy metodę proporcjonalnego odliczenia.

Diety do uwzględnienia

Podatnicy, którzy w 2007 roku pracowali za granicą, ale mają obowiązek rozliczania się w Polsce, mogą w swoim zeznaniu rocznym uwzględnić diety z tytułu podróży zagranicznej. Przepisy ustawy o PIT przewidują bowiem, że wolna od podatku dochodowego jest część przychodów osób o nieograniczonym obowiązku podatkowym, przebywających czasowo za granicą i uzyskujących dochody ze stosunku pracy, za każdy dzień pobytu za granicą, w którym podatnik pozostawał w stosunku pracy, w kwocie odpowiadającej 30 proc. diety, określonej w przepisach w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej poza granicami kraju (wysokość odliczenia patrz ramka). Trzeba zauważyć, że to zwolnienie podatkowe przysługuje za każdy dzień pobytu za granicą, w którym podatnik pozostawał w stosunku pracy. Oznacza to, że podatnik obliczając diety uwzględni także soboty i niedziele, bo przecież na dni wolne od pracy stosunek pracy nie zostaje zawieszony lub nie wygasa.

Przychód osiągany za granicą należy pomniejszyć za każdy dzień pobytu za granicą, w którym podatnik pozostawał w stosunku pracy, o kwotę odpowiadającą 30 proc. równowartości diety z tytułu podróży służbowej za granicą.

Pomniejszone o diety z tytułu podróży służbowej przychody przelicza się na złote według kursu z dnia otrzymania bądź postawienia środków pieniężnych do dyspozycji podatnika, ogłaszanego przez bank, z usług którego korzysta podatnik, i które mają zastosowanie przy kupnie walut obcych. Jeżeli bank, z którego usług korzysta podatnik, stosuje różne kursy walut obcych i nie jest możliwe zastosowanie kursu kupna, stosuje się kurs średni walut obcych z dnia uzyskania przychodu ogłaszany przez Narodowy Bank Polski.

W przypadku, gdy podatnik nie korzysta z usług banku - przychody należy przeliczyć według średnich kursów walut obcych z dnia uzyskania przychodu, ogłaszanych przez NBP.

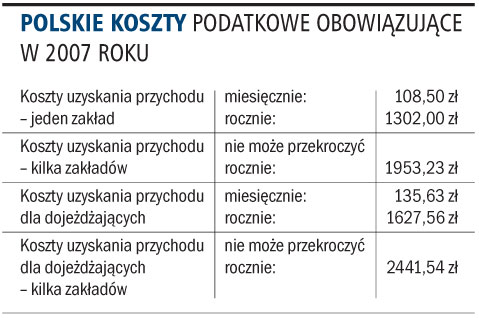

Od tak obliczonego przychodu (przeliczonego na złote) odejmuje się następnie przysługujące koszty uzyskania przychodów (osobie uzyskującej dochody ze stosunku pracy przysługują zryczałtowane koszty uzyskania przychodów określone w ustawie o podatku dochodowym od osób fizycznych).

Podstawa opodatkowania

Jak wspominałam, przy rozliczaniu diet podstawę opodatkowania podatkiem dochodowym od osób fizycznych będzie stanowić pozostała część dochodu w walucie obcej (pomniejszona o równowartość diet) przeliczona na złote według kursów z dnia otrzymania lub postawienia do dyspozycji podatnika, ogłaszanych przez bank, z którego usług korzystał podatnik, i mających zastosowanie przy kupnie walut. Jeżeli podatnik nie korzystał z usługi banku, przelicza się te dochody na złote według kursu średniego walut obcych z dnia ich uzyskania, ogłaszanego przez Narodowy Bank Polski. W przypadku dochodów, do których ma zastosowanie metoda proporcjonalnego odliczenia, należy według tych zasad przeliczyć na złote podatek zapłacony za granicą.

Koszty uzyskania przychodu osobie uzyskującej dochody ze stosunku pracy przysługują w formie kosztów zryczałtowanych.

Korzystanie z ulg

Praca za granicą i konieczność rozliczania zarobków zagranicznych w kraju nie pozbawia podatnika możliwości korzystania z polskich odliczeń podatkowych. Każdy może z nich korzystać w taki sam sposób, jakby w kraju rozliczał zarobki polskie, po spełnieniu oczywiście przesłanek dających prawo do skorzystania z tych ulg.

Zgodnie z ustawą o PIT dochód ulega obniżeniu o kwotę pobranych bądź opłaconych składek na powszechne ubezpieczenia społeczne, określonych w ustawie o systemie ubezpieczeń społecznych. Od dochodu nie odlicza się jednak składek zapłaconych do zagranicznych systemów ubezpieczeniowych. Mimo że Trybunał Konstytucyjny zakwestionował przepisy w zakresie odliczania zagranicznych składek ubezpieczeniowych, na razie nie ma możliwości uwzględniania ich w zeznaniach składanych w krajowym urzędzie skarbowym.

W zeznaniu rocznym można uwzględnić także składki zdrowotne. Zgodnie z przepisami ustawy o PIT podatek dochodowy obliczony zgodnie z obowiązującą w danym roku skalą podatkową, w pierwszej kolejności ulega obniżeniu o kwotę pobranej bądź opłaconej składki na powszechne ubezpieczenie zdrowotne, o którym mowa w ustawie o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych. Podatnik, osiągający dochody z pracy wykonywanej za granicą, ma możliwość odliczenia opłaconych w roku podatkowym składek na ubezpieczenie zdrowotne. Odliczenie nie może jednak przekroczyć 7,75 proc. podstawy wymiaru składki. Jednak i w tym przypadku obowiązuje podobne zastrzeżenie jak przy składkach na ubezpieczenie społeczne. Rozliczając dochody zagraniczne, nie można odliczyć od podatku składek zdrowotnych zapłaconych za granicą.

Jeżeli w zeznaniu rocznym podatnik wykaże dochód do opodatkowania, może skorzystać również z odliczeń od dochodu, czyli: darowizn, wydatków rehabilitacyjnych, ulgi na spłatę odsetek od kredytów (pożyczek) zaciągniętych na cele mieszkaniowe, wydatków z tytułu użytkowania internetu w lokalu (budynku), będącym miejscem zamieszkania podatnika.

Ponadto podatnik ma prawo do skorzystania z ulg zmniejszających jego podatek dochodowy: odliczenia z tytułu wpłaty na rzecz organizacji pożytku publicznego oraz ulgi na dziecko.

CZYM JEST CERTYFIKAT REZYDENCJI

Certyfikat rezydencji to dokument wystawiany przez administrację podatkową danego kraju, potwierdzający miejsce zamieszkania dla celów podatkowych danej osoby. Certyfikat powinien być ważny do momentu zmiany stanu faktycznego.

CZY MOŻNA SKORZYSTAĆ Z PREFERENCJI PODATKOWYCH

Podatnicy, którzy pracują za granicą, a podlegają nieograniczonemu obowiązkowi podatkowemu w Polsce, mają możliwość złożenia wspólnego zeznania PIT.

Zeznanie roczne

Podatnicy, którzy w 2007 roku uzyskali dochody za granicą i muszą wykazać je w Polsce, wypełnią zeznanie PIT-36.

Jeżeli do dochodów uzyskanych za granicą ma zastosowanie metoda wyłączenia z progresją, dochodów tych podatnicy nie wykazują w części D.1 i D.2. (dochody i straty podatnika/małżonka), należy je bowiem wykazać w części H zeznania w wierszu zatytułowanym Dochody osiągnięte za granicą.

Właściwe wiersze w części D.1. i D.2. PIT-36 wypełniają natomiast podatnicy, którzy uzyskali dochody z tytułu działalności wykonywanej za granicą lub ze źródeł przychodów położonych za granicą, do których ma zastosowanie metoda odliczenia podatku zapłaconego za granicą (proporcjonalne odliczenie).

W kolumnie f w części D.1. i D.2. nie należy wykazywać podatku zapłaconego za granicą. Kwotę tę podatnicy wykazują i odliczają w części H w wierszu zatytułowanym Podatek zapłacony za granicą - zgodnie z art. 27 ust. 9 i 9a ustawy o PIT przeliczony na złote.

Wiersz 9 - Razem - należy wypełnić niezależnie od liczby źródeł przychodów, z których podatnicy uzyskali przychód.

W części H PIT-36 na dochody zagraniczne poświęcone są dwie rubryki o numerach 162 i 163. Wypełniają je podatnicy, którzy w roku podatkowym oprócz dochodów podlegających opodatkowaniu uzyskali dochody z tytułu działalności wykonywanej za granicą lub ze źródeł przychodów położonych za granicą, do których zgodnie z postanowieniami umów o unikaniu podwójnego opodatkowania ma zastosowanie metoda wyłączenia z progresją.

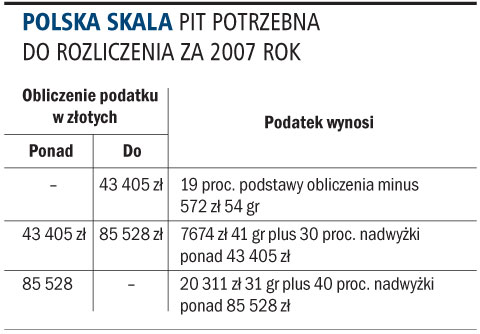

Podatnicy, którzy osiągnęli dochody z tytułu działalności wykonywanej za granicą lub ze źródeł przychodów położonych za granicą, do których zgodnie z postanowieniami umów o unikaniu podwójnego opodatkowania ma zastosowanie metoda wyłączenia z progresją, podatek wyliczają mnożąc kwotę wykazaną w poz. 164 przez stopę procentową obliczoną w sposób wskazany poniżej.

Dla podatników rozliczających swoje dochody:

• indywidualnie - od sumy dochodów wykazanych w poz. 161 i 162 należy obliczyć podatek według skali, a następnie ustalić stopę procentową, z dokładnością do dwóch miejsc po przecinku. W tym celu należy kwotę podatku obliczonego według skali podzielić przez sumę kwot wykazanych w poz. 161 i 162, a następnie pomnożyć przez 100.

• wspólnie z małżonkiem lub w sposób przewidziany dla osób samotnie wychowujących dzieci - od połowy sumy kwot wykazanych w poz. 161, 162 i 163 należy obliczyć podatek według skali, a następnie ustalić stopę procentową, z dokładnością do dwóch miejsc po przecinku. W tym celu kwotę podatku obliczonego według skali należy podzielić przez połowę sumy kwot z poz. 161, 162 i 163, a następnie pomnożyć przez 100.

Tak obliczony podatek podatnicy rozliczający się:

• indywidualnie - wpisują w poz. 165 zeznania,

• wspólnie z małżonkiem - mnożą przez dwa, a następnie wpisują w poz. 165 zeznania,

• w sposób przewidziany dla osób samotnie wychowujących dzieci - mnożą przez dwa, a następnie wpisują w poz. 165 zeznania.

Trzeba pamiętać, że w sytuacji, gdy kwota podatku obliczonego w opisany sposób jest liczbą ujemną, w poz. 165 należy wpisać zero.

Kolejne pozycje PIT-36, tj. poz. 167 i 168, wypełniają podatnicy, którzy uzyskali dochody z tytułu działalności wykonywanej za granicą lub ze źródeł przychodów położonych za granicą, do których ma zastosowanie metoda odliczenia podatku zapłaconego za granicą.

W tym przypadku kwotę podatku obliczonego według skali od łącznych dochodów uzyskanych za granicą i w Polsce należy pomnożyć przez kwotę dochodu uzyskanego za granicą (wykazanego w części D.1., D.2. zeznania PIT-36), a następnie podzielić przez kwotę łącznego dochodu uzyskanego za granicą i w Polsce.

Załącznik do zeznania

Rozliczając dochody zagraniczne w Polsce, do zeznania PIT-36 należy dołączyć wypełniony załącznik PIT/ZG. Jest to informacja o wysokości dochodów z zagranicy i zapłaconym podatku w roku podatkowym.

Załącznik ten składają osoby, które w roku podatkowym uzyskały dochody z tytułu działalności wykonywanej za granicą lub ze źródeł przychodów położonych za granicą i dochody te podlegają opodatkowaniu w Polsce.

W załączniku podatnik wykazuje dochody z tytułu działalności wykonywanej za granicą lub ze źródeł przychodów położonych za granicą oraz podatek zapłacony za granicą (jeżeli do dochodów tych ma zastosowanie metoda odliczenia podatku zapłaconego za granicą), rozliczane w zeznaniu podatkowym PIT-36.

W formularzu PIT/ZG wykazujemy uzyskane poza granicami Polski dochody i zapłacony tam podatek po uprzednim przeliczeniu ich na złote. Takiego przeliczenia dokonujemy według zasad wynikających z przepisów ustawy o PIT. Zgodnie z nimi przychody na złote przelicza się według kursu kupna waluty ogłaszanego przez bank, z którego usług korzystał podatnik, albo kursu średniego NBP, jeżeli podatnik nie korzysta z banku, albo korzysta z banku zagranicznego, z dnia uzyskania tych przychodów. Natomiast zapłacony za granicą podatek według kursu z dnia zapłaty tego podatku.

Co ważne, jeśli ktoś pracował w kilku krajach w 2007 roku, to załącznik będzie musiał złożyć odrębnie dla każdego państwa uzyskania dochodu. W przypadku łącznego opodatkowania dochodów małżonków, jak i małżonków rozliczających się indywidualnie załącznik PIT/ZG wypełnia odrębnie każdy z małżonków. W załączniku tym pozycję przeznaczoną do wpisania numeru PESEL wypełniają wyłącznie te osoby, które mają nadany ten numer.

Załącznik PIT/ZG składa się z trzech głównych części. Część pierwsza, zawiera podstawowe dane o podatniku, takie jak jego NIP (numer identyfikacji podatkowej), nazwisko, imię, data urodzenia. W tej części trzeba też określić rok, za który składana jest informacja PIT/ZG oraz wskazać liczbę składanych załączników i numer wypełnianego załącznika, czyli wskazać który to formularz z ogólnej liczby składanych informacji PIT/ZG.

W części drugiej trzeba będzie podać tylko dwie informacje: nazwę kraju, w którym uzyskano dochód (poz. 7 - państwo uzyskania dochodu) oraz kod kraju. Z uwagi na to, że rubryka ta przewiduje podanie nazwy tylko jednego państwa, w przypadku uzyskiwania dochodów na terytorium więcej niż jednego państwa dla każdego z państw, w których podatnik zarabiał, konieczne będzie złożenie oddzielnego PIT/ZG.

W części trzeciej trzeba wykazać zarówno uzyskane poza granicami Polski dochody, jak i zapłacony tam podatek. Ta część podzielona została na odrębne sekcje, dotyczące różnych źródeł dochodów.

Sprawdzanie podatnika

Wiele osób, które pracowały za granicą, nie rozliczało się z zarobionych poza krajem pieniędzy. Wynikało to przede wszystkim z niewiedzy, niż chęci oszukania urzędu skarbowego. Niestety, takie działania mogą wyjść na jaw, a to wiąże się ze szczegółową kontrolą. W jej wyniku podatnik będzie musiał zapłacić powstałą zaległość podatkową wraz z odsetkami. Co więcej, urząd skarbowy może w takiej sytuacji wszcząć wobec podatnika kontrolę w zakresie nieujawnionych źródeł dochodów. Organy podatkowe wyjątkowo skrupulatnie sprawdzają podatników, wobec których istnieje podejrzenie, że zataili oni swoje dochody. Co więcej, sankcyjny podatek od nieujawnionych dochodów wynosi 75 proc. Dodatkowo na podatnika może zostać nałożona kara wynikająca z kodeksu karnego skarbowego.

Skąd urząd skarbowy zdobędzie informacje o zagranicznych zarobkach podatnika? Pomijając donosy - które często są powodem wszczęcia kontroli przez fiskusa - warto wiedzieć, że polskie organy skarbowe mogą wymieniać się informacjami podatkowymi z państwami członkowskimi Unii Europejskiej. Takie możliwości daje organom podatkowym Ordynacja podatkowa.

Wymiana ta obejmuje wszelkie informacje istotne dla prawidłowego określania podstaw opodatkowania i wysokości zobowiązania podatkowego w zakresie:

• opodatkowania dochodu, majątku lub kapitału, bez względu na sposób i formę opodatkowania, w tym opodatkowania dochodu ze sprzedaży rzeczy lub praw majątkowych oraz przyrostu wartości majątku lub kapitału,

• opodatkowania składek ubezpieczeniowych.

Minister właściwy do spraw finansów publicznych występuje do obcych władz o udzielenie informacji oraz udziela im informacji. Informacje są udzielane na wniosek obcych władz lub z urzędu.

Właściwy organ udziela z urzędu informacji obcym władzom, gdy:

• uprawdopodobnione jest uszczuplenie należności podatkowych lub obejście prawa podatkowego państwa członkowskiego Unii Europejskiej;

• korzystanie przez podatnika z ulg podatkowych może być podstawą powstania obowiązku podatkowego lub zwiększenia zobowiązania podatkowego w państwie członkowskim Unii Europejskiej;

• ustalenia postępowania podatkowego lub kontrolnego, dokonane w oparciu o informacje uzyskane od obcej władzy, mogą być użyteczne dla prawidłowego określania podstaw opodatkowania i wysokości zobowiązania podatkowego.

Roczny dochód niepowodujący obowiązku zapłaty podatku to 3015 zł.

SŁOWNIK

Ograniczony obowiązek podatkowy - osoby fizyczne, jeżeli nie mają na terytorium Polski miejsca zamieszkania, podlegają obowiązkowi podatkowemu tylko od dochodów z pracy wykonywanej na terytorium Polski na podstawie stosunku służbowego lub stosunku pracy, bez względu na miejsce wypłaty wynagrodzenia, oraz od innych dochodów osiąganych na terytorium RP.

Nieograniczony obowiązek podatkowy - osoby fizyczne, jeżeli mają miejsce zamieszkania na terytorium Polski, podlegają obowiązkowi podatkowemu od całości swoich dochodów, bez względu na miejsce położenia źródeł przychodów.

Ewa Matyszewska

ewa.matyszewska@infor.pl

PODSTAWA PRAWNA

• Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.).

• Ustawa z 29 sierpnia 1997 r. Ordynacja podatkowa (t.j. Dz.U. z 2005 r. nr 8, poz. 60 z późn. zm.).

• Ustawa z 10 września 1999 r. Kodeks karny skarbowy (t.j. Dz.U. z 2007 r. nr 111, poz. 765 z późn. zm.).

Źródło: Gazeta Prawna [ Tygodnik Podatkowy] Nr 34 (2156), 18 lutego 2008 r.

Zgodnie z przepisami obowiązującymi od początku 2007 roku, dana osoba jest uznawana za mającą miejsce zamieszkania dla celów podatkowych w Polsce, jeśli posiada w naszym kraju centrum interesów osobistych lub gospodarczych (ośrodek interesów życiowych) lub przebywa tu dłużej niż 183 dni w danym roku. Przepisy te stosuje się z uwzględnieniem zawartych przez Polskę umów o unikaniu podwójnego opodatkowania. Jak zbadać swoją rezydencję podatkową?

Joanna Narkiewicz-TarŁowska

starszy menedżer, doradca podatkowy w Pricewaterhouse-Coopers

Przygotowując się do rozliczenia z polskim fiskusem za rok 2007, należy zbadać swoją rezydencję podatkową i to nie tylko z punktu widzenia przepisów polskich, ale także - w niektórych przypadkach - regulacji obowiązujących w kraju wykonywania pracy oraz postanowień umowy międzynarodowej.

Obecne przepisy mogą być w wielu przypadkach korzystne dla Polaków pracujących za granicą. Wcześniej, tj. do końca 2006 roku, osoba, która wyjechała np. tylko na rok albo pozostawiła w Polsce mieszkanie, zasadniczo musiała rozliczyć się z zagranicznych dochodów w Polsce, ponieważ uznawano, że ma ona zamiar powrotu do kraju. W świetle obecnych przepisów osoba, która spędziła w Polsce mniej niż 183 dni w 2007 roku, np. wyjechała w I połowie roku i przeniosła ośrodek życiowych interesów do kraju wykonywania pracy, np. zabrała ze sobą rodzinę, będzie traktowana jak osoba niemająca miejsca zamieszkania w Polsce w zeszłym roku. W związku z tym nie będzie musiała rozliczyć się w Polsce z dochodów uzyskanych w 2007 roku za granicą.

Natomiast osoba, której pobyt w Polsce przekroczył 183 dni w zeszłym roku, np. wyjechała w II połowie roku, będzie uznawana za mającą w 2007 roku miejsce zamieszkania w Polsce. Będzie też musiała wykazać dochody zagraniczne w zeznaniu rocznym. Będzie ją mógł przed tym uchronić jedynie, choć nie zawsze, certyfikat rezydencji wydany przez kraj, w którym pracuje. Jeśli bowiem zostanie uznana równocześnie za rezydenta podatkowego tamtego kraju, będzie musiała sprawdzić, w którym kraju będzie ostatecznym rezydentem w świetle umowy o unikaniu podwójnego opodatkowania. W zależności od sytuacji osobistej tej osoby może to być w pewnych przypadkach Polska, a w innych kraj wykonywania pracy.

Podobnie może wyglądać sytuacja osoby, która spędziła w Polsce mniej niż 183 dni, ale mimo wyjazdu za granicę nadal posiada w Polsce centrum interesów osobistych lub gospodarczych. Na centrum interesów osobistych będą się składały wszelkie powiązania rodzinne, tzw. ognisko domowe, aktywność społeczna, polityczna, kulturalna, obywatelska, przynależność do organizacji/klubów, uprawianie hobby itp. Z kolei centrum interesów gospodarczych to przede wszystkim miejsce prowadzenia działalności zarobkowej, źródła dochodów, posiadane inwestycje, majątek nieruchomy i ruchomy, polisy ubezpieczeniowe, zaciągnięte kredyty, konta bankowe, miejsce, z którego dana osoba zarządza swoim majątkiem, itd.

W nieco mniejszym stopniu obecne przepisy wpłyną na rozliczenia Polaków pracujących w krajach, z którymi Polska zawarła korzystne umowy, a dokładnie które przewidują tzw. metodę wyłączenia z progresją. W takiej sytuacji dochód uzyskany za pracę za granicą nie podlega opodatkowaniu w Polsce (niezależnie od rezydencji podatkowej danej osoby), a jest jedynie brany pod uwagę przy obliczeniu efektywnej stawki podatkowej mającej zastosowanie do innych dochodów tej osoby opodatkowanych w Polsce.

(EM)

PODSTAWA PRAWNA

• Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.).

Podatnicy, którzy w 2007 roku pracowali w Wielkiej Brytanii, nie muszą rozliczać się z tych dochodów w Polsce. Czy w każdym przypadku nie wykażą dochodów brytyjskich w Polsce? Jak rozliczą się podatnicy, którzy zarabiali i w Polsce, i w Wielkiej Brytanii?

dr Janusz Fiszer

partner w Kancelarii Prawnej White & Case i docent UW

Generalnie, nowa umowa o unikaniu podwójnego opodatkowania pomiędzy Polską a Wielką Brytanią z 2006 roku ma zastosowanie do dochodów uzyskanych poczynając od 1 stycznia 2007 r. Nowa umowa wprowadziła korzystniejszą metodę unikania podwójnego opodatkowania, niż przewidywała to wcześniejsza umowa z 1976 roku, co w praktyce oznacza, że teraz do opodatkowania dochodów brytyjskich ma zastosowanie tzw. metoda wyłączenia z progresją.

W konsekwencji, polski podatnik, który w 2007 roku pracował i zarabiał tylko w Wielkiej Brytanii, nie zapłaci podatku w Polsce ani też nie będzie musiał składać rocznego zeznania. Zgodnie z nową umową, dochód uzyskany w Wielkiej Brytanii z tytułu pracy podlega opodatkowaniu już tylko w tym państwie. Zgodnie z art. 22 ust. 2 lit. a) nowej umowy, jeżeli osoba mająca miejsce zamieszkania lub siedzibę w Polsce osiąga dochód, który zgodnie z postanowieniami umowy podlega opodatkowaniu w Wielkiej Brytanii - a dochód z tytułu pracy w Wielkiej Brytanii generalnie podlega opodatkowaniu w tym państwie, Polska zwolni taki dochód od opodatkowania. Ponieważ dany podatnik uzyskuje tylko dochód w Wielkiej Brytanii, a ten podlega zwolnieniu, w Polsce podatnik ten nie ma dochodu do opodatkowania. Innymi słowy nie uzyskuje on dochodu podlegającego opodatkowaniu w Polsce - nie ma więc też obowiązku składania rocznego zeznania podatkowego.

Sytuacja się nieco komplikuje, gdy w 2007 roku nasz podatnik uzyskiwał zarówno dochody w Polsce, jak i w Wielkiej Brytanii. Obowiązująca w nowej umowie podatkowej metoda wyłączenia z progresją przewiduje, że dochód uzyskany w Wielkiej Brytanii, aczkolwiek nie podlega opodatkowaniu w Polsce, to jednak brany jest pod uwagę przy ustalaniu tzw. stopy opodatkowania dochodu uzyskanego w Polsce. W praktyce oznacza to, że dochód takiego podatnika uzyskany w Polsce będzie opodatkowany według takiej samej stopy opodatkowania, jakby obie części dochodu były faktycznie uzyskane w Polsce, a więc - zgodnie z progresywną skalą podatkową obowiązującą w Polsce dla kwoty łącznego dochodu. Można to objaśnić na przykładzie liczbowym: jeżeli np. w Wielkiej Brytanii podatnik uzyskał dochód o równowartości 80 tys. zł, a w Polsce 25 tys. zł, to jego dochód 25 tys. zł uzyskany w Polsce zostanie opodatkowany tylko w Polsce, lecz według stopy podatkowej właściwej dla łącznego dochodu, czyli dla 105 tys. zł.

W takim przypadku podatnik będzie musiał złożyć w Polsce roczne zeznanie podatkowe, a co więcej, w celu ustalenia wspomnianej stopy podatkowej, dochód uzyskany w Wielkiej Brytanii będzie musiał zostać wykazany w rocznym zeznaniu podatkowym takiego podatnika (przykładowo, w formularzu PIT-36, będą to pola 162 - podatnik i 163 - małżonek podatnika, określone jako: dochody osiągnięte za granicą, o które zwiększona jest podstawa obliczenia podatku do ustalenia stopy procentowej (przeliczona na złote). Oczywiście, uzyskany w Wielkiej Brytanii dochód z tytułu pracy - o równowartości 80 tys. zł - nie będzie podlegał już ponownemu opodatkowaniu w Polsce.

(EM)

PODSTAWA PRAWNA

• Konwencja między Rzeczpospolitą Polską a Zjednoczonym Królestwem Wielkiej Brytanii i Irlandii Północnej w sprawie unikania podwójnego opodatkowania i zapobiegania uchylaniu się od opodatkowania w zakresie podatków od dochodu i od zysków majątkowych, podpisana w Londynie 20 lipca 2006 r. (Dz.U. nr 250, poz. 1840).

Podatnik, który pracuje za granicą, ale ma obowiązek rozliczania wszystkich zarobków w polskim urzędzie skarbowym, może uwzględnić w nim przysługujące mu ulgi podatkowe. Jak to będzie wyglądać w praktyce?

MichaŁ Zdyb

menedżer podatkowy ABC Data

Ustawa o podatku dochodowym od osób fizycznych przewiduje zwolnienia podatkowe o charakterze podmiotowym oraz przedmiotowym. Zwolnienia podmiotowe związane są z tzw. immunitetem podatkowym przedstawicielstw dyplomatycznych i konsularnych wynikającym przede wszystkim z postanowień prawa międzynarodowego publicznego. Zwolnienia przedmiotowe można natomiast podzielić na kilka grup. Wśród zwolnień o charakterze przedmiotowym przewidzianych przepisami ustawy o podatku dochodowym od osób fizycznych można przykładowo wskazać na zwolnienia dotyczące wygranych w konkursach i loteriach czy też zwolnienia o charakterze odszkodowawczym.

Osoby fizyczne podlegające w Polsce nieograniczonemu obowiązkowi podatkowemu, jeżeli osiągają dochody z pracy wykonywanej za granicą, mogą być z tego tytułu zobowiązane do rozliczenia tych dochodów w Polsce. Zatem, dokonując w Polsce rozliczenia dochodów zagranicznych, takie osoby mają prawo do uwzględniania m.in. kosztów podatkowych ustalonych dla przychodów uzyskiwanych z tytułu umowy o pracę. Ponieważ przepisy ustawy o podatku dochodowym od osób nie stanowią inaczej, należy uznać, że osoby fizyczne pracujące za granicą, ale zobowiązane do rozliczania się z podatku w Polsce, mogą tak samo, jak pozostali podatnicy korzystać z przysługujących im ulg, zwolnień oraz odliczeń przy uwzględnieniu oczywiście warunków uprawniających do skorzystania ze wskazanych preferencji podatkowych. Należy przy tym pamiętać, że rozliczenie zagranicznych dochodów w Polsce następuje z uwzględnieniem przepisów umów o unikaniu podwójnego opodatkowania. Powyższe nie powinno mieć jednak wpływu na możliwość korzystania ze zwolnień podatkowych przewidzianych w ustawie o podatku dochodowym od osób fizycznych.

Poza typowymi ulgami podatkowymi podatnicy osiągający zarobki za granicą mogą także skorzystać z takich preferencji, jak wspólne rozliczenie z małżonkiem lub rozliczenie jako rodzic samotnie wychowujący dziecko. Zakładając oczywiście, że podatnik, który chce z tych możliwości skorzystać, spełnia wszystkie wymagane przez ustawę o podatku dochodowym od osób fizycznych do tego warunki.

Warto tu wspomnieć o wspólnym rozliczeniu małżonków. Aby małżonkowie pracujący poza krajem mogli w Polsce złożyć wspólne zeznanie, muszą: podlegać w Polsce nieograniczonemu obowiązkowi podatkowymi, być małżeństwem cały rok podatkowy, przez cały rok podatkowy musi istnieć między małżonkami wspólność majątkowa, muszą złożyć zeznanie podatkowe najpóźniej do 30 kwietnia 2008 r., żaden z małżonków nie osiągnął dochodów lub przychodów z działalności gospodarczej opodatkowanych według zasad szczególnych (tj. 19-proc. liniową stawką podatku, podatkiem zryczałtowanym lub podatkiem tonażowym).

W praktyce w przypadku małżonków praca za granicą wygląda tak, że to albo mąż, albo żona wyjeżdżają z Polski. W sytuacji gdy podatnik wyjedzie z Polski w celu wykonywania pracy za granicą, a jego małżonek pozostanie w Polsce, istnieje duże prawdopodobieństwo, że polskie władze skarbowe stwierdzą, że posiada on centrum interesów osobistych w Polsce, a tym samym jest polskim rezydentem podatkowym. W konsekwencji podatnik bez problemów będzie miał prawo do wspólnego rozliczenia z małżonkiem i złożenia jednej deklaracji podatkowej.

(EM)

PODSTAWA PRAWNA

• Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.).

Podatnik, który w ramach prowadzonej działalności gospodarczej stale wykonuje zlecenia w Niemczech, nie może uwzględniać diet. Nie odbywa on bowiem podróży służbowej.

JAKI PROBLEM ROZSTRZYGNĄŁ URZĄD

Czy jest możliwe pomniejszenie o diety dochodu osiągniętego na terenie Niemiec od niemieckiego zleceniodawcy z tytułu wykonywania wolnego zawodu - praktyki lekarskiej? Warunki wynagradzania nie są określone w formie pisemnej.

ODPOWIEDŹ URZĘDU

Zgodnie z art. 21 ust. 1 pkt 16 lit. b) ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (t.j. Dz.U. z 2000 r. nr 14, poz. 176 z późn. zm.; dalej ustawa o PIT), wolne od podatku są diety i inne należności za czas podróży osoby niebędącej pracownikiem do wysokości określonej w odrębnych ustawach lub przepisach.

W omawianym przypadku przychody z wykonywania zawodu lekarza osiągane na terenie Niemiec stanowią źródło przychodu określone w art. 10 ust. 1 pkt 3 ustawy o PIT, tj. pozarolniczą działalność gospodarczą. Powołane zwolnienie wynikające z art. 21 ust. 1 pkt 16 lit. b) ustawy o PIT nie ma w opisanej sprawie zastosowania. Podatnik nie otrzymuje bowiem przychodu z tytułu diet za czas podróży jako osoba niebędąca pracownikiem. Otrzymywane przychody z tytułu świadczenia usług medycznych stanowią przychody osoby prowadzącej pozarolniczą działalność gospodarczą, do których przedmiotowe zwolnienie nie ma zastosowania.

Wartość diet z tytułu podróży służbowych osób prowadzących pozarolniczą działalność gospodarczą i osób z nimi współpracujących nie stanowi kosztu uzyskania przychodu, ale tylko w części przekraczającej wysokość diet przysługujących pracownikom, określoną w odrębnych przepisach. By podatnikowi przysługiwały diety, konieczne jest, aby odbywana przez niego podróż miała cechy podróży służbowej. Odnosząc tę definicję do osób prowadzących działalność gospodarczą, należy przyjąć, że podróżą służbową jest wyjazd poza stałe miejsce jej prowadzenia, który wskazuje na incydentalność i tymczasowość pobytu w miejscu wykonywania zadania. Fakt stałej realizacji usług w ramach prowadzonej działalności w powiązaniu z koniecznością odbycia wyjazdu poza zgłoszoną przez przedsiębiorcę siedzibę nie może być automatycznie utożsamiany z odbyciem podróży służbowej. Pomimo braku zgłoszenia miejsca wykonywania działalności w Niemczech należy przyjąć, że miejsce prowadzenia działalności znajdowało się za granicą. To dyskwalifikuje prawo do zaliczenia w ciężar kosztów diet, gdyż w przedmiotowej sprawie nie mamy do czynienia z podróżami służbowymi. Pobyt na terenie Niemiec należy potraktować jako pobyt w stałym miejscu wykonywania działalności.

Postanowienie w sprawie interpretacji prawa podatkowego naczelnika Urzędu Skarbowego w Sieradzu z 12 września 2007 r. (nr US I/415/27/07/SŁ)

OPINIA

dr JANUSZ FISZER

partner w Kancelarii Prawnej White & Case i docent UW

Prezentowane stanowisko jest prawidłowe. Przesłanka zwolnienia od opodatkowania równowartości diet otrzymywanych przez podatnika z tytułu podróży służbowej implikuje, że podatnik odbywa podróż służbową. Słusznie więc urząd skarbowy zauważył, że dla oceny stanu prawnego w badanej sprawie kluczowe jest ustalenie, co należy rozumieć przez pojęcie podróż służbowa. W przypadku osób prowadzących działalność gospodarczą należy przyjąć, że podróżą służbową jest wyjazd podatnika poza stałe miejsce jej prowadzenia. Wyjazd taki musi wskazywać na istnienie dwóch przesłanek: po pierwsze - incydentalności, po drugie - tymczasowości pobytu w miejscu wykonywania zadania przez osobę odbywającą taką podróż. W badanej sprawie podatnik stale wykonywał zawód w jednym i tym samym miejscu, za granicą, w ramach prowadzonej działalności, jednocześnie jednak faktycznie nie wykonując jej w miejscu objętym formalnym zgłoszeniem. Tym samym pobyt podatnika za granicą nie miał cech incydentalnego, tymczasowego pobytu za granicą. W związku z tym w przedmiotowej sprawie nie miała miejsca podróż służbowa, a pobyt podatnika za granicą należy traktować jako pobyt w stałym miejscu wykonywania działalności gospodarczej, nawet pomimo formalnego braku zgłoszenia dodatkowego miejsca prowadzenia działalności - za granicą.

Podatnik, który w 2007 roku uzyskał dochody z pracy tylko na terytorium Wielkiej Brytanii, nie musi rozliczać ich w polskim urzędzie skarbowym.

JAKI PROBLEM ROZSTRZYGNĄŁ URZĄD

Od maja 2006 r. podatnik przebywa w Wielkiej Brytanii z zamiarem osiedlenia się tam na stałe. Od dnia wyjazdu z Polski nie uzyskuje dochodu w Polsce. Czy dochody uzyskane w 2007 roku tylko w Wielkiej Brytanii należy wykazać w zeznaniu podatkowym w Polsce?

ODPOWIEDŹ URZĘDU

Zgodnie z art. 14 umowy między Polską a Zjednoczonym Królestwem Wielkiej Brytanii i Irlandii Północnej w sprawie unikania podwójnego opodatkowania i zapobiegania uchylaniu się od opodatkowania w zakresie podatków od dochodu i od zysków majątkowych została podpisana w Londynie 20 lipca 2006 r. (Dz.U. nr 250, poz. 1840) pensje, płace i inne podobne wynagrodzenia, które osoba mająca miejsce zamieszkania w umawiającym się państwie otrzymuje za pracę najemną, podlegają opodatkowaniu tylko w tym państwie, chyba że praca wykonywana jest w drugim umawiającym się państwie. Jeżeli praca jest tam wykonywana, to otrzymywane za nią wynagrodzenie może być opodatkowane w tym drugim państwie. Do dochodów uzyskanych w Wielkiej Brytanii ma zastosowanie metoda wyłączenia z progresją. Zgodnie z tą metodą dochody uzyskane za granicą uwzględnia się w rozliczeniu w Polsce w celu ustalenia odpowiednio wyższej stopy procentowej, według której będzie opodatkowany dochód uzyskany i opodatkowany według skali podatkowej w Polsce. Jeżeli w roku 2007 podatnik nie uzyskł dochodu w Polsce, a jedynym dochodem będzie dochód uzyskany w Zjednoczonym Królestwie Wielkiej Brytanii i Irlandii Północnej, to podatnik nie będzie miał obowiązku uwzględniania dochodów brytyjskich, a zarazem złożenia zeznania podatkowego za 2007 rok.

Postanowienie w sprawie interpretacji prawa podatkowego naczelnika Urzędu Skarbowego Warszawa-Mokotów z 9 sierpnia 2007 r. (nr 1433/GF/415-14/06/EW)

OPINIA

PAWEŁ JABŁONOWSKI

doradca podatkowy w Kancelarii Prawnej Chałas i Wspólnicy

Podatnik jest osobą, dla której bardzo korzystna jest zmiana umowy o unikaniu podwójnego opodatkowania zawartej pomiędzy Polską a Wielką Brytanią. W porządku prawnym obowiązującym przed 1 stycznia 2007 r., kiedy obowiązywał inny system unikania podwójnego opodatkowania (proporcjonalne odliczenie), podatnik mógłby zapłacić podatek także i w Polsce, nawet jeżeli nie uzyskałby na terytorium RP żadnych dochodów.

W przedmiotowym stanie faktycznym, ponieważ podatnik nie uzyskał żadnych dochodów w Polsce, dochody z pracy najemnej są zwolnione z opodatkowania podatkiem dochodowym od osób fizycznych. Podatnik po powrocie do kraju nie ma także obowiązku składania deklaracji w tym podatku, bowiem obowiązki podatkowe z tego tytułu nie powstały.

Podatnik, który uzyskał dochody z pracy w Austrii, musi rozliczyć je w Polsce przy zastosowaniu metody proporcjonalnego odliczenia, a nie wyłączenia z progresją.

JAKI PROBLEM ROZSTRZYGNĄŁ URZĄD

Czy zamieszkując w Polsce, a pracując w Austrii na umowę o pracę i jednocześnie uzyskując w Polsce dochody z tytułu prowadzenia pozarolniczej działalności gospodarczej przy rozliczaniu dochodu w rocznym zeznaniu podatkowym należy zastosować metodę wyłączenia z progresją?

ODPOWIEDŹ URZĘDU

Osoby fizyczne, jeżeli mają miejsce zamieszkania w Polsce, podlegają obowiązkowi podatkowemu od całości swoich dochodów bez względu na miejsce położenia źródeł przychodów.

Umowa między Polską a Austrią w sprawie unikania podwójnego opodatkowania podpisana w 13 stycznia 2004 r. (Dz.U. z 2005 r. nr 224, poz. 1921) przewiduje, że pensje, płace i inne podobne wynagrodzenia, które osoba mająca miejsce zamieszkania w umawiającym się państwie (Polsce) otrzymuje za pracę najemną, podlegają opodatkowaniu w tym państwie, chyba że praca wykonywana jest w drugim umawiającym się państwie. Jeżeli praca jest tak wykonywana, to otrzymywane za nią wynagrodzenie może być opodatkowane w tym drugim państwie.

W przypadku osoby mającej miejsce zamieszkania lub siedzibę w Polsce podwójnego opodatkowania unika się w następujący sposób: jeżeli osoba mająca miejsce zamieszkania lub siedzibę w Polsce osiąga dochód lub posiada majątek, który stosownie do postanowień niniejszej umowy podlega opodatkowaniu w Austrii, to Polska zezwoli na:

a) odliczenie od podatku należnego od dochodu tej osoby kwoty równej podatkowi od dochodu zapłaconemu w Austrii,

b) odliczenie od podatku należnego od majątku tej osoby kwoty równej podatkowi od majątku zapłaconemu w Austrii.

W jednym i drugim przypadku odliczenie takie nie może jednak przekroczyć tej części podatku od dochodu lub od majątku, jaka została obliczona przed dokonaniem odliczenia i która odpowiada tej części dochodu lub majątku, jaka może być opodatkowana w Austrii.

Stosownie do art. 27 ust. 9 ustawy o PIT, jeżeli podatnik, o nieograniczonym obowiązku podatkowym osiąga również dochody z tytułu działalności wykonywanej poza terytorium Polski lub ze źródeł przychodów znajdujących się poza Polską, a umowa o unikaniu podwójnego opodatkowania nie stanowi o zastosowaniu metody wyłączenia z progresją, dochody te łączy się z dochodami ze źródeł przychodów położonych na terytorium Polski. W tym przypadku od podatku obliczonego od łącznej sumy dochodów odlicza się kwotę równą podatkowi dochodowemu zapłaconemu w obcym państwie. Odliczenie to jednak nie może przekroczyć tej części podatku obliczonego przed dokonaniem odliczenia, która proporcjonalnie przypada na dochód uzyskany w obcym państwie.

Przy zastosowaniu metody odliczenia proporcjonalnego obowiązek wykazania w zeznaniu rocznym dochodu uzyskanego za granicą istnieje zawsze, bez względu na to czy oprócz dochodów z zagranicy podatnik uzyskał w Polsce inne dochody opodatkowane według skali podatkowej.

Przy opodatkowaniu w Polsce dochodów uzyskanych w Austrii na podstawie umowy o pracę stosuje się metodę odliczenia proporcjonalnego.

Postanowienie w sprawie interpretacji prawa podatkowego naczelnika Urzędu Skarbowego w Strzelcach Opolskich z 1 czerwca 2007 r. (nr PD/415-17/07)

OPINIA

MICHAŁ ZDYB

menedżer podatkowy ABC Data

Obowiązująca do 1 stycznia 2006 r. polsko-austriacka umowa o unikaniu podwójnego opodatkowania wprowadziła metodę odliczenia proporcjonalnego, zamiast przewidzianego w poprzedniej umowie metody wyłączenia z progresją. Oznacza to, że dochody z pracy najemnej osiągnięte od 1 stycznia 2006 r. najpierw podlegają opodatkowaniu w Austrii, a następnie przelicza się zagraniczne dochody na złotówki i oblicza się podatek w Polsce, według polskiej skali i z zastosowaniem polskich stawek. Od tak obliczonej kwoty podatku potrąca się kwoty zapłacone w Austrii. Takie potrącenie nie może jednak przekroczyć tej części podatku, jaka została obliczona przed dokonaniem odliczenia i która odpowiada tej części dochodu, jaka może być odpodatkowana w Austrii. Metoda wyłączenia z progresją miała zastosowanie do dochodów osiągniętych w Austrii do 31 grudnia 2005 r.

Podatnik otrzymujący emeryturę z zagranicy, ale opłacający składki ubezpieczeniowe w Polsce, może uwzględnić je w polskim zeznaniu podatkowym.

JAKI PROBLEM ROZSTRZYGNĄŁ URZĄD

Czy w zeznaniach podatkowych za lata 2003, 2004 i 2005 można odliczać zapłacone w Polsce składki na ubezpieczenie zdrowotne od emerytury, przyznanej poza granicami Polski?

ODPOWIEDŹ URZĘDU

Osoby fizyczne, jeżeli mają miejsce zamieszkania na terytorium Polski, podlegają obowiązkowi podatkowemu od całości swoich dochodów, bez względu na miejsce położenia źródeł przychodów. Opisaną zasadę stosuje się od 1 stycznia 2003 r. zgodnie z art. 4a ustawy o PIT, z uwzględnieniem umów w sprawie zapobieżenia podwójnemu opodatkowaniu, których stroną jest Polska. Do dochodów osiąganych w 2003, 2004 i 2005 roku przez osoby fizyczne mające miejsce zamieszkania w Polsce mają zastosowanie postanowienia umowy między Polską a danym państwem w sprawie unikania podwójnego opodatkowania. Jeżeli umowa ta tak stanowi, to w przypadku gdy podatnik uzyskuje dochody zwolnione z opodatkowania w Polsce oraz dochody podlegające w Polsce opodatkowaniu to, zgodnie z art. 27 ust. 8 ustawy o PIT do dochodów zagranicznych, ma zastosowanie metoda wyłączenia z progresją. Do końca 2003 roku w katalogu zwolnień zawartym w ustawie o PIT istniał przepis, dotyczący opodatkowania przychodów uzyskiwanych za granicą przez osoby objęte nieograniczonym obowiązkiem. Zgodnie z art. 21 ust. 1 pkt 33 ustawy o PIT w brzmieniu obowiązującym w 2003 roku wolne od podatku dochodowego były dochody osób fizycznych o nieograniczonym obowiązku podatkowym uzyskane z tytułu działalności wykonywanej poza terytorium Polski lub ze źródeł przychodów znajdujących się poza Polską, jeżeli umowa międzynarodowa, której RP jest stroną, tak stanowi. Od 1 stycznia 2004 r. przepis ten został uchylony. Nie oznacza to jednak, że zmieniły się zasady opodatkowania tych dochodów, gdyż stosowne zwolnienia zawarte są w podpisanych przez Polskę umowach międzynarodowych dotyczących unikania podwójnego opodatkowania. Wobec uchylenia od 1 stycznia 2004 r. art. 21 ust. 1 pkt 33 ustawy o PIT podstawa wymiaru składki na powszechne ubezpieczenie zdrowotne nie stanowi dochodu (przychodu) zwolnionego od podatku na podstawie art. 21, art. 52 i art. 52a ustawy o PIT.

Zgodnie z art. 27b ust. 1 pkt 2 ustawy o PIT w brzmieniu obowiązującym od 1 stycznia 2004 r. podatek dochodowy, obliczony zgodnie z art. 27 lub art. 30c ustawy o PIT, w pierwszej kolejności ulega obniżeniu o kwotę składki na powszechne ubezpieczenie zdrowotne, pobranej w roku podatkowym przez płatnika zgodnie z przepisami o powszechnym ubezpieczeniu w Narodowym Funduszu Zdrowia - obniżenie nie dotyczy składek, których podstawę wymiaru stanowi dochód (przychód) wolny od podatku na podstawie art. 21, art. 52 i art. 52a ustawy o PIT oraz składek, których podstawę wymiaru stanowi dochód, od którego na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku. Kwota składki na ubezpieczenie zdrowotne, o którą zmniejsza się podatek, nie może przekroczyć 7,75 proc. podstawy wymiaru tej składki.

W związku z tym wpłacone składki na powszechne ubezpieczenie zdrowotne w 2003 roku nie mogą być odliczone od podatku dochodowego, a zapłacone w 2004 i 2005 roku podlegają odliczeniu od podatku.

Postanowienie w sprawie interpretacji prawa podatkowego naczelnika Urzędu Skarbowego w Łasku z 14 maja 2007 r. (nr US-I-415/4/2007)

OPINIA

ROBERT MRÓWKA

doradca podatkowy w Kancelarii Doradztwa Podatkowego i Rachunkowości Dominus

Postanowienie wydane przez naczelnika Urzędu Skarbowego w Łasku jest zgodne z przepisami jedynie w części. Zgodzić się należy ze stanowiskiem, że można dokonać odliczenia składek na ubezpieczenie zdrowotne zapłaconych w latach 2004 i 2005. Słuszne jest również stwierdzenie, że uchylenie art. 21 ust. 1 pkt 33 ustawy o PIT nie zmieniło zasad opodatkowania dochodów w postaci emerytury otrzymywanej z zagranicy. Artykuł 27b ustawy o PIT w brzmieniu obowiązującym 31 grudnia 2003 r. stanowił m.in., że obniżenie nie dotyczy składek, których podstawę wymiaru stanowi dochód (przychód) wolny od podatku na podstawie art. 21, 52 i 52a ustawy o PIT. Natomiast dochody zagraniczne zwolnione są i były także wówczas na podstawie odpowiednich postanowień umów w sprawie unikania podwójnego opodatkowania, a nie jak uznał najwyraźniej organ podatkowy - na podstawie art. 21 ust. 1 pkt 33 ustawy o PIT. Dowodzi tego chociażby fakt, że przepis ten został 1 stycznia 2004 r. uchylony, a przecież zwolnienie pozostało. Nie stanowił on samoistnej podstawy do zwolnienia od podatku dochodowego, a odwoływał się jedynie do umowy międzynarodowej. Zatem składki zapłacone w 2003 roku również powinny podlegać odliczeniu.

Polska nie podpisała umowy o unikaniu podwójnego opodatkowania z wyspą Jersey. Podatnicy uzyskujący dochody na tej wyspie do ich rozliczenia muszą stosować metodę proporcjonalnego odliczenia.

JAKI PROBLEM ROZSTRZYGNĄŁ URZĄD

Czy dochód z tytułu umowy o pracę uzyskiwany na wyspie Jersey w 2006 i 2007 roku podlega opodatkowaniu również w Polsce?

ODPOWIEDŹ URZĘDU

Polska nie jest związana z Jersey umową podatkową. Osoby fizyczne, jeżeli mają miejsce zamieszkania w Polsce, podlegają obowiązkowi podatkowemu od całości swych dochodów bez względu na miejsce położenia źródeł przychodów (nieograniczony obowiązek podatkowy).

Ustawa podatkowa przed 2007 rokiem nie zawierała pojęcia miejsca zamieszkania, wobec tego pojecie to definiowano w oparciu o art. 25 kodeksu cywilnego, tj. miejscem zamieszkania osoby fizycznej jest miejscowość, w której osoba przebywa z zamiarem stałego pobytu.

Od 1 stycznia 2007 r. zgodnie z art. 3 ust. 1a ustawy o PIT za osobę mającą miejsce zamieszkania w Polsce uważa się osobę fizyczną, która:

• posiada na terytorium RP centrum interesów osobistych lub gospodarczych (ośrodek interesów życiowych) lub

• przebywa na terytorium RP dłużej niż 183 dni w roku podatkowym.

Osoby fizyczne, jeżeli nie mają miejsca zamieszkania na w Polsce, podlegają obowiązkowi podatkowemu tylko od dochodów (przychodów) osiąganych w Polsce (ograniczony obowiązek podatkowy).

W omawianym przypadku na wyspie Jersey podatniczka przebywa wraz z mężem od 2005 roku. W Polsce jest współwłaścicielką działki z domkiem letniskowym, jak również posiada rachunek bankowy. Za 2006 rok podatniczka złożyła zeznania PIT-36 o osiągniętym dochodzie. Jednocześnie nie udokumentowała dla celów podatkowych miejsca zamieszkania na wyspie Jersey - brak certyfikatu rezydencji, który by informował o miejscu zamieszkania lub siedzibie za granicą dla celów podatkowych ani też nie złożyła w urzędzie informacji dotyczącej zmiany miejsca zamieszkania.

Wobec tego wyjazd na wyspę Jersey, jakkolwiek pociągnął za sobą konieczność zmiany miejsca pobytu i zamieszkania, to nie przesądził o zmianie stałego miejsca pobytu z krajowego na zagraniczne. Nie spowodował również zmiany ośrodka osobistych i majątkowych interesów, mających istotne znaczenie dla ustalenia miejsca zamieszkania.

Od 1 stycznia 2007 r. w przypadku podatnika o nieograniczonym obowiązku podatkowym w Polsce uzyskującego wyłącznie dochody z tytułu działalności wykonywanej poza RP lub ze źródeł przychodów znajdujących się poza Polską, które nie są zwolnione od podatku na podstawie umów o unikaniu podwójnego opodatkowania lub z państwem, w którym dochody są osiągane, Polska nie zawarła umowy o unikaniu podwójnego opodatkowania, stosuje się metodę proporcjonalnego odliczenia.

W związku z tym podatniczka na wyspie Jersey przebywa czasowo, a miejscem zamieszkania dla celów podatkowych będzie Polska. Oznacza to, że za 2006 i 2007 rok podatniczka podlega w kraju nieograniczonemu obowiązkowi podatkowemu od całości swoich dochodów, bez względu na miejsce położenia źródeł.

W przypadku braku umowy międzynarodowej w sprawie o unikaniu podwójnego opodatkowania, przy rozliczaniu dochodów podatnika czasowo przebywającego za granicą ma zastosowanie metoda proporcjonalnego zaliczenia.

Postanowienie w sprawie interpretacji prawa podatkowego naczelnika Drugiego Urzędu Skarbowego w Lublinie z 17 lipca 2007 r. (nr P-1/415-34/07)

OPINIA

PAWEŁ MAŁECKI

doradca podatkowy z Kancelarii Doradztwa Podatkowego Pama

Pogląd wyrażony przez lubelski urząd, dotyczący miejsca zamieszkania podatnika, może budzić wątpliwości. Z drugiej jednak strony dane opisane w piśmie są niejasne. Podatnik z całą rodziną przeniósł się w marcu 2005 r. na wyspę Jersey i pracował tam przez lata 2006 i 2007. Dlaczego zatem nie posiada tamtejszego certyfikatu rezydencji? Certyfikat rezydencji jest co prawda tylko jednym z dowodów wskazujących na miejsce zamieszkania. Jednak po trzech latach pracy podatnik powinien go posiadać. W wielu krajach certyfikat rezydencji można uzyskać dopiero po roku pracy. Jeśli jednak podatnik przenosi się z całą rodziną na stałe do danego kraju, to jest tam rezydentem od pierwszego dnia pobytu. Posiadanie konta w Polsce oraz działki o niczym nie świadczy, ponieważ można posiadać nieruchomości w Polsce i jednocześnie mieć miejsce zamieszkania za granicą. Z interpretacji wynika ważny wniosek: zmieniając rezydencję polską na zagraniczną, warto o tym poinformować urząd skarbowy. Będzie to istotny dowód w przyszłości świadczący o rezydencji zagranicznej.

W przypadku posiadania przez spółkę certyfikatu rezydencji potwierdzającego, że pracownik posiada miejsce zamieszkania poza Polską, wypłacane mu przychody nie podlegają opodatkowaniu w Polsce i spółka nie ma obowiązku pobierania zaliczek na PIT.

JAKI PROBLEM ROZSTRZYGNĄŁ URZĄD

Czy spółka może zaprzestać poboru zaliczek na podatek dochodowy od osób fizycznych od wypłaconych swoim pracownikom mieszkającym poza granicami Polski wynagrodzeń w momencie, gdy pracownik przedłoży aktualny w danym roku certyfikat rezydencji? Pracownicy spółki wykonują swoją pracę, pisząc artykuły z zagranicy i przebywają poza granicami Polski niejednokrotnie przez kilka lat.

ODPOWIEDŹ URZĘDU

Sam fakt przebywania i świadczenia pracy poza Polską nie oznacza, że ośrodek interesów życiowych nie znajduje się w Polsce. Pomimo nawet długiej nieobecności w kraju związki osobiste i gospodarcze z Polską mogą być na tyle istotne, że to centrum interesów osobistych może nadal znajdować się w Polsce. Jednoznaczne określenie kraju, w którym znajduje się ośrodek interesów życiowych może nastąpić wyłącznie w wyniku indywidualnej analizy sytuacji każdego z pracowników.

W przypadku gdy w wyniku tej analizy okaże się, że pracownicy spółki nie spełniają obydwu tych warunków, czyli posiadają centrum interesów życiowych poza Polską oraz przebywają poza Polską dłużej niż 183 dni w roku podatkowym, oznaczać to będzie, że objęci oni są ograniczonym obowiązkiem podatkowym.

Za dochody (przychody) osiągane w Polsce uważa się w szczególności dochody (przychody) z: pracy wykonywanej na terytorium RP na podstawie stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy, bez względu na miejsce wypłaty wynagrodzenia; działalności wykonywanej osobiście na terytorium RP, bez względu na miejsce wypłaty wynagrodzenia; działalności gospodarczej prowadzonej na terytorium RP; położonej na terytorium RP nieruchomości, w tym ze sprzedaży takiej nieruchomości.

W omawianym przypadku nie są spełnione wymienione przesłanki. Co prawda wymieniony katalog dochodów osiąganych na terytorium Polski ma charakter otwarty, lecz brak jest podstaw, aby uznać, że w przypadku gdy podatnik ma miejsce zamieszkania (ośrodek interesów życiowych) poza Polską i otrzymuje wynagrodzenie za pracę wykonywaną poza Polską, miałoby oznaczać, że wynagrodzenie to podlega opodatkowaniu w Polsce. W związku z tym w przypadku udokumentowania certyfikatem rezydencji miejsca zamieszkania w kraju innym niż Polska i w przypadku gdy praca wykonywana jest poza Polską, z mocy samego prawa spółka nie ma obowiązku pobierania podatku dochodowego od osób fizycznych. Wynika to z tego, że nałożony na płatnika obowiązek poboru zaliczek na podatek może dotyczyć wyłącznie dochodów podlegających podatkowi. W sytuacji więc, gdy dochody w ogóle nie podlegają ustawie o podatku dochodowym od osób fizycznych i fakt ten jest należycie udokumentowany, brak jest obowiązków płatnika po stronie spółki.

W przypadku gdy spółka nie posiada certyfikatu rezydencji podatnika, nie jest możliwe stwierdzenie że przedmiotowe dochody nie podlegają podatkowi dochodowemu. W związku z tym co do zasady ciążą na spółce obowiązki płatnika tego podatku. Spółka może odstąpić od pobierania podatku w przypadku, gdy posiada udokumentowaną pewność, że wypłacane przez nią przychody podlegają lub będą podlegać opodatkowaniu poza Polską.

Postanowienie w sprawie interpretacji prawa podatkowego naczelnika Drugiego Mazowieckiego Urzędu Skarbowego w Warszawie z 25 czerwca 2007 r. (nr 1472/DPC /415-67/07/PK)

OPINIA

JOANNA KANICKA

partner w Independent Tax Advisers Doradztwo Podatkowe

Zagadnienie rezydencji podatkowej zatrudnianych osób fizycznych budzi zawsze wiele wątpliwości, szczególnie z uwagi na fakt, że odpowiedzialność spoczywa w tym wypadku na płatniku. Szczególnego wymiaru nabiera ta kwestia obecnie, gdy polskie firmy korzystają powszechnie z usług/pracy osób, które w Polsce jedynie bywają. Opodatkowanie w Polsce dochodów zależy od okresu, w jakim podatnik przebywał w roku podatkowym w naszym kraju, jak i tego, gdzie znajduje się centrum interesów osobistych lub gospodarczych podatnika (tj. centrum interesów życiowych), kryterium takim nie jest jednak ani zagraniczne obywatelstwo, ani fakt zamieszkiwania za granicą. Z praktycznego punktu widzenia fakt posiadania przez płatnika certyfikatu rezydencji pracownika zwalania z obowiązku pobierania zaliczek, dając pewność, że płatnik nie zaniechał tu swoich obowiązków. Co, jeśli takiego certyfikatu nie ma, a pracownik upiera się, nie chce płacić zaliczek w Polsce, bo w jego przekonaniu nie podlega tu obowiązkowi podatkowemu. W tej sytuacji płatnik musi zgromadzić inne dowody, w tym np. oświadczenia pracownika potwierdzające fakt, że dany pracownik faktycznie nie podlega obowiązkowi podatkowemu w Polsce, z tym zastrzeżeniem, że sam fakt niebycia w Polsce przez 183 dni jest tu niewystarczający. Pracownik musi wobec tego określić, gdzie znajduje się jego ośrodek życiowy (gdzie na stałe mieszka, gdzie znajduje się szkoła dzieci, praca żony, posiadany majątek itp.). Płatnik bowiem nie musi pobierać zaliczek na podatek, jeśli posiada niezbite dowody, że przychody nie podlegają lub nie będą podlegać opodatkowaniu w Polsce.

Przychody oraz kwoty podatku zapłaconego w obcym państwie wyrażone w walutach obcych przelicza się na złote według kursu średniego ogłaszanego przez NBP.

JAKI PROBLEM ROZSTRZYGNĄŁ URZĄD

Jaki kurs powinien zastosować podatnik przy przeliczeniu potrąconego przez białoruską spółkę podatku na złoty polski? Jaki kurs powinien zastosować podatnik przy obliczeniu przychodu uzyskanego na Białorusi z odsetek od pożyczki?

ODPOWIEDŹ URZĘDU

Zgodnie z art. 12 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (t.j. Dz.U. z 2000 r. nr 54, poz. 654 z późn. zm.; dalej ustawa o CIT) przychody w walutach obcych przelicza się na złote według kursu średniego ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień uzyskania przychodu. Za datę powstania przychodu uznaje się dzień otrzymania zapłaty (odsetek). Do przychodów nie zalicza się kwot naliczonych, lecz nieotrzymanych odsetek od należności, w tym również od udzielonych pożyczek.

Na mocy art. 20 ust. 1 ustawy o CIT podatnicy osiągający również dochody (przychody) poza terytorium Polski, które podlegają w obcym państwie opodatkowaniu, w sytuacji gdy nie zachodzą okoliczności wymienione w art. 17 ust. 1 pkt 3, od podatku obliczonego od łącznej sumy dochodów mają prawo odliczyć kwotę równą podatkowi zapłaconemu w obcym państwie. Określając wielkość odliczenia, kwotę podatku zapłaconego w obcym państwie przelicza się na złote według kursu średniego ogłaszanego przez NBP z ostatniego dnia roboczego poprzedzającego dzień zapłaty tego podatku lub dzień osiągnięcia dochodu (przychodu).

Postanowienie w sprawie interpretacji prawa podatkowego naczelnika Podlaskiego Urzędu Skarbowego z 11 czerwca 2007 r. (nr PO-II/423/25/BŚ/07)

OPINIA

MARCIN BIERNACKI

prezes zarządu firmy Biernacki w Krakowie

W treści prezentowanej interpretacji w sposób precyzyjny zostały wyjaśnione zasady przeliczania na złote przychodów i podatków wyrażonych w walutach obcych. Nawiązując do cytowanych w interpretacji przepisów umowy międzynarodowej, istotne wydaje się jeszcze przeanalizowanie zapisów ust. 7 art. 11 omawianej umowy. Przepis ten wprowadza pewne ograniczenia, co do możliwości odliczania podatku zapłaconego na Białorusi w przypadku wypłaty odsetek pomiędzy spółkami powiązanymi kapitałowo. Jeśli stopy oprocentowania pożyczek, wynikające z zawartych przez obie spółki umów, znacznie przewyższają stopy rynkowe, przychód u spółki otrzymującej owe odsetki, a przede wszystkim kwota obliczonego i zapłaconego na Białorusi podatku, mogą być znacznie większe od analogicznych wartości możliwych do uzyskania przy zastosowaniu rynkowych stóp procentowych. W takiej sytuacji odliczeniu podlega wyłącznie ta część podatku zapłaconego na Białorusi, która wynika z przychodu ustalonego w oparciu o rynkowe wartości stóp procentowych.

Podatnik, który ma miejsce zamieszkania w Polsce, a uzyskuje dochody od pracodawcy z siedzibą na wyspie Guernsey, musi zagraniczne zarobki rozliczyć w polskim urzędzie skarbowym.

JAKI PROBLEM ROZSTRZYGNĄŁ URZĄD

Podatnik w 2006 roku podpisał z firmą z siedzibą na wyspie Guernsey umowę o pracę. Podatnik nie uzyskuje w Polsce żadnych dochodów. Czy dochód podatnika mającego miejsce zamieszkania w Polsce w kraju, z którym Polska nie posiada umowy podatkowej, nie podlega opodatkowaniu w Polsce?

ODPOWIEDŹ URZĘDU

Polska nie posiada umowy o unikaniu podwójnego opodatkowania z Wyspą Guernsey. W naszym przypadku na podatniku ciąży nieograniczony obowiązek podatkowy, tzn. podlega on w Polsce opodatkowaniu od całości dochodów.

Gdy podatnik uzyskuje dochody w państwie, z którym Polska nie zawarła umowy o unikaniu podwójnego opodatkowania, do rozliczania dochodów zagranicznych zastosowanie ma metoda proporcjonalnego odliczenia.

Zatem przychody osiągnięte na wyspie Guernsey podlegają opodatkowaniu w Polsce według skali podatkowej po:

• pomniejszeniu dochodu ze stosunku pracy o przysługujące diety za każdy dzień pobytu, w kwocie odpowiadającej 30 proc. diety, określonej w przepisach w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi z tytułu podróży służbowej poza granicami kraju,

• przeliczeniu na złote według kursów z dnia otrzymania lub postawienia do dyspozycji podatnika, ogłaszanych przez bank, z którego usług korzystał podatnik, i mających zastosowanie przy kupnie walut lub kursu średniego walut obcych ogłaszanych przez NBP,

• pomniejszeniu o ryczałtowe koszty uzyskania przychodu.

W zeznaniu rocznym należny podatek oblicza się od sumy dochodów osiągniętych w 2007 roku w Polsce oraz dochodów uzyskanych na wyspie Guernsey.

Podatnik jest zobowiązany obliczyć podatek zgodnie z obowiązującą w 2007 roku skalą PIT, a następnie odliczyć kwotę równą podatkowi dochodowemu zapłaconemu w obcym państwie.

Postanowienie w sprawie interpretacji prawa podatkowego naczelnika Pierwszego Urzędu Skarbowego w Bydgoszczy z 12 lipca 2007 r. (nr PD2.1-415-21/07)

OPINIA

BARBARA KOLIMECZKOW

doradca podatkowy, menedżer w Pricewaterhouse-Coopers

Polski rezydent podatkowy (tj. osoba posiadająca tzw. nieograniczony obowiązek podatkowy) ma obowiązek zadeklarować w Polsce wszystkie swoje dochody osiągnięte zarówno w Polsce, jak i poza jej granicami. W praktyce oznacza to konieczność wykazania w polskim zeznaniu podatkowym również dochodu osiągniętego zagranicą niezależnie od tego, czy był tam już opodatkowany. Ostateczna kwota polskiego podatku zostanie obliczona w oparciu o postanowienia umowy o unikaniu podwójnego opodatkowania zawartej między Polską a krajem, w którym zagraniczny dochód został osiągnięty. Do podwójnego opodatkowania nie dojdzie również w sytuacji, kiedy polski rezydent podatkowy osiągnie dochód w kraju, z którym Polska nie ma podpisanej stosownej umowy. W takim przypadku zastosowanie znajdzie jedna z dwóch zasadniczych metod unikania podwójnego opodatkowania, tzw. metoda kredytu lub inaczej zaliczenia podatkowego. Metoda ta polega na obniżeniu polskiego podatku o równowartość podatku zapłaconego za granicą (do określonego limitu). Jeśli omawiany dochód nie podlega opodatkowaniu w kraju jego źródła, podatek należny w Polsce zostanie obliczony w taki sposób, jakby dotyczył dochodu uzyskanego w Polsce. Należy jedynie pamiętać o uldze podatkowej przysługującej podatnikom wykonującym pracę poza granicami kraju.

Fakt przebywania małżonków w Wielkiej Brytanii z zamiarem stałego pobytu nie przesądza o tym, że w Polsce podlegają ograniczonemu obowiązkowi podatkowemu.

JAKI PROBLEM ROZSTRZYGNĄŁ URZĄD

Czy małżonkowie, w związku z pobytem (dziewięć miesięcy) w Wielkiej Brytanii z zamiarem stałego pobytu oraz zlokalizowaniem centrum ich interesów życiowych w tym czasie za granicą, powinni podlegać nieograniczonemu obowiązkowi podatkowemu w Polsce?

ODPOWIEDŹ URZĘDU

Zgodnie z ustawą o PIT w brzmieniu obowiązującym do 31 grudnia 2006 r., osoby fizyczne podlegają obowiązkowi podatkowemu od całości swoich dochodów bez względu na miejsce położenia źródeł przychodów, jeżeli mają miejsce zamieszkania w Polsce (nieograniczony obowiązek podatkowy).

Natomiast osoby fizyczne, jeżeli nie mają w Polsce miejsca zamieszkania, podlegają obowiązkowi podatkowemu tylko od dochodów z pracy wykonywanej na terytorium RP (ograniczony obowiązek podatkowy).

W przepisach polskiego prawa podatkowego obowiązujących do 31 grudnia 2006 r. pojęcie miejsca zamieszkania nie było zdefiniowane. Zgodnie z art. 25 kodeksu cywilnego miejscem zamieszkania osoby fizycznej jest miejscowość, w której osoba ta przebywa z zamiarem stałego pobytu.

Sam fakt czasowego zamieszkiwania i zatrudnienia poza granicami Polski nie świadczy jeszcze o tym, że podatnicy przestali podlegać nieograniczonemu obowiązkowi podatkowemu w Polsce.

W związku z tym nie można stwierdzić, że podatnicy zmienili rezydencję podatkową na brytyjską i podlegają ograniczonemu obowiązkowi podatkowemu w Polsce. Dlatego małżonkowie powinni złożyć zeznanie podatkowe na formularzu PIT-36 i wykazać dochody osiągnięte w Wielkiej Brytanii.

Postanowienie w sprawie interpretacji prawa podatkowego naczelnika Urzędu Skarbowego Poznań-Wilda z 10 maja 2007 r. (nr DD-L/415-2/07)

OPINIA

TOMASZ RYSIAK

prawnik z kancelarii Magnusson

Naczelnik urzędu skarbowego, analizując kwestię centrum interesów życiowych podatników, wskazał, że było ono zlokalizowane w Polsce, ponieważ podatnicy nie dokonali zmian rejestracyjnych oraz nie przedstawili urzędowi certyfikatu rezydencji podatkowej w Wielkiej Brytanii. Tym samym urząd doszedł do wniosku, że centrum interesów życiowych podatników jest tworzone poprzez wpis w prowadzonej przez niego ewidencji podatników. Jednocześnie zgodnie z treścią komentarza do modelowej konwencji OECD, mającego na celu m.in. ujednolicenie używania pojęć stosowanych w umowach o unikaniu podwójnego opodatkowania, w przypadku określania ośrodka interesów życiowych bierze się pod uwagę takie kryteria jak: więzi rodzinne, towarzyskie, zatrudnienie, działalność polityczną, kulturalną i wszelką inną działalność, miejsce wykonywania działalności gospodarczej i miejsce, z którego zarządza ona swoim mieniem itd. Jak wynika z powyższego, administracyjne kryteria powołane przez urząd w żaden sposób nie decydują o umiejscowieniu centrum interesów życiowych podatnika w danym kraju.

Przygotowała EWA MATYSZEWSKA

Źródło: Gazeta Prawna [Tygodnik Podatkowy] Nr 39 (2161), 25 lutego 2008 r.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA