Weksel w księgach rachunkowych

REKLAMA

REKLAMA

Aneta Mazur

REKLAMA

REKLAMA

Weksel stanowi bezwarunkowe zobowiązanie do zapłaty określonej osobie określonej sumy, w ustalonym miejscu i terminie przez wystawcę lub osobę przez niego wskazaną. Wręczając weksel udzielającemu pożyczki lub sprzedawcy za towar nabyty na kredyt, wystawca weksla sam się zobowiązuje do jego zapłaty (w określonym terminie płatności), albo wskazuje osobę, która ma tego dokonać.

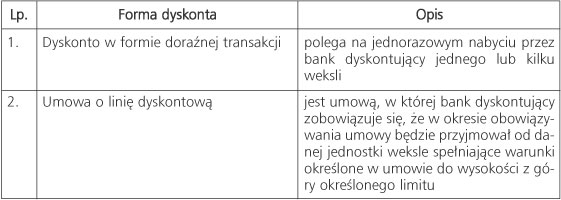

Znaczenie gospodarcze weksla wynika przede wszystkim z tego, że jest on źródłem kredytu. Wypełniony weksel może być bowiem wykorzystany nie tylko jako zapłata w transakcjach handlowych, ale i może być w miarę zapotrzebowania na gotówkę złożony w banku do dyskonta. Dyskonto jest więc sprzedażą weksla przed terminem płatności z potrąceniem od sumy wekslowej umówionego procentu (zwanego dyskontem). Posiadacz weksla przekazuje weksel bankowi, w zamian za co otrzymuje sumę wekslową po potrąceniu od niej kwoty dyskonta. Dyskonto potrącone jest za okres od daty przyjęcia weksla przez bank do dnia płatności weksla (obliczonej według stopy procentowej stosowanej przez bank). W praktyce dyskonto może być dokonane w formie doraźnej transakcji lub w formie umowy o linię dyskontową.

REKLAMA

Ujęcie weksli w księgach rachunkowych

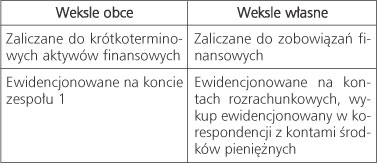

Ewidencja weksli uzależniona jest od tego, czy są to weksle obce czy własne.

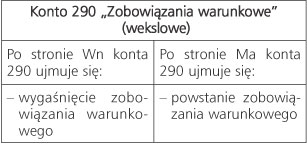

Weksle własne stanowią zobowiązania, które mogą być ujmowane w „Pozostałych rozrachunkach” (w analityce są to „Zobowiązania wekslowe”). Natomiast weksle obce ujmuje się na koncie pozabilansowym „Zobowiązania warunkowe”.

Należy pamiętać, że do momentu wykupu weksla przez wystawcę w ewidencji pozabilansowej ujmuje się zobowiązanie warunkowe z tytułu dyskonta weksli. Także i weksle obce przekazane innym kontrahentom oraz weksle gwarancyjne ujmowane są w ewidencji pozabilansowej na wyodrębnionym koncie.

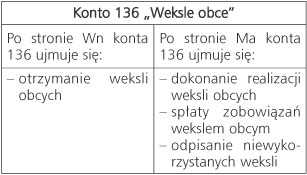

Obieg weksli wymaga odpowiednio przystosowanej ewidencji księgowej, która powinna dostarczać podstawowych informacji o wekslach. Zaleca się więc prowadzenie również ewidencji szczegółowej, która pozwala na dokładną identyfikację każdego z weksli. Weksle mogą być ewidencjonowane na wyodrębnionym w tym celu koncie 136 „Weksle obce”. Ewidencja analityczna prowadzona do tego konta powinna umożliwić ustalenie:

1) poszczególnych składników weksli

2) wartości poszczególnych weksli w walucie polskiej i obcej,

3) wartości ich według osób za nie odpowiedzialnych,

4) ilości i wartości weksli oprotestowanych według ich wystawców.

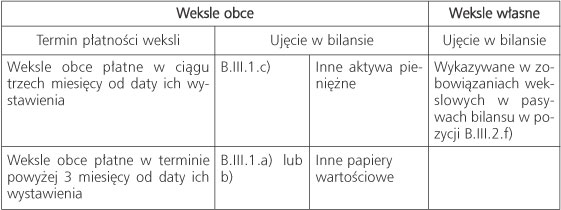

Należy mieć na uwadze, że w ewidencji analitycznej należy uwzględnić podział na weksle płatne do 3 miesięcy i płatne powyżej 3 miesięcy od daty wystawienia. Jeśli więc weksle obce są płatne w ciągu 3 miesięcy od daty ich wystawienia, zaliczane są do innych środków pieniężnych. Natomiast weksle płatne po upływie 3 miesięcy od daty ich wystawienia zaliczają się do innych inwestycji krótkoterminowych. Podziału weksli obcych na te zaliczane do środków pieniężnych i te zaliczane do krótkoterminowych aktywów finansowych odbywa się na dzień bilansowy (jednostka przeprowadza analizę salda konta „Inne środki pieniężne”).

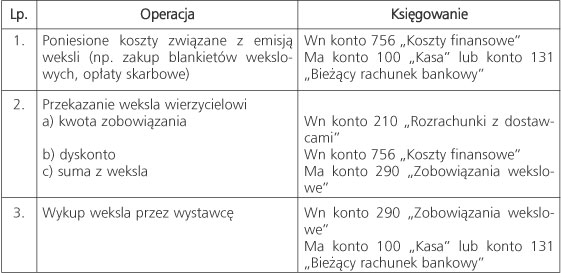

Ewentualne różnice między wartością nominalną weksli a sumą ich zakupu wpływają na przychody lub koszty finansowe. Wszelkie koszty związane z emisją weksli, czyli zakup blankietów wekslowych, opłaty skarbowe, zalicza się do kosztów finansowych. Jeśli z różnych powodów jednostka dokona odpisania weksli umorzonych, to wartość tę powinno się zaliczyć do pozostałych kosztów operacyjnych.

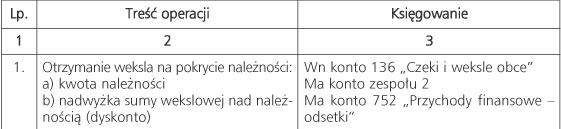

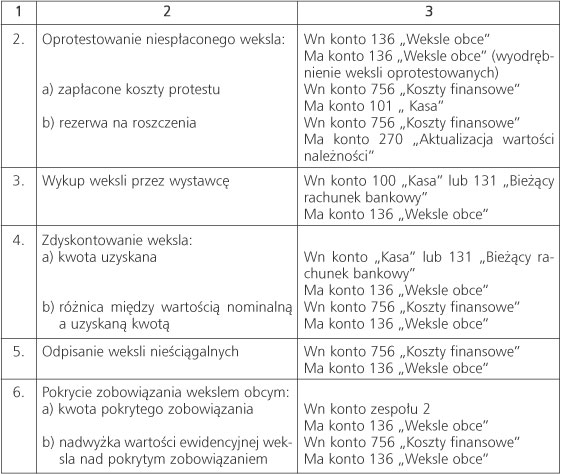

Poniżej prezentujemy księgowania weksli w podziale na ewidencję weksli przez wystawcę i ewidencję weksli przez posiadacza1.

Tab. Ewidencja operacji na wekslach własnych

Tab. Operacje gospodarcze z użyciem weksli obcych

Jeśli zaś chodzi o weksle in blanco, to są one ujmowane w ewidencji pozabilansowej zarówno przez wystawcę, jak i przez akceptanta. Z uwagi na fakt, że brak jest na nim wartości, jest rejestrowany jedynie w postaci ilościowej.

Przykłady

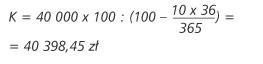

1. Firma KOR sprzedała usługi o wartości 40 000 zł. Jednostka przyjęła od swojego kontrahenta weksel, który jest płatny po upływie 36 dni. Przy stopie dyskontowej 10 proc. suma wekslowa wyliczona została w następujący sposób:

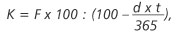

Przy obliczeniu sumy wekslowej wykorzystano następujący wzór:

gdzie:

K - suma wekslowa

F - kwota udzielonego kredytu wekslowego,

d - roczna stopa kredytu wekslowego,

t - liczba dni upływających od dnia wystawienia do dnia jego płatności.

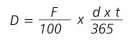

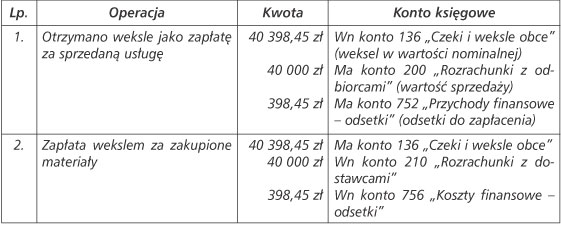

Otrzymanym wekslem jeszcze w tym samym dniu zapłacono za zakupione materiały (zakup od jednostki niepowiązanej). Stosując stopę dyskontową również 10 proc., kwota potrąconych odsetek przez nabywcę weksla wyniesie:

D = (10 x 36 : 365) x (40 398,45 : 100) = 398,45 zł

Uwaga: do obliczenia wykorzystano poniższy wzór:

gdzie: D - odsetki.

Ewidencja księgowa powyższych operacji będzie miała następujący przebieg:

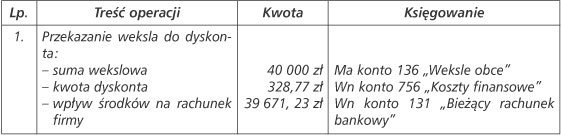

2. Firma A przedstawiła weksel do dyskonta w banku. Termin płatności weksla przypadał dopiero 30 dni później. Otrzymany od kontrahenta weksel opiewał na kwotę 40 000 zł. Stopa dyskontowa weksli w banku wyniosła 10 proc. W tym wypadku kwota odsetek dyskontowych pobranych przez bank wynosi:

10 x (30 : 365) x (40 000 : 100) = 328,77 zł.

Księgowanie dyskonta weksla wygląda w następujący sposób:

Podstawa prawna:

ustawa z 29 września 1994 r. o rachunkowości (j.t. Dz.U. z 2002 r. Nr 76, poz. 694 z późn.zm.).

|

|

1 Przy opracowywaniu schematów ewidencyjnych oparto się na propozycji „Rachunkowość”, PWN, Warszawa 1997.

REKLAMA

REKLAMA