Zmiany zasad rachunkowości oraz planu kont

REKLAMA

REKLAMA

Krystyna GĄsiorek

REKLAMA

REKLAMA

Na podstawie art. 17 ust 3 pkt 1 ustawy z 30 czerwca 2005 r. o finansach publicznych Minister Finansów zmienił 15 kwietnia 2008 r. rozporządzenie w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego oraz niektórych jednostek sektora finansów publicznych. Zmiana ta weszła w życie po upływie 14 dni od dnia ogłoszenia (ogłoszono 29 kwietnia 2008 r.).

Kierownicy jednostek i placówek powinni dostosować prowadzenie rachunkowości do szczególnych zasad rachunkowości określonych w omawianym rozporządzeniu w terminie trzech miesięcy od dnia wejścia w życie zmiany.

Zmiany w rozdziale 2 - Szczególne zasady rachunkowości dla budżetu i jednostek

REKLAMA

Wprowadzona zmiana w rozdziale 2 dotyczy § 7 związanego z odpisami aktualizującymi i przychodami urzędu. I tak:

1) do przychodów urzędu jednostki samorządu terytorialnego zalicza się dochody budżetu jednostki samorządu terytorialnego nieujęte w planach finansowych innych samorządowych jednostek budżetowych (§ 7 ust. 1),

2) należności realizowane na rzecz innych jednostek ujmuje się jako zobowiązania na rzecz tych jednostek (§ 7 ust. 2),

3) wartość należności aktualizuje się zgodnie z ustawą o rachunkowości z zastrzeżeniem § 7 ust. 4-7 (§ 7 ust. 3),

4) odpisy aktualizujące wartość należności:

• dotyczących rozchodów budżetu zalicza się do wyników na pozostałych operacjach nierasowych (§ 7 ust. 4),

• dotyczących funduszy tworzonych na podstawie ustaw obciążają fundusze (§ 7 ust. 5),

• realizowanych na rzecz innych jednostek obciążają zobowiązania wobec tych jednostek (§ 7 ust. 6),

• są dokonywane nie później niż na dzień bilansowy (§ 7 ust. 7).

Zmiany w rozdziale 4 - Plany kont

Wprowadzono zmiany do § 12 ust. 1 pkt 1, który mówi, że konta wskazane w planach kont należy traktować jako standardową liczbę kont, która może być ograniczona jedynie o konta służące do księgowania operacji gospodarczych niewystępujących w jednostce lub placówce albo uzupełniona o konta zgodne co do treści ekonomicznej z odpowiednimi kontami planu kont, w tym również przy wykorzystaniu symboli kont, które mają zastosowanie w jednostce.

Zmiany w rozdziale 5 - Sprawozdania finansowe

Do § 14 dodano ust. 1a, który stanowi, że jednostki kontynuujące działalność: budżet państwa, budżet jednostki samorządu terytorialnego, sporządzają sprawozdanie finansowe obejmujące bilans na dzień zamknięcia ksiąg rachunkowych (dzień bilansowy), to jest na 31 grudnia. Natomiast dodany § 14a stanowi, że:

• rok obrotowy jest to rok kalendarzowy,

• okresem sprawozdawczym jest miesiąc,

• ostateczne zamknięcie i otwarcie ksiąg rachunkowych jednostki i placówki kontynuującej działalność powinno nastąpić do 30 kwietnia roku następnego, a w jednostkach, których sprawozdanie finansowe podlega zatwierdzeniu, w ciągu 15 dni od dnia zatwierdzenia sprawozdania finansowego za rok obrotowy.

Zmiany w załączniku nr 1 - Plan kont dla budżetu państwa i budżetów jednostek samorządu terytorialnego

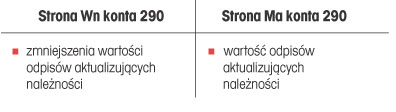

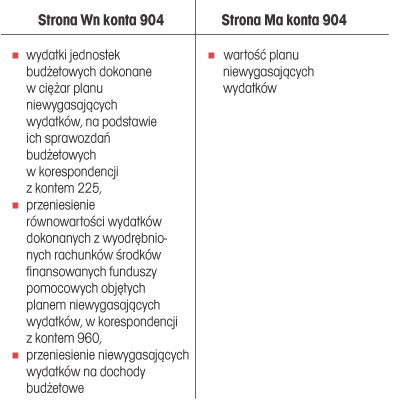

Zmiany zostały wprowadzone również w załączniku nr 1 do rozporządzenia. Dodano konto 290 „Odpisy aktualizujące należności” wraz z opisem do konta oraz zmieniono brzmienie opisu do konta 904 „Niewygasające wydatki”.

KONTO 290 „ODPISY AKTUALIZUJĄCE NALEŻNOŚCI”

Konto 290 służy do ewidencji odpisów aktualizujących należności.

Saldo Ma konta 290 oznacza wartość odpisów aktualizujących należności.

KONTO 904 „NIEWYGASAJĄCE WYDATKI”

Konto 904 służy do ewidencji niewygasających wydatków.

Konto 904 może wykazywać saldo Ma do czasu zrealizowania planu niewygasających wydatków lub do czasu wygaśnięcia planu niewygasających wydatków.

Zmiany w załączniku nr 2 - Plan kont dla jednostek budżetowych, zakładów budżetowych, gospodarstw pomocniczych jednostek budżetowych

W załączniku nr 2 skreślono konto pozabilansowe 997 „Zaangażowanie środków funduszy pomocowych” wraz z opisem.

Natomiast w części dotyczącej opisu kont bilansowych wprowadzono zmiany do opisu kont:

• 221 „Należności z tytułu dochodów budżetowych”,

• 226 „Długoterminowe należności budżetowe”,

• 800 „Fundusz jednostki”.

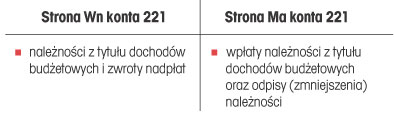

KONTO 221 „NALEŻNOŚCI Z TYTUŁU DOCHODÓW BUDŻETOWYCH”

Konto 221 służy do ewidencji należności z tytułu dochodów budżetowych, z wyjątkiem należności zahipotekowanych ujmowanych na koncie 226.

Na koncie 221 ujmuje się również należności z tytułu podatków pobieranych przez właściwe organy. Zapisy z tego tytułu mogą być dokonywane na koniec okresów sprawozdawczych na podstawie sprawozdań z ewidencji podatkowej (zaległości i nadpłaty).

Ewidencja szczegółowa do konta 221 powinna być prowadzona według dłużników i podziałek klasyfikacji budżetowej oraz budżetów, których należności dotyczą.

Konto 221 może wykazywać dwa salda. Saldo Wn oznacza stan należności z tytułu dochodów budżetowych, a saldo Ma - stan zobowiązań jednostki budżetowej z tytułu nadpłat w dochodach budżetowych.

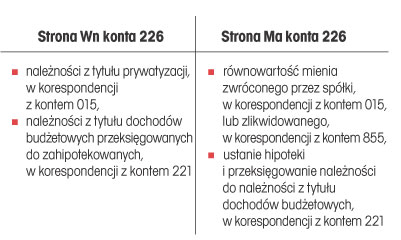

KONTO 226 „DŁUGOTERMINOWE NALEŻNOŚCI BUDŻETOWE”

Konto 226 służy do ewidencji długoterminowych należności lub długoterminowych rozliczeń z budżetem, a w szczególności należności z tytułu prywatyzacji oraz należności zahipotekowanych.

Konto 226 może wykazywać saldo Wn, które oznacza wartość należności zaliczanych do długoterminowych.

KONTO 800 „FUNDUSZ JEDNOSTKI”

Konto 800 służy do ewidencji równowartości majątku trwałego i obrotowego jednostki i ich zmian. Na stronie Wn konta 800 ujmuje się zmniejszenia funduszu, a na stronie Ma - jego zwiększenia, zgodnie z odrębnymi przepisami regulującymi gospodarkę finansową jednostki.

Ewidencja szczegółowa prowadzona do konta 800 powinna zapewnić możliwość ustalenia przyczyn zwiększeń i zmniejszeń funduszu jednostki. W przypadku prowadzenia scentralizowanej księgowości obejmującej różne jednostki, dla których ustala się odrębnie wynik finansowy i według odmiennych zasad dokonuje się jego podziału, ewidencję szczegółową prowadzi się również według poszczególnych jednostek.

Konto 800 wykazuje na koniec roku saldo Ma, które oznacza stan funduszu jednostki.

Zmiany w załączniku nr 9 - Wzór zestawienia zmian w funduszu jednostki

Wprowadzono również zmianę do załącznika nr 9 do rozporządzenia, który dotyczy wzoru zestawienia zmian w funduszu jednostki. Dodano nowe wiersze zarówno w zwiększeniach funduszu jednostki, jak i w zmniejszeniach funduszu jednostki, oraz wprowadzono zmiany w układzie pozostałych wierszy zestawienia zmian w funduszu jednostki.

Podstawy prawne

• Ustawa z 30 czerwca 2005 r. o finansach publicznych (Dz.U. Nr 249, poz. 2104; ost.zm. Dz.U. z 2007 r. Nr 140, poz. 984)

• Rozporządzenie Ministra Finansów z 28 lipca 2006 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego oraz niektórych jednostek sektora finansów publicznych (Dz.U. Nr 142, poz. 1020; ost.zm. Dz.U. z 2008 r. Nr 72, poz. 422)

REKLAMA

REKLAMA