O "podwójnej Irlandii" i "holenderskiej kanapce" czyli przepis Google'a na niższe podatki

REKLAMA

REKLAMA

Mimo że kontrowersyjne, działanie Google'a jest legalne i nie nosi znamion obejścia lub uniknięcia podatków. Według raportu Bloomberga opublikowanego 21 października 2010 r.[1] oszczędność ta sięga 60 miliardów dolarów amerykańskich, co stanowi 4 część polskiego długu publicznego.

REKLAMA

REKLAMA

Struktura podatkowa Google'a opiera się na następujących założeniach:

Po pierwsze, Google rozdzielił terytorialnie sprzedaż na sprzedaż odbywającą się do USA od sprzedaży odbywającej się poza terytorium USA. W USA za rok 2009 USA został wykazany i zapłacony od sprzedaży na terytorium USA podatek (według stawki 35%) w kwocie wynoszącej powyżej 1,5 miliarda dolarów amerykańskich. Zdecydowana większość przychodów ze sprzedaży usług Google'a do użytkowników spoza USA (91% z 12,5 miliarda dolarów) realizowanych jest przez podmiot irlandzki, Google Ireland Limited, spółkę siedzibą w Dublinie (dalej „Irlandia 1”).

W tym miejscu należy wskazać, że podstawowa stawka podatku dochodowego w Irlandii wynosi 12,5% i jest jedną z najniższych w Unii Europejskiej. Niższą podstawową stawkę podstawową podatku dochodowego oferuje jedynie Cypr - gdzie podatek dochodowy od osób prawnych wynosi 10%.

REKLAMA

Ponadto w Irlandii nie jest pobierany podatek u źródła od opłat licencyjnych wypłacanych do podmiotów, posiadających rezydencję podatkową w którymkolwiek w Unii Europejskiej, natomiast co do zasady pobierany jest podatek u źródła od opłat wypłacanych do państw, które posiadają rezydencję podatkową poza terytorium Unii Europejskiej.

Do niedawna Irlandia była ciekawą jurysdykcją także z jeszcze jednego powodu - w kraju tym nie obowiązywały żadne regulacje ograniczające pod względem podatkowym swobodę w kształtowaniu cen sprzedaży towarów lub usług pomiędzy podmiotami powiązanymi („ceny transferowe”), ani nie były nakładane obowiązki wykazywania „rynkowości” takiej ceny w specjalnej dokumentacji.

Po drugie, Google wydzielił odrębny podmiot, któremu przysługują prawa do technologii.

W strukturze jedna spółka irlandzka realizuje sprzedaż, natomiast prawa do wyszukiwarki i technologii narzędzia reklamowego przysługują zupełnie innej spółce, również zarejestrowanej w Irlandii, z siedzibą w Dublinie, spółce Google Ireland Holdings Ltd., zatrudniającej w Dublinie ok. 1.400 osób (dalej „Irlandia 2”).

Centrum zarządzania i kontroli nad Irlandią 2 znajduje się na Bermudach, wobec czego dochody spółki posiadającej prawa do narzędzi Google'a nie podlegają opodatkowaniu w Irlandii tylko podatkowi na Bermudach (wg stawki 0%), stąd wiec są faktycznie z podatku zwolnione.

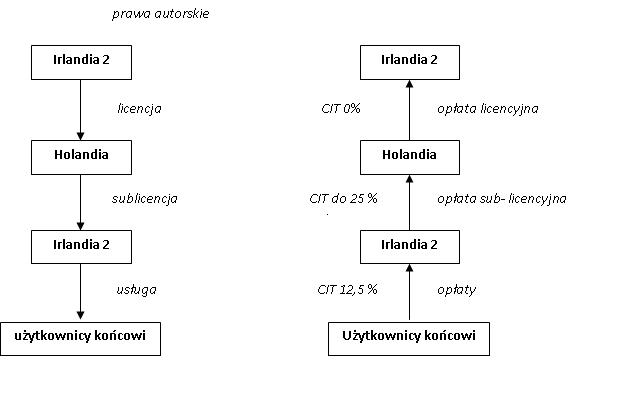

Po trzecie, Spółka z siedzibą w Irlandii, posiadająca rezydencję podatkową na Bermudach, Irlandia 2, udziela licencji na korzystanie z wyszukiwarki i narzędzia reklamowego spółce holenderskiej, Google Netherlands B.V. (dalej „Holandia”), która z kolei sublicencji udziela Holandii 1.

Holandia zobowiązana jest do zapłaty na rzecz Irlandii 2 opłaty licencyjnej za korzystanie z narzędzi wynoszącej 99,8% swoich przychodów.

W przeciwieństwie do Irlandii, w której co do zasady pobierany jest podatek u źródła od opłat licencyjnych wypłacanych do państw, które posiadają rezydencję podatkową poza terytorium Unii Europejskiej, Holandia nie nakłada podatku u źródła na opłaty licencyjne wypłacane na Bermudy.

Tak opisaną strukturę ilustruje następujący schemat:

W konsekwencji:

1. Irlandia 2 pomniejsza przychód z tytułu opłat zbieranych od użytkowników końcowych głównie o wartość opłat sublicencyjnych, należnych Holandii. Od pozostałego dochodu płaci podatek wg stawki 12,5%.

2. Holandia od przychodów z tytułu opłat sublicencyjnych odlicza koszt w postaci opłaty licencyjnej, wynoszący 99,8% wartości opłat sublicencyjnych, od pozostałych 0,2% opłaca podatek dochodowy według stawki CIT, obowiązującej w Holandii (od 20-25%).

3. Irlandia 1 otrzymuje przychody z tytułu opłat licencyjnych, które nie są opodatkowane.

______________________________________

[1] Jesse Drucker, “Googe 2.4% Rate Shows How $60 Billion Lost to Tax Loopholes”, Bloomberg, dostępne pod adresem http://www.bloomberg.com/news/2010-10-21/google-2-4-rate-shows-how-60-billion-u-s-revenue-lost-to-tax-loopholes.html

Maria Jaskólska

aplikant adwokacki

REKLAMA

REKLAMA