Przychody z praw autorskich w PIT-11/PIT-40 za 2013 r.

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Porada pochodzi z serwisu:

REKLAMA

50% koszty uzyskania przychodu

Kszty uzyskania przychodu z tytułu korzystania przez twórców z praw autorskich i artystów wykonawców z praw pokrewnych, w rozumieniu odrębnych przepisów, lub rozporządzania przez nich tymi prawami wynoszą 50% uzyskanego przychodu. Do przychodów z tego tytułu otrzymanych od 1 stycznia 2013 r. zastosowane koszty uzyskania nie mogą w sumie przekroczyć połowy kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej, czyli 42 764 zł.

Jeżeli zatem podstawa obliczenia podatku przekroczy 85 528 zł, to do nadwyżki płatnik nie może stosować żadnych kosztów uzyskania. Koszty uzyskania przychodów z tytułu praw autorskich oblicza się od przychodu pomniejszonego o potrącone przez płatnika w danym miesiącu składki na ubezpieczenia emerytalne i rentowe oraz na ubezpieczenie chorobowe, których podstawę wymiaru stanowi ten przychód (art. 22 ust. 9 pkt 3 ustawy o pdof).

INFORFK: "Roczne rozliczenia podatkowe - jak prawidłowo wypełnić PIT-11 i PIT-40 za 2013 r." >>

Koszty autorskie w PIT-11 i PIT-40

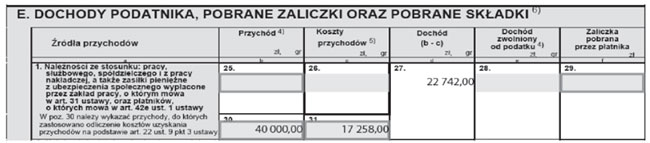

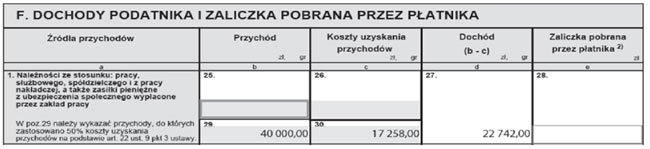

W przypadku pracownika, który w ramach stosunku pracy otrzymuje przychody z praw autorskich, należy wykazać je w części E poz. 30 PIT-11 (odpowiednio w części F poz. 29 PIT-40).

Część E. PIT-11 z wyodrębnioną poz. 30 dotyczącą przychodów z praw autorskich

Część F. PIT-40 z wyodrębnioną poz. 29 dotyczącą przychodów z praw autorskich

Jak wypełnić informację PIT-11

Nadwyżka przychodów z praw autorskich

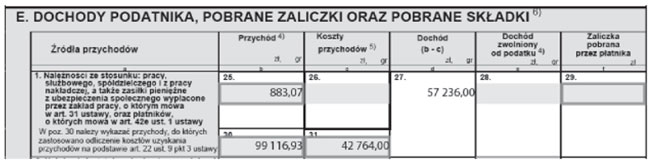

Przychody z praw autorskich przekraczające 85 528 zł, do których zastosowano koszty uzyskania w maksymalnej wysokości 42 764 zł, należy wykazać w części E poz. 25 PIT-11 (odpowiednio w części F poz. 25 PIT-40) jako przychody z pracy opodatkowane na zasadach ogólnych. W poz. 30 PIT-11 (poz. 29 PIT-40) mogą być bowiem wykazane tylko te przychody, do których zastosowano maksymalne roczne koszty uzyskania przychodów z tytułu przekazania praw autorskich.

Zapraszamy do dyskusji na forum o podatkach

Zmiany 2014 - Podatki, Księgowość, Kadry, Firma, Praw

PRZYKŁAD

Na podstawie ewidencji czasu pracy i stawki godzinowej Mirosław T. uzyskał w 2013 r. przychody z pracy twórczej w rozumieniu przepisów ustawy o prawie autorskim w wysokości 100 000 zł, a maksymalna podstawa obliczenia podatku, od której mogły być naliczane koszty uzyskania, wynosi 85 528 zł (99 116,93 zł po pomniejszeniu o składki na ubezpieczenia społeczne). Pracodawca zastosował 50% koszty uzyskania tylko do kwoty 85 528 zł, którą należy wykazać w PIT-11 w poz. 30 (99 116,93 zł), a przypadające na nią koszty uzyskania, tj. 42 764 zł, w poz. 31. Nadwyżkę w kwocie 883,07 zł (100 000 zł - 99 116,93 zł) należy wykazać w poz. 25 PIT-11 jako przychód pracownika ze stosunku pracy, rozliczany na zasadach ogólnych. Jeżeli pracownik uzyskałby w ramach stosunku pracy wyłącznie przychód z praw autorskich, to do nadwyżki z tego tytułu nie należy stosować żadnych kosztów uzyskania przychodów.

Darmowy program do rozliczeń PIT 2013

Przychody autorskie ze stosunku pracy i z umów cywilnoprawnych

Jeżeli w 2013 r. pracownik otrzymywał wynagrodzenie za pracę twórczą zarówno w ramach stosunku pracy, jak i na podstawie umów cywilnoprawnych, to 50% koszty uzyskania mogą być zastosowane do łącznych przychodów (podstawy opodatkowania) z tego tytułu tylko do wysokości 85 528 zł i należy je wykazać w poz. 56 PIT-11 (poz. 47 PIT-40). Przychody, do których nie stosowano kosztów uzyskania z uwagi na przekroczenie rocznego limitu kosztów uzyskania, wykazywane są w poz. 53 PIT-11 (poz. 44 PIT-40).

Więcej na ten temat przeczytasz na Platformie Księgowych i Kadrowych www.inforfk.pl w artykule: "Przychody z praw autorskich w PIT-11/PIT-40 za 2013 r." >>

REKLAMA

REKLAMA