Ulga na zakup kasy fiskalnej - od grudnia nowe zasady

REKLAMA

REKLAMA

Podatnicy, którzy rozpoczną ewidencjonowanie obrotu i kwot podatku należnego w obowiązujących terminach, mogą odliczyć od tego podatku kwotę na zakup każdej z kas rejestrujących zgłoszonych na dzień rozpoczęcia (powstania obowiązku) ewidencjonowania w wysokości 90 proc. jej ceny zakupu (bez podatku), nie więcej jednak niż 700 zł. Takie zasady odliczania ulgi na zakup kas rejestrujących zaczną obowiązywać już od 1 grudnia 2008 r. na podstawie ustawy z 7 listopada 2008 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw.

REKLAMA

REKLAMA

Ulga także dla zwolnionych z VAT

Nowe przepisy przewidują też, że jeśli podatnik rozpoczął ewidencjonowanie obrotu w obowiązujących terminach i wykonuje wyłącznie czynności zwolnione od podatku lub jest podatnikiem zwolnionym od podatku (tzw. zwolnienie podmiotowe), urząd skarbowy dokonuje zwrotu kwoty odliczenia z tytułu zakupu kasy na rachunek bankowy podatnika w banku mającym siedzibę na terytorium kraju lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem, w terminie do 25. dnia od daty złożenia wniosku przez podatnika.

Do końca listopada wyższy limit

Do końca listopada obowiązuje nieco inna zasada. Obowiązujące przepisy przewidują, że podatnicy, którzy rozpoczną ewidencjonowanie obrotu i kwot podatku należnego w obowiązujących terminach, mogą odliczyć od tego podatku kwotę na zakup każdej z kas rejestrujących zgłoszonych na dzień rozpoczęcia (powstania obowiązku) ewidencjonowania w wysokości 50 proc. jej ceny zakupu (bez podatku), nie więcej jednak niż 2,5 tys. zł. Zasada ta wynika wprost z art. 111 ust. 4 ustawy o VAT (Dz.U. nr 54, poz. 535 z późn. zm.).

Ulga za zakup kasy dotyczy nabycia tzw. pierwszych kas, to jest wyłącznie kas zgłoszonych na dzień rozpoczęcia ewidencjonowania. Wszystkie wydatki na inne kasy, np. wymieniane z uwagi na zużycie, z powodu awarii, nie dają już prawa do takiego odliczenia.

REKLAMA

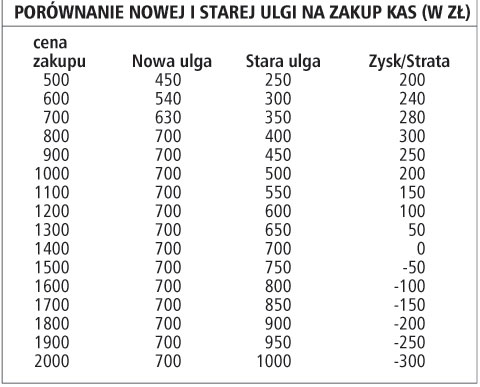

Jak widać, nowe przepisy zwiększają kwotę odliczenia w przypadku tanich kas. Na nowych zasadach tracą natomiast podatnicy zmuszeni do zakupu droższych modeli. Aby w pełni wykorzystać nową ulgę, koszt zakupu kasy nie może przekraczać 778 zł. Kupując taką kasę, uda nam się bowiem odliczyć jeszcze 90 proc. tego, co na taki zakup musimy wydać (kwota netto), czyli odliczymy 700 zł. Później bez względu na cenę, odliczona kwota nie będzie się już zmieniać, i czy kasa będzie kosztowała 1 tys. czy 5 tys. zł, z kwoty wydanej na jej zakup odliczymy tylko 700 zł. Należy jednak pamiętać, że zgodnie z dziś obowiązującymi zasadami osoba kupująca kasę rejestrującą za 778 zł odliczyłaby tylko 387,50 zł, a nie 700 zł, jak to będzie po 1 grudnia. Zysk dla takich osób jest zatem oczywisty. Odwrotnie jest w przypadku osoby kupującej kasę za 2,5 tys. zł. Według dziś obowiązujących zasad odliczyłaby ona 1250 zł. Po 1 grudnia już tylko 700 zł.

Kiedy dokonać odliczenia ulgi

Podatnicy VAT mogą dokonać odliczenia kwoty wydatkowanej na zakup kas rejestrujących w składanej deklaracji dla podatku od towarów i usług za okres rozliczeniowy (miesiąc/ kwartał), w którym rozpoczęli ewidencjonowanie, lub za okresy rozliczeniowe następujące po tym okresie.

Jeśli w deklaracji kwota podatku należnego jest wyższa od kwoty podatku naliczonego, podatnicy mogą dokonać odliczenia do wysokości kwoty różnicy między podatkiem należnym a naliczonym.

Jeśli zaś w deklaracji kwota podatku naliczonego jest większa lub równa kwocie podatku należnego, podatnicy mogą odliczyć:

• 25 proc. kwoty przysługującej do odliczenia przed jego pierwszym dokonaniem - jeżeli składają deklaracje miesięcznie,

• 50 proc. kwoty przysługującej do odliczenia przed jego pierwszym dokonaniem - jeżeli składają deklaracje kwartalne.

Podatnicy zwolnieni podmiotowo lub przedmiotowo od VAT w celu otrzymania zwrotu kwoty wydatkowanej na zakup kas rejestrujących składają do naczelnika urzędu skarbowego wniosek, do którego należy dołączyć:

• dane określające imię i nazwisko lub nazwę podmiotu świadczącego usługi serwisowe, który dokonał fiskalizacji kasy rejestrującej;

• oryginał faktury potwierdzającej zakup kasy wraz z dowodem zapłaty,

• informację o numerze rachunku bankowego, na który należy dokonać zwrotu,

• informację o numerze licencji, numerze rejestracyjnym i bocznym taksówki oraz fotokopię świadectwa przeprowadzonej legalizacji ponownej taksometru (w przypadku podatników świadczących usługi przewozu osób i ładunków taksówkami osobowymi i bagażowymi).

Porównanie nowej i starej ulgi na zakup kas (w zł)

KIEDY TRZEBA ZWRÓCIĆ ULGĘ

Podatnicy zobowiązani są do zwrotu odliczonych lub zwróconych im kwot, jakie wydali na zakup kas rejestrujących, w przypadku gdy w okresie trzech lat od dnia rozpoczęcia ewidencjonowania:

• zaprzestaną ich używania,

• zaprzestaną działalności,

• nastąpi otwarcie likwidacji,

• zostanie ogłoszona upadłość,

• nastąpi sprzedaż przedsiębiorstwa lub zakładu (oddziału) samodzielnie sporządzającego bilans,

• nie dokonają w obowiązującym terminie zgłoszenia kasy do obowiązkowego przeglądu technicznego przez właściwy serwis.

KTO MOŻE ODLICZYĆ ULGĘ

Odliczenia mogą dokonać podatnicy, którzy łącznie spełnią następujące warunki:

• złożą do naczelnika urzędu skarbowego przed terminem rozpoczęcia ewidencjonowania pisemne zgłoszenie o liczbie kas, które podatnik zamierza stosować, oraz miejscu (adresie) ich używania,

• posiadają dowód zapłaty całej należności za kasę rejestrującą,

• rozpoczną ewidencjonowanie w obowiązujących ich terminach przy użyciu kas,

• w terminie siedmiu dni od dnia fiskalizacji kasy dokonają jej zgłoszenia do naczelnika urzędu skarbowego.

Krystyna Górczak

gp@infor.pl

Podstawa prawna

• Art. 111 ustawy z 11 marca 2004 r. o podatku od towarów i usług (Dz.U. nr 54, poz. 535 z późn. zm.).

• Rozporządzenie ministra finansów z 27 czerwca 2008 r. w sprawie kas rejestrujących (Dz.U. nr 113, poz. 720).

• Rozporządzenie ministra finansów z 4 lipca 2002 r. w sprawie kryteriów i warunków technicznych, którym muszą odpowiadać kasy rejestrujące, oraz warunków stosowania tych kas przez podatników (Dz.U. nr 108, poz. 948 z późn. zm.).

REKLAMA

REKLAMA