Podatki w Europie Środkowo-Wschodniej w 2021 roku [Raport]

REKLAMA

REKLAMA

Podatki w 21 państwach Europy Środkowej i Wschodniej

W ostatnich latach lista krajów uwzględnionych w raporcie podatkowym Mazars stale się wydłuża. W edycji 2021 zaprezentowano dane z 21 krajów: oprócz państw Grupy Wyszehradzkiej, uwzględniono również kraje Europy Południowo-Wschodniej, Niemcy, Austrię, Rosję, Ukrainę i kraje bałtyckie. Coroczne badanie stawia sobie za cel kompleksowy wgląd w systemy i polityki podatkowe wymienionych krajów, dlatego też w tegorocznym badaniu nie uwzględniono przejściowych ulg podatkowych wprowadzonych w związku z pandemią COVID-19.

REKLAMA

REKLAMA

Odroczenie terminu składania deklaracji podatkowych, przedłużenie terminu na składanie oświadczeń dotyczących cen transferowych oraz zwolnienie z przepisów dotyczących "ulgi na złe długi" w podatkach dochodowych, a także ułatwienia w rozliczaniu straty podatkowej poniesionej w związku z COVID-19 to najważniejsze rozwiązania dla podatników, dostępne w ramach programów tarczy antykryzysowej. Pokryzysowa recesja wiązana z COVID-19 nadwyrężyła jednak budżet, co będzie prawdopodobnie kompensowane poprzez bardziej intensywne kontrole podatkowe" - podsumowuje Kinga Baran, Partner odpowiedzialna za doradztwo finansowe Mazars w Polsce, komentując przejściowe środki stosowane w Polsce.

Koszty pracy

W 2021 r. podatki i składki związane z zatrudnieniem i wynagrodzeniami nadal ulegają obniżeniu, ale ich rzeczywiste stawki różnią się w poszczególnych krajach regionu. Czechy, po okresie stosowania podatku liniowego, wracają do opodatkowania progresywnego. Za nimi podążają m.in. Austria, Niemcy, Słowenia, Chorwacja i Słowacja. Pozostałe kraje: Bułgaria, Rumunia, Ukraina i Węgry, nadal stosują zryczałtowany podatek dochodowy.

Regionalna średnia całkowitych kosztów wynagrodzeń pracodawców pozostaje na niezmienionym poziomie 160 procent wynagrodzenia netto, ale wartości te różnią się znacząco w poszczególnych krajach. Jeśli chodzi o podatki i składki, stosunek kosztów pracodawcy do wynagrodzenia brutto wynosi średnio 15 procent, ale różnica pomiędzy najniższymi i najwyższymi składkami pracodawców wynosi ponad 30 punktów procentowych. Dwa skrajne przypadki (obciążenie składkami poniżej 5% w Rumunii i powyżej 30% na Słowacji) uwidaczniają ograniczenia porównywalności poszczególnych systemów podatkowych.

REKLAMA

Kraje regionu wykazują największe zróżnicowanie w poziomie płac. Płaca minimalna w krajach V4 waha się między 400-630 euro, na Bałkanach i Ukrainie jest znacznie niższa, a w Niemczech i Austrii utrzymuje się na bezkonkurencyjnym poziomie 1 700-1 900 euro. Jednak oczekuje się, że do 2021 r. płaca minimalna w euro w kilku krajach (Bośnia, Serbia, Łotwa) znacznie wzrośnie.

Natomiast polska płaca minimalna wyrażona w złotówkach znacząco wzrosła dzięki zeszłorocznej znacznej zmianie kursu wymiany (2 800 PLN brutto, czyli ok. 621 EUR na początku 2021 r.), co poprawiło naszą pozycję wśród krajów V4. Pojawiają się też prognozy, że w 2022 r. płaca minimalna wyrażona w złotych wyniesie 3 000 zł brutto, czyli ok. 665 euro.

Poziom przeciętnego wynagrodzenia w euro najbardziej wzrósł w sektorze prywatnym, o 14% w Niemczech, ale także o 5-10% na Słowacji, w Chorwacji, na Łotwie i w Północnej Macedonii. Wartość przeciętnego wynagrodzenia w Polsce zmienia się co kwartał, i tak na przykład w maju 2021 r. przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw wynosiło 5 637,34 zł brutto (ok. 1 249,97 EUR).

VAT oraz fakturowanie online

W ciągu ostatniego roku nie odnotowano zmian w stawkach podatku VAT w całym regionie, przy czym podstawowa stawka VAT wynosiła średnio 21%, natomiast odnotowano duże różnice pomiędzy badanymi krajami. Szczególnie wysokie pozostają podstawowe stawki VAT na Węgrzech, w Chorwacji i w Polsce, odpowiednio w wysokości 27%, 25% i 23%. Dla porównania, w Niemczech, gdzie średnia płaca jest już bliska 4.000 euro, podstawowa stawka VAT wynosi 19%.

Przed pandemią rządy dążyły do wykorzystania wzrostu konsumpcji, a podatki pośrednie stały się głównym źródłem dochodu publicznych budżetów. Ten obszar jest najbardziej podatny na unikanie opodatkowania, krajowe organy podatkowe dążą zatem do skutecznego ściągania podatków i zwalczania nadużyć za pomocą technologii cyfrowej. Ich celem jest monitorowanie procesu sprzedaży pomiędzy odbiorcami końcowymi, wykrywanie transakcji uchylających się od opodatkowania oraz ograniczenie oszustw podatkowych. Wprowadzenie kas fiskalnych online okazało się skutecznym narzędziem, wspierającym wybielanie gospodarki. Uzupełnieniem tych działań będzie wprowadzenie obowiązkowego systemu raportowania danych z faktur online, który ma ruszyć w 2023 roku dla transakcji B2B w Polsce.

Polski system e-fakturowania będzie wzorowany na włoskim, a projekt ustawy wprowadzającej to rozwiązanie jest obecnie na etapie opiniowania. E-faktura będzie wystawiana, otrzymywana i wymieniana za pośrednictwem scentralizowanej platformy obsługiwanej przez rząd - Krajowego Systemu E-fakturowania. Podatnicy wystawiający e-fakturę otrzymają zwrot VAT o 1/3 szybciej - okres zwrotu skróci się dla nich o ok. 20 dni - z 60 do 40 dni.

W pierwszej fazie wdrażania e-fakturowania polscy przedsiębiorcy będą mieli prawo do dobrowolnego korzystania z tego rozwiązania. Będzie to jedna z dopuszczalnych form dokumentowania sprzedaży, obok faktur papierowych i faktur elektronicznych. W 2023 roku e-faktury staną się obowiązkowe - komentuje Kinga Baran. Co więcej, wdrożenie systemu e-fakturowania przyspieszy obrót, wprowadzi standaryzację i poprawi bezpieczeństwo - faktura znajdzie się w bazie danych Ministerstwa Finansów i nigdy nie ulegnie zniszczeniu czy zagubieniu.

Od 1 lipca 2021 r. zmianie uległy również zasady międzynarodowego handlu elektronicznego. Na poziomie UE istotną zmianą w opodatkowaniu VAT jest rozszerzenie systemu OSS (Single Window System, wcześniej MOSS, który miał zastosowanie tylko do usług telekomunikacyjnych, radiowych i telewizyjnych oraz usług elektronicznych) na transakcje sprzedaży na odległość dla ogółu osób prywatnych oraz na wszystkie usługi świadczone na rzecz podmiotów niebędących podatnikami, pod warunkiem, że miejsce świadczenia usługi pokrywa się z państwem członkowskim, w którym usługa jest faktycznie wykorzystywana.

Podatek dochodowy od osób prawnych

Nie ulega wątpliwości, że kraje regionu kładą bardzo różny nacisk na opodatkowanie dochodów przedsiębiorstw: różnica między najniższą a najwyższą stawką podatku dochodowego od osób prawnych wynosi 22 punkty procentowe. Najwyższą stawkę podatku dochodowego od osób prawnych mają Niemcy (31 proc.), najniższy CIT obowiązuje na Węgrzech i w Czarnogórze (9 proc.), podczas gdy główny poziom opodatkowania osób prawnych w krajach regionu mieści się zazwyczaj w przedziale 15-20 proc.

Granice konkurencji podatkowej stają się jednak coraz bardziej widoczne. Z jednej strony nie ma kraju, w którym stawka podatku dochodowego od osób prawnych uległa obniżeniu, z drugiej zaś Unia Europejska aktywnie dąży również do ograniczenia konkurencji podatkowej. Celem UE jest stworzenie wspólnych ram opodatkowania osób prawnych, a przynajmniej zapobieganie najbardziej szkodliwym technikom unikania opodatkowania w krajach członkowskich. Ważnym narzędziem w tych działaniach jest dyrektywa przeciwdziałająca praktykom unikania opodatkowania (ATAD, dyrektywa Rady (UE) 2016/1164), która obowiązuje w państwach członkowskich od 1 stycznia 2019 r. Przyjęcie tego zestawu przepisów unijnych, w tym dotyczących ograniczeń w odliczaniu odsetek, było największym wyzwaniem ostatnich lat. Standaryzacja offshore (controlled foreign company, CFC) jest również uwzględniona w ATAD.

Planowane wprowadzenie globalnego podatku minimalnego zasadniczo zmieni przyszłość opodatkowania przedsiębiorstw i zniesie konkurencję podatkową między krajami.

Wszystkie kraje Europy Środkowo-Wschodniej stosujące tradycyjne opodatkowanie osób prawnych dopuszczają przeniesienie strat poniesionych w latach poprzednich i możliwość zaliczenia ich na poczet dodatniej podstawy opodatkowania w latach późniejszych. Z tej możliwości można zazwyczaj korzystać tylko przez określony czas, zwykle przez 5 do 7 lat, a w niektórych krajach tylko przez 3 do 4 lat. Obecnie 7 krajów zezwala na nieograniczone przenoszenie strat.

Jeśli chodzi o podatek dochodowy od osób prawnych, warto zauważyć, że Węgry i Litwa nadal nie stosują podatku u źródła od dochodów kapitałowych. Od 2019 r. na Węgrzech dostępne jest również opodatkowanie grupowe, które wcześniej obowiązywało jedynie w Austrii, Polsce oraz Bośni i Hercegowinie.

Ceny transferowe

Do 2021 r. regulacje dotyczące cen transferowych pojawiły się w systemach podatkowych prawie wszystkich krajów, z wyjątkiem Czarnogóry. Wprowadzone przez Organizację Współpracy Gospodarczej i Rozwoju raportowanie według krajów (CbCR), mające na celu poprawę przejrzystości, udostępnia lokalnym organom podatkowym informacje potrzebne do oceny ryzyk podatkowych.

Jak wyjaśnia Kinga Baran, Partner odpowiedzialna za doradztwo finansowe Mazars w Polsce "Fakt, że określona grupa została dotknięta ryzykiem wynikającym z pandemii COVID, nie oznacza od razu, że wszystkie podmioty należące do tej grupy ponoszą taki sam stopień ryzyka z nią związanego. Co więcej, konsekwencje ekonomiczne pandemii COVID mogą obligować do aktualizacji wzorców w analizie benchmarkingowej, jednak dostęp do danych, na podstawie których ma być przygotowana analiza, może być niekiedy utrudniony".

Największym wyzwaniem minionego roku odnośnie cen transferowych była prawdopodobnie reakcja na skutki globalnej pandemii. Kryzys zakłócił spodziewane poziomy zysków, firmy międzynarodowe musiały zmienić swoje struktury cenowe i powstaje pytanie, w jakim stopniu organy podatkowe zaakceptują lub zakwestionują podstawy opodatkowania, które będą znacznie niższe niż w poprzednich latach.

Decyzja grupy G7 o wprowadzeniu minimalnego globalnego opodatkowania wyznacza wyraźny kierunek dalszych działań w zakresie opodatkowania przedsiębiorstw. Nie widać jeszcze końca drogi, ale wiadomo, że możliwości wykorzystania profit shiftingu przez międzynarodowe koncerny będą coraz mniejsze. Polska nie poprze planu wprowadzenia globalnego minimalnego podatku od osób prawnych. Podstawowa stawka podatku dochodowego od osób prawnych w Polsce wynosi 19% i rząd nie chciałby na razie wprowadzać zmian w tym zakresie.

Raport Central European Tax Guide 2021 jest dostępny w formacie pdf oraz w formie aplikacji online na stronie www.pol.mazars.pl.

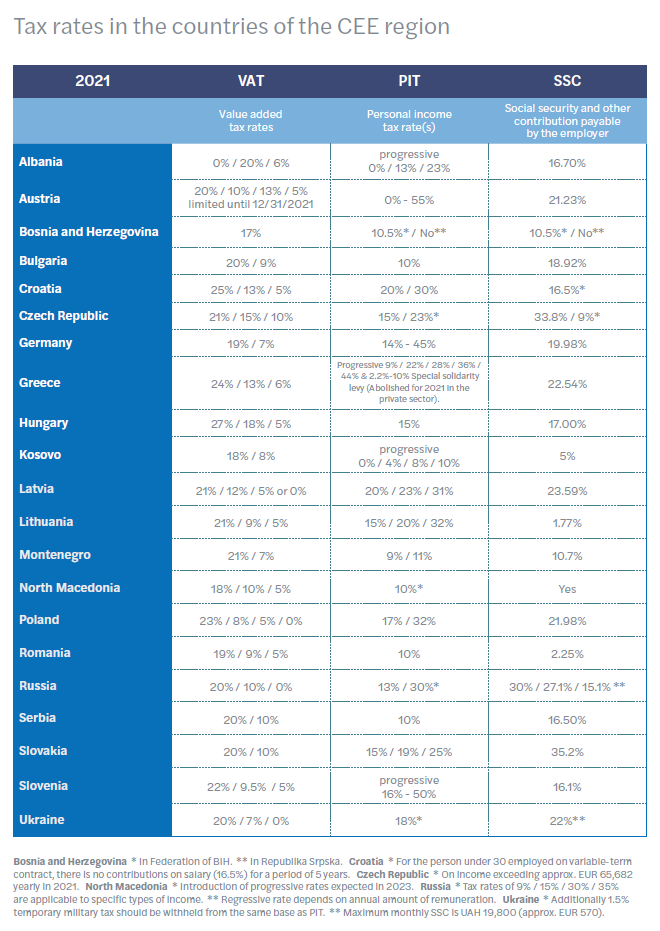

Stawki podatkowe w Europie Środkowej i Wschodniej w 2021 roku

Źródło: Mazars

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA