TAX FREE - nowy system od 2022 roku

REKLAMA

REKLAMA

TAX FREE (zwrot podatku VAT dla podróżnych)

Zwrot podatku VAT dla podróżnych to możliwość uzyskania zwrotu VAT zapłaconego przy zakupie towarów w Polsce przez podróżnego, który nie ma stałego miejsca zamieszkania w UE. Zwrot taki może nastąpić w przypadku podróżnego, który:

REKLAMA

REKLAMA

- kupił w Polsce towary o wartości powyżej 200 zł,

- otrzymał paragon z kasy rejestrującej i dokument TAX FREE,

- wywiózł towar w stanie nienaruszonym poza UE i uzyskał potwierdzenie tego faktu przez funkcjonariusza Służby Celno-Skarbowej.

Obecnie obowiązuje papierowy obieg dokumentów, a wywóz towarów poza Polskę/UE potwierdzany jest pieczęcią POLSKA – CŁO. Od 1 stycznia 2022 r. wszyscy sprzedawcy zarejestrowani i działający w systemie zwrotu podatku VAT podróżnym będą mieli obowiązek wystawiania dokumentów TAX FREE w formie elektronicznej.

Procedura TAX FREE umożliwia podróżnym uzyskanie zwrotu podatku VAT od towarów zakupionych na terytorium UE i wywiezionych poza obszar celny Wspólnoty Europejskiej.

Od 1 stycznia 2022 roku podróżny będzie mógł otrzymać zwrot podatku VAT, jeżeli:

REKLAMA

- sprzedawca wystawi, z wykorzystaniem systemu TAX FREE, elektroniczny dokument TAX FREE,

- podróżny wywiezie zakupiony towar poza granice Unii Europejskiej,

- funkcjonariusz Służby Celno-Skarbowej potwierdzi wywóz towaru w systemie TAX FREE po sprawdzeniu zgodności danych dotyczących podróżnego, zawartych w dokumencie elektronicznym TAX FREE z danymi zawartymi w paszporcie lub innym dokumencie potwierdzającym tożsamość,

- podróżny przedstawi potwierdzony wydruk elektronicznego dokumentu TAX FREE sprzedawcy – w przypadku gdy podróżny opuszcza Unię Europejską z terytorium państwa członkowskiego innego niż Polska.

Ważne!

Podatek VAT można zwrócić, jeżeli podróżny wywiózł zakupiony towar poza terytorium Unii Europejskiej nie później niż w ostatnim dniu trzeciego miesiąca następującego po miesiącu, w którym nastąpiła sprzedaż.

Jak się zarejestrować do nowego systemu TAX FREE?

Należy wejść na Platformę Usług Elektronicznych Skarbowo-Celnych (PUESC), gdzie krok po kroku zostaniemy poprowadzeni przez proces rejestracji. W jej trakcie nastąpi weryfikacja, czy przedsiębiorca:

- jest czynnym podatnikiem VAT,

- prowadzi działalność gospodarczą na terytorium Polski,

- ma co najmniej jedną kasę rejestrującą on-line,

- sprzedaje lub zamierza sprzedawać w procedurze TAX FREE.

Są to warunki niezbędne do tego, aby sprzedawać towary w systemie TAX FREE od początku 2022 roku.

W okresie do 31 grudnia 2021 roku:

- korzystanie z procedury TAX FREE odbywa się wg dotychczasowych zasad – usługi dostępne są na stronie granica.gov.pl,

- musisz zarejestrować dane firmy na PUESC w celu korzystania z procedury TAX FREE od 1 stycznia 2022 roku,

- o rozpoczęciu sprzedaży w TAX FREE w 2021 roku nadal masz obowiązek zawiadomienia naczelnika urzędu skarbowego.

Od 1 stycznia 2022 roku rejestracja na PUESC zastąpi obowiązek informowania naczelnika urzędu skarbowego o rozpoczęciu sprzedaży w procedurze TAX FREE.

Aby zarejestrować dane firmy na PUESC w celu korzystania z procedury TAX FREE trzeba uprzednio:

- zgłosić prowadzenie działalności gospodarczej do Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG) lub do Krajowego Rejestru Sądowego (KRS),

- zgłosić miejsca sprzedaży do tej ewidencji/rejestru,

- posiadać w każdym miejscu sprzedaży co najmniej jedną kasę fiskalną online.

Przygotujesz firmę do obsługi klientów w procedurze TAX FREE od 2022 roku wypełniając odpowiednie formularze na PUESC.

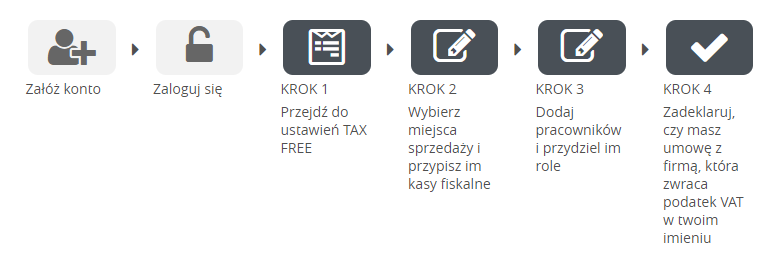

Rejestracja do TAX FREE krok po kroku

TAX FREE 2022 krok po kroku

KROK WSTĘPNY

1. Załóż konto na PUESC – jeśli jeszcze tego nie zrobiłeś.

Uwaga! Wybierz „ROZSZERZONY ZAKRES UPRAWNIEŃ”.

Podczas rejestracji w zakładce „CEL REJESTRACJI” wybierz opcję:

„Chcę powiązać się z firmą, żeby wysyłać:

- zgłoszenia celne,

- Intrastat,

- deklaracje akcyzowe,

- zgłoszenia SENT,

- e-DD,

- zapotrzebowanie lub inne wnioski na banderole,

- i obsługiwać firmę w TAX FREE,

- wnioski i inne dokumenty.

Podpisz wniosek rejestracyjny. Jeśli wyślesz niepodpisany wniosek, będziesz musiał osobiście potwierdzić swoją tożsamość.

2. Zarejestruj firmę na PUESC – jeśli nie jest zarejestrowana.

Sprawdź, jak to zrobić w usłudze Rejestracja firmy i działanie w jej imieniu.

Uwaga! Twoja firma musi być zarejestrowana w obszarze TAX FREE.

Uwaga! W formularzu, który służy do rejestracji firmy na PUESC, możesz od razu powiązać reprezentanta z firmą. Wymagane uprawnienia dla powiązania reprezentanta z firmą, które są konieczne dla skorzystania z usługi, są opisane w punkcie 3.

Pamiętaj, że jednoczesna rejestracja firmy z reprezentacją wydłuża czas rejestracji, ponieważ musisz dostarczyć oryginał upoważnienia.

Możesz sprawdzić, czy firma jest zarejestrowana – skorzystaj z wyszukiwarki podmiotów udostępnionej w usłudze Sprawdź, czy firma jest zarejestrowana.

Jeżeli dane firmy już zarejestrowanej na PUESC są nieaktualne, skorzystaj z usługi Zmień lub usuń dane firmy.

3. Powiąż osobę z firmą – sprawdź, jak to zrobić w usłudze Powiąż reprezentanta z firmą.

Przygotować firmę do obsługi klientów w procedurze TAX FREE od 2022 roku może tylko osoba fizyczna bezpośrednio powiązana z firmą, tj. właściciel, pracownik bądź pełnomocnik firmy. Zaznacz uprawnienia do systemu TAX FREE.

Jeżeli już wcześniej zarejestrowałeś firmę na PUESC:

- skorzystaj z usługi Zmień lub usuń dane firmy.

Uwaga! Twoja firma musi być zarejestrowana w obszarze TAX FREE.

- wybierz formularz WPE0001 Rejestracja aktualizacja reprezentacji firmy [SZPROT]

- Powiąż osobę z firmą – sprawdź, jak to zrobić w usłudze Powiąż reprezentanta z firmą.

Przygotować firmę do obsługi klientów w procedurze TAX FREE od 2022 roku może tylko osoba fizyczna bezpośrednio powiązana z firmą, tj. właściciel, pracownik bądź pełnomocnik firmy. Zaznacz uprawnienia do systemu TAX FREE.

Uwaga! Reprezentanci twojej firmy powinni mieć wcześniej założone konta na PUESC i posiadać nadany nr IDSISC.

KROK 0 - Zaloguj się na PUESC

Wybierz kontekst firmy, którą chcesz przygotować do obsługi klientów w procedurze TAX FREE od 2022 roku.

KROK 1 - Przejdź do ustawień TAX FREE

Na stronie głównej PUESC:

- wybierz formularz TAXFREE-PRZ (0) Zarządzanie profilem przedsiębiorcy obowiązuje od 01.07.2021 [TAXFREE],

- otrzymasz dostęp do sekcji „Ustawienia TAX FREE”, gdzie wprowadzisz wymagane informacje.

KROK 2 - Wybierz miejsca sprzedaży i przypisz im kasy fiskalne

W zakładce „Miejsca sprzedaży” wybierz miejsca spośród miejsc prowadzenia działalności gospodarczej zgłoszonych do CEIDG lub do KRS.

Zaznacz pola typu checkbox przy wybranych miejscach sprzedaży, w których będzie prowadzona sprzedaż w procedurze TAX FREE oraz dokonywany będzie zwrot podatku VAT.

Każde zaznaczenie spowoduje dopisanie tego miejsca do profilu sprzedawcy.

Wybierz zakładkę „Kasy fiskalne”

Uwaga! Możesz przypisać tylko kasy fiskalne online!

Wybierz miejsce sprzedaży i dostępne kasy fiskalne w tym miejscu sprzedaży, a następnie kliknij przycisk "Przypisz"

Jeżeli chcesz odłączyć kasę od miejsca sprzedaży w procedurze TAX FREE kliknij na przycisk z numerem kasy np.: "ZTE1701000901"

KROK 3 - Dodaj pracowników i przydziel im role

Uwaga! Jest to krok nieobowiązkowy. Możesz obsługiwać w systemie procedurę TAX FREE samodzielnie - posiadasz w systemie pełne uprawnienia, nie musisz dodawać siebie jako pracownika.

1. Wybierz zakładkę „Pracownicy”

2. Kliknij przycisk „Dodaj”.

3. Wpisz IDSISC lub PESEL pracownika, jego imię i nazwisko.

Pamiętaj! Pracownik musi mieć założone konto na PUESC. Wystarczy, że będzie to konto z podstawowym zakresem uprawnień.

4. Wybierz pracownikowi role w systemie:

- Sprzedaż towarów - funkcjonalność obejmuje wystawienie i zatwierdzenie dokumentu TAX FREE oraz zapisanie dokumentu TAX FREE w uzgodnionym z podróżnym formacie pdf lub xml

- Zwrot podatku w gotówce - funkcjonalność obejmuje wyszukanie dokumentu TAX FREE w celu ustalenia jego statusu oraz uzupełnienie w Ewidencji dokumentów TAX FREE daty zwrotu podatku i kwoty zwrotu podatku w formie gotówkowej

- Zwrot podatku VAT bezgotówkowo - funkcjonalność obejmuje wyszukanie dokumentu TAX FREE w celu ustalenia jego statusu oraz uzupełnienie w Ewidencji dokumentów TAX FREE daty zwrotu podatku i kwoty zwrotu podatku w formie bezgotówkowej.

- Zwrot podatku VAT wywóz przez obce przejście graniczne - funkcjonalność obejmuje:

a) wyszukanie dokumentu TAX FREE

b) wpisanie w Ewidencji dokumentów TAX FREE:

- daty zwrotu podatku

- kwoty zwrotu podatku, państwa członkowskiego UE, z którego terytorium nastąpił wywóz towarów poza obszar Wspólnoty

- daty potwierdzenia wywozu towaru z dokumentu TAX FREE przez organ celny innego państwa członkowskiego UE

- statusu potwierdzenia dokonanego przez urząd celny kraju wywozu

5. Potwierdź operację za pomocą przycisku „Zapisz”

6. Jeżeli pracownik nie posiada konta na PUESC, to jego dodanie nie będzie możliwe.

7. Możesz zmienić uprawnienia dodanego pracownika korzystając z przycisku „Edytuj”

8. Możesz usunąć dane pracownika korzystając z przycisku „Usuń”.

KROK 4 - Zadeklaruj, czy masz umowę z firmą, która zwraca podatek VAT w twoim imieniu

Uwaga! Dotyczy tylko firm, które mają podpisaną umowę z firmą pośredniczącą w zwrocie podatku VAT

Określ, czy będziesz korzystał z usług firm pośredniczących, które zwracają podatek VAT w twoim imieniu.

Jeżeli deklarujesz, że będziesz korzystał z firm pośredniczących w zwrocie podatku VAT w twoim imieniu, zaznacz te podmioty z listy wymienionych.

Ministerstwo Finansów i KAS zachęcają do zapoznania się z informacjami zamieszczonymi w zakładce o zmianach w TAX FREE. Co i jak trzeba zrobić, żeby dostosować swoją firmę i móc sprzedawać w systemie TAX FREE od 1 stycznia 2022 r.

REKLAMA

REKLAMA