Zmiany w Polskim Ładzie. O czym muszą wiedzieć podatnicy?

REKLAMA

REKLAMA

- Polski Ład - jakie zmiany od lipca 2022 r.?

- Będzie możliwa zmiana formy opodatkowania

- Dlaczego PIT 12%?

- Żegnamy ulgę dla klasy średniej - nikt nie będzie tęsknił

- Co się zmieni na liniówce, ryczałcie i karcie podatkowej?

- Polski Ład - kalkulator wynagrodzeń od lipca 2022 roku

Polski Ład - jakie zmiany od lipca 2022 r.?

Większość przepisów będzie obowiązywała z mocą wsteczną od 1 stycznia 2022 roku. Warto podkreślić, że nie zmienią się te regulacje Polskiego Ładu, które od początku ocenialiśmy pozytywnie: podwyżka kwoty wolnej od podatku do 30 tys. zł oraz podniesienie drugiego progu podatkowego do poziomu 120 tys. złotych. Nowelizacja wprowadza natomiast obniżenie pierwszego progu podatkowego z 17% na 12%, co może przynieść podatnikom korzyść do 4,5 tys. złotych rocznie. Już teraz można powiedzieć, że podatnicy, którzy osiągają dochód do 170 tys. złotych nie odczują negatywnych skutków zmian w porównaniu do pierwotnej wersji Polskiego Ładu.

REKLAMA

REKLAMA

Będzie możliwa zmiana formy opodatkowania

Po konsultacjach społecznych rząd zdecydował się pozwolić rozliczającym się liniowo i na ryczałcie na zmianę formy opodatkowania, ale tylko na skalę podatkową. Będą mogli to zrobić do 2 maja 2023 roku, składając PIT za 2022 rok. Podatnicy w takim przypadku złożą zeznanie PIT-36. Ryczałtowcy mają dodatkową możliwość zmiany formy jeszcze w tym roku. Wówczas rozliczaliby się do końca czerwca ryczałtem, a w drugim półroczu według skali. Na taki krok mogą się zdecydować do 22 sierpnia. Przy takim wyborze ryczałtowcy złożą za 2022 rok dwa zeznania PIT-28 i PIT-36.

Jakie są haczyki? Jeżeli liniowiec lub ryczałtowiec na początku przyszłego roku złoży zeznanie według dotychczasowej formy, a potem jednak stwierdzi, że skala podatkowa byłaby dla niego korzystniejsza, to przepadnie mu możliwość zmiany. Nie będzie możliwości złożenia korekty. Dlatego z ostatecznym złożeniem zeznania lepiej poczekać i dokładnie przeanalizować, która forma będzie korzystniejsza.

Podatnicy muszą też pamiętać, że pomimo tego, że w zeznaniu za 2022 rozliczą się na skali podatkowej, to i tak w ustawowych terminach muszą zawiadomić naczelnika urzędu skarbowego, że od roku 2023 wybierają skalę podatkową. Złożenie PIT-36 i rozliczenie się na skali podatkowej jest zatem jednorazowe i możliwe tylko dla rozliczenia za rok 2022. Nie jest to wybór formy opodatkowania na kolejne lata.

REKLAMA

Dlaczego PIT 12%?

Obniżka PIT do 12% podyktowana jest również tym, że od 1 stycznia zaczęła obowiązywać ulga dla klasy średniej. Gdyby zdecydowano się na wprowadzenie na przykład 13% dla pierwszego progu, niektórzy podatnicy mogliby stracić w wyniku przepisów ulgi dla klasy średniej. Zgodnie z orzeczeniami Trybunału Konstytucyjnego przepisy działające na niekorzyść podatników nie mogą być wprowadzane wstecz. A zatem stawka PIT musiała wynieść 12%, aby przepisy mogły obowiązywać wstecznie od 1 stycznia.

Jednocześnie jeśli z jakichś przyczyn obecnie obowiązujące przepisy, wprowadzone 1 stycznia 2022 roku, okazałyby się dla podatnika korzystniejsze, to będzie mógł on się do nich zastosować. Dlatego też może się okazać, że w niektórych przypadkach na skali podatkowej trzeba będzie porównywać rozliczenia dla trzech stanów faktycznych: za rok 2021, przepisów z I półrocza 2022 r. i nowo przegłosowanych przepisów, które mają zacząć obowiązywać od 1 lipca. W konsekwencji podatnicy dla celów porównawczych będą musieli przygotować 7 zeznań PIT-36 lub PIT-37 i jedno (PIT-36L lub PIT-28. Siedem z uwagi, że będą trzy stany prawne, a jednocześnie w ramach tych trzech stanów można rozliczać się indywidualnie lub z małżonkiem. A jeśli podatnik jest obecnie na podatku liniowym, to jeszcze będzie mógł porównać powyższe z PIT-36L.

Żegnamy ulgę dla klasy średniej - nikt nie będzie tęsknił

Ulga dla klasy średniej przestanie obowiązywać także z mocą wsteczną od 1 stycznia. Wszyscy, którzy stosowali tę ulgę, liczyli ją najpierw według Polskiego Ładu, potem według rozporządzenia z 7 stycznia. Następnie według ustawy, która zaczęła obowiązywać od lutego.

Przez wszystkie te zmiany księgowi musieli dokonywać karkołomnych obliczeń, a przedsiębiorcy, którzy zajmowali się np. tworzeniem programów płacowych, muszą je wyrzucić do kosza. Wykonana przez nich praca okazała się zbędna, gdyż ulga dla klasy średniej nie będzie stosowana. Od samego początku wprowadzania zmian alarmowaliśmy, że zasady są niejasne i ujęte w bardzo skomplikowanych, trudnych do przeliczenia wzorach. W dodatku ulga dla klasy średniej miała pułapki, w które łatwo mogli wpaść podatnicy.

Tymczasem sprawę można było znacznie uprościć, tak jak było to przed 1 stycznia 2022 roku: obowiązują dwa progi podatkowe i opodatkowujemy je według wprowadzonych teraz stawek 12 i 32%, nie stosując żadnych innych ulg. Dodatkowo wprowadzamy kwotę wolną, która też jest przejrzysta dla wszystkich. Z pewnością byłoby to znaczne uproszczenie systemu podatkowego.

Co się zmieni na liniówce, ryczałcie i karcie podatkowej?

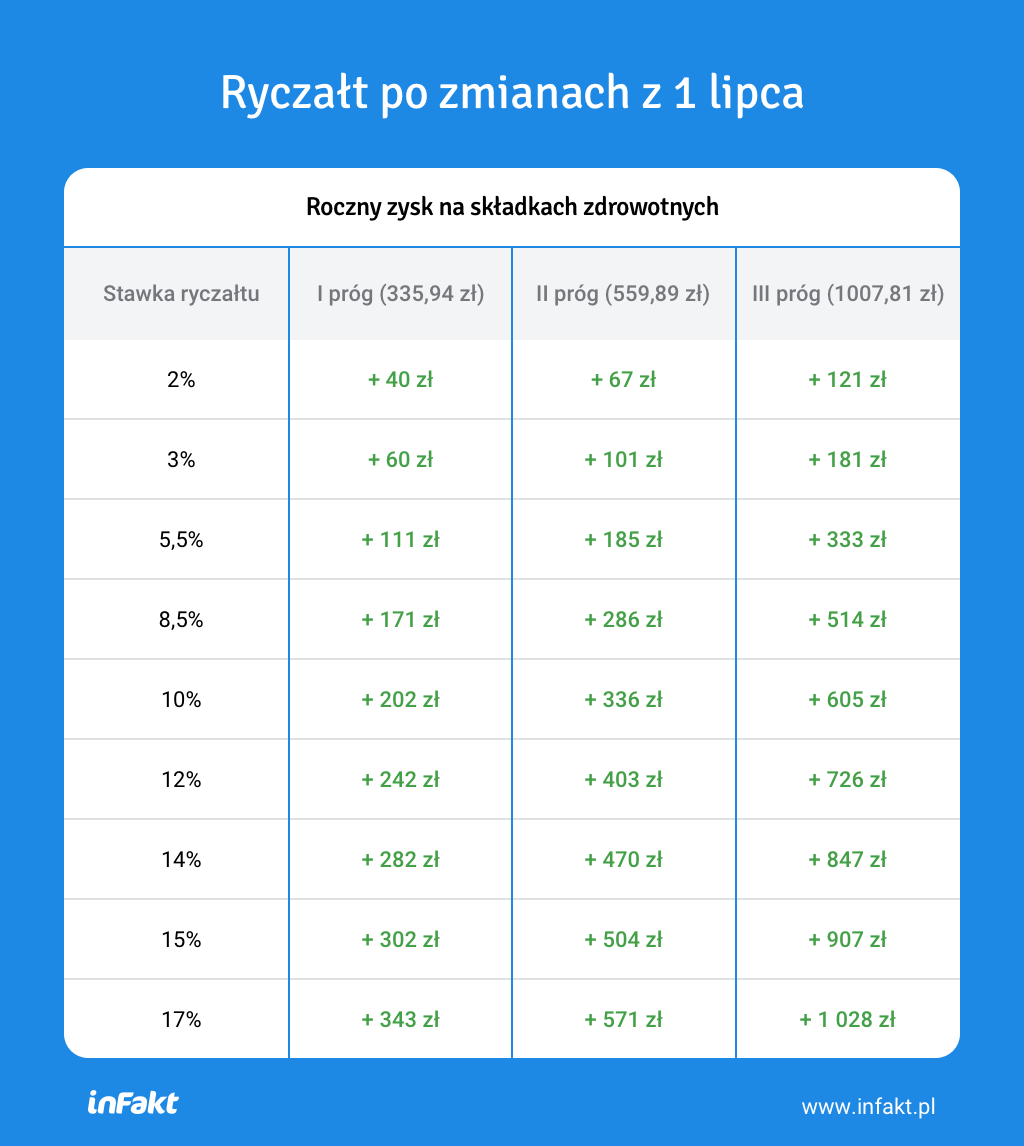

Podatnicy rozliczający się liniowo będą mogli zaliczyć do kosztów uzyskania przychodu maksymalnie 8700 zł zapłaconej składki zdrowotnej. Ryczałtowcy zaś będą mogli obniżyć swoją podstawę opodatkowania o 50% składki zdrowotnej zapłaconej w trakcie roku podatkowego. Podatnicy na karcie podatkowej będą mogli obniżyć podatek o równowartość 19% zapłaconej składki zdrowotnej. Istnieją więc dodatkowe korzyści dla tych podatników, jednak nie są one znaczne. Przy podatku liniowym jest to rocznie około 1650 złotych, przy ryczałcie między 40 a 1030 zł, natomiast na karcie podatkowej roczna korzyść wynosi około 600 złotych, czyli 50 zł miesięcznie.

Piotr Juszczyk, Główny Doradca Podatkowy w firmie inFakt

Polski Ład - kalkulator wynagrodzeń od lipca 2022 roku

Polecamy nowe kalkulatory wynagrodzeń, uwzględniające zmiany podatkowe w Polskim ładzie, które zaczną obowiązywać od 1 lipca 2022 r.:

Kalkulator wynagrodzeń Niskie Podatki

Polecamy także nowe kalkulatory (umów zlecenia i umów o dzieło), pozwalające wyliczyć kwoty netto zgodnie z zasadami, które zaczną obowiązywać od 1 lipca 2022 r.:

REKLAMA

REKLAMA