Kredyty hipoteczne – zdolność kredytowa w październiku 2022 r.

REKLAMA

REKLAMA

Kredyty hipoteczne (mieszkaniowe). Zdolność kredytowa w październiku 2022 r.

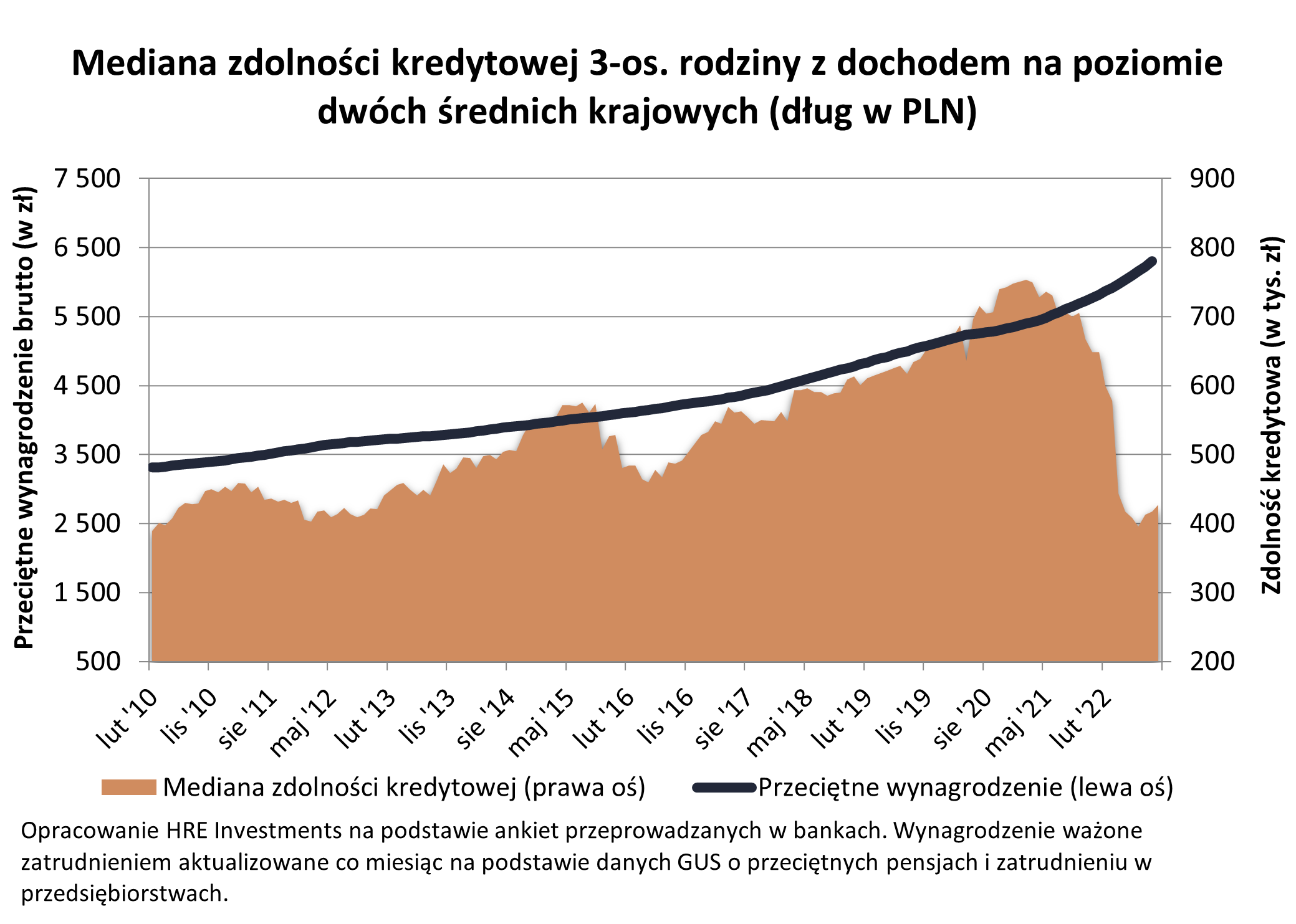

Choć jeszcze za wcześnie, aby można było mówić o trwałej zmianie trendu, to jednak warto zauważyć, że październik 2022 roku jest już trzecim z rzędu miesiącem, w którym banki poinformowały o wyższej niż przed miesiącem zdolności kredytowej. Z danych zebranych przez HRE Investments wynika, że trzyosobowa rodzina, w której dwie osoby pracują, a każda z nich przynosi do domu równowartość średniej krajowej, może pożyczyć na zakup mieszkania kwotę 427 tys. złotych. To o ponad 10 tys. złotych więcej niż we wrześniu tego roku (wzrost o 2,5% m/m).

REKLAMA

REKLAMA

W sumie przez ostatnie trzy miesiące zdolność kredytowa naszej przykładowej rodziny poszła w górę o prawie 31 tys. złotych. To sporo, ale kwota ta staje się mniej imponująca, jeśli wziąć pod uwagę to co wcześniej działo się w trakcie cyklu podwyżek stóp procentowych. Przecież od września 2021 roku do lipca br. zdolność kredytowa naszej przykładowej rodziny stopniała z 700 tysięcy złotych do trochę poniżej 400 tysięcy złotych. W obecnym tempie odbudowanie zdolności kredytowej do zeszłorocznych poziomów zajęłoby około 2 lata.

HRE Investments

Wzrost zdolności kredytowej w ślad za rosnącymi wynagrodzeniami

Przy tym trzeba mieć świadomość, że kierunek, a tym bardziej tempo dalszych zmian wcale nie są przesądzone. Przez ostatnie miesiące głównym powodem powoli odbudowującej się zdolności kredytowej były rosnące pensje. Te, które uwzględniamy w ankietach rozsyłanych do banków, opierają się o dane GUS za ostatnich 12 miesięcy na temat wynagrodzeń i zatrudnienia w przedsiębiorstwach. W bieżącym roku w okresie od lipca do października zanotowaliśmy tu wzrosło o ponad 3%. Nie bez znaczenia jest też kosmetyczny spadek oprocentowania kredytów (względem sytuacji z lipca) oraz samo podejście banków do badania zdolności kredytowej. Te w obliczu rosnących stóp procentowych i nakładanych ram regulacyjnych starają się przynajmniej częściowo amortyzować negatywne zmiany. Koronnym przykładem jest tu uwzględnianie wpływów z programu 500+ jako źródło dochodu przy badaniu zdolności kredytowej.

Jak może wyglądać nasza przyszłość? W przypadku wynagrodzeń prognozy (np. projekcje NBP) sugerują dalsze nominalne wzrosty. Niespodziewana pauza w cyklu podwyżek stóp procentowych daje za to nadzieję na powolną normalizację kosztu kredytów. W niespokojnych czasach prognozy nie zawsze się jednak sprawdzają. Nie ma też pewności jak bardzo banki będą zdeterminowane, aby podtrzymywać sprzedaż kredytów mieszkaniowych. Z jednej strony pojawiają się informacje, że koszty, regulacje, obowiązki czy po prostu dynamicznie zmieniające się otoczenie mogą zniechęcać banki do udzielania kredytów mieszkaniowych. Z drugiej jednak strony gorsza koniunktura na rynku hipotecznym trwa już 4 kwartały. To długo biorąc pod uwagę jak ważnym produktem są dla banków kredyty mieszkaniowe i jak dużo osób pracuje w bankach przy udzielaniu kredytów mieszkaniowych.

REKLAMA

Czy KNF złagodzi zalecenia?

Potencjalnie szybką poprawę na rynku kredytowym mogłyby przynieść zmiany zaleceń wydanych przez KNF. Te od kwietnia 2022 r. postawiły przed bankami wymóg, aby przy badaniu zdolności kredytowej dodawać co najmniej 5 pkt. proc. do oprocentowania kredytów (wcześniej było to o połowę mniej). W efekcie dziś banki badając zdolność kredytową muszą przyjmować oprocentowanie na poziomie około 13-15%. To dodatkowa kłoda rzucona pod nogi potencjalnych kredytobiorców.

Gdyby ją usunąć, a więc wrócić do poprzedniej wersji regulacji, to zdolność kredytowa naszej przykładowej rodziny wzrosłaby o około 20%. To pozwoliłoby większemu gronu Polaków na realizację marzeń o zakupie własnego „M”. Ograniczyłoby to ponadto presję na rynek najmu (korzysta z niego część niedoszłych kredytobiorców) i powinno zmniejszyć skalę ochłodzenia na rynku budownictwa mieszkaniowego.

We wszystkich bankach zdolność kredytowa nieznacznie wzrosła

Wspomniane zmiany i prognozy są kluczowe dla nakreślenia ogólnego obrazu rynku kredytów mieszkaniowych. W poszczególnych bankach sytuacja może się oczywiście przedstawiać zupełnie inaczej. I tak gdyby nasza przykładowa rodzina udała się do działających w Polsce instytucji finansowych, to na największy kredyt mogłaby liczyć w PKO Banku Polskim, PKO Banku Hipotecznym, Banku Pekao i BNP Paribas. Te banki zadeklarowały, że naszej familii skłonne byłyby pożyczyć od 431 do prawie 476 tys. złotych. Na drugim biegunie znajdziemy za to ING i BOŚ Bank. W tych instytucjach proponowana wartość kredytu nie przekroczyłaby 410 tys. złotych. Pozytywną informacją jest taka, że we wszystkich bankach, które wzięły udział w naszej ankiecie wyniki październikowe były wyższe niż wrześniowe.

|

Zdolność kredytowa 3-os. rodziny z dochodem 9149 zł netto |

|||

|

Nazwa Banku |

Maksymalna zdolność kredytowa |

RRSO zapropono-wanego kredytu |

Maksymalna część ceny mieszkania, którą bank może kredytować |

|

PKO Bank Polski |

475 850 zł |

9,26% |

90% |

|

PKO Bank Hipoteczny |

475 850 zł |

9,26% |

90% |

|

Bank Pekao |

443 400 zł |

10,08% |

90% |

|

BNP Paribas |

431 953 zł |

10,09% |

80% |

|

Alior |

430 571 zł |

10,37% |

90% |

|

Santander |

423 780 zł |

10,05% |

90% |

|

Bank Millennium |

410 000 zł |

9,23% |

90% |

|

ING |

408 255 zł |

9,76% |

80% |

|

BOŚ Bank |

372 806 zł |

11,07% |

80% |

|

* specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE |

|||

|

Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 12.10.2022 r.) |

|||

Bartosz Turek, Oskar Sękowski, HRE Investments

REKLAMA

REKLAMA