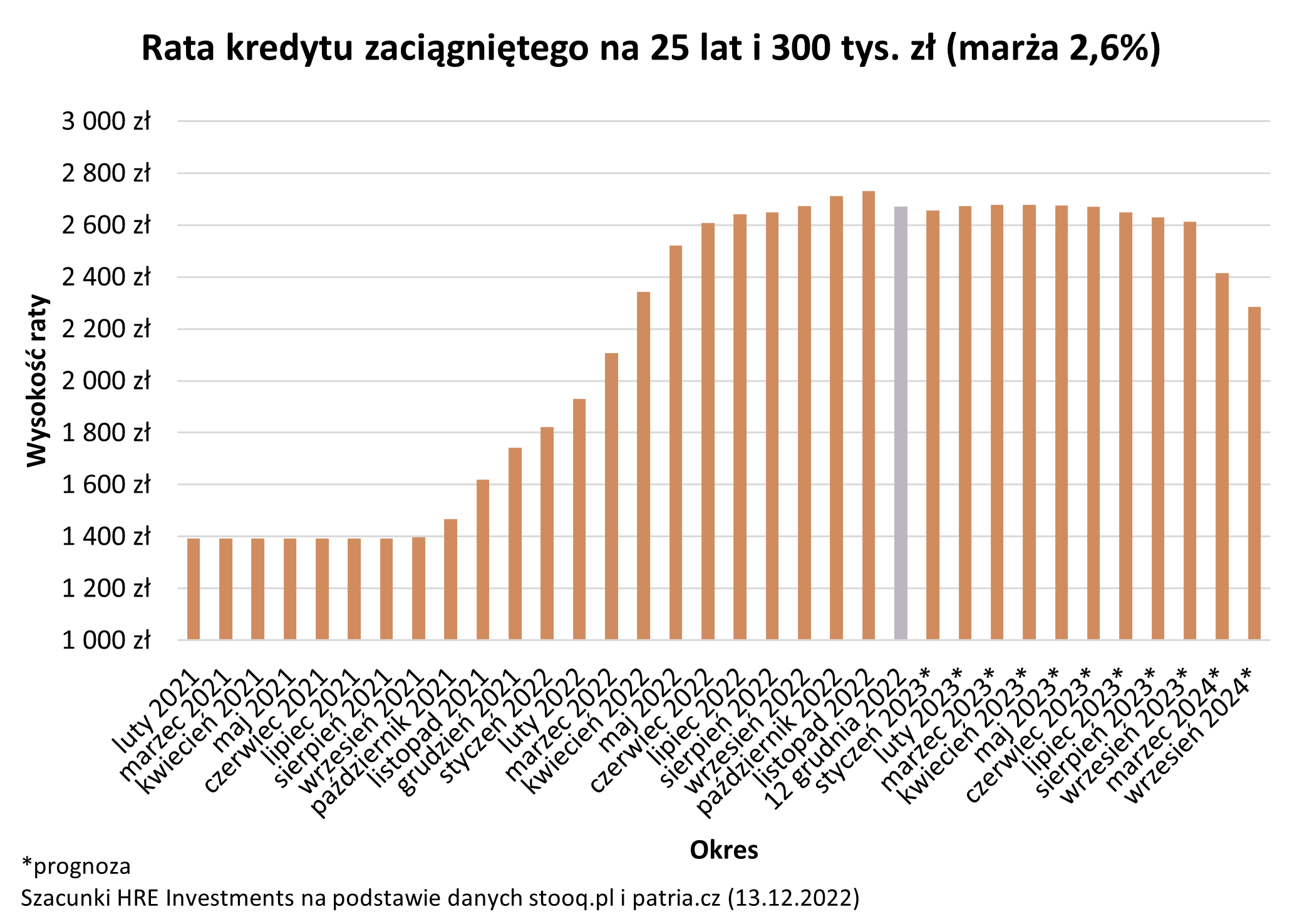

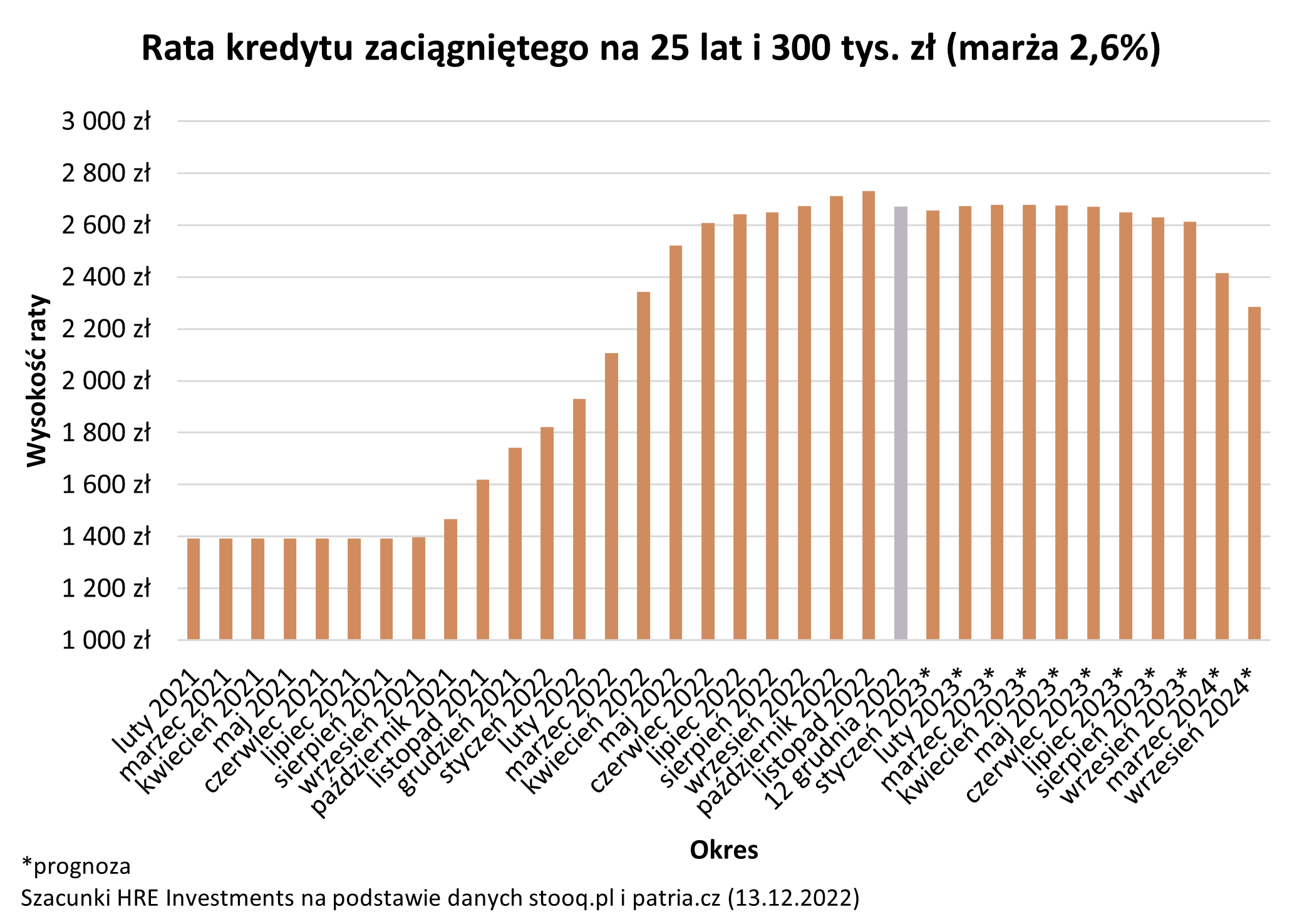

Kredyty hipoteczne 2022-2023. Oprocentowanie będzie spadać?

REKLAMA

REKLAMA

Rynek kredytów hipotecznych - grudzień 2022 roku. Najgorsze już za nami?

Jeśli wierzyć prognozom, to oprocentowanie złotowych kredytów będzie teraz już maleć. Nawet dziś WIBOR jest notowany niżej niż w listopadzie, a przecież to WIBOR właśnie jest składnikiem oprocentowania większości złotowych kredytów mieszkaniowych. W szczytowym momencie wskaźnik ten w wersji trzymiesięcznej (3M) był notowany na poziomie ponad 7,6%. Wtedy jeszcze rynki spodziewały się, że Rada Polityki Pieniężnej (RPP) po przerwie w październiku będzie dalej podnosiła stopy procentowe. W listopadzie, a potem też w grudniu gremium to podejmowało jednak decyzję o utrzymaniu stóp procentowych na niezmienionym poziomie. Do tego większość członków Rady sugeruje, że choć podwyżki stóp są niewykluczone, to na razie trzeba się wstrzymać z podejmowaniem kolejnych takich decyzji i zobaczyć jakie efekty przyniesie dotychczasowy bardzo intensywny cykl podwyżek.

Rynek po listopadowym posiedzeniu RPP zrozumiał, że w swoich przewidywaniach się zagalopował i WIBOR zaczął spadać. Efekt? 12 grudnia 2022 r. WIBOR 3M notowany był na poziomie 7,14%. Spadek o prawie 0,5 pkt. proc. (od listopadowego szczytu) choć nie jest duży, to jednak może być już zauważony przez posiadaczy złotowych kredytów mieszkaniowych. Oznaczać może on bowiem spadek raty o 4%. Przy tym trzeba zauważyć, że banki aktualizują oprocentowanie kredytów co jakiś czas (np. co 3 miesiące lub pół roku). W efekcie jeśli komuś bank zaktualizował oprocentowanie w najgorszym po temu momencie (na początku listopada), to obniżkę raty może zauważyć np. po 3 miesiącach, a więc dopiero w lutym.

REKLAMA

REKLAMA

Szybciej efekty spadku WIBOR-u mogą zauważyć osoby dopiero chcące zaciągnąć kredyt mieszkaniowy. Przy niższym WIBOR-ze banki już dziś mogą im bowiem zaoferować tańszy kredyt, a to automatycznie pozytywnie wpływa też przecież na zdolność kredytową.

WIBOR może dalej spadać

Gdyby tego było mało, to nie tylko aktualne notowania WIBOR-u nieść mogą informacje pozytywne dla zadłużonych. Podobnie jest z kontraktami terminowymi, które przecież mówią o tym co może nas dopiero czekać. A tu znajdziemy informacje, które sugerują, że spadki WIBOR-u będą kontynuowane. W perspektywie roku WIBOR 3M spaść może do poziomu około 6-6,5%. Tak przynajmniej sugerują aktualne notowania kontraktów terminowych (FRA). Trzeba w tym wypadku wziąć poprawkę na fakt, że są to notowania, które potrafią się bardzo zmieniać pod wpływem bieżących doniesień ekonomicznych czy geopolitycznych.

Jeśli jednak scenariusz sugerowany przez kontrakty się sprawdzi, to rata kredytu mieszkaniowego w perspektywie roku może spaść o kolejnych 5-10%. Jest to ruch korzystny z punktu widzenia kredytobiorców, ale w żadnym wypadku nie możemy go nazwać rewolucją. Przecież ostatni cykl podwyżek stóp procentowych spowodował, że raty kredytów poszły w górę niekiedy nawet o około 100%. Spodziewana poprawa tylko w niewielkim stopniu ulży kredytobiorcom.

REKLAMA

Rata kredytu hipotecznego 2022 - 2024 - prognoza grudzień 2022

HRE Investments

WIRON korzystniejszy dla kredytobiorców

Spadający WIBOR, to niejedyna pozytywna informacja, która czekać może potencjalnych kredytobiorców. Planowane są przecież też zmiany w wyliczaniu kosztu kredytów ze zmiennym oprocentowaniem. Chodzi tu o nową stawkę WIRON, która ma zastąpić dotychczasową stawkę WIBOR. Jest to (obok marży) kluczowy składnik oprocentowania kredytów. Niestety póki co nie będzie to dotyczyło kredytów dotychczas udzielonych. Jednak już w 2023 roku banki zaczną stosować stawkę (WIRON) w przypadku nowej akcji kredytowej. Dlaczego jest to tak ważne? Wszystko dlatego, że WIRON jest niższy niż WIBOR. Dlatego kredyty oparte o nową stawkę mogą być tańsze – o ile oczywiście banki przy okazji nie postanowią podwyższyć swojej marży. Tańszy kredyt oznacza, że znowu w górę może pójść zdolność kredytowa.

O ile? W notowaniach z 12 grudnia WIRON 3M przyjął poziom prawie 6,29%, podczas gdy WIBOR 3M opiewał wtedy na 7,14%. Różnica jest więc spora – około 0,85 pkt. proc. I choć może ona się z czasem kurczyć, to warto wiedzieć, że obniżenie oprocentowania o 0,85 pkt. proc. oznaczać może ratę niższą o 6-7%, a więc też podobny wzrost zdolności kredytowej.

Rosnące płace i walka o klienta już zatrzymała spadek zdolności kredytowej

Gdyby i tego było mało, to nie możemy zapomnieć o jeszcze dwóch czynnikach, które już od kilku miesięcy pozytywnie wpływały na zdolność kredytową Polaków. Chodzi o rosnące z dwucyfrową dynamiką wynagrodzenia i wzmożoną konkurencję między bankami. Emanacją tej drugiej są spadające marże, bardziej liberalne podejście do źródeł dochodów akceptowanych przy badaniu zdolności kredytowej (np. 500+, alimenty) czy szersza oferta kredytów z niskim wkładem własnym.

Przez ostatnie miesiące tylko te dwa czynniki potrafiły zatrzymać spadek zdolności kredytowej wynikający z rosnącej do początku listopada stawki WIBOR. Gdy do tego grona dołączy jeszcze spadek oprocentowania kredytów, to będziemy mieli sprzyjające warunki dla odbudowywania się zdolności kredytowej Polaków. Ta potrwać może jednak dłużej niż obserwowana przez ostatnie miesiące erozja możliwości zadłużania się.

Ryzykiem dla takiego scenariusza są zawirowania w geopolityce, brak sukcesów na niwie walki z inflacją, połączone z dalszym wzrostem stóp procentowych oraz skutki recesji znacznie gorszej niż ta, która wynika z aktualnych prognoz.

Rząd musi współpracować z KNF

Z drugiej strony odbudowę popytu może wyraźnie przyspieszyć łatwiejszy dostęp do kredytów. To leży w gestii KNF. Na stole jest właściwie tylko rozwiązanie, które ułatwiłoby dostęp do kredytów z okresowo stałym oprocentowaniem. Co więcej, bez tej zmiany trudno liczyć na sukces idei rządowego programu tanich kredytów mieszkaniowych. Ten przydałby się, aby poprawić sytuację w segmencie budownictwa mieszkaniowego, ograniczyć presję wywieraną na rynek najmu, a przy tym mógłby ograniczyć zakupy mieszkań przez zagraniczne fundusze inwestycyjne. Co do zasady deweloperzy chętniej sprzedają bowiem nieruchomości osobom fizycznym niż funduszom, które wymagają dyskonta i stałej ceny niezależnej od rosnących kosztów budowy.

Bartosz Turek, główny analityk HRE Investments

REKLAMA

REKLAMA