Abonament RTV 2023 – ile wynosi, kto zwolniony. Stawki opłaty abonamentowej, zniżki

REKLAMA

REKLAMA

- Abonament RTV 2023 - ile wynosi, stawki

- Zniżki za uiszczanie opłat abonamentowych rtv z góry za okres dłuższy niż jeden miesiąc w 2023 roku. Jakie zniżki za zapłatę za cały rok z góry?

- Abonament rtv za cały rok ze zniżką - do kiedy trzeba zapłacić

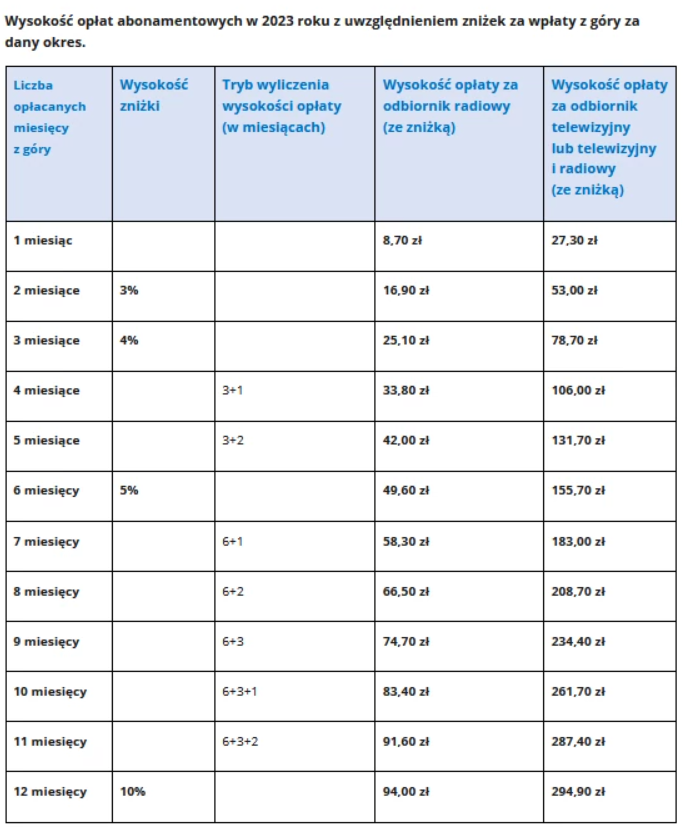

- Wysokość opłat abonamentowych w 2023 roku z uwzględnieniem zniżek za wpłaty z góry za dany okres – tabela

- Kto musi płacić opłatę abonamentową za telewizor lub radio?

- Kto jest zwolniony obowiązku zapłaty abonamentu rtv?

- Czy trzeba płacić abonament rtv za komputer, laptop, czy komórkę?

- Kiedy powstaje obowiązek uiszczenia opłaty abonamentowej?

- Kiedy trzeba zarejestrować telewizor lub radio? Termin zgłoszenia

Abonament RTV 2023 - ile wynosi, stawki

Stawki abonamentu RTV na 2023 r. wynoszą:

- za używanie odbiornika radiofonicznego – 8,70 zł za 1 miesiąc;

- za używanie odbiornika telewizyjnego albo radiofonicznego i telewizyjnego – 27,30 zł za 1 miesiąc.

Stawki te zostały ustalone przez Krajową Radę Radiofonii i Telewizji w ogłoszeniu z 25 maja 2022 r w sprawie wysokości opłat abonamentowych za używanie odbiorników radiofonicznych i telewizyjnych w 2023 roku (Monitor Polski z 30 maja 2022 r., poz. 551).

Stawki miesięcznych opłat abonamentowych za używania odbiornika radiofonicznego oraz za używanie odbiornika telewizyjnego albo odbiornika radiofonicznego i telewizyjnego (o których mowa w art. 3 ust. 1 ustawy z 21 kwietnia 2005 r. o opłatach abonamentowych) podlegają co roku waloryzacji średniorocznym wskaźnikiem cen towarów i usług konsumpcyjnych ogółem, ustalonym w ustawie budżetowej.

REKLAMA

REKLAMA

Zniżki za uiszczanie opłat abonamentowych rtv z góry za okres dłuższy niż jeden miesiąc w 2023 roku. Jakie zniżki za zapłatę za cały rok z góry?

Rozporządzenie Krajowej Rady Radiofonii i Telewizji z 20 czerwca 2022 r. w sprawie zniżek za uiszczanie opłat abonamentowych z góry za okres dłuższy niż jeden miesiąc w 2023 r. (Dziennik Ustaw z 6 lipca 2022 poz. 1419) określa system zniżek dla abonentów, którzy płacą abonament z góry za kilka lub kilkanaście miesięcy.

Zniżki za uiszczanie opłat abonamentowych za używanie odbiorników telewizyjnych i radiofonicznych (abonament rtv) z góry za okres dłuższy niż jeden miesiąc w roku kalendarzowym 2023 wynoszą:

1) za używanie odbiornika telewizyjnego albo radiofonicznego i telewizyjnego:

REKLAMA

a) 3,0% miesięcznej opłaty za uiszczenie opłaty za dwa miesiące z góry,

b) 4,0% miesięcznej opłaty za uiszczenie opłaty za trzy miesiące z góry,

c) 5,0% miesięcznej opłaty za uiszczenie opłaty za sześć miesięcy z góry,

d) 10,0% miesięcznej opłaty za uiszczenie opłaty za rok kalendarzowy z góry.

Takie same zniżki dotyczą abonamentu za sam odbiornik radiofoniczny.

Termin wnoszenia opłaty abonamentowej (abonamentu rtv)

Na podstawie art. 3 ust. 4 ustawy z 21 kwietnia 2005 r. o opłatach abonamentowych opłatę abonamentową uiszcza się z góry do 25. dnia miesiąca, za który opłata jest należna. Opłata może być uiszczona z góry za cały rok albo za wybrane miesiące.

Zatem wysokość opłat abonamentowych za używanie odbiorników telewizyjnych i radiofonicznych w roku kalendarzowym 2023, po uwzględnieniu ww. zniżek, wynosi:

1) za używanie odbiornika telewizyjnego albo radiofonicznego i telewizyjnego:

a) 53,00 zł za dwa miesiące,

b) 78,70 zł za trzy miesiące,

c) 155,70 zł za sześć miesięcy,

d) 294,90 zł za rok kalendarzowy;

2) za używanie odbiornika radiofonicznego:

a) 16,90 zł za dwa miesiące,

b) 25,10 zł za trzy miesiące,

c) 49,60 zł za sześć miesięcy,

d) 94,00 zł za rok kalendarzowy.

Abonament rtv za cały rok ze zniżką - do kiedy trzeba zapłacić

Poczta Polska informuje, że 10% zniżki za zapłatę abonamentu za cały rok można otrzymać tylko wpłacając opłatę abonamentową za cały rok (z tą 10% zniżką) do 25 stycznia 2023 r.

W 2022 roku można płacić abonament za 2023 rok

Opłaty wnoszone na poczet 2023 roku mogą być przyjmowane już w 2022 roku według stawek obowiązujących od dnia 1 stycznia 2023 r.

Przez cały rok można również skorzystać z pozostałych zniżek z tytułu wnoszenia opłat za okres dłuższy niż 1 miesiąc, pod warunkiem wniesienia opłaty abonamentowej z wyprzedzeniem , tj. w terminie do 25-go dnia pierwszego miesiąca okresu rozliczeniowego.

Wysokość opłat abonamentowych w 2023 roku z uwzględnieniem zniżek za wpłaty z góry za dany okres – tabela

|

Liczba opłacanych |

Wysokość zniżki |

Tryb wyliczenia wysokości opłaty |

Wysokość opłaty za odbiornik radiowy |

Wysokość opłaty |

|

1 miesiąc |

8,70 zł |

27,30 zł |

||

|

2 miesiące |

3% |

16,90 zł |

53,00 zł |

|

|

3 miesiące |

4% |

25,10 zł |

78,70 zł |

|

|

4 miesiące |

3+1 |

33,80 zł |

106,00 zł |

|

|

5 miesiące |

3+2 |

42,00 zł |

131,70 zł |

|

|

6 miesięcy |

5% |

49,60 zł |

155,70 zł |

|

|

7 miesięcy |

6+1 |

58,30 zł |

183,00 zł |

|

|

8 miesięcy |

6+2 |

66,50 zł |

208,70 zł |

|

|

9 miesięcy |

6+3 |

74,70 zł |

234,40 zł |

|

|

10 miesięcy |

6+3+1 |

83,40 zł |

261,70 zł |

|

|

11 miesięcy |

6+3+2 |

91,60 zł |

287,40 zł |

|

|

12 miesięcy |

10% |

94,00 zł |

294,90 zł |

(źródło tabeli: KRRiT)

Kto musi płacić opłatę abonamentową za telewizor lub radio?

Opłatę abonamentową - w myśl art. 2 ustawy o opłatach abonamentowych - trzeba płacić za używanie odbiorników radiofonicznych oraz telewizyjnych. Przepisy ww. ustawy zawierają domniemanie, że osoba, która posiada odbiornik radiofoniczny lub telewizyjny w stanie umożliwiającym natychmiastowy odbiór programu, używa tego odbiornika. Zatem nie trzeba udowadniać samego używania telewizora lub radia - wystarczy udowodnienie, że telewizor lub radio posiadane przez daną osobę są sprawne i pozwalają na odbiór programu.

Co do zasady opłatę abonamentową trzeba uiścić za każdy posiadany odbiornik radiofoniczny i telewizyjny. Ale niezależnie od liczby odbiorników radiofonicznych i telewizyjnych używanych przez:

1) osoby fizyczne w tym samym gospodarstwie domowym (rozumianym jako zespół osób mieszkających i utrzymujących się wspólnie albo jedna osoba utrzymująca się samodzielnie) lub w samochodzie stanowiącym ich własność,

2) podmioty lecznicze niebędące przedsiębiorcami w rozumieniu przepisów o działalności leczniczej, sanatoria, żłobki, publiczne i niepubliczne jednostki organizacyjne systemu oświaty, publiczne i niepubliczne uczelnie, a także domy pomocy społecznej - w tym samym budynku, zespole budynków lub w samochodach będących w używaniu tych instytucji

- uiszcza się tylko jedną z opłat - czyli albo opłatę za samo radio albo opłatę za radio i telewizor.

Kto jest zwolniony obowiązku zapłaty abonamentu rtv?

Na podstawie art. 4 ustawy o opłatach abonamentowych zwalnia się od opłat abonamentowych:

1) osoby, co do których orzeczono o:

a) zaliczeniu do I grupy inwalidów, lub

b) całkowitej niezdolności do pracy, na podstawie ustawy z dnia 17 grudnia 1998 r. o emeryturach i rentach z Funduszu Ubezpieczeń Społecznych, lub

c) znacznym stopniu niepełnosprawności, na podstawie ustawy z dnia 27 sierpnia 1997 r. o rehabilitacji zawodowej i społecznej oraz zatrudnianiu osób niepełnosprawnych, lub

d) trwałej lub okresowej całkowitej niezdolności do pracy w gospodarstwie rolnym, na podstawie ustawy z dnia 20 grudnia 1990 r. o ubezpieczeniu społecznym rolników;

2) osoby, które ukończyły 75 lat - od pierwszego dnia miesiąca następującego po miesiącu, w którym osoba ukończyła 75 lat.

3) osoby, które otrzymują świadczenie pielęgnacyjne lub specjalny zasiłek opiekuńczy z właściwego organu realizującego zadania w zakresie świadczeń rodzinnych jako zadanie zlecone z zakresu administracji rządowej lub rentę socjalną z Zakładu Ubezpieczeń Społecznych lub innego organu emerytalno-rentowego;

4) osoby niesłyszące, u których stwierdzono całkowitą głuchotę lub obustronne upośledzenie słuchu (mierzone na częstotliwości 2000 Hz o natężeniu od 80 dB);

5) osoby niewidome, których ostrość wzroku nie przekracza 15%;

6) osoby, które ukończyły 60 lat oraz mają ustalone prawo do emerytury, której wysokość nie przekracza miesięcznie kwoty 50% przeciętnego miesięcznego wynagrodzenia w gospodarce narodowej w roku poprzedzającym, ogłaszanego przez Prezesa Głównego Urzędu Statystycznego;

7) osoby:

a) które mają prawo do korzystania ze świadczeń pieniężnych z tytułu ustawy z dnia 12 marca 2004 r. o pomocy społecznej,

b) spełniające kryteria dochodowe, określone w ustawie z dnia 28 listopada 2003 r. o świadczeniach rodzinnych,

c) bezrobotne, o których mowa w art. 2 ust. 1 pkt 2 ustawy z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy,

d) posiadające prawo do zasiłku przedemerytalnego, określonego w ustawie z dnia 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy,

e) posiadające prawo do świadczenia przedemerytalnego, określonego w ustawie z dnia 30 kwietnia 2004 r. o świadczeniach przedemerytalnych,

8) osoby, które otrzymują zasiłek dla opiekuna określony w ustawie z dnia 4 kwietnia 2014 r. o ustaleniu i wypłacie zasiłków dla opiekunów.

Zwolnienia określone w pkt 1 i 3-8 przysługują od pierwszego dnia miesiąca następującego po miesiącu, w którym złożono w placówce Poczty Polskiej oświadczenie o spełnianiu warunków do korzystania z tych zwolnień i przedstawiono dokumenty potwierdzające uprawnienie do tych zwolnień.

W okresie obowiązywania stanu zagrożenia epidemicznego albo stanu epidemii lub w przypadku zaprzestania działania placówek operatora pocztowego świadczącego usługi powszechne oświadczenie o spełnianiu warunków do korzystania ze zwolnień od opłat abonamentowych wraz z cyfrowym odwzorowaniem dokumentów potwierdzających uprawnienie do tych zwolnień może zostać przekazane operatorowi wyznaczonemu na dedykowany adres poczty elektronicznej.

Rodzaje dokumentów potwierdzających uprawnienia do zwolnień od opłat abonamentowych są określone w rozporządzeniu Krajowej Rady Radiofonii i Telewizji z 16 lutego 2010 r. w sprawie rodzajów dokumentów oraz wzoru oświadczenia potwierdzających uprawnienia do zwolnień od opłat abonamentowych (tekst jednolity z 12 marca 2019 r. - Dz.U. z 2019 r., poz. 480; ostatnia zmiana: Dz.U. z 2020 r., poz. 1128).

Więcej na temat zwolnień w artykule: Abonament RTV – kto jest zwolniony z obowiązku płacenia opłaty abonamentowej za telewizor lub radio

Czy trzeba płacić abonament rtv za komputer, laptop, czy komórkę?

Odbiornikiem radiofonicznym albo telewizyjnym, w rozumieniu przepisów ustawy o opłatach abonamentowych, jest urządzenie techniczne dostosowane do odbioru programu. To dość obszerna definicja. Może powstać wątpliwość, czy jeżeli możemy oglądać programy telewizyjne lub słuchać stacji radiowych przy użyciu komputera, laptopa, czy telefonu komórkowego, to czy musimy płacić abonament rtv za te urządzenia?

Wątpliwości te wyjaśnił Wojewódzki Sąd Administracyjny w Warszawie w wyroku z 5 września 2019 roku (sygn. VI SA/Wa 2415/18). WSA stwierdził, że:

1. Ustawa o opłatach (abonamentowych - przypisek PH) nie przewiduje jednak rejestracji i opłat w przypadku urządzeń powstałych w wyniku ekspansji nowych technologii. W obecnej ustawie pojęcie odbiornik radiofoniczny i telewizyjny „rozumiany” jest w jego tradycyjnej formie jako radio oraz telewizor i tak też należy traktować abonament jako opłatę wynikającą z możliwości odbioru programu za pomocą tych urządzeń. Z tego rodzaju urządzeniami ustawa o opłatach wiąże obowiązek rejestracyjny oraz ponoszenia opłaty abonamentowej.

2. Osoby oglądające telewizję bądź słuchający radia za pomocą komputera, telefonu komórkowego bądź też tabletu oraz innych urządzeń nie wymienionych w ustawie o opłatach (abonamentowych - przypisek PH), nie są zobowiązane do płacenia abonamentu radiowo-telewizyjnego.

Kiedy powstaje obowiązek uiszczenia opłaty abonamentowej?

Obowiązek uiszczania opłaty abonamentowej powstaje z pierwszym dniem miesiąca następującego po miesiącu, w którym dokonano rejestracji odbiornika radiofonicznego lub telewizyjnego.

Kiedy trzeba zarejestrować telewizor lub radio? Termin zgłoszenia

Ustawa o opłatach abonamentowych w art. 5 przewiduje obowiązek zarejestrowania odbiorników radiofonicznych i telewizyjnych dla celów pobierania opłat abonamentowych za ich używanie. Rejestracji tej trzeba dokonać w placówkach pocztowych Poczty Polskiej albo przez internet. Natomiast sama ustawa nie określa terminu rejestracji.

Rejestracji (zgłoszenia) odbiornika radiofonicznego lub odbiornika telewizyjnego trzeba dokonać w terminie 14 dni od dnia wejścia w posiadanie odbiornika. Wynika to z § 3 rozporządzenia Ministra Administracji i Cyfryzacji z 17 grudnia 2013 r. w sprawie warunków i trybu rejestracji odbiorników radiofonicznych i telewizyjnych (Dz.U. 2013 poz. 1676).

Podstawa prawna:

- ustawa z 21 kwietnia 2005 r. o opłatach abonamentowych,

- ogłoszenie Krajowej Rady Radiofonii i Telewizji z 25 maja 2022 r w sprawie wysokości opłat abonamentowych za używanie odbiorników radiofonicznych i telewizyjnych w 2023 roku (Monitor Polski z 30 maja 2022 r., poz. 551),

- rozporządzenie Krajowej Rady Radiofonii i Telewizji z 20 czerwca 2022 r. w sprawie zniżek za uiszczanie opłat abonamentowych z góry za okres dłuższy niż jeden miesiąc w 2023 r. (Dziennik Ustaw z 6 lipca 2022 poz. 1419),

- rozporządzenie Ministra Administracji i Cyfryzacji z 17 grudnia 2013 r. w sprawie warunków i trybu rejestracji odbiorników radiofonicznych i telewizyjnych (Dz.U. 2013 poz. 1676).

Paweł Huczko

Abonament RTV 2023 - tabela - stawki, zniżki - źródło: Krajowa Rada Radiofonii i Telewizji

Źródło zewnętrzne

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA