Więcej prezentów zostanie objętych VAT

REKLAMA

ANALIZA

REKLAMA

REKLAMA

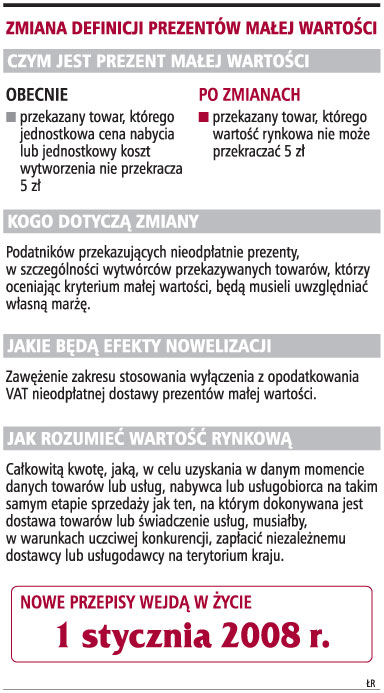

Uchwalona niedawno przez parlament nowelizacja ustawy o VAT wprowadza zmiany, których celem jest dostosowanie polskich regulacji do przepisów unijnych. Jedną z nich jest modyfikacja definicji pojęcia prezentów małej wartości. Spowoduje ona pogorszenie sytuacji podatników poprzez ograniczenie zakresu wyłączenia z VAT nieodpłatnej dostawy prezentów małej wartości. Zmiana związana jest z wprowadzeniem do ustawy o VAT definicji wartości rynkowej.

Kryterium wartości rynkowej

Andrzej Nikończyk, doradca podatkowy w firmie Ożóg i Wspólnicy, wyjaśnia, że wprowadzona do ustawy o VAT definicja wartości rynkowej będzie mieć zastosowanie m.in. do prezentów małej wartości, których nieodpłatna dostawa nie podlega opodatkowaniu VAT.

- Obecnie do takich zalicza się towary, których nie ujęto w ewidencji wartościowo-osobowej, a ich jednostkowa cena nabycia lub wytworzenia nie przekracza 5 zł. Od 1 stycznia 2008 r. zaliczane do takich prezentów będą wyłącznie te, których wartość rynkowa nie przekracza 5 zł - tłumaczy ekspert.

REKLAMA

W ocenie Zuzanny Strzałek, konsultanta podatkowego w Dziale Doradztwa Podatkowego firmy Deloitte, proponowane rozwiązanie w pewnych sytuacjach może skutkować pogorszeniem sytuacji podatników.

- Wartość rynkowa obejmująca np. marżę dostawcy czy koszty transportu spowodować może zawężenie podstawy opodatkowania, a tym samym sprawić, że przekazywany towar nie spełni kryterium prezentu o niskiej wartości, co w konsekwencji skutkować może koniecznością opodatkowania takiego wydania - twierdzi nasza rozmówczyni.

Również Maciej Hadas, senior konsultant w Departamencie Doradztwa Podatkowego HLB Frąckowiak i Wspólnicy, zwraca uwagę na niekorzystne skutki przyjęcia nowego rozwiązania. Zdaniem eksperta, nowelizacja spowoduje, że podatnik będzie musiał opodatkować pewną część nieodpłatnie przekazywanych prezentów, które obecnie są wyłączone z opodatkowania. Przykładowo, jeżeli dziś podatnik nabywa w hurtowni jakieś drobne gadżety, których cena jednostkowa nabycia wynosi 5 zł, to przekazując je nieodpłatnie, nie musi odprowadzać podatku.

- Po nowelizacji wartość prezentu będzie trzeba jednak odnieść do jego wartości rynkowej. Tym samym określenie kwoty miarodajnej dla stwierdzenia, czy graniczna kwota 5 zł została przekroczona czy też nie, będzie już bardziej skomplikowane i w konkretnych okolicznościach różne dla różnych podatników - ocenia ekspert. Zwraca uwagę, że będzie trzeba bowiem wykazać, że wartość prezentu równa się co najmniej wartości 5 zł, a kwota ta odpowiada kwocie, jaką otrzymujący prezent musiałby zapłacić niezależnemu dostawcy, gdyby chciał uzyskać w tym samym momencie te same towary na takim samym etapie sprzedaży jak ten, na którym dokonywana jest dostawa tych prezentów.

- Niewykluczone, że do ceny nabycia trzeba będzie dodać wartość marży należnej od przekazywanego prezentu, gdyby ten był przedmiotem dostawy detalicznej na warunkach rynkowych. Spowoduje to, że o ile dziś prezent o wartości nabycia 5 zł nie jest opodatkowany podatkiem VAT, to po wejściu w życie nowych przepisów z jego nieodpłatnym przekazaniem będzie się wiązać konieczność zapłaty podatku - wskazuje Maciej Hadas.

Ucierpią wytwórcy

W ocenie Andrzeja Nikończyka nowa definicja prezentów małej wartości w przypadku podmiotów dokonujących wydania towarów nabywanych od innych podmiotów nie spowoduje istotnej zmiany, przy czym pewne wątpliwości może budzić konieczność uwzględnienia marży przy wydaniu towarów nabywanych, ale które również są sprzedawane przez wydającego. Ekspert podkreśla natomiast, że zmiana będzie miała bardzo duże znaczenie dla podmiotów wydających jako prezenty małej wartości towary przez siebie produkowane.

- Po nowelizacji podatnicy przekazujący nieodpłatnie towary przez siebie wytworzone zobowiązani będą do uwzględniania przy ocenie spełnienia kryterium prezentu małej wartości również własnej marży. Zatem towar, którego wytworzenie kosztowało np. 3 zł, a jest sprzedawany za cenę przekraczającą 5 zł, nie będzie zaliczany już do prezentów małej wartości - wyjaśnia Andrzej Nikończyk.

Przed końcem roku

Nasz rozmówca podkreśla, że to, czy wydany towar jest prezentem małej wartości, powinno być oceniane na dzień jego wydania. Ekspert wskazuje, że w tym miejscu należy zwrócić uwagę na przepis art. 19 ust. 2 ustawy o VAT, zgodnie z którym przy wysyłce towarów obowiązek podatkowy powstaje z chwilą wydania tych towarów nabywcy. A właśnie na dzień powstania obowiązku podatkowego należy ocenić możliwość uznania wydawanych towarów jako prezentów małej wartości.

- Aby uniknąć ryzyka z tym związanego, podmioty, które zamierzają pod koniec roku przekazać kontrahentom prezenty, które od nowego roku nie będą już mieścić się w tej definicji, powinny dokonać tego na tyle wcześnie, by nabywcy je otrzymali przed końcem roku - radzi Andrzej Nikończyk.

Dodaje, że kwoty te zazwyczaj są nieznaczne, ale np. przy wysyłce dokonanej ostatniego dnia roku trudno będzie udowodnić, iż nabywcy otrzymali je jeszcze pod rządami przepisów obowiązujących przed nowelizacją.

Dostosowanie przepisów

Zuzanna Strzałek zwraca uwagę, że zmiana dotychczasowej regulacji jest, jak twierdzi ustawodawca, uzasadniona procesem dostosowywania prawa wewnętrznego do Dyrektywy 2006/112.

- Jednakże trzeba zauważyć, że o ile Dyrektywa zawiera definicję wartości rynkowej, nie zobowiązuje jednak do jej stosowania w odniesieniu do towarów o niewielkiej wartości. Co więcej, ustalenie limitu na tak niskim poziomie wydaje się być sprzeczne z tendencją występującą w krajowych uregulowaniach prawnych innych państw członkowskich - ocenia nasza rozmówczyni.

Zmiana definicji prezentów małej wartości

MAGDALENA MAJKOWSKA

magdalena.majkowska@infor.pl

REKLAMA

REKLAMA