Nowy wzór pełnomocnictwa ogólnego w sprawach podatkowych od 10 grudnia 2023 r.

REKLAMA

REKLAMA

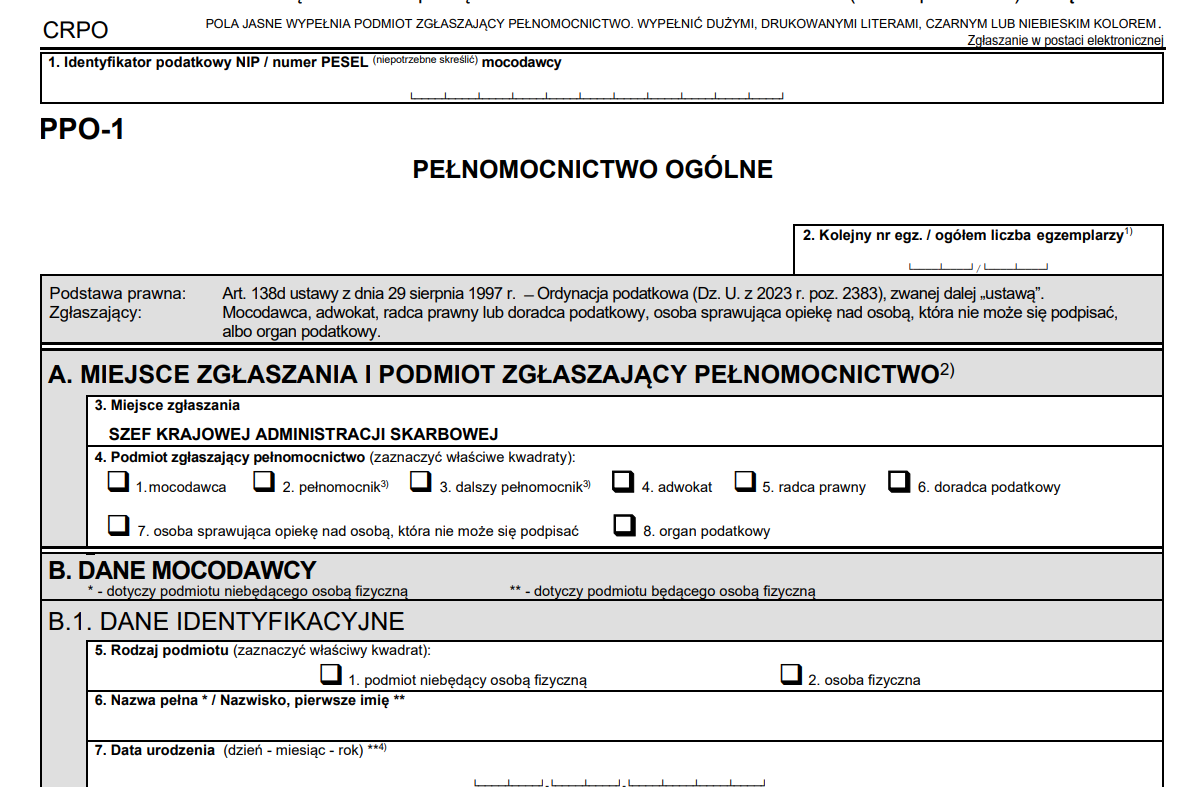

Minister Finansów przygotował projekt rozporządzenia, w którym znajdą się nowe wzory pełnomocnictwa ogólnego w sprawach podatkowych (formularz PPO-1) i zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu tego pełnomocnictwa (formularz OPO-1). Rozporządzenie to ma wejść w życie już 10 grudnia 2023 r. Co się zmieni we wzorach tych formularzy?

Pełnomocnictwo ogólne w sprawach podatkowych - aktualny stan prawny

Obecnie obowiązuje wersja druga formularza pełnomocnictwa ogólnego PPO-1(2) oraz wersja pierwsza formularza zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu pełnomocnictwa ogólnego OPO-1(1). Wzory tych formularzy zostały określone w Rozporządzenie Ministra Finansów z dnia 21 czerwca 2016 r. w sprawie wzoru pełnomocnictwa ogólnego i wzoru zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu tego pełnomocnictwa (Dz. U. z 2018 r. poz. 519) jest wykonaniem delegacji ustawowej zawartej w art. 138j § 1 pkt 1 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa (tekst jednolity z 6 listopada 2023 r. - Dz.U. z 2023 r., poz. 2383). W rozporządzeniu tym minister właściwy do spraw finansów publicznych określił wzór pełnomocnictwa ogólnego i wzór zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu tego pełnomocnictwa, obejmujący dane identyfikujące mocodawcę i pełnomocnika, mając na celu uproszczenie zgłaszania pełnomocnictwa.

REKLAMA

REKLAMA

Czym jest pełnomocnictwo ogólne?

Przepisy dotyczące pełnomocnictwa ogólnego w sprawach podatkowych, a także innych rodzajów pełnomocnictw (art. 138a-art. 138o) znajdują się w Dziale IV. Ordynacji podatkowej, który reguluje zasady postępowania podatkowego.

W myśl tych przepisów strona postępowania podatkowego (np. podatnik lub płatnik) może działać przez pełnomocnika, chyba że charakter czynności wymaga jej osobistego działania.

Pełnomocnictwo może być ogólne, szczególne albo do doręczeń.

Warto wiedzieć, że adwokat, radca prawny i doradca podatkowy mogą sami uwierzytelnić odpis udzielonego im pełnomocnictwa oraz odpisy innych dokumentów wykazujących ich umocowanie. Organ podatkowy może w razie wątpliwości zażądać urzędowego poświadczenia podpisu strony na pełnomocnictwie.

Na podstawie art. 138d §1 Ordynacji podatkowej pełnomocnictwo ogólne upoważnia do działania we wszystkich sprawach (postępowaniach) podatkowych oraz w innych sprawach należących do właściwości organów podatkowych.

Co ważne, pełnomocnictwo ogólne nie upoważnia do podpisywania deklaracji podatkowych.

Pełnomocnictwo ogólne oraz zawiadomienie o jego zmianie, odwołaniu lub wypowiedzeniu mocodawca ma obowiązek zgłosić, wyłącznie na piśmie utrwalonym w postaci elektronicznej według wzoru określonego w przepisach wydanych na podstawie art. 138j § 1 pkt 1, do Szefa Krajowej Administracji Skarbowej.

W przypadku wystąpienia problemów technicznych uniemożliwiających złożenie pełnomocnictwa ogólnego, jego zmianę, odwołanie lub wypowiedzenie na piśmie utrwalonym w postaci elektronicznej pełnomocnictwo składa się na piśmie utrwalonym w postaci papierowej według wzoru, o którym mowa w zdaniu pierwszym.

Informacje o udzieleniu pełnomocnictwa, o jego zmianie, odwołaniu lub wypowiedzeniu Szef Krajowej Administracji Skarbowej umieszcza w Centralnym Rejestrze Pełnomocnictw Ogólnych.

Adwokat, radca prawny oraz doradca podatkowy mogą sami zgłaszać udzielenie im pełnomocnictwa ogólnego oraz zawiadamiać o jego zmianie, odwołaniu lub wypowiedzeniu, ze wskazaniem daty zwolnienia z obowiązku reprezentacji.

Minister finansów ma obowiązek określić w rozporządzeniu m.in. wzór pełnomocnictwa ogólnego i wzór zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu tego pełnomocnictwa, obejmujący dane identyfikujące mocodawcę i pełnomocnika.

Nowe wzory formularzy pełnomocnictwa ogólnego w sprawach podatkowych i zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu tego pełnomocnictwa

Nowe (projektowane) rozporządzenie wprowadza kolejne wersje wzorów tych formularzy, tj. trzecią (3) dla PPO-1 i drugą (2) dla OPO-1. Co się zmieni w tych wzorach formularzy?

Jak czytamy w uzasadnieniu omawianego projektu zmiany wprowadzane do formularzy można podzielić na cztery grupy:

- zmiany polegające na usunięciu z formularzy pozycji, które aktualnie stały się zbędne;

- zmiany związane z wprowadzeniem nowych regulacji w zakresie doręczeń elektronicznych;

- inne zmiany dostosowawcze i upraszczające;

- inne zmiany techniczne związane z wizualnym dostosowaniem formularzy do nowych standardów tworzenia formularzy elektronicznych.

Usunięcie zbędnych pozycji w formularzach

Usunięto pozycje „Poczta”

REKLAMA

Zmiana wynika z wymogów wprowadzonych przez Pocztę Polską w zakresie umieszczanych na przesyłce danych adresowych określających nadawcę i adresata oraz ich adresy. Zgodnie z brzmieniem § 6 ust. 3 Regulaminu świadczenia usług powszechnych stanowiącego Załącznik do Uchwały Nr 227/2022 Zarządu Poczty Polskiej S.A. z dnia 17 listopada 2022 roku dane określające nadawcę i adresata oraz ich adresy umieszczone na przesyłce powinny być zamieszczone w następującej kolejności:

- imię i nazwisko albo pełna nazwa nadawcy/adresata,

- ulica, numer domu i mieszkania albo lokalu – w przypadku miejscowości podzielonej na ulice albo nazwa miejscowości i numer porządkowy nieruchomości – w przypadku miejscowości nie podzielonej na ulice,

- właściwy kod pocztowy wraz z nazwą miejscowości, do której kierowana jest przesyłka.

Konsekwencją rezygnacji przez Pocztę Polską z wymogu wskazywania w adresie dodatkowo nazwy miejscowości w której znajduje się urząd pocztowy (wystarczy podać właściwy kod pocztowy), niezbędne było wprowadzenie odpowiednich zmian dostosowawczych.

Wykaz zmian w poszczególnych formularzach:

PPO-1(2): usunięcie poz. 22, poz. 55, poz. 81 i poz. 104;

OPO-1(1): usunięcie poz. 23, poz. 63, poz. 104 i poz. 134.

Usunięto pozycje „Faks”

Ta forma komunikacji nie jest obecnie stosowana. Została zastąpiona przez tańsze w eksploatacji i dogodniejsze formy komunikacji elektronicznej. Stąd propozycja usunięcia tej pozycji z formularzy.

Wykaz zmian w poszczególnych formularzach:

PPO-1(2): usunięcie poz. 24, poz. 57, poz. 83 i poz. 106;

OPO-1(1): usunięcie poz. 25, poz. 66, poz. 107 i poz. 136 oraz związane z nimi poz. 67 i poz. 108 (pola zaznaczenia zmiany).

Usunięto pozycje „Adres elektroniczny na portalu podatkowym”

W związku z rozwojem e-usług resortu finansów i wdrażania nowej platformy e-Urzędu Skarbowego ta forma komunikacji podatnika z organem podatkowym nie będzie już wykorzystywana. Usunięcie ww. pozycji wiąże się z koniecznością aktualizacji objaśnień, tj. usunięciem punktu objaśnień odnoszącego się do portalu podatkowego.

Wykaz zmian w poszczególnych formularzach:

PPO-1(2): usunięcie poz. 27, poz. 45, poz. 71 i objaśnienia nr 11;

OPO-1(1): usunięcie poz. 28, poz. 51 i poz. 92 oraz związane z nimi poz. 52 i poz. 93 (pola zaznaczenia zmiany) oraz objaśnienia nr 10.

Usunięto sekcję formularza „Informacja o załącznikach i uwagi” – odpowiednio część G w PPO-1(2) i część J w OPO-1(1). Analiza przeprowadzona przez Krajową Administrację Skarbową wykazała, że sekcja ta nie jest wykorzystywana przez podatników.

Zmiany w formularzach spowodowane wprowadzeniem nowych regulacji w zakresie doręczeń elektronicznych

Jak wyjaśnia Ministerstwo Finansów, potrzeba określenia nowych wzorów formularzy wynika również z regulacji wprowadzonych ustawą z dnia 18 listopada 2020 r. o doręczeniach elektronicznych (Dz. U. z 2023 r. poz. 285 i 1860), która zmieniła Ordynację podatkową w zakresie przepisów regulujących doręczenia. Ustawa ta zdefiniowała zasady wymiany korespondencji z podmiotami publicznymi w relacji z innymi podmiotami publicznymi oraz podmiotami niepublicznymi, w tym z osobami fizycznymi (szerzej: uzasadnienie do rządowego projektu ustawy o doręczeniach elektronicznych (druk sejmowy nr 239)).

Kwestie związane z doręczaniem pism organów podatkowych regulują przepisy rozdziału 5 Doręczenia działu IV ustawy - Ordynacja podatkowa. Zgodnie z art. 144 § 1a organ podatkowy doręcza pisma na adres do doręczeń elektronicznych, chyba że doręczenie następuje na konto w systemie teleinformatycznym organu podatkowego albo w siedzibie organu podatkowego.

Zgodnie z definicją zawartą w art. 2 pkt 1 ustawy o doręczeniach elektronicznych przez adres do doręczeń elektronicznych rozumie się adres elektroniczny, o którym mowa w art. 2 pkt 1 ustawy z dnia 18 lipca 2002 r. o świadczeniu usług drogą elektroniczną (Dz. U. z 2020 r. poz. 344), podmiotu korzystającego z publicznej usługi rejestrowanego doręczenia elektronicznego lub publicznej usługi hybrydowej albo z kwalifikowanej usługi rejestrowanego doręczenia elektronicznego, umożliwiający jednoznaczną identyfikację nadawcy lub adresata danych przesyłanych w ramach tych usług.

Przepisy ustawy – Ordynacja podatkowa regulujące kwestie doręczania pism na adres do doręczeń elektronicznych oraz korzystania z tzw. publicznej usługi hybrydowej są ściśle związane z przepisami ustawy z dnia 18 listopada 2020 r. o doręczeniach elektronicznych.

Artykuł 155 ustawy o doręczeniach elektronicznych wskazuje kiedy powstaje obowiązek stosowania przepisów ustawy o doręczeniach elektronicznych w zakresie doręczania korespondencji z wykorzystaniem publicznej usługi rejestrowanego doręczenia elektronicznego lub publicznej usługi hybrydowej w odniesieniu do poszczególnych podmiotów.

Zgodnie z art. 155 ust. 1 ustawy o doręczeniach elektronicznych organy administracji rządowej oraz jednostki budżetowe obsługujące te organy są obowiązane stosować przepisy ustawy w zakresie doręczania korespondencji z wykorzystaniem publicznej usługi rejestrowanego doręczenia elektronicznego lub publicznej usług hybrydowej od dnia określonego w komunikacie wydanym na podstawie ust. 10.

Stosownie bowiem do treści art. 155 ust. 10 tej ustawy minister właściwy do spraw informatyzacji, mając na uwadze uwarunkowania techniczne i organizacyjne niezbędne do doręczania korespondencji z wykorzystaniem publicznej usługi rejestrowanego doręczenia elektronicznego lub publicznej usługi hybrydowej oraz udostępnienia w systemie teleinformatycznym punku dostępu do usługi rejestrowanego doręczenia elektronicznego w ruchu transgranicznym, ogłasza w Dzienniku Ustaw Rzeczypospolitej Polskiej komunikat określający termin wdrożenia rozwiązań technicznych umożliwiających:

a) podmiotom, o których mowa:

- w ust. 1-5 oraz w art. 9 ust. 1 pkt 1-8, powszechne doręczanie i odbieranie korespondencji z wykorzystaniem publicznej usługi rejestrowanego doręczenia elektronicznego lub publicznej usług hybrydowej,

- w ust. 6, powszechne doręczanie i odbieranie korespondencji z wykorzystaniem publicznej usługi rejestrowanego doręczenia elektronicznego;

b) dostęp do usługi rejestrowanego doręczenia elektronicznego w ruchu transgranicznym.

Przy czym termin określony w komunikacie nie może być późniejszy niż dzień 1 stycznia 2024 r. (ust. 11).

Minister Cyfryzacji komunikatem z dnia 29 maja 2023 r. w sprawie określenia terminu wdrożenia rozwiązań technicznych niezbędnych do doręczania korespondencji z wykorzystaniem publicznej usługi rejestrowanego doręczenia elektronicznego lub publicznej usługi hybrydowej oraz udostępnienia w systemie teleinformatycznym punktu dostępu do usług rejestrowanego doręczenia elektronicznego w ruchu transgranicznym (Dz. U. poz. 1077) określił ten termin na dzień 10 grudnia 2023 r.

Stosownie zaś do treści art. 9 ust. 1 w związku z art. 166 pkt 5 ustawy o doręczeniach elektronicznych, do posiadania adresu do doręczeń elektronicznych wpisanego do bazy adresów elektronicznych, powiązanego z publiczną usługą rejestrowanego doręczenia elektronicznego albo kwalifikowaną usługą rejestrowanego doręczenia elektronicznego, zobowiązani zostali – od dnia 10 grudnia 2023 r. – również wykonujący zawód adwokat, radca prawny oraz doradca podatkowy.

Zgodnie ze stanowiskiem Ministra Cyfryzacji dotyczącym prawnych aspektów związanych z funkcjonowaniem platformy ePUAP od 10 grudnia 2023 r.[1] od tego dnia nadal dopuszczalne będzie dokonywanie doręczeń przez ePUAP na mocy przepisu art. 39 § 1 KPA[2] oraz wnoszenie podań przez ePUAP na podstawie art. 63 § 1 zdanie drugie KPA. Przepisy te posługują się pojęciem „konto w systemie teleinformatycznym organu”. Wykładnia tego pojęcia została dokonana w wymienionym stanowisku Ministra Cyfryzacji. Według Ministra Cyfryzacji ePUAP stanowi system teleinformatyczny organu w rozumieniu ww. przepisów KPA, w zakresie w jakim obsługuje on działalność konkretnego organu i jest wykorzystywany w doręczeniach dotyczących postępowań przed tym organem.

Mając na uwadze, że Ordynacja podatkowa, podobnie jak KPA, nie zawiera własnej definicji konta w systemie teleinformatycznym organu, przepisy art. 144 § 1a i art. 168 § 1 zdanie drugie Ordynacji podatkowej powinny być odczytywane przy uwzględnieniu wykładni tego pojęcia poczynionej przez Ministra Cyfryzacji. To Minister Cyfryzacji kieruje działem administracji rządowej – informatyzacja[3], a ten dział obejmuje m. in. sprawy systemów teleinformatycznych administracji publicznej[4]. Tym samym, opierając się na stanowisku Ministra Cyfryzacji dotyczącym przepisów art. 39 § 1 i art. 63 § 1 zdanie drugie KPA, należy dojść do wniosku, że na podstawie analogicznych przepisów art. 144 § 1a i art. 168 § 1 zdanie drugie Ordynacji podatkowej od 10 grudnia 2023 r. nadal dopuszczalne będzie dokonywanie doręczeń oraz wnoszenie podań przez ePUAP. Dlatego w objaśnieniach nr 6 formularza PPO-1 i nr 7 formularza OPO-1 możliwe jest wskazanie adresu skrytki ePUAP.

W związku z powyższym dokonano zmiany dwóch objaśnień zamieszczonych na formularzach pełnomocnictw i zgłoszeń.

a) Objaśnienie nr 5 w formularzu PPO-1(2) i nr 6 w formularzu OPO-1(1) o treści:

„Wypełnienie części B.3 nie jest obowiązkowe. Adres elektroniczny oznacza adres w systemie teleinformatycznym (np. ePUAP) wykorzystywanym przez organ podatkowy.”

zastąpiono objaśnieniami:

„5) Wypełnienie nie jest obowiązkowe.

6) Adres elektroniczny oznacza adres do doręczeń elektronicznych, o którym mowa w art. 2 pkt 1 ustawy z dnia 18 listopada 2020 r. o doręczeniach elektronicznych (Dz. U. z 2023 r. poz. 285 i 1860), a w przypadku jego braku - adres skrytki ePUAP.

W objaśnieniu zlikwidowano również odniesienie do części B.3, z uwagi na zmianę odnośników w części F.3. (PPO-1) i I.3. (OPO-1). Szerzej zmiana ta została opisana w części 3 lit. e niniejszego uzasadnienia. Stąd też w polu „Adres elektroniczny” pojawił się odnośnik do objaśnienia nr 6 (PPO-1) / 7 (OPO-1).

b) Objaśnienie nr 10 w formularzu PPO-1(2) i nr 9 w formularzu OPO-1(1) o treści:

„Wypełnienie poz. … jest obowiązkowe w przypadku zgłoszenia pełnomocnika (dalszego pełnomocnika) będącego adwokatem, radcą prawnym lub doradcą podatkowym. Doręczanie pism pełnomocnikowi będącemu adwokatem, radcą prawnym lub doradcą podatkowym następuje za pomocą środków komunikacji elektronicznej albo w siedzibie organu podatkowego (art. 144 § 5 ustawy).

Wypełnienie poz. … jest obowiązkowe w przypadku nierezydenta nieposiadającego identyfikatora podatkowego, jeśli nie wskazał w części (sekcji [w OPO-1]) …/… adresu do doręczeń w kraju (art. 145 § 2 i 2a ustawy).

Wypełnienie poz. … przez mocodawcę, który zgłosił pełnomocnika (pełnomocnika ogólnego [w PPO-1]) niebędącego adwokatem, radcą prawnym lub doradcą podatkowym oznacza wniesienie o doręczenie pełnomocnikowi (dalszemu pełnomocnikowi) pism za pomocą środków komunikacji elektronicznej (art. 144a § 1 pkt 2 ustawy). Adres elektroniczny oznacza adres w systemie teleinformatycznym (np. ePUAP) wykorzystywanym przez organ podatkowy”

zmieniono na następujące:

„Wypełnienie poz. …/… jest obowiązkowe w przypadku nierezydenta nieposiadającego identyfikatora podatkowego, jeśli nie wskazał w części …/… adresu do doręczeń w kraju (art. 145 § 2 i 2a ustawy), chyba że posiada adres do doręczeń elektronicznych wpisany do bazy adresów elektronicznych.

Usunięta została informacja o obowiązku wypełnienia pola w przypadku zgłoszenia pełnomocnika (dalszego pełnomocnika) będącego adwokatem, radcą prawnym lub doradcą podatkowym. Wynika to z tego, że – zgodnie z wyżej przywołanymi przepisami ustawy o doręczeniach elektronicznych - wykonujący zawód adwokat, radca prawny oraz doradca podatkowy zostali zobowiązani do posiadania adresu do doręczeń elektronicznych wpisanego do bazy adresów elektronicznych, powiązanego z publiczną usługą rejestrowanego doręczenia elektronicznego albo kwalifikowaną usługą rejestrowanego doręczenia elektronicznego począwszy od dnia określonego w ww. komunikacie ministra do spraw informatyzacji, tj. od dnia 10 grudnia 2023 r. Docelowo zatem podmioty te, z racji posiadania adresu do doręczeń elektronicznych wpisanego do bazy adresów elektronicznych, nie będą musiały wskazywać adresu elektronicznego w formularzu pełnomocnictwa. Jednocześnie mając na uwadze, że pole „Adres elektroniczny” w odniesieniu do pełnomocnika zostało zamieszczone w części formularza „Dane identyfikacyjne”, która – w przeciwieństwie do sekcji formularza zawierającej analogiczne pole odnoszące się do mocodawcy – nie została oznaczona odnośnikiem informującym, że jej wypełnienie nie jest obowiązkowe, wyżej wymienione podmioty będą nadal zobowiązane do wypełniania tego pola do czasu wpisania stosownego adresu do bazy adresów elektronicznych.

Usunięte zostało również objaśnienie odnoszące się do art. 144 § 5 ustawy – Ordynacja podatkowa, gdyż podmioty wymienione w tym przepisie, co zostało wskazane powyżej, będą zobowiązane do posiadania adresu do doręczeń elektronicznych wpisanego do bazy adresów elektronicznych, powiązanego z publiczną usługą rejestrowanego doręczenia elektronicznego albo kwalifikowaną usługą rejestrowanego doręczenia elektronicznego. Zatem w nowym staniem prawnym to objaśnienie będzie zbędne. Zasadne jest więc usunięcie tej części objaśnienia.

Ponadto usunięta została część objaśnienia odnosząca się do art. 144a § 1 pkt 2 Ordynacji podatkowej. Treść tego przepisu została istotnie zmieniona. Aktualnie przepis ten stanowi, że w przypadku doręczenia na adres do doręczeń elektronicznych, pisma doręcza się na adres do doręczeń elektronicznych powiązanych z kwalifikowaną usługą rejestrowanego doręczenia elektronicznego, za pomocą której wniesiono podanie, jeżeli adres do doręczeń elektronicznych nie został wpisany do bazy adresów elektronicznych. Stąd konieczność usunięcia tej części objaśnień.

Część objaśnienia dotycząca nierezydenta została zmodyfikowana. Wskazano drugi przypadek w którym wypełnienie tego pola nie będzie obowiązkowe dla nierezydenta. Docelowo będą to zatem dwa przypadki:

- wskazanie w części C.2. adresu do doręczeń w kraju,

- posiadanie adresu do doręczeń elektronicznych wpisanego do bazy adresów elektronicznych.

Usunięte zostało powielenie definicji adresu elektronicznego. Definicja ta znajduje się w objaśnieniu nr 6. Stąd też wynikają zmiany w zakresie odnośników do objaśnień wskazanych w polach „Adres elektroniczny”.

Inne zmiany dostosowawcze i upraszczające

a) W formularzach PPO-1 i OPO1 zaktualizowany został publikator ustawy z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa.

b) W związku z usunięciem niektórych pól formularzy oraz zmianami w zakresie objaśnień nastąpiło stosowne przenumerowanie pól, odwołań do numerów pól, odnośników i numerów objaśnień.

c) Zmieniona została treść instrukcji znajdującej się w nagłówku:

„Zgłaszanie w wersji elektronicznej: www.portalpodatkowy.mf.gov.pl”

na:

„Zgłaszanie w postaci elektronicznej”.

Zmiana ta związana jest z tym, że aktualnie formularze PPO-1 i OPO-1 są zgłaszane w wersji elektronicznej poprzez portal podatkowy. Docelowo jednak, w związku z rozwojem e-usług resortu finansów i wdrażania nowej platformy e-Urzędu Skarbowego, formularze te będą zgłaszane w wersji elektronicznej poprzez platformę e-Urzędu Skarbowego.

Dodatkowo zwrot „w wersji elektronicznej” został zastąpiony zwrotem „w postaci elektronicznej”, gdyż takie nazewnictwo ostatecznie potwierdziła ustawa o doręczeniach elektronicznych. Takim zwrotem posługuje się również ustawa – Ordynacja podatkowa. Przepis art. 138d § 3 stanowi, że pełnomocnictwo ogólne oraz zawiadomienie o jego zmianie, odwołaniu lub wypowiedzeniu zgłasza mocodawca, wyłącznie na piśmie utrwalonym w postaci elektronicznej według wzoru określonego w przepisach wydanych na podstawie art. 138j § 1 pkt 1, do Szefa Krajowej Administracji Skarbowej (…).

d) Zamiast objaśnienia oznaczonego odnośnikiem gwiazdki o treści „Niepotrzebne skreślić” wprowadzono zapis "(niepotrzebne skreślić)" bezpośrednio w polach, do których odnosiło się to objaśnienie. Ma to na celu ujednolicenie ze wzorem pełnomocnictwa szczególnego (PPS-1). Konsekwencją tego jest zmiana liczby gwiazdek przypisanych do poszczególnych objaśnień w sekcji B. oraz w sekcjach: F (PPO-1(2)) i I (OPO-1(1)).

e) Zmieniona została kolejność podmiotów zgłaszających pełnomocnictwo/zawiadomienie, wymienionych w polu nr 4. Przyjęta została kolejność, która już wcześniej została zastosowana w formularzach pełnomocnictwa szczególnego i pełnomocnictwa do doręczeń.

f) W sekcjach dotyczących danych identyfikacyjnych zmieniono następujące opisy pól:

- opis „Kraj wydania dokumentu lub nadania innego numeru identyfikacyjnego, wymienionego w poz. 8, 9 lub 10 4)” zmieniono na następujący: „Kraj wydania dokumentu potwierdzającego tożsamość lub nadania innego numeru identyfikacyjnego4)”;

- opis „Kod kraju wydania dokumentu lub nadania innego numeru identyfikacyjnego wymienionego w poz. 114)” zmieniono na następujący: „Kod kraju wydania dokumentu potwierdzającego tożsamość lub nadania innego numeru identyfikacyjnego4)”.

Zmiana ma na celu ujednolicenie opisów pól. Jako wzorzec przyjęto opis dla pola 8 (PPO-1(2))/9 (OPO-1(1)): „Rodzaj dokumentu potwierdzającego tożsamość lub innego numeru identyfikacyjnego”. Dodatkowo za nadmiarowe zostało uznane odwołania do poszczególnych pozycji sekcji formularza. W tym przypadku wystarczająca jest treść objaśnienia nr 4 (PPO-1) / 5 (OPO-1), zgodnie z którą pola te wypełnia się w przypadku nierezydenta nieposiadającego identyfikatora podatkowego (NIP lub numer PESEL).

g) Dotychczasowa sekcja C. „Oświadczenie mocodawcy o udzieleniu pełnomocnictwa oraz o możliwości udzielenia dalszego pełnomocnictwa” w formularzu pełnomocnictwa ogólnego (PPO-1) została przeniesiona przed część „F. Zgłoszenie pełnomocnictwa przez podmiot inny niż mocodawca”. Modyfikacja formularza w tym zakresie zwiększy jego czytelność oraz ujednolici go z formularzami OPS-1, OPD-1, UPL-1 i UPL-1P.

Powyższa zmiana pociągnęła za sobą konieczność zmiany oznaczeń literowych poszczególnych sekcji formularza oraz przenumerowania pól i odesłań.

h) W obu formularzach w części dotyczącej danych kontaktowych podmiotu innego niż mocodawca zgłaszającego pełnomocnictwo do pola „Adres elektroniczny” dodano odnośnik do objaśnienia nr 6. Zgodnie z treścią tego objaśnienia adres elektroniczny oznacza adres do doręczeń elektronicznych, o którym mowa w ustawie o doręczeniach elektronicznych, a w przypadku jego braku – adres skrytki ePUAP.

Jako, że sekcje F.3. (PPO-1) i I.3. (OPO-1) zawierają również pole „Adres elektroniczny” zasadne jest wskazanie szerszego objaśnienia, tj. zawierającego nie tylko informację o braku obligatoryjności wypełnienia tej części formularza, ale również zawierającego definicję adresu elektronicznego, analogicznie jak w przypadku sekcji B.3. tych formularzy.

i) W formularzu zawiadomienia OPO-1 w sekcji I.1 dodane zostało pole „Identyfikator podatkowy NIP/numer PESEL (niepotrzebne skreślić)”, analogicznie jak w przypadku pola 77 formularza PPO-1.

j) Treść objaśnienia nr 1 obu formularzy zmodyfikowano zgodnie z aktualną treścią art. 138d § 3 zdanie drugie ustawy – Ordynacja podatkowa.

k) Objaśnienie nr 3 w formularzu PPO-1(2) oraz objaśnienia nr 3 i 4 w formularzu OPO-1(1) zostały zmodyfikowane:

- stosownie do zmian wprowadzonych w polu nr 4,

- w sposób zapewniający ich większą czytelność,

- w formularzu OPO-1 dotychczasowe dwa objaśnienia 3 i 4 połączono w jedno, ujednolicając je z objaśnieniem zamieszczonym w formularzu pełnomocnictwa PPO-1.

l) Objaśnienie nr 4 w formularzu PPO-1(2) oraz objaśnienie nr 5 w formularzu OPO-1(1) zostało uzupełnione o treść „(NIP lub numer PESEL)”. Ma to na celu ujednolicenie formularza ze wzorami pełnomocnictw PPS-1 i PPD-1.

m) Objaśnienie nr 7 w formularzu PPO-1(2) zostało zmienione w taki sposób, że słowo „pełnomocnictwo” zostało zastąpione wyrażeniem „pełnomocnictwo ogólne” oraz usunięto zbędny przecinek przed słowem „pozostałych”. Jest to zmiana doprecyzowująco-ujednolicająca wzory formularzy.

n) Objaśnienie nr 9 w formularzu PPO-1(2) i nr 8 w formularzu OPO-1(1) o treści:

„Ustanawiając więcej niż jednego pełnomocnika o tym samym zakresie działania (więcej niż jednego pełnomocnika ogólnego) lub ustanawiając pełnomocnika ogólnego oraz szczególnego w tej samej sprawie, strona wskazuje organowi jednego z nich jako pełnomocnika do doręczeń (art. 138g ustawy). Wskazanie pełnomocnika do doręczeń następuje przez zaznaczenie kwadratu.”

zmieniono na następujące:

„Ustanawiając więcej niż jednego pełnomocnika o tym samym zakresie działania (więcej niż jednego pełnomocnika ogólnego) lub ustanawiając pełnomocnika ogólnego w przypadku, gdy dodatkowo ustanawiany jest pełnomocnik szczególny w konkretnej sprawie, strona wskazuje organowi jednego z nich jako pełnomocnika do doręczeń (art. 138g ustawy). Wskazanie pełnomocnika do doręczeń następuje przez zaznaczenie kwadratu.”

Dotychczasowy zapis mógł błędnie sugerować, że pełnomocnik ogólny ustanawiany jest w konkretnej sprawie. Zgodnie natomiast z art. 138d § 1 ustawy – Ordynacja podatkowa pełnomocnictwo ogólne upoważnia do działania we wszystkich sprawach podatkowych oraz w innych sprawach należących do właściwości organów podatkowych. Natomiast do działania we wskazanej sprawie podatkowej lub innej wskazanej sprawie należącej do właściwości organu podatkowego upoważnia pełnomocnictwo szczególne (art. 138e § 1 ustawy – Ordynacja podatkowa). Stąd propozycja doprecyzowania objaśnienia.

o) W objaśnieniu nr 12 w formularzu PPO-1(2) i nr 11 w formularzu OPO-1(1) zamiast "- rozumie się przez to" zaproponowano "oznacza" analogicznie, jak w objaśnieniu nr 6. Natomiast po drugim wyrazie "adres" dodano zwrot "do doręczeń" celem doprecyzowania.

p) W objaśnieniu nr 16 formularza OPO-1(2) zwrot „zawiadomienie o zmianie, odwołaniu lub wypowiedzeniu pełnomocnictwa” zostało zastąpione słowem „zawiadomienie”. Zapis został skrócony celem ujednolicenia z pozostałymi objaśnieniami.

q) W objaśnieniu nr 17 formularza OPO-1(2) usunięto zbędny przecinek po słowie „zgłasza”.

Dostosowanie formularzy do nowych standardów tworzenia formularzy elektronicznych

Wprowadzone zostały zmiany techniczne związane z wizualnym dostosowaniem formularzy do nowych standardów tworzenia formularzy elektronicznych, w tym m.in.:

a) zmieniona została treść instrukcji dotyczącej technicznego sposobu wypełnienia formularza z dotychczasowej:

„POLA JASNE WYPEŁNIA PODMIOT ZGŁASZAJĄCY PEŁNOMOCNICTWO. WYPEŁNIĆ NA MASZYNIE, KOMPUTEROWO LUB RĘCZNIE, DUŻYMI, DRUKOWANYMI LITERAMI, CZARNYM LUB NIEBIESKIM KOLOREM.”

na:

„POLA JASNE WYPEŁNIA PODMIOT ZGŁASZAJĄCY PEŁNOMOCNICTWO. WYPEŁNIĆ DUŻYMI, DRUKOWANYMI LITERAMI, CZARNYM LUB NIEBIESKIM KOLOREM.”

lub

„POLA JASNE WYPEŁNIA PODMIOT ZGŁASZAJĄCY ZAWIADOMIENIE. WYPEŁNIĆ DUŻYMI, DRUKOWANYMI LITERAMI, CZARNYM LUB NIEBIESKIM KOLOREM.”;

b) usunięte zostały tzw. „drabinki” w polach „Telefon”;

c) zmienione zostało rozmieszczenia niektórych pól;

d) wizualnie zmienione zostało rozmieszczenie poszczególnych części formularza.

Termin wejścia w życie nowych wzorów formularzy

Omawiany projekt zakłada, że nowe rozporządzenie z nowymi wzorami formularzy pełnomocnictwa ogólnego w sprawach podatkowych (PPO-1(3)) i zawiadomienia o zmianie, odwołaniu lub wypowiedzeniu tego pełnomocnictwa (OPO-1(2))wejdzie w życie z dniem 10 grudnia 2023 r., tj. z dniem określonym w komunikacie Ministra Cyfryzacji z dnia 29 maja 2023 r. w sprawie określenia terminu wdrożenia rozwiązań technicznych niezbędnych do doręczania korespondencji z wykorzystaniem publicznej usługi rejestrowanego doręczenia elektronicznego lub publicznej usługi hybrydowej oraz udostępnienia w systemie teleinformatycznym punktu dostępu do usług rejestrowanego doręczenia elektronicznego w ruchu transgranicznym.

*****

[1]Pismo z 25 października 2023 r. znak: DUC.WED.701.1.2023 opublikowane 30 października 2023 r. na stronie internetowej: https://www.gov.pl/web/cyfryzacja/e-doreczenia-przypominamy-o-ustawowym-obowiazku-dolaczenia-do-systemu

[2] Ustawa z dnia 14 czerwca 1960 r. Kodeks postępowania administracyjnego (Dz. U. z 2023 r. poz. 775, z późn. zm.)

[3] § 1 ust. 2 rozporządzenia Prezesa Rady Ministrów z dnia 26 kwietnia 2023 r. w sprawie szczegółowego zakresu działania Ministra Cyfryzacji (Dz. U. poz. 792)

[4] Art. 12a ust. 1pkt 2 ustawy z dnia 4 września 1997 r. o działach administracji rządowej (Dz. U. z 2022 r. poz. 2512, z późn. zm.)

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA