Jak ująć w księgach rachunkowych wynagrodzenie grudniowe wypłacone w styczniu

REKLAMA

REKLAMA

RADA

REKLAMA

REKLAMA

W ewidencji księgowej, zgodnie z zasadą memoriału, wynagrodzenia i składki ZUS obciążające koszty powinny zostać uwzględnione w księgach rachunkowych tego miesiąca, którego dotyczą, bez względu na termin ich zapłaty. Oznacza to, że wynagrodzenie za grudzień 2007 r. oraz należne składki ZUS powinny być ujęte w księgach grudnia 2007 r. Należy jednak pamiętać, że ewidencja księgowa powinna również umożliwiać prawidłowe ustalenie podstawy opodatkowania podatkiem dochodowym. W związku z tym wynagrodzenia wypłacane w miesiącach następnych (a w szczególności, gdy dotyczy to „przełomu roku”) wymagają stworzenia ewidencji analitycznej, uwzględniającej niewypłacone wynagrodzenia i nieopłacone składki ZUS. W przypadku wynagrodzeń na przełomie roku 2007/2008 należy również uwzględnić zmianę stanu prawnego w zakresie wysokości składek na ubezpieczenia rentowe (finansowane zarówno przez pracownika, jak i pracodawcę), jak też nowe koszty uzyskania przychodu, kwotę wolną od podatku itp. Szczegóły wraz z ewidencją uwzględniającą podatkowy aspekt wypłat wynagrodzeń w miesiącu następnym przedstawiamy w uzasadnieniu.

UZASADNIENIE

Zasada memoriału, określona w art. 6 ust. 1 ustawy o rachunkowości, wprost wskazuje, że:

REKLAMA

wksięgach rachunkowych jednostki należy ująć wszystkie osiągnięte, przypadające na jej rzecz przychody i obciążające ją koszty związane z tymi przychodami dotyczące danego roku obrotowego, niezależnie od terminu ich zapłaty.

Oznacza to, że w księgach rachunkowych (a więc i w sprawozdaniu finansowym) należy ująć wszystkie operacje gospodarcze dotyczące danego roku obrotowego. W przypadku wynagrodzeń przypadających na dany rok (tj. za grudzień 2007 r.), mimo że ich wypłata nastąpi w następnym roku obrotowym (styczeń 2008 r.), należy je uwzględnić w księgach rachunkowych roku 2007.

Należy jednak pamiętać, że ewidencja księgowa powinna umożliwiać prawidłowe ustalenie podstawy opodatkowania podatkiem dochodowym. W związku z tym wynagrodzenia wypłacane w miesiącach następnych (a w szczególności, gdy dotyczy to „przełomu roku”) wymagają stworzenia ewidencji analitycznej, uwzględniającej niewypłacone wynagrodzenia i nieopłacone składki ZUS. W przypadku wynagrodzeń na przełomie roku 2007/2008 należy dodatkowo uwzględnić zmianę stanu prawnego w zakresie wysokości składek na ubezpieczenia rentowe (finansowane zarówno przez pracownika, jak i pracodawcę), jak też nowe koszty uzyskania przychodu, kwotę wolną od podatku itp.

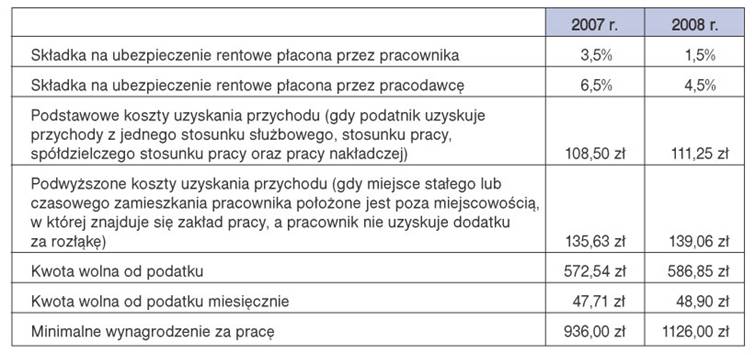

Zmiany od 1 stycznia 2008 r. dotyczące wynagrodzeń

Poniżej przedstawiamy wyliczenie przykładowej listy płac oraz ewidencję wynagrodzenia wypłaconego w następnym okresie sprawozdawczym.

PRZYKŁAD

Wynagrodzenie brutto pracownika ze stosunku pracy za grudzień 2007 r. wynosi 1500 zł. Pracownik uzyskuje przychody z jednego zakładu pracy oraz nie mieszka poza miejscowością, w której znajduje się zakład pracy. Zakład pracy wypłaca wynagrodzenia do 10. dnia następnego miesiąca za miesiąc poprzedni.

Obciążenia wynagrodzeń wypłacanych w grudniu 2007 r.

1. Wynagrodzenie brutto 1500,00 zł

2. Podstawa wymiaru składki na ubezpieczenia społeczne 1500,00 zł

3. Składki na ubezpieczenia społeczne (finansowane przez pracownika) 235,65 zł

w tym:

• emerytalne (9,76% × 1500 zł) 146,40 zł

• rentowe (3,5% × 1500 zł) 52,50 zł

• chorobowe (2,45% × 1500 zł) 36,75 zł

4. Podstawa wymiaru składki na ubezpieczenie zdrowotne (1500 zł - 235,65 zł) 1264,35 zł

5. Składka na ubezpieczenie zdrowotne do pobrania (1264,35 zł × 9%) 113,79 zł

6. Składka na ubezpieczenie zdrowotne do odliczenia od podatku (1264,35 × 7,75%) 97,99 zł

7. Koszt uzyskania przychodu 108,50 zł

8. Podstawa obliczenia zaliczki na podatek (1500 zł - 108,50 zł - 235,65 zł) po zaokrągleniu do pełnego złotego 1156,00 zł

9. Zaliczka na podatek dochodowy [(1156 zł × 19%) - 47,71 zł] 171,93 zł

10. Zaliczka na podatek do przekazania na rachunek urzędu skarbowego (171,93 zł - 97,99 zł) po zaokrągleniu do pełnego złotego 74,00 zł

11. Kwota do wypłaty (kwota netto) dla pracownika (1500 zł - 235,65 zł - 113,79 zł - 74 zł) 1076,56 zł

12. Składki na ubezpieczenia społeczne w części finansowanej przez pracodawcę w kwocie 270,90 zł

w tym:

• emerytalna (1500 zł × 9,76%) 146,40 zł

• rentowa (1500 zł × 6,5%) 97,50 zł

• wypadkowa (1500 zł × 1,8%) 27,00 zł

13. Składka na Fundusz Pracy (1500 zł × 2,45%) 36,75 zł

14. Składka na FGŚP (1500 zł × 0,10%) 1,5 zł

15. Razem składki obciążające pracodawcę (270,90 zł + 36,75 zł + 1,5 zł) 309,15 zł

Obciążenia wynagrodzeń wypłacanych w styczniu 2008 r.

1. Wynagrodzenie brutto 1500,00 zł

2. Podstawa wymiaru składki na ubezpieczenia społeczne 1500,00 zł

3. Składki na ubezpieczenia społeczne (finansowane przez pracownika) 205,65 zł

w tym:

• emerytalne (9,76% × 1500 zł) 146,40 zł

• rentowe (1,5% × 1500 zł) 22,50 zł

• chorobowe (2,45% × 1500 zł) 36,75 zł

4. Podstawa wymiaru składki na ubezpieczenie zdrowotne (1500 zł - 205,65 zł) 1294,35 zł

5. Składka na ubezpieczenie zdrowotne do pobrania (1294,35 zł × 9%) 116,49 zł

6. Składka na ubezpieczenie zdrowotne do odliczenia od podatku (1294,35 zł × 7,75%) 100,31 zł

7. Koszt uzyskania przychodu 111,25 zł

8. Podstawa obliczenia zaliczki na podatek (1500 zł - 111,25 zł - 205,65 zł) po zaokrągleniu do pełnego złotego 1183,00 zł

9. Zaliczka na podatek dochodowy [(1183 zł × 19%) - 48,90 zł] 175,87 zł

10. Zaliczka na podatek do przekazania na rachunek urzędu skarbowego (175,87 - 100,31 zł) po zaokrągleniu do pełnego złotego 76,00 zł

11. Kwota do wypłaty (kwota netto) dla pracownika (1500 zł - 205,65 zł - 116,49 zł - 76,00 zł) 1101,86 zł

12. Składki na ubezpieczenia społeczne w części finansowanej przez pracodawcę w kwocie 240,90 zł

w tym:

• emerytalna (1500 zł × 9,76%) 146,40 zł

• rentowa (1500 zł × 4,5%) 67,50 zł

• wypadkowa (1500 zł × 1,8%) 27,00 zł

13. Składka na Fundusz Pracy (1500 zł × 2,45%) 36,75 zł

14. Składka na FGŚP (1500 zł × 0,10%) 1,5 zł

15. Razem składki obciążające pracodawcę (240,90 zł + 36,75 zł + 1,5 zł) 279,15 zł

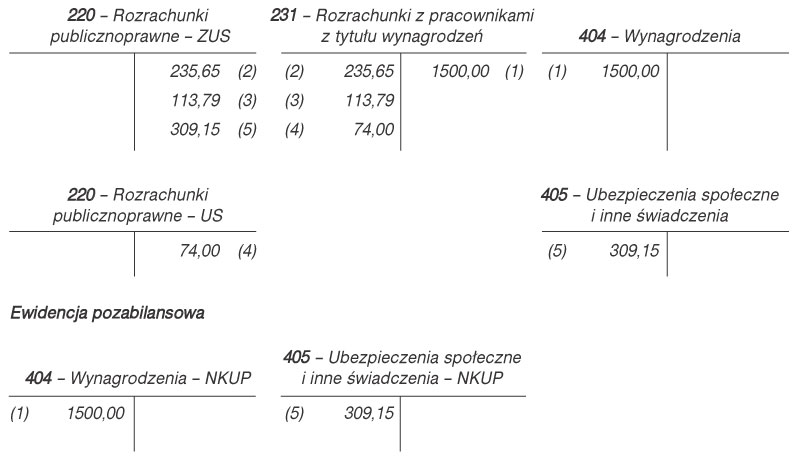

Ewidencja w grudniu 2007 r.

1. Lista płac za grudzień 2007 r. - wynagrodzenie brutto

Wn konto 404„Wynagrodzenia” 1500,00 zł

Ma konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 1500,00 zł

oraz równolegle w analityce pozabilansowej:

Wn konto pozabilansowe 404„Wynagrodzenia niestanowiące kosztów uzyskania przychodów” 1500,00 zł

2. Składki na ubezpieczenia społeczne finansowane przez pracownika za grudzień 2007 r.

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 235,65 zł

Ma konto 220„Rozrachunki publicznoprawne - z ZUS” 235,65 zł

3. Składka na ubezpieczenie zdrowotne za grudzień 2007 r.

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 113,79 zł

Ma konto 220„Rozrachunki publicznoprawne - z ZUS” 113,79 zł

4. Zaliczka na podatek dochodowy za grudzień 2007 r.

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 74,00 zł

Ma konto 220„Rozrachunki publicznoprawne - z Urzędem Skarbowym” 74,00 zł

5. Składki obciążające pracodawcę za grudzień 2007 r.

Wn konto 405„Ubezpieczenia społeczne i inne świadczenia” 309,15 zł

Ma konto 220„Rozrachunki publicznoprawne - z ZUS” 309,15 zł

oraz równolegle w analityce pozabilansowej:

Wn konto pozabilansowe 405„Ubezpieczenia społeczne i inne świadczenia niestanowiące kosztów uzyskania przychodu” 309,15 zł

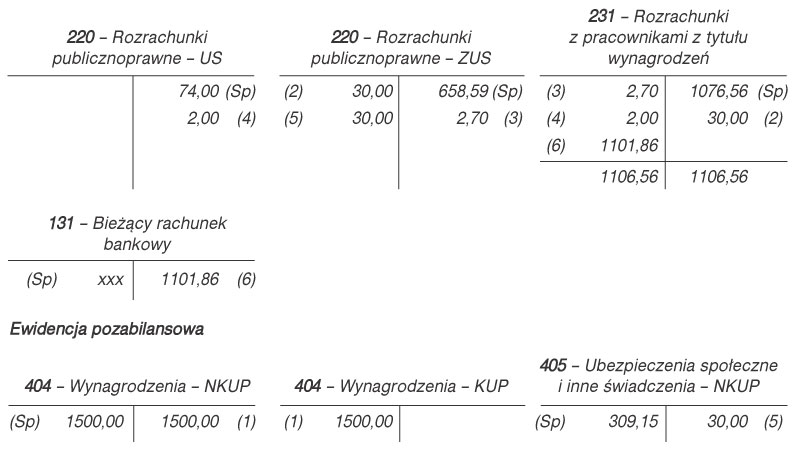

Ewidencja w styczniu 2008 r.

1. Przeksięgowanie postawionych do dyspozycji pracowników wynagrodzeń za grudzień 2007 r.

Wn konto pozabilansowe 404„Wynagrodzenia stanowiące koszty uzyskania przychodów” 1500,00 zł

Ma konto pozabilansowe 404„Wynagrodzenia niestanowiące kosztów uzyskania przychodów” 1500,00 zł

2. Korekta składek ZUS na ubezpieczenia społeczne finansowane przez pracownika za grudzień 2007 r. (235,65 zł - 205,65 zł)

Wn konto 220„Rozrachunki publicznoprawne - ZUS” 30,00 zł

Ma konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 30,00 zł

3. Korekta składki na ubezpieczenie zdrowotne (116,49 - 113,79)

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 2,70 zł

Ma konto 220„Rozrachunki publicznoprawne - ZUS” 2,70 zł

4. Korekta zaliczki na podatek dochodowy od osób fizycznych (76 - 74)

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 2,00 zł

Ma konto 220„Rozrachunki publicznoprawne - Urząd Skarbowy” 2,00 zł

5. Korekta składek ZUS finansowanych przez pracodawcę (309,15 zł - 279,15 zł)

Wn konto 220„Rozrachunki publicznoprawne - ZUS” 30,00 zł

Ma konto 405„Ubezpieczenia społeczne i inne świadczenia” 30,00 zł

oraz równolegle w analityce pozabilansowej:

Ma konto pozabilansowe 405„Ubezpieczenia społeczne i inne świadczenia” 30,00 zł

6. Wypłata wynagrodzenia za grudzień

Wn konto 231„Rozrachunki z pracownikami z tytułu wynagrodzeń” 1101,86 zł

Ma konto 131„Bieżący rachunek bankowy” 1101,86 zł

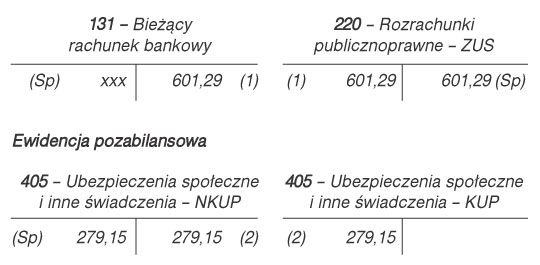

Ewidencja w lutym 2008 r.

1. Zapłata zobowiązań wobec ZUS od wynagrodzeń za grudzień (205,65 zł + 116,49 zł + 279,15 zł)

Wn konto 220„Rozrachunki publicznoprawne - ZUS” 601,29 zł

Ma konto 131„Bieżący rachunek bankowy” 601,29 zł

2. Przeksięgowanie zapłaconych składek ZUS od wynagrodzeń za grudzień (zapis równoległy do 1.)

Wn konto pozabilansowe 405„Ubezpieczenia społeczne i inne świadczenia - stanowiące koszty uzyskania przychodów” 279,15 zł

Ma konto pozabilansowe 405„Ubezpieczenia społeczne i inne świadczenia - niestanowiące kosztów uzyskania przychodu” 279,15 zł

Paweł Muż

ekonomista, księgowy

REKLAMA

REKLAMA