Kiedy rozpocząć inwentaryzację majątku firmy

REKLAMA

Jednostki, które prowadzą księgi rachunkowe, zobowiązane są co roku do przeprowadzenia inwentaryzacji. Jest to etap przygotowujący księgi rachunkowe do tworzenia sprawozdania finansowego. Obowiązek jej przeprowadzenia wynika bezpośrednio z ustawy o rachunkowości.

REKLAMA

REKLAMA

Termin inwentaryzacji

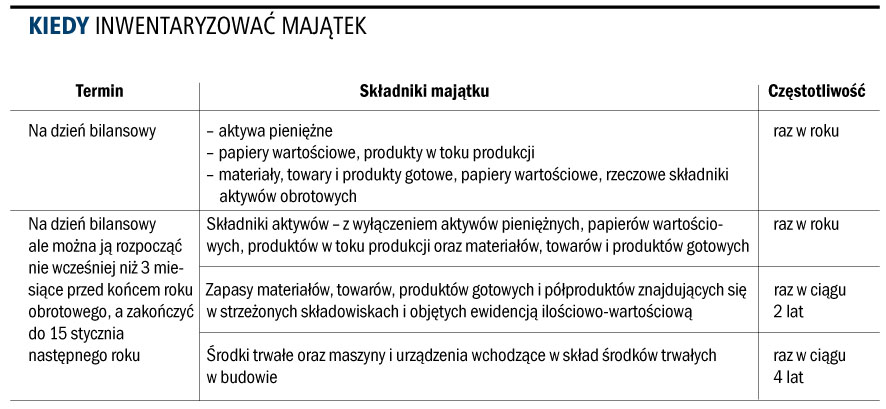

Prawo bilansowe nakazuje przeprowadzenie inwentaryzacji na dzień bilansowy, jednak w wielu przypadkach termin ten jest dotrzymany, jeżeli inwentaryzację rozpocznie się trzy miesiące przed końcem roku obrotowego, a zakończy do 15 stycznia następnego roku. Ustawa o rachunkowości zastrzega jednak, że ustalenie stanu w tym przypadku musi nastąpić przez dopisanie lub odpisanie od stanu stwierdzonego przychodów i rozchodów (zwiększeń i zmniejszeń), jakie nastąpiły między datą spisu lub potwierdzenia a dniem ustalenia stanu wynikającego z ksiąg rachunkowych. Przy czym stan wynikający z ksiąg rachunkowych nie może być ustalony po dniu bilansowym.

Przypomnijmy, że możliwość wcześniejszego rozpoczęcia działań nie obejmuje aktywów pieniężnych, papierów wartościowych, produktów w toku produkcji oraz materiałów, towarów i produktów gotowych, określonych w art. 17 ust. 2 pkt 4 ustawy o rachunkowości.

Polskie prawo bilansowe w stosunku do niektórych składników majątku zezwala za mniejszą częstotliwość weryfikacji. Jest tak np. w przypadku środków trwałych oraz maszyn i urządzeń wchodzących w skład środków trwałych w budowie, gdy znajdują się one na terenie strzeżonym. W takim przypadku istnieje możliwość inwentaryzacji raz na cztery lata. Natomiast zapasy materiałów, towarów, produktów gotowych i półproduktów znajdujących się w strzeżonych składowiskach i objętych ewidencją ilościowo - wartościową raz w ciągu dwóch lat.

REKLAMA

Firmy często zapominają, że ustawa o rachunkowości wymaga przeprowadzenia inwentaryzację i nie tylko aktywów, ale również pasywów. Polega ona na weryfikacji dokumentów, co ma pozwolić na zweryfikowanie poprawności dokonanych w księgach zapisów. Przykładowo w przypadku inwentaryzacji kapitałów istotne jest, czy są zgodne z wpisem do Krajowego Rejestru Sądowego. Weryfikacji z dokumentacją wymagają też m.in. rezerwy, rozliczenia międzyokresowe czynne i bierne, fundusze specjalne, a także wszystkie zobowiązania. W tym ostatnim przypadku sprawa jest ułatwiona, w przypadku gdy kontrahentem jest podmiot podlegający ustawie o rachunkowości. Prawo bilansowe na niego nakłada obowiązek potwierdzenia salda należności.

Spis nieobowiązkowy

Powstaje też pytanie, jak firma powinna postąpić w przypadku składników majątku o małej wartości. Za tego typu środki trwałe w praktyce uznawane są składniki o wartości początkowej niższej lub równej 3,5 tys. zł. Niskocenne środki trwałe nie są wykazywane w aktywach bilansu, ponieważ bezpośrednio odnoszone są w koszty. Oznacza to, że nie ma ustawowego obowiązku przeprowadzania spisu z natury w tym zakresie. Jednak zarząd może podjąć decyzję, czy taką inwentaryzację przeprowadzić.

Z punktu widzenia systemu kontroli wewnętrznej powinno się okresowo przeprowadzać taki spis z natury w celu zapewnienia prawidłowej ochrony składników majątkowych. Z drugiej strony jest to uciążliwe i pracochłonne.

Weryfikacja majątku

Środki trwałe widniejące w ewidencji księgowej należy inwentaryzować drogą spisu z natury. Jedynie co do środków trwałych, do których dostęp jest utrudniony (np. rurociągi), a także gruntów ustawa dopuszcza przeprowadzenie ich inwentaryzacji drogą weryfikacji, czyli porównania zapisów w księgach rachunkowych z dokumentami.

Warto pamiętać, że nie tylko środki trwałe będące własnością danej firmy podlegają inwentaryzacji, ale również te, które zostały jej powierzone na podstawie różnego rodzaju umów, np. leasin- gu operacyjnego. Dokumentacja inwentaryzacji obcych skład- ników majątku powinna być tworzona tak, aby mogła być przekazana właścicielowi danego aktywa.

Stawki amortyzacji

Inwentaryzacja jest najlepszym momentem weryfikacji okresów i stawek amortyzacji środków trwałych. Wprawdzie przepisy nie wyznaczają terminu tych czynności, ale art. 32 ust. 3 ustawy o rachunkowości nakazuje, aby stawki amortyzacyjne, a także okresy amortyzacji przyjęte dla poszczególnych środków trwałych, były okresowo weryfikowane.

Warto pamiętać, że zasady amortyzacji dla celów podatkowych i rachunkowych różnią się. Co ważne, przyjęty w firmie sposób amortyzacji księgowej ma na celu odzwierciedlenie zużycia ekonomicznego środka trwałego wykorzystywanego w działalności gospodarczej. W praktyce księgowi nie zawsze są w stanie prawidłowo określić, jak długo dany składnik majątku może być użytkowany, czyli jaki jest jego okres ekonomicznej użyteczności. Może to natomiast określić pracownik, który obsługuje maszynę.

Jeśli spółka uzna, że dotychczas stosowane stawki amortyzacyjne powinny zostać istotnie zmienione, dokonuje jedynie korekty sprawozdania za okres obrachunkowy jeszcze niezamknięty (niezbadany). Zmiana okresu użytkowania środka trwałego jest zmianą szacunku, a nie korektą błędu. Nowe stawki amortyzacji będą obowiązywały w firmie w kolejnych latach, nie mając jednocześnie wpływu na okresy obrachunkowe już zamknięte.

KIEDY ZACZĄĆ INWENTARYZACJĘ

W przypadku gdy rok obrotowy pokrywa się z kalendarzowym inwentaryzację można rozpocząć już z końcem września, a zakończyć 15 stycznia.

Agnieszka Pokojska

agnieszka.pokojska@infor.pl

PODSTAWA PRAWNA

• Art. 26 oraz art. 32 ust. 3 ustawy z 29 września 1994 r. o rachunkowości (t.j. Dz.U. z 2002 r. nr 76, poz. 694 z późn. zm.).

REKLAMA

REKLAMA