Wynajmujesz magazyn lub halę produkcyjną? Czy wiesz, że możesz uzyskać zwolnienie z podatku dochodowego?

REKLAMA

REKLAMA

Przedsiębiorca nie musi być właścicielem nieruchomości, żeby skorzystać ze wsparcia w ramach Polskiej Strefy Inwestycji. Znaczna część działalności prowadzonej w wynajmowanych halach produkcyjnych i magazynowych kwalifikuje się do zwolnień od podatku. Jak to więc możliwe, że wielu najemców nie korzysta z ulg podatkowych, chociaż mogliby?

- Ulga podatkowa PSI możliwa na terenie całego kraju

- Zwolnienie z podatku dla małych i dużych firm

- Inwestujesz, zarabiasz, nie płacisz podatku

- Najem hali jest kosztem kwalifikowanym

- Pomoc w wypełnianiu dokumentów i krótkie procedury

- Informacja na wagę złota

Polska Strefa Inwestycji działa od 2018 roku. Głównym założeniem PSI było rozszerzenie na całe terytorium Polski (z wyłączeniem Warszawy i powiatów ościennych) ulg podatkowych dostępnych dotąd wyłącznie na terenach Specjalnych Stref Ekonomicznych (SSE). Wydawane dotychczas zezwolenia w ramach SSE zostały zastąpione decyzjami o wsparciu (DoW). Ważność wydanych dotychczas zezwoleń zgodnie z obecnymi przepisami będzie obowiązywała jedynie do końca 2026 roku.

REKLAMA

REKLAMA

Ulga podatkowa PSI możliwa na terenie całego kraju

W zamyśle ustawodawcy Polska Strefa Inwestycji miała przyciągnąć do kraju nowych inwestorów, a już obecnych skłonić do reinwestycji. I przynajmniej częściowo, tak właśnie się stało, ponieważ od 2018 roku wydano ponad 2500 decyzji o wsparciu. Jak jednak twierdzi Katarzyna Adamska, doradczyni w dziale Powierzchni Przemysłowych i Magazynowych Newmark Polska, to zdecydowanie za mało.

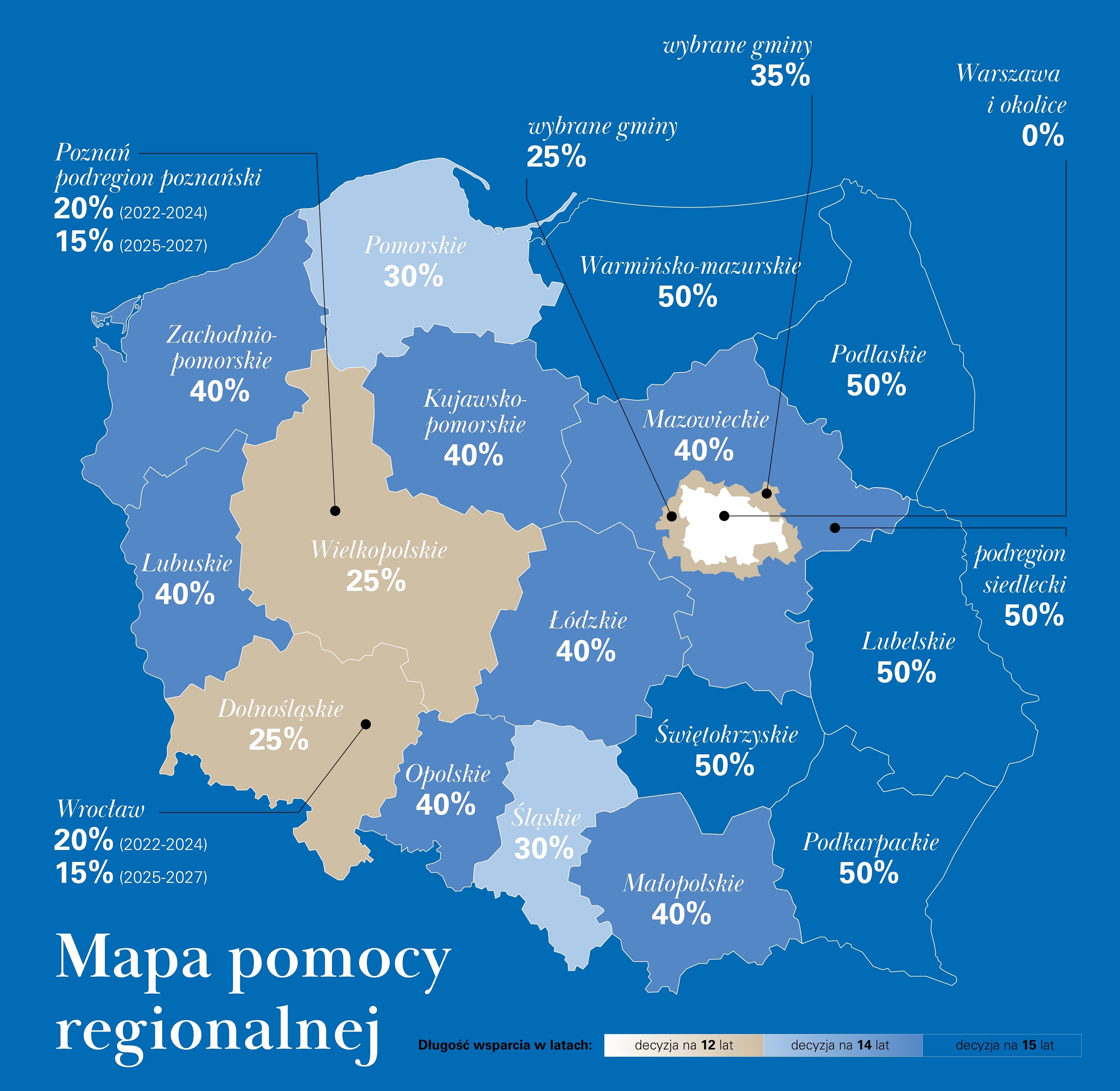

– Inwestorzy nadal nie są świadomi możliwości wsparcia, a przy odpowiedniej edukacji, skala pomocy publicznej, a co za tym idzie – również nowych inwestycji – mogłaby być dużo większa. Mimo zasadniczych zmian wprowadzonych rozporządzeniem z 2018 roku, w kręgach biznesowych nadal powszechne jest przekonanie, że PSI to tylko wyznaczone obszary inwestycyjne, które w większości są już albo zagospodarowane, albo inwestowanie tam jest bardziej kosztowne niż na innych terenach. A fakty są takie, że inwestorzy mogą ubiegać się o ulgę podatkową na terenie całego kraju. W zależności od województwa, pomoc przyznawana jest na 12-15 lat od chwili uzyskania decyzji – wyjaśnia ekspertka i dodaje, że jest to wynikiem zmiany z końca 2023 roku, kiedy w życie weszła nowelizacja rozporządzenia, która w wielu regionach wydłużyła o dodatkowe dwa lata wsparcie dla przedsiębiorców.

Inne

Zwolnienie z podatku dla małych i dużych firm

Znaczna część działalności prowadzonej w wynajmowanych halach produkcyjnych i magazynowych kwalifikuje się do zwolnień od podatku dochodowego w ramach PSI. Branże wyłączone z pomocy to przede wszystkim działalność stricte handlowa, usługi hotelarskie i gastronomiczne, roboty budowlane oraz produkcja pierwotna produktów rolnych.

REKLAMA

– Przedsiębiorstwa chcące skorzystać z ulgi w podatku dochodowym muszą spełnić kryteria ilościowe oraz jakościowe. W tych pierwszych chodzi o zadeklarowane nakłady inwestycyjne, gdzie progi będą różne, w zależności od wielkości przedsiębiorstwa oraz poziomu bezrobocia w powiecie, w którym inwestycja ma być realizowana. Jeżeli bezrobocie jest wyższe niż średnie w kraju, wtedy wymagania nakładów inwestycyjnych będą mniejsze – wyjaśnia Joanna Gasek, zastępczyni dyrektora Działu Inwestycji Strefowych w Pomorskiej Specjalnej Strefie Ekonomicznej. – Jeśli natomiast chodzi o kryteria jakościowe, to premiowane są działania związane ze zrównoważonym rozwojem gospodarczym, na przykład działalność badawczo-rozwojowa, przynależność do Krajowego Klastra Kluczowego, czy posiadanie statusu MŚP (mikroprzedsiębiorstwa oraz małe i średnie przedsiębiorstwa). Dodatkowe punkty przewidziane są również za działania wspierające zrównoważony rozwój społeczny, jak oferowanie stabilnego zatrudnienia, prowadzenie działalności o niskim negatywnym wpływie na środowisko czy współpraca ze szkołami branżowymi. Co ważne, warunki wsparcia dostosowane są do możliwości zarówno małych rodzinnych firm, jak i dużych korporacji – wyjaśnia ekspertka.

Inwestujesz, zarabiasz, nie płacisz podatku

Kolejnym pytaniem, które postawi sobie przedsiębiorca starający się o wsparcie z PSI, będzie: co w świetle rozporządzenia może zostać zaklasyfikowane jako inwestycja albo reinwestycja? Według Katarzyny Adamskiej, tutaj również nie ma żadnych zawiłości: – Ze wsparcia PSI może skorzystać firma, ponosząca nakłady finansowe na konkretne działania, których efektem końcowym będzie rozwój przedsiębiorstwa i idąca za tym szeroko pojęta opłacalność i rentowność. I tak jak wydatkiem jest budowa nowego zakładu produkcyjnego albo rozbudowa istniejącego, tak samo będzie nim najem powierzchni produkcyjnej albo magazynowej. Oczywiście nie można pominąć wymogu odpowiedniego rodzaju działalności w planowanej inwestycji, biorąc jednak pod uwagę rodzaje działalności prowadzone w nieruchomościach komercyjnych, zdecydowana większość najemców spełnia wymagane kryteria – wyjaśnia Katarzyna Adamska.

Najem hali jest kosztem kwalifikowanym

Jak strefa działa w praktyce? Załóżmy, że firma logistyczna X planuje świadczyć usługi magazynowania dla podmiotów zewnętrznych. Aby obsłużyć wszystkie kontrakty, konieczne jest zwiększenie obecnych powierzchni magazynowych, ich adaptacja oraz dostosowanie do działalności operacyjnej, jak również zakup środków trwałych niezbędnych do świadczenia usług magazynowania. Zgodnie ze swoją strategią biznesową, firma nie inwestuje we własne nieruchomości, ale korzysta z najmu powierzchni magazynowych.

– Po weryfikacji omówionych już wcześniej kryteriów, które spełnia większość najemców, w szczególności firmy logistyczne oraz producenci, firma otrzyma decyzję o wsparciu. W praktyce oznacza to zwolnienie z podatku dochodowego przychodów z tytułu świadczonych usług magazynowania w nowej lokalizacji – odpowiada Katarzyna Adamska. Ekspertka podaje też inny przykład – przedsiębiorstwa, które planuje zwiększyć swoją produkcję i będzie potrzebowało większej hali. Jednocześnie zarządzający chcą lepiej dostosować wynajmowaną powierzchnię do potrzeb zakładu, dlatego decydują się na długoterminowe wynajęcie budynku „szytego na miarę” (Build To Suit). Nowy obiekt, w przeciwieństwie do dotychczasowej nieruchomości, umożliwi zainstalowanie nowoczesnych maszyn oraz ustawienie nowych ciągów produkcyjnych. Inwestycja znacząco przyczyni się do zwiększenia mocy produkcyjnych przedsiębiorstwa, a osiągnięty przychód zostanie objęty zwolnieniem z podatku dochodowego.

Pomoc w wypełnianiu dokumentów i krótkie procedury

Sam proces uzyskania decyzji o wsparciu jest bardzo krótki, a, jak zapewnia Joanna Gasek, inwestorzy mogą liczyć na pełne wsparcie pracowników PSI. – Na początku nasz menadżer sprawdza, czy firma i inwestycja kwalifikują się do uzyskania ulgi. Jeżeli tak, przedsiębiorca otrzymuje wsparcie dedykowanego projekt menadżera, który pomaga wypełnić wszystkie dokumenty. Po złożeniu kompletnego wniosku, maksymalnie w ciągu 14 dni, firma otrzyma decyzję – wyjaśnia zastępczyni dyrektora Działu Inwestycji Strefowych na Pomorzu. Ekspertka zaznacza, że już teraz coraz większa ilość projektów inwestycyjnych, jaka jest rozpatrywana przez Pomorską Specjalną Strefę Ekonomiczną, to najemcy obiektów produkcyjno-magazynowych.

Należy mieć na uwadze, iż dostępność pomocy regionalnej w postaci zwolnienia z podatku dochodowego w Polskiej Strefie Inwestycji wymaga bardziej szczegółowych analiz w przypadku reinwestycji przez duże przedsiębiorstwa w Wielkopolsce, na Dolnym Śląsku oraz w regionie mazowieckim stołecznym (z wyłączeniem Warszawy). Z uwagi na zmieniony status tych regionów z początkiem 2022 roku, na tych obszarach duże przedsiębiorstwa mogą otrzymać pomoc regionalną jedynie na tzw. inwestycje początkowe, czyli związane wyłącznie z rozpoczęciem nowej działalności gospodarczej. – W takich przypadkach niezbędna jest bardziej szczegółowa analiza, czy faktycznie mamy do czynienia z projektem na nową działalność przedsiębiorstwa na terenie województwa – wskazuje Magdalena Skurowska, ekspertka ds. nowych inwestycji z Rödl & Partner.

Informacja na wagę złota

Mija szósty rok od wprowadzenia w życie rozporządzenia, dzięki któremu strefy „wyszły” z zamkniętych obszarów i objęły prawie cały kraj. To, co miało zostać zrobione na gruncie prawno-formalnym, zostało zrobione. Chcąc naprawdę zwiększyć liczbę inwestycji i reinwestycji w Polsce, potrzebujemy już tylko lepszej polityki informacyjnej.

– Myślę, że cała branża nieruchomości produkcyjno-magazynowych, doradcy na rynku nieruchomości oraz pracownicy SSE powinni jak najczęściej i najwięcej edukować przedsiębiorców, zwiększać ich świadomość i pokazywać konkretne korzyści wynikające z wynajmu powierzchni komercyjnych, w kontekście zwolnienia z podatku dochodowego. Zadaniem na najbliższy czas pozostaje budowanie wśród przyszłych najemców świadomości, że specjalna strefa ekonomiczna jest w całym kraju, zaś skorzystanie ze wsparcia przy wynajmie powierzchni magazynowo-logistycznych i produkcyjnych może przynieść znaczące oszczędności – podsumowuje Katarzyna Adamska.

REKLAMA

REKLAMA