Inwestowanie w akcje. Od czego zacząć? Co trzeba wiedzieć przed podjęciem decyzji?

REKLAMA

REKLAMA

Apple, Tesla, Orlen czy Meta – inwestowanie w akcje to zagadnienie, które wydaje się być skomplikowane. Jak one właściwie działają? Jak wygląda proces pozyskiwania papierów wartościowych? Na co zwrócić uwagę podczas inwestowania? Od czego zacząć?

- Czym są akcje?

- Czym jest giełda papierów wartościowych?

- Zysk i dywidenda: powody, dla których warto inwestować w akcje

- Wartość i cena: jak działa rynek akcji?

- Czym jest kapitalizacja rynkowa i płynność akcji?

- Ryzyko kapitałowe - czym jest i jak wpływa na inwestycje?

- Czym jest zmienność cen akcji?

- Dywersyfikacja: cały pakiet chroni lepiej niż jedna akcja

- Dywersyfikacja poprzez różne rodzaje inwestycji

- Analiza akcji i jej parametry: jak wybrać tę właściwą?

- Czym jest analiza techniczna i fundamentalna akcji?

- Jak inwestować w akcje: broker, fundusze inwestycyjne czy ETF?

- Czym jest broker?

- Fundusze inwestycyjne

- ETF

- Możesz łatwo stworzyć swój portfel

Czym są akcje?

Inwestorzy kupują akcje znanych marek od dziesięcioleci. Z każdą zakupioną akcją stają się w nich właścicielem małego udziału - mogą uczestniczyć w rozwoju marki i czerpać zyski z jej wzrostu.

Akcja to inaczej papier wartościowy reprezentujący udział własnościowy w spółce. Są one emitowane przez spółki akcyjne lub komandytowo-akcyjne, których kapitał zakładowy jest podzielony na określoną liczbę akcji - kupujesz część spółki, lokując pieniądze w jej aktywa, a tym samym zapewniasz jej środki do prowadzenia działalności.

Kupując akcję stajesz się akcjonariuszem spółki i przysługuje ci prawo do:

REKLAMA

REKLAMA

- Udziału w zyskach lub dywidendy (jeśli spółka je wypłaca).

- Głosowania na walnym zgromadzeniu (w niektórych przypadkach może być ograniczone).

- Udziału w bilansie likwidacyjnym (w przypadku rozwiązania spółki).

Konkretne prawa mogą się różnić, ponieważ spółki emitują dwa rodzaje akcji:

- Akcje zwykłe - ich posiadaczom przysługują wszystkie prawa z powyższej listy, ponadto mogą preferencyjnie nabywać nowo wyemitowane akcje, aby posiadali identyczny udział w spółce;

- Akcje uprzywilejowane - ich posiadacze otrzymują preferencyjnie dywidendy i udział w bilansie likwidacyjnym, w zamian za utratę prawa do głosowania.

- Na świecie istnieje wiele spółek akcyjnych, ale w praktyce można kupować akcje tylko spółek znajdujących się w obrocie publicznym. Informacje o akcjach będących w obrocie publicznym są powszechnie dostępne w Internecie, na przykład w Google Finance lub Yahoo Finance. Można tam znaleźć ich aktualną cenę, historyczny rozwój i wiele innych przydatnych informacji.

Czym jest giełda papierów wartościowych?

Giełda to miejsce, w którym można kupić akcje, obligacje, waluty lub towary. Jest to regulowana instytucja, która organizuje rynek instrumentów inwestycyjnych i określa ich cenę zgodnie z podażą i popytem. Obecnie większość transakcji odbywa się online. Najbardziej znana giełda znajduje się na Wall Street w Nowym Jorku. W Europie główną rolę odgrywa Euronext, a w Polsce mamy warszawską Giełdę Papierów Wartościowych.

Zysk i dywidenda: powody, dla których warto inwestować w akcje

Zwykli inwestorzy nie kupują akcji, aby zarządzać firmą, tylko aby na nich zarobić. Można spróbować zrobić to na dwa sposoby:

1. Inwestowanie. Inwestor kupuje akcje oczekując, że ich cena wzrośnie, a następnie sprzeda je z zyskiem. Skupia się na długoterminowych zyskach.

2. Trading. Trader kupuje i sprzedaje akcje w celu zarobienia na krótkoterminowych zmianach cen. Stara się przewidywać wydarzenia rynkowe, często spekuluje na spadek cen (zwany "shortingiem") i wykorzystuje pieniądze pożyczone od brokera – inaczej pisząc, handluje na dług lub z tzw. "dźwignią ".

REKLAMA

Trading zdecydowanie nie jest dla każdego - jest bardzo ryzykowny, wymaga wiedzy, czasu, podejmowania decyzji i psychologii.

Inwestor ma dwie drogi do osiągnięcia dochodu i zysku z akcji:

1. Aprecjacja - wartość akcji wzrośnie i z czasem będzie je można sprzedać z zyskiem.

2. Dywidendy - akcje generują regularny dochód.

Długoterminowe inwestowanie w akcje to sposób, w jaki nawet najzamożniejsi ludzie pomnażają swoje pieniądze. Akcje z kolei są jednym z niewielu aktywów, które według danych historycznych mają szansę pokonać inflację - ale zawsze uzależnione jest to od tego, w jaki sposób i w jakie akcje się inwestuje.

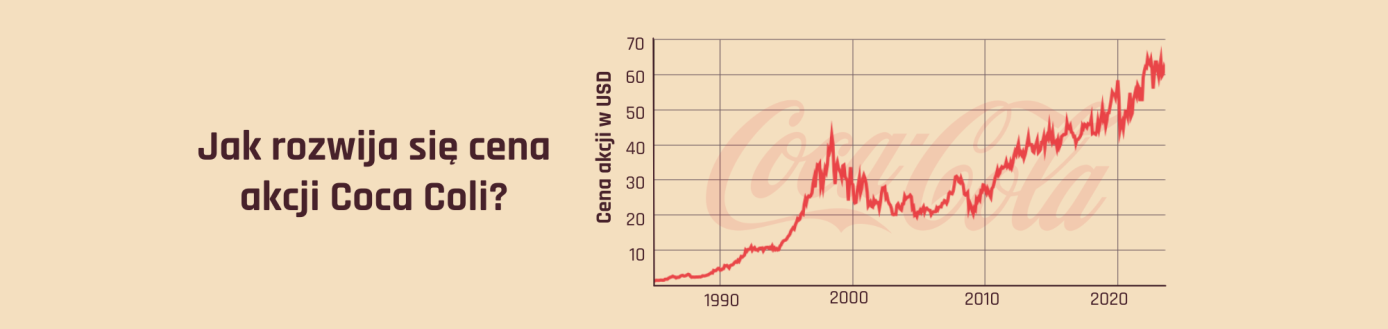

Zanim przystąpi się do inwestowania, kluczowe jest, by zrozumieć, że ceny akcji mogą rosnąć lub spadać. Dla przykładu, Coca-Cola jest jedną z najbardziej stabilnych spółek, o bardzo długiej historii. Nawet jeśli cena jej akcji waha się w krótkim okresie, to i tak zapewnia inwestorom przyzwoity zwrot w dłuższej perspektywie

Ceny akcji Coca Coli

Fondee

Źródło danych: The Coca-Cola Company (KO), Yahoo Finance

Nie dotyczy to jednak wszystkich spółek i nikt nie jest w stanie zagwarantować wzrostu cen akcji - nie ma nawet pewności, że Coca-Cola będzie nadal dobrze prosperować, ponieważ historyczny wzrost nie mówi nic o jej przyszłości. Inwestor po prostu podejmuje ryzyko, a nagrodą jest wyższy oczekiwany zwrot niż w przypadku rachunku oszczędnościowego czy lokaty terminowej.

Wybierając akcje należy zwrócić uwagę nie tylko na ich cenę, rozwój historyczny i inne parametry, ale też na dywidendę. Nie wszystkie spółki je wypłacają. Spółka może wypłacić swoje zyski akcjonariuszom w formie dywidendy lub reinwestować je w swoją działalność. W zależności od sposobu zarządzania zyskiem rozróżniamy:

- Akcje wzrostowe - spółka reinwestuje zysk w jej działalność, zwiększając w ten sposób swoją wartość.

- Akcje dywidendowe - spółka wypłaca zysk akcjonariuszom w formie dywidendy.

Wysokość dywidendy, a także czas i częstotliwość wypłat są ustalane przez Zarząd. Większość wypłaca je regularnie - raz w roku, co pół roku lub co kwartał. Można to łatwo zweryfikować np. w Internecie - czy dana spółka wypłaca/nie wypłaca dywidendy lub jak hojnie wynagradza swoich akcjonariuszy rok po roku.

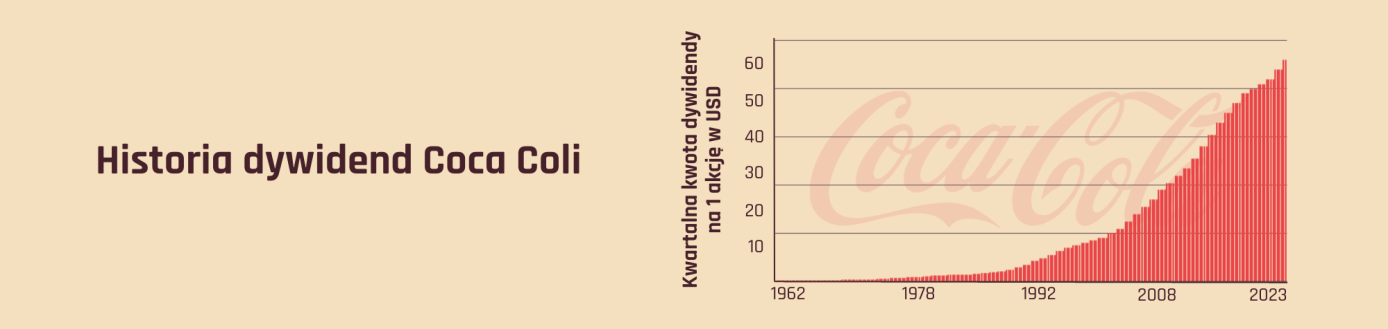

Dla przykładu, Coca-Cola wypłaca dywidendy co kwartał od 1963 roku. Jej stopa dywidendy (zwana Dividend-Yield) od dłuższego czasu wynosi około 2-3%, co oznacza, że wysyła ona swoim akcjonariuszom 2-3% wartości jednej akcji rocznie.

Historia dywidend Coca Coli

Fondee

Czym jest dywidenda i stopa dywidendy?

- Dywidenda to część zysku, którą spółka akcyjna wypłaca swoim akcjonariuszom. Zarząd zazwyczaj ustala kwotę dywidendy na 1 akcję, w rezultacie inwestor otrzymuje kwotę opartą na liczbie posiadanych akcji.

- Stosunek kwoty dywidendy do bieżącej ceny akcji nazywany jest stopą dywidendy (Dividend yield). Określa on, jaki procent wartości akcji w danym roku spółka wypłaca akcjonariuszom w formie dywidendy.

Arystokraci i królowie - co oznaczają te terminy?

- Arystokrata dywidendowy to spółka, która wypłaca stale rosnącą dywidendę przez co najmniej 25 lat. Należą do nich takie spółki jak Wolters Kluwer i L'Oréal.

- Król dywidendy to spółka, która wypłaca stale rosnącą dywidendę przez co najmniej 50 lat. Oprócz Coca-Coli, królami dywidend są 3M, Johnson & Johnson, Pepsi, Colgate-Palmolive, Procter & Gamble i inne.

Zysk i dywidendy z akcji a opodatkowanie

Podobnie jak większość dochodów, tak i zyski z akcji podlegają opodatkowaniu. W skrócie: jeżeli nastąpi sprzedaż akcji i przychód uzyskany z tego tytułu nie korzysta ze zwolnienia od podatku dochodowego, to do urzędu skarbowego należy złożyć PIT-38. Zeznanie składa się niezależnie od tego, czy z tytułu sprzedaży akcji został osiągnięty dochód, czy poniesiono stratę.

Wartość i cena: jak działa rynek akcji?

Aby spółka mogła rozpocząć oferowanie swoich akcji na giełdzie, przeprowadza pierwszą ofertę publiczną akcji - w świecie inwestycji wydarzenie to figuruje pod angielskim akronimem IPO czyli Initial Public Offering. Coca-Cola weszła na giełdę już w 1919 r., oferując akcje na Nowojorskiej Giełdzie po 40 USD za sztukę w ramach IPO.

Firmy zazwyczaj nie mają takiej samej liczby akcji przez cały czas, ale stopniowo je emitują lub dzielą te już istniejące (tzw. stock-split). Gdyby nasi dziadkowie kupili jedną akcję Coca-Coli po cenie z IPO, z biegiem lat zamieniłaby się ona w 9 216 dzisiejszych akcji wartych ponad 500 000 USD!

Jak powstaje cena akcji i co na nią wpływa? Na początek warto wiedzieć, że każda akcja ma wartość nominalną i rynkową:

- Wartość nominalna to udział jednej akcji w kapitale zakładowym spółki. Im więcej akcji mamy w posiadaniu, tym większej części firmy jesteśmy udziałowcem.

- Wartość rynkowa to kwota, po której akcje są przedmiotem obrotu na giełdzie, gdzie cena rośnie i spada co jakiś czas. Bez względu na to, jak zmienia się cena rynkowa, nasz udział własnościowy w spółce pozostaje taki sam. Natomiast jej zmiany wpływają na to, co nazywamy kapitalizacją rynkową spółki.

Czym jest kapitalizacja rynkowa i płynność akcji?

- Kapitalizacja rynkowa to wartość giełdowa spółki równa iloczynowi aktualnego kursu akcji i liczby akcji spółki w obrocie giełdowym

- Im więcej akcji spółki znajduje się w obrocie i im większe jest zainteresowanie nimi, tym łatwiej jest nimi handlować. Jeśli ktoś stale kupuje i sprzedaje jej akcje, to oznacza, że są one płynne (akcje i pieniądze są łatwo dostępne).

Inwestorzy, którzy postrzegają akcje jako drogę do bogatszej przyszłości, patrzą głównie na cenę rynkową. Jest ona określana przez siłę podaży i popytu na rynku finansowym. Jeśli jest więcej kupujących niż sprzedających, ceny rosną i odwrotnie - jeśli jest więcej sprzedających, ceny spadają. Na zachowanie inwestorów, a tym samym na cenę akcji, wpływają m.in.:

- oczekiwania dotyczące niepowodzenia lub sukcesu spółki (np. po publikacji wyników finansowych),

- wiadomości i wydarzenia (zmiana zarządu, nowe produkty, problemy firmy, itp.),

- nastroje rynkowe (wpływ wydarzeń gospodarczych, społecznych i innych),

- czynniki polityczne (zmiany powyborcze, niestabilna sytuacja polityczna w kraju, w którym spółka prowadzi działalność, itp.).

Ryzyko kapitałowe - czym jest i jak wpływa na inwestycje?

Zwroty z inwestycji są nagrodą za podejmowanie określonego ryzyka. W przypadku akcji ryzyko przejawia się głównie w tym, że ich wartość jest zmienna. Daje to szansę na wyższy zwrot, ale podejmowane ryzyko wiąże się też z większą stratą.

Ważne jest, aby być świadomym zagrożeń i wybrać inwestycję, która pasuje do indywidualnego profilu ryzyka, aby móc przetrwać wszelkie spadki i nie sprzedawać niepotrzebnie ze stratą. Na akcjach można zarabiać i tracić nieograniczone kwoty.

Czym jest zmienność cen akcji?

Zmienność to inaczej stopień wahań cen akcji. Wyraża ona, jak szybko lub jak bardzo mogą zmieniać się ceny akcji. Przy wyższej zmienności ceny zmieniają się częściej i w większym zakresie, co oznacza większe ryzyko dla inwestorów. I odwrotnie, niższa zmienność i bardziej stabilne ceny wiążą się z niższym ryzykiem.

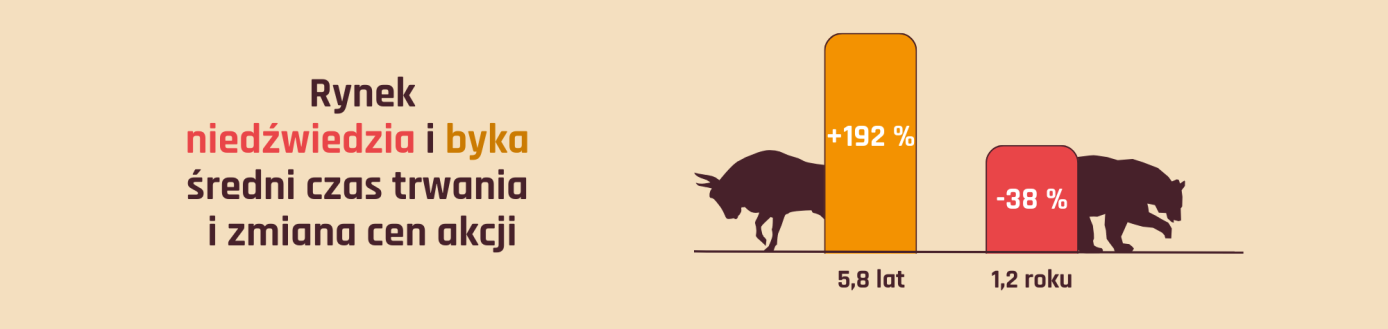

Rynek akcji ma swoje cykle - długotrwały wzrost cen akcji sygnalizuje tak zwany "rynek byka". Długofalowy spadek natomiast może oznaczać "rynek niedźwiedzia". Fazy te zmieniają się w czasie i nie mamy pewności, kiedy nastąpi każda z nich.

Rynek niedźwiedzia a rynek byka

Fondee

Co istotne, nie ma reguły, że podczas hossy wszystkie akcje rosną i odwrotnie. Wybór jednej, "zwycięskiej" akcji nie jest łatwy. Przypadki pojedynczych spółek lub nagłe sytuacje (np. pandemia Covid-19) mogą wpłynąć negatywnie na zyski. Im mniejsza spółka i bardziej zmienny sektor, tym większe ryzyko.

Chociaż spadek koniunktury może stanowić okazję do tańszego zakupu akcji, to nie ma gwarancji, że "odbiją się" one od dna.

Dywersyfikacja: cały pakiet chroni lepiej niż jedna akcja

Zmienność, a tym samym ryzyko związane z pojedynczą akcją, może być bardzo wysokie. Podczas gdy rynek i ceny akcji wahają się w krótkim okresie, patrząc na akcje jako całość, np. na rynkach światowych, europejskich lub amerykańskich i innych, według danych historycznych w dłuższej perspektywie nadal rosną.

Dlatego wśród zasad rozsądnego inwestora jest inwestowanie długoterminowe, bez względu na okoliczności oraz dywersyfikacja w celu zmniejszenia ryzyka inwestycyjnego. Dywersyfikacja to strategia, w której inwestor rozdziela swoje środki pomiędzy różnego rodzaje inwestycje, w celu zminimalizowania ryzyka. Jeśli jedna inwestycja zawiedzie, inne mogą pomóc w utrzymaniu wartości portfela, co zapewni większą stabilność i ochronę w przypadku pogorszenia koniunktury rynkowej.

Dywersyfikacja poprzez inwestowanie w różne akcje

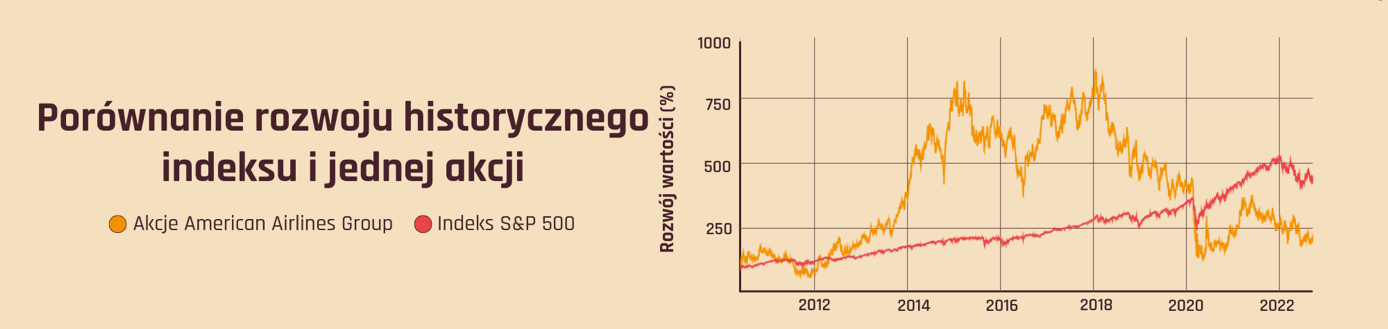

Można zmniejszyć ryzyko, kupując więcej akcji spółek z różnych regionów i sektorów. Koszyk inwestycyjny składałby się z pojedynczych akcji lub całych "pakietów" akcji - na przykład akcje indeksowe, czyli inaczej ETF, z których stworzyliśmy portfele również w Fondee. Jednym z najbardziej znanych indeksów jest S&P 500, który obejmuje 500 największych amerykańskich spółek (w tym Coca-Colę). W ten sposób inwestujemy we wszystkie spółki jednocześnie, za pośrednictwem jednego papieru wartościowego, bez konieczności dokonywania skomplikowanych zakupów.

Zmniejszenie ryzyka poprzez dywersyfikację na różne akcje dobrze ilustruje poniższy przykład: ewolucja S&P 500 i pojedynczej akcji American Airlines (AAG). Podczas gdy krzywa jednej akcji wygląda jak kolejka górska, krzywa S&P stale rośnie w długim okresie - a przecież ten indeks obejmuje AAG! Ponieważ jednak S&P 500 obejmuje setki innych spółek, zmienność AAG tylko nieznacznie wpływa na jego ogólne wyniki.

Porównanie rozwoju historycznego indeksu S&P500 i akcji jednej ze spółek

Fondee

Dywersyfikacja poprzez różne rodzaje inwestycji

Można dywersyfikować i zmniejszać ryzyko portfela, inwestując w różne rodzaje aktywów (np. obligacje, nieruchomości, towary, itp.), obok akcji i np. konta oszczędnościowego. Każda inwestycja ma jednak swoje wady i zalety, które powinno się rozważyć przed podjęciem decyzji.

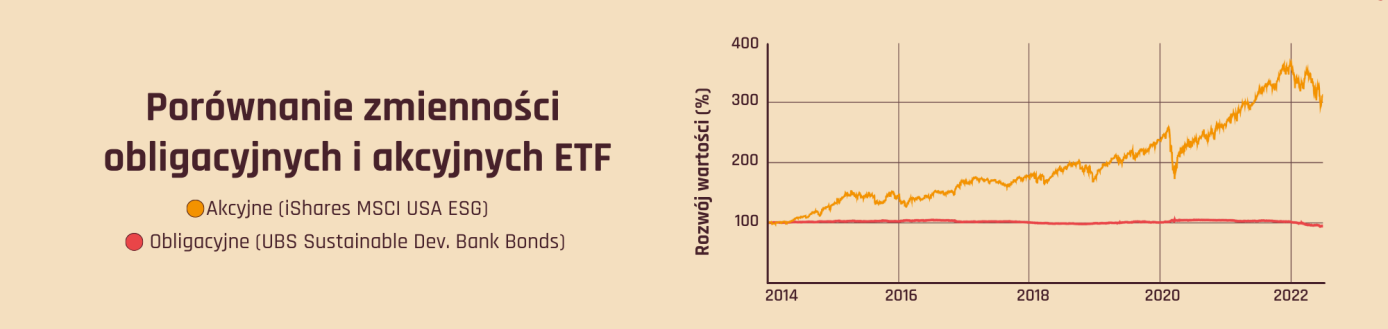

Aby dać lepsze wyobrażenie, posłużę się przykładem rozwoju funduszu ETF skoncentrowanego na akcjach w USA oraz obligacyjnego funduszu ETF obejmującego obligacje bankowe. Różnica w zmienności i zwrocie jest wyraźnie widoczna. Aby umożliwić naszym klientom wybór różnego stosunku zwrotu do ryzyka, uzupełniamy portfele Fondee o fundusze ETF - zarówno akcyjne, jak i obligacyjne.

Fondee

Analiza akcji i jej parametry: jak wybrać tę właściwą?

W przypadku pojedynczych akcji tuż po zawrotnych zyskach może nastąpić gwałtowny spadek, dlatego należy być szczególnie uważnym przy ich wyborze. Nie powinno kierować się ich popularnością medialną. Jeśli akcje kilku spółek mają stanowić większość portfela, nie warto polegać na szczęściu czy tzw. "hypie".

Inwestorzy korzystają z dwóch podstawowych rodzajów analizy:

- Analiza techniczna to metoda badania rynków finansowych i ruchów cen akcji w celu odkrycia wzorców, trendów i wskaźników, które mogą przewidzieć przyszłe ruchy cen. Jest używana głównie przez traderów i inwestorów krótkoterminowych w celu określenia, kiedy kupić, a kiedy sprzedać akcje.

- Analiza fundamentalna to metoda badania wskaźników ekonomicznych i innych czynników związanych z konkretną spółką lub rynkiem. Inwestorzy długoterminowi analizują sprawozdania finansowe, modele biznesowe spółek, aspekty zarządzania, sytuację polityczną, konkurentów i inne informacje w celu oszacowania wartości akcji. Następnie porównują ją z bieżącą ceną rynkową i określają, czy akcje są wycenione rzetelnie, czy też są niedowartościowane lub przewartościowane.

Niektórzy inwestorzy łączą obie metody w celu podjęcia bardziej kompleksowej i świadomej decyzji. Jeśli chcemy zakupić pojedyncze akcje, powinniśmy obserwować rozwój kondycji rynkowej, sytuację na świecie i wyniki spółek oraz zapoznać się ze specyfiką sektorów (na przykład inwestowanie w linie lotnicze wiąże się z zupełnie innym stopniem ryzyka niż inwestowanie w banki).

Czym jest analiza techniczna i fundamentalna akcji?

Analiza techniczna koncentruje się na zachowaniach rynkowych i wzorcach cenowych w celu przewidywania zmian cen akcji. Analiza fundamentalna bada podstawy ekonomiczne i wartość spółek w celu obliczenia wartości akcji i porównania jej z ceną rzeczywistą.

Kiedy nie warto inwestować w akcje lub odłożyć rozpoczęcie inwestycji na przyszłość?

- Mamy krótkoterminowe cele finansowe: jeśli planujemy wykorzystać nasze oszczędności w krótkim okresie (np. w ciągu 1-2 lat), to inwestowanie w akcje niekoniecznie będzie najlepszym wyborem. Instrumenty te mogą podlegać znacznym wahaniom w krótkim okresie. Większość ludzi nie potrafi zarabiać pieniędzy w krótkim czasie i nie jest w stanie wybrać jednej lub kilku zwycięskich akcji w odpowiednim momencie.

- Pragniemy szybkiego zysku. Krótkoterminowy handel akcjami (trading) wymaga znajomości rynku i wiąże się z wysokim ryzykiem.

- Nie chcemy podejmować ryzyka. Inwestowanie w akcje wiąże się z ryzykiem - w tym z ryzykiem wahań rynkowych. Jeśli nie jesteśmy gotowi zaakceptować obniżenia wartości akcji poniżej poziomu naszej inwestycji, to inwestowanie może stać się dla nas bardzo stresujące.

- Nie mamy poduszki finansowej. Zanim zainwestujemy w akcje, powinniśmy zbudować podstawową rezerwę finansową na co najmniej trzymiesięczne wydatki.

- Spłacamy długi. Jeśli mamy duże długi z wysokimi stopami procentowymi, to ich spłata powinna być dla nas priorytetem. Potencjalne zyski z inwestycji mogą nie przewyższać kosztów naszego zadłużenia.

- Nie mamy pojęcia, jak działają akcje. Jeśli zamierzamy inwestować w poszczególne akcje, potrzebujemy bardziej zaawansowanej wiedzy. Nawet eksperci popełniają błędy. Osoby bez odpowiedniej edukacji są bardziej narażone na podejmowanie błędnych decyzji inwestycyjnych lub na pułapki oszustów.

Jak inwestować w akcje: broker, fundusze inwestycyjne czy ETF?

Akcje można kupić na kilka sposobów. Zależy to od tego, czy planujemy samodzielnie zarządzać swoim portfelem, czy też chcemy ułatwić sobie pracę, a także od tego, ile jesteśmy w stanie zapłacić za pośredniczenie w inwestowaniu i jakiego stosunku kosztów do wygody oczekujemy.

Przy wyborze platformy inwestycyjnej należy zachować szczególną ostrożność i dokładnie zbadać firmę, której chcemy powierzyć swoje pieniądze. Niestety świat inwestycji jest pełen oszukańczych schematów i nieuczciwych praktyk. Niektóre firmy wykorzystują brak doświadczenia i naiwność klientów, aby wzbogacić się ich kosztem.

Czym jest broker?

Broker to instytucja finansowa handlująca papierami wartościowymi. Działa jako pośrednik między społeczeństwem a rynkami finansowymi. Pozwala inwestorom kupować i sprzedawać różne instrumenty inwestycyjne, takie jak akcje, obligacje, towary, waluty oraz inne. Ponadto zapewnia dostęp do platformy transakcyjnej, informacji rynkowych i realizuje transakcje na żądanie klientów.

Nasz portfel układamy samodzielnie i sami zarządzamy nim u brokera. Konto otwieramy zdalnie - zwykle przechodząc weryfikację tożsamości i wypełniając kwestionariusz inwestycyjny, aby administrator platformy upewnił się, że posiadamy odpowiednią wiedzę do inwestowania i spełnił w ten sposób wymogi regulacyjne.

Według jakich kryteriów możemy wybrać brokera?

- Dostępność rynków i produktów. Warto upewnić się, że dany broker oferuje dostęp do rynków i produktów finansowych, w które chcemy inwestować.

- Opłaty. Należy sprawdzić, jakie opłaty pobiera broker oraz obliczyć, ile będzie kosztowała inwestycja. Broker musi zarabiać, często dzięki opłatom za zakupy/sprzedaż, spread (akcje są sprzedawane drożej niż wynosi ich rzeczywista wartość rynkowa), opłaty za wpłaty, wypłaty, konwersję walut, nieaktywność, itp.

- Platforma transakcyjna. Platforma powinna być łatwa w obsłudze, stabilna i dostarczać wszystkich istotnych informacji na temat akcji lub innych rodzajów inwestycji.

- Regulacje i bezpieczeństwo. Należy sprawdzić, że broker jest regulowany przez odpowiednie organy finansowe i dba o bezpieczeństwo i ochronę klientów.

- Wsparcie klienta. Kiedy pojawi się problem, istotna jest szybka i efektywna komunikacja w języku, który rozumiemy.

- Minimalna wpłata. Warto sprawdzić, czy broker wymaga minimalnej wpłaty.

- Dywidendy i podatki. Dochody z dywidend lub zyski z akcji powyżej limitu podlegają opodatkowaniu. Należy sprawdzić, jakie materiały do rozliczeń podatkowych oferuje wybrany broker, czy udostępnia formularze w celu uniknięcia podwójnego opodatkowania i czy pobiera opłaty za przetwarzanie dywidend.

- Referencje. Doświadczenia innych inwestorów dostarczą cennych informacji na temat usług i wiarygodności brokera. Najpierw najlepiej zapytać znajomych lub poszukać opinii w Internecie (zweryfikować każdą informację u kilku różnych źródeł).

Fundusze inwestycyjne

Fundusz inwestycyjny to rodzaj zbiorowego inwestowania, gdzie za środki gromadzone od inwestorów kupowane są różne aktywa - nie tylko akcje, ale także obligacje, nieruchomości lub inne instrumenty finansowe (w zależności od rodzaju funduszu). Inwestor nie kupuje wówczas konkretnych papierów wartościowych, ale tzw. jednostki lub tytuły uczestnictwa w funduszu.

Ryzyko i zwrot z funduszu inwestycyjnego zależą od składu jego portfela. Zarządzanie portfelem i decyzje inwestycyjne leżą w rękach zarządzającego funduszem, który dąży do osiągnięcia optymalnego wzrostu. W ten sam sposób działają na przykład fundusze emerytalne.

- Fundusz inwestycyjny ułatwia dywersyfikację inwestycji – np. kapitałowe fundusze inwestycyjne zawierają już wiele akcji, więc nie trzeba kupować ich pojedynczo.

- Zanim zaczniemy inwestować, powinniśmy dokładnie zapoznać się z informacjami o funduszu, jego historycznymi zwrotami i, co najważniejsze, opłatami.

- Fundusze często pobierają opłatę wstępną, bieżące opłaty za zarządzanie, a także opłaty za zyski lub wyjście z inwestycji. Wskaźnik kosztów może zatem wzrosnąć do kilku procent, co ostatecznie pochłonie dużą część naszego zwrotu.

ETF

ETF to fundusz giełdowy, który gromadzi pieniądze inwestorów i inwestuje je zgodnie z wcześniej ustaloną strategią. Celem ETF-ów jest replikacja wyników określonego rynku lub sektora (zwanego indeksem). Istnieją różne rodzaje ETF - zwykle zawierające od kilkudziesięciu do kilku tysięcy akcji (lub innych aktywów), dzięki czemu są dobrze zdywersyfikowane, w przeciwieństwie do pojedynczych akcji.

- Dzięki funduszom ETF w portfelu mamy łatwy dostęp do inwestycji z całego świata i różnych rynków.

- ETFy są bardzo płynne, ponieważ aktywnie handluje się nimi na giełdach, co oznacza, że można szybko wypłacić środki z inwestycji.

- Dzięki precyzyjnej strategii, zarządzanie nimi nie jest drogie, co oznacza niższe opłaty niż w przypadku funduszy inwestycyjnych (które też często zawierają ETF!).

- Można samodzielnie wybrać ETF-y i kupić je za pośrednictwem brokera lub wybrać prostszą opcję platformy inwestycyjnej, taką jak Fondee.

Możesz łatwo stworzyć swój portfel

Inwestowanie w pojedyncze akcje może być interesujące, ale wymaga czasu i wiedzy. Trzeba także wziąć pod uwagę opłaty i podatki oraz pamiętać o poniższych zasadach:

- Nie inwestujemy tylko w jedną akcję. Rozkładamy swoje inwestycje na różne spółki i branże - dywersyfikacja pomaga zredukować ryzyko.

- Inwestujemy zgodnie z własnymi celami i profilem ryzyka. Wartość akcji może spaść poniżej zainwestowanej kwoty - tak jak możemy zyskać, możemy też wszystko stracić.

- Inwestujemy długoterminowo. W krótkim horyzoncie czasu rynek może być nieprzewidywalny. Nie powinno się inwestować w akcje pieniędzy, których wkrótce będziemy potrzebować.

- Dokonujemy przemyślanych decyzji. Monitorujemy opłaty, uważamy na oszustów i nie podążamy za "panującymi trendami" - jeśli o czymś jest głośno, zwykle jest już za późno na zakup.

Jeśli nie mamy czasu na śledzenie akcji i preferujemy łatwiejsze i mniej ryzykowne podejście, inwestowanie w pojedyncze akcje może być traktowane bardziej jako rozrywka i uzupełnienie zdywersyfikowanych inwestycji w ETF, które w łatwy sposób załatwisz z Fondee.

***

Fondee - Czeski startup Fondee zmienia sposób, w jaki ludzie myślą o inwestowaniu. Działa jako usługa online do łatwego inwestowania w fundusze akcji i obligacji. Szczególnie pomaga tym, którzy mają pieniądze leżące na rachunkach bieżących i szukają łatwego i skutecznego sposobu na pomnożenie swoich finansów. Fondee zorganizuje dla nich inwestycje w fundusze akcji i obligacji. Rejestracja odbywa się online, klient wybiera tylko rodzaj portfela, a resztą zajmuje się zespół Fondee. Projekt został założony w 2017 roku przez Evę i Honzę Hlavsów, którzy zdobywali doświadczenie w finansach w Londynie i zrozumieli, że inwestycje to nie „rocket science” i mogą być dostępne dla każdego. Ludzie mogą zarządzać nimi online i bez doradców. Więcej na: www.fondee.pl

REKLAMA

REKLAMA