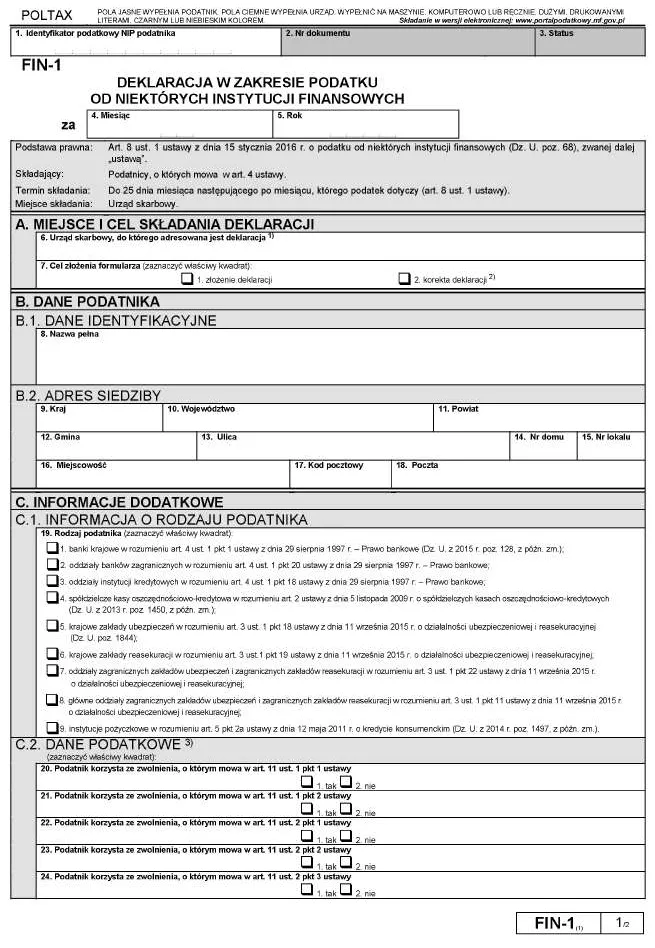

Wzór deklaracji w zakresie podatku od niektórych instytucji finansowych (FIN-1)

REKLAMA

REKLAMA

Wzór deklaracji FIN-1

REKLAMA

REKLAMA

W Dzienniku Ustaw z 17 lutego 2016 r. opublikowane zostało rozporządzenie Ministra Finansów z dnia 16 lutego 2016 r. w sprawie określenia wzoru deklaracji w zakresie podatku od niektórych instytucji finansowych (Dz.U. 2016 poz. 193). Rozporządzenie MF określa wzór deklaracji w zakresie podatku od niektórych instytucji finansowych (FIN-1), stanowiący załącznik do rozporządzenia.

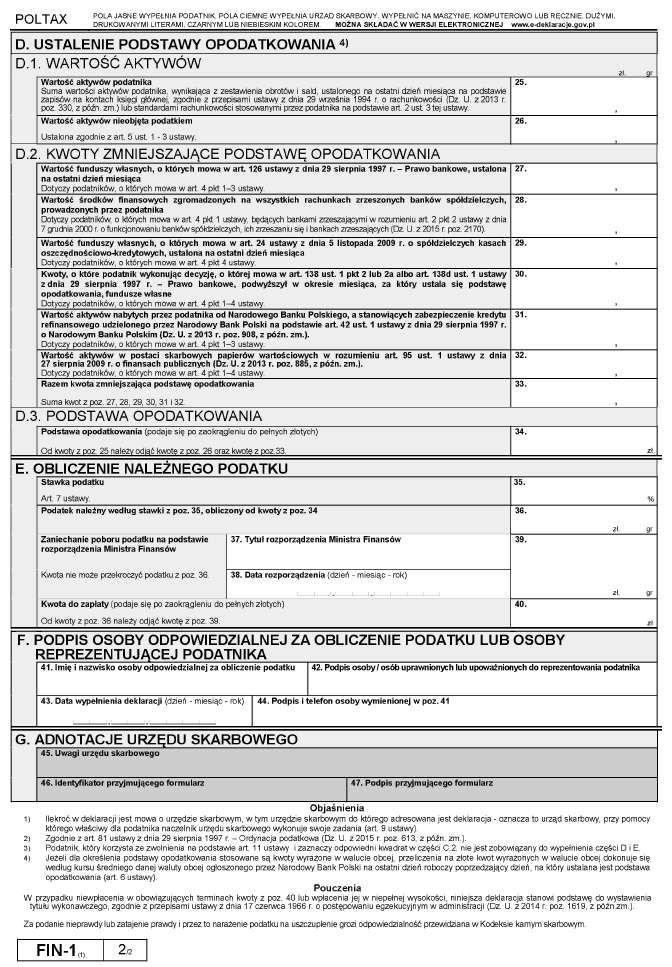

Rozporządzenie stanowi bezpośrednią konsekwencję wprowadzenia podatku od niektórych instytucji finansowych. Na mocy ustawy z dnia 15 stycznia 2016 r. o podatku od niektórych instytucji finansowych (Dz. U. poz. 68) ten nowy podatek obowiązuje od dnia 1 lutego 2016 r. W związku z nowymi regulacjami minister finansów zobowiązany był do przygotowania w drodze rozporządzenia wzoru deklaracji w zakresie tego podatku. Wzór ten umożliwia prawidłowe obliczenie podstawy opodatkowania, w tym wszystkich kwot ją obniżających oraz kwoty podatku. Wzór zawiera również objaśnienia co do terminu i miejsca złożenia deklaracji.

REKLAMA

Ustawa o podatku od niektórych instytucji finansowych - od 1 lutego 2016 r.

Rozporządzenie weszło w życie z dniem następującym po dniu ogłoszenia, czyli w dniu 18 lutego 2016 r.

Wzór deklaracji w zakresie podatku od niektórych instytucji finansowych (FIN-1)

Pierwsze deklaracje za luty 2016 r.

Zgodnie z ustawą z dnia 15 stycznia 2016 r. o podatku od niektórych instytucji finansowych pierwszym okresem rozliczeniowym, za który podatnicy obowiązani są dokonać obliczenia podatku i złożyć deklarację podatkową, jest miesiąc luty 2016 r.

Podatek bankowy podwyższa marże kredytów

Przedmiotem opodatkowania podatkiem są aktywa podmiotów będących podatnikami podatku. Podatek wynosi 0,0366% podstawy opodatkowania miesięcznie.

Natomiast podatnikami podatku są:

1) banki krajowe w rozumieniu art. 4 ust. 1 pkt 1 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe (Dz. U. z 2015 r. poz. 128, z późn. zm.);

2) oddziały banków zagranicznych w rozumieniu art. 4 ust. 1 pkt 20 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe;

3) oddziały instytucji kredytowych w rozumieniu art. 4 ust. 1 pkt 18 ustawy z dnia 29 sierpnia 1997 r. – Prawo bankowe;

4) spółdzielcze kasy oszczędnościowo-kredytowe w rozumieniu art. 2 ustawy z dnia 5 listopada 2009 r. o spółdzielczych kasach oszczędnościowo-kredytowych (Dz. U. z 2013 r. poz. 1450, z późn. zm.);

5) krajowe zakłady ubezpieczeń w rozumieniu art. 3 ust. 1 pkt 18 ustawy z dnia 11 września 2015 r. o działalności ubezpieczeniowej i reasekuracyjnej (Dz. U. poz. 1844);

6) krajowe zakłady reasekuracji w rozumieniu art. 3 ust. 1 pkt 19 ustawy z dnia 11 września 2015 r. o działalności ubezpieczeniowej i reasekuracyjnej;

7) oddziały zagranicznych zakładów ubezpieczeń i zagranicznych zakładów reasekuracji w rozumieniu art. 3 ust. 1 pkt 22 ustawy z dnia 11 września 2015 r. o działalności ubezpieczeniowej i reasekuracyjnej;

8) główne oddziały zagranicznych zakładów ubezpieczeń i zagranicznych zakładów reasekuracji w rozumieniu art. 3 ust. 1 pkt 11 ustawy z dnia 11 września 2015 r. o działalności ubezpieczeniowej i reasekuracyjnej;

9) instytucje pożyczkowe w rozumieniu art. 5 pkt 2a ustawy z dnia 12 maja 2011 r. o kredycie konsumenckim (Dz. U. z 2014 r. poz. 1497, z późn. zm.).

Pobór podatku od niektórych instytucji finansowych

Jak wynika z ustawy o podatku od niektórych instytucji finansowych podatnicy są obowiązani, bez wezwania właściwego organu podatkowego:

1) składać właściwemu naczelnikowi urzędu skarbowego deklaracje podatkowe według ustalonego wzoru,

2) obliczać i wpłacać podatek na rachunek właściwego urzędu skarbowego

– za miesięczne okresy rozliczeniowe w terminie do 25 dnia miesiąca następującego po miesiącu, którego podatek dotyczy.

Podatek bankowy - Ministerstwo Finansów nie zgadza się z opinią EBC

Obowiązek składania deklaracji nie dotyczy podatników, w przypadku których wielkość podstawy opodatkowania określona zgodnie z art. 5 ust. 1–3 ustawy, po zastosowaniu obniżeń określonych w art. 5 ust. 4–9 ustawy, nie powoduje powstania obowiązku wpłacenia podatku na rachunek właściwego urzędu skarbowego.

Właściwym organem podatkowym w zakresie podatku jest naczelnik urzędu skarbowego właściwy miejscowo ze względu na siedzibę podatnika.

Natomiast w przypadku braku możliwości ustalenia właściwego organu podatkowego właściwym organem podatkowym jest Naczelnik Drugiego Urzędu Skarbowego Warszawa-Śródmieście.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA