Wykładowcy nadal mogą korzystać z 50-proc. kosztów uzyskania przychodów

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Warunkiem jest, żeby tworzyli dzieła objęte ochroną praw autorskich. Takie stanowisko przedstawił minister finansów w odpowiedzi na pismo rektora Politechniki Gdańskiej prof. Jacka Namieśnika (sygn. DD3.8223.361.2017). Opublikowało je także na swojej stronie internetowej Ministerstwo Nauki i Szkolnictwa Wyższego.

– Choć wydaje się ono korzystne dla wykładowców, a zwłaszcza jego konkluzja, to nie jest ono wiążące dla organów podatkowych, bo nie są to oficjalne objaśnienia podatkowe – zwraca uwagę dr Jowita Pustuł, doradca podatkowy i radca prawny w J. Pustuł & Współpracownicy Doradztwo Podatkowe.

Cztery kategorie

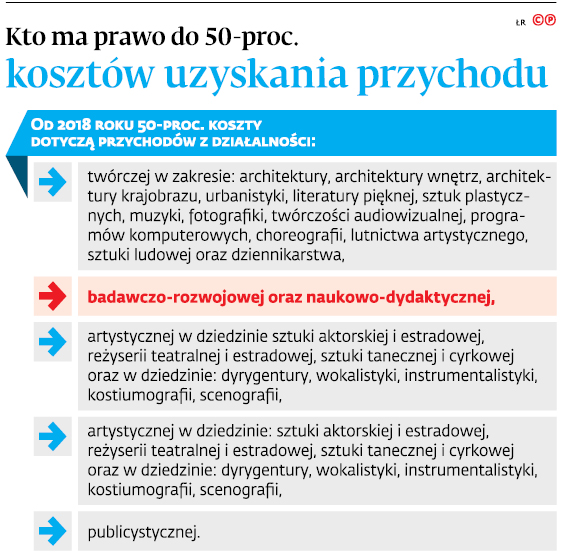

Problem wziął się z tego, że w nowym art. 22 ust. 9b ustawy o PIT, który obowiązuje od 1 stycznia 2018 r., mowa jest o „działalności badawczo-rozwojowej oraz naukowo-dydaktycznej”. Na pracowników uczelni wykonujących wyłącznie działalność naukową lub wyłącznie dydaktyczną padł więc strach. Wykładowcy i lektorzy zaczęli się obawiać, że na skutek zmian nie będą już mogli dłużej korzystać z 50-proc. kosztów uzyskania przychodów.

REKLAMA

Prawo o szkolnictwie wyższym (t.j. Dz.U. z 2017 r. poz. 2183 ze zm.) wskazuje bowiem w art. 108 cztery kategorie nauczycieli akademickich: pracowników naukowo-dydaktycznych, pracowników dydaktycznych, pracowników naukowych a także dyplomowanych bibliotekarzy oraz dyplomowanych pracowników dokumentacji i informacji naukowej.

Wszyscy odliczą

W wyjaśnieniach opublikowanych na stronie MNiSW minister finansów zapewnił, że nauczyciele akademiccy nie stracili prawa do 50-proc. kosztów, niezależnie od zakwalifikowania ich do określonej kategorii wskazanej w art. 108 prawa o szkolnictwie wyższym, jeśli tylko w ramach stosunku pracy tworzą dzieła objęte ochroną praw autorskich.

Dodatkowo minister wyjaśnił, że płatnik ma obowiązek ocenić, czy wynagrodzenie (jego część) należy się za pracę będącą przedmiotem prawa autorskiego. Rozróżnienie to powinno wynikać z umowy o pracę lub np. regulaminu wynagradzania. Chodzi o to, aby pracodawca stworzył przejrzysty mechanizm pozwalający precyzyjnie określić wysokość należnego honorarium, tj. wynagrodzenia za wykonywanie prac o charakterze twórczym lub za rozporządzenie przez twórcę majątkowymi prawami autorskimi.

Uniknęliśmy absurdu

Eksperci podatkowi zgadzają się z wyjaśnieniami ministra. Zwracają jednak uwagę na to, że zastosowanie się do nich nie chroni podatników i ich płatników przed skutkami ewentualnej zmiany stanowiska przez fiskusa, czyli w sposób, o którym mowa w art. 14k ordynacji podatkowej.

– Minister finansów powinien wydać w tej sprawie objaśnienia podatkowe w trybie art. 14a par. 1 pkt 2 ordynacji podatkowej bądź doprecyzować nowe przepisy w drodze kolejnej nowelizacji – uważa Jowita Pustuł.

Polecamy: Pakiet żółtych książek - Podatki 2018

Zdaniem dr. Janusza Fiszera, radcy prawnego i partnera w Kancelarii GESSEL, zawężająca interpretacja nowych przepisów o PIT w ogóle nie wchodzi w grę. – Nie taka była intencja ustawodawcy. Gdyby zmierzał on do ograniczenia stosowania 50-proc. kosztów jedynie do pracowników naukowo-dydaktycznych w rozumieniu art. 108 prawa o szkolnictwie wyższym, to takie odesłanie znalazłoby się w nowelizacji PIT. Skoro go nie ma, to należy przyjąć, że sformułowanie o przychodach uzyskiwanych z tytułu działalności „badawczo-rozwojowej oraz naukowo-dydaktycznej” ma charakter ogólny i zgodnie z intencją ustawodawcy dotyczy przychodów uzyskiwanych z takiego rodzaju działalności zarówno przez pracowników naukowo-dydaktycznych, dydaktycznych, jak i naukowych – uważa Janusz Fiszer.

W przeciwnym razie – dodaje ekspert – doszlibyśmy do całkiem nieracjonalnego wniosku, że na przykład pracownicy naukowi, w tym doświadczeni profesorowie, zatrudnieni w placówkach Polskiej Akademii Nauk (gdzie co do zasady nie jest prowadzona działalność dydaktyczna), nie mogliby korzystać z 50-proc. kosztów uzyskania przychodów. ⒸⓅ

Łukasz Zalewski

REKLAMA

REKLAMA