Fundacje rodzinne a podatek od spadków i darowizn

REKLAMA

REKLAMA

Fundacje rodzinne

Minister Rozwoju, Pracy i Technologii przygotował projekt ustawy o fundacjach rodzinnych. Planowany termin wejścia w życie nowych regulacji to 1 stycznia 2022 r. Celem ustawy jest kompleksowe wzmocnienie narzędzi prawnych do przeprowadzenia procesów sukcesyjnych poprzez dodatnie do systemu prawa instytucji (fundacja rodzinna) służącej do kumulowania rodzinnego majątku, pozwalającego na zatrzymanie kapitału w kraju na wiele pokoleń oraz zwiększenie potencjału krajowych inwestycji.

REKLAMA

REKLAMA

Fundacja rodzinna, jako nowa instytucja w polskim systemie prawa, ma minimalizować ryzyko nieudanej sukcesji i gwarantować kontynuację działalności biznesowej. Przekazanie majątku, w tym firmy rodzinnej, fundacji rodzinnej ma chronić go przed podziałem, umożliwić jego pomnażanie, a więc także czerpanie z niego korzyści, które będzie można przeznaczyć na pokrycie kosztów utrzymania osób wskazanych przez fundatora. Ustawa jest też odpowiedzią na postulaty zgłaszane przez środowisko firm rodzinnych wprowadzenia do polskiego systemu prawnego nowej instytucji ułatwiającej wielopokoleniową sukcesję oraz pozwalającej pogodzić interesy związane z działalnością gospodarczą i interesy prywatne.

Projekt noweli o fundacji rodzinnej reguluje kwestie tworzenia, organizacji, funkcjonowania, rozwiązania i likwidacji fundacji rodzinnej, prawa i obowiązki fundatora i beneficjenta, a także kwestie podatkowe.

Fundator i beneficjent

Zadaniem fundacji rodzinnej będzie realizacja celów określonych przez fundatora, w oparciu o przekazany przez niego majątek.

REKLAMA

Fundatorem będzie mogła być wyłącznie osoba fizyczna mająca pełną zdolność do czynności prawnych, która przekaże aktywa fundacji rodzinnej (całość albo część majątku fundatora w zależności od jego woli). Fundacja rodzinna będzie mogła być założona przez więcej niż jedną osobę, także przez osoby niespokrewnione. Wyjątki w tym zakresie będą wprowadzane jedynie w przypadku tworzenia fundacji rodzinnej na podstawie testamentu (polskie prawo spadkowe dopuszcza możliwość sporządzenia testamentu jedynie przez jednego spadkodawcę).

Natomiast beneficjentem, a więc osobą odnoszącą określone korzyści zgodnie z wolą fundatora, będzie mogła być osoba fizyczna albo organizacja pożytku publicznego. Ustawa nie przewiduje wymogu pokrewieństwa między fundatorem a beneficjentem.

Darowizna od fundatora

Fundacja rodzinna będzie mogła m.in. otrzymać darowiznę od fundatora, a od innej osoby, gdy osoba ta jest albo byłaby powołana do spadku jako spadkobierca ustawowy po fundatorze albo jego małżonku, wstępnym lub zstępnym.

Przez dokonanie darowizny darczyńca nie będzie stawał się fundatorem. Ma to umożliwić łączenie majątku, w szczególności w przypadku współwłasności.

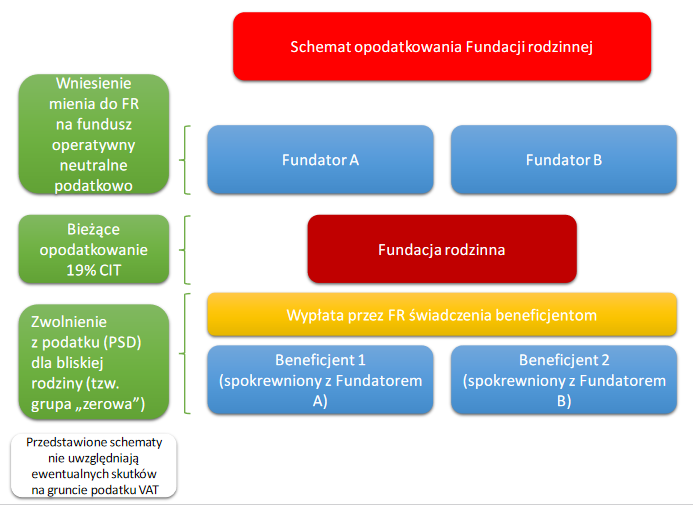

Opodatkowanie fundacji rodzinnej

Kwestia opodatkowania działalności fundacji rodzinnej ma uwzględniać cały cykl jej funkcjonowania, tj. wnoszenie majątku do fundacji rodzinnej, osiąganie przychodów (dochodów) przez fundację rodzinną w okresie jej istnienia, dokonywanie świadczeń na rzecz beneficjentów, a także likwidację fundacji rodzinnej.

Podatkowi od spadków i darowizn będzie podlegać nabycie przez osoby fizyczne od fundacji rodzinnej świadczeń oraz mienia likwidowanej fundacji rodzinnej. Osoby najbliższe fundatorowi: małżonek, zstępni, wstępni, pasierb, rodzeństwo, ojczym i macocha, jak również sam fundator, będą zwolnieni od podatku od nabycia świadczeń oraz mienia likwidowanej fundacji, jeżeli przedmiotem świadczenia będzie mienie wniesione do fundacji przez tego fundatora. Pozostali nabywcy świadczeń fundacji rodzinnej oraz mienia likwidowanej fundacji zapłacą podatek w wysokości 19% podstawy opodatkowania.

W zakresie podatku dochodowego od osób prawnych przychód otrzymany przez fundację rodzinną od fundatora przeznaczony na realizację celów tej fundacji oraz fundusz operatywny nie będzie przychodem w rozumieniu ustawy o podatku dochodowym od osób prawnych. Wniesienie mienia do fundacji rodzinnej przez fundatora nie będzie się więc wiązało z obciążeniami podatkowymi. Działalność operacyjna (własna) fundacji rodzinnej będzie opodatkowana na zasadach ogólnych, jednakże fundacja rodzinna nie będzie uprawniona do korzystania z tzw. małego CIT-u.

Przyjrzyjmy się bliżej kwestii dotyczącej opodatkowania fundacji rodzinnej na gruncie ustawy o podatku od spadków i darowizn. Jakie rozwiązania zaplanował ustawodawca?

Fundacje rodzinne - zwolnienie z podatku od spadków i darowizn

Przygotowane przez ustawodawcę rozwiązania w zakresie podatku od spadków i darowizn, jak czytamy w uzasadnieniu do projektu, oparte są na założeniu, że sposób opodatkowania nabycia świadczeń fundacji rodzinnych powinien respektować zasadę nieopodatkowywania nabycia przez najbliżej spokrewnionych z fundatorem członków jego rodziny. Osiągnięcie tego skutku możliwe będzie przez ustanowienie zwolnienia z podatku tej części świadczeń przekazywanych osobom najbliższym fundatorowi, która zostanie sfinansowana z mienia wniesionego przez niego do fundacji. Zwolnienie dotyczyć będzie również nabycia przez te osoby mienia po likwidacji fundacji rodzinnej oraz jego zwrotu fundatorowi.

Fundacja rodzinna - stawka 19% podatku

Natomiast, zgodnie z projektem, pozostała część świadczeń na rzecz beneficjentów będzie opodatkowana stawką podatku 19%. Jednolita stawka podatku ma uprościć pobór podatku przez fundację rodzinną działającą jako płatnik podatku od spadków i darowizn z tytułu przekazywanych świadczeń.

Fundacje rodzinne - zmiany w ustawie podatku od spadków i darowizn

Powyższe założenia wymagają uwzględnienia w ustawie o podatku od spadków i darowizn specyfiki działalności oraz sposobu zorganizowania fundacji rodzinnej.

Zakres przedmiotowy opodatkowania, określony w ustawie o podatku od spadków i darowizn, poszerzony zostanie o katalog świadczeń z fundacji rodzinnej. Opodatkowaniu podlegać będą świadczenia fundacji rodzinnej na rzecz jej beneficjentów, nabyte przez nich mienie likwidowanej fundacji oraz nabycie takiego mienia przez fundatora. Wyliczenie świadczeń fundacji podlegających podatkowi od spadków i darowizn ma na celu precyzyjne określenie zakresu opodatkowania nabyć przez beneficjentów i fundatorów. Podatkiem nie będą więc objęte inne przysporzenia. Przepisy będą stosowane niezależnie od miejsca zamieszkania (pobytu) nabywcy i posiadanego obywatelstwa.

Dostosowany zostanie także przepis art. 4 ust. 4 ustawy o podatku od spadków i darowizn, przez objęcie zwolnieniem od podatku na podstawie art. 4c tej ustawy, na tych samych zasadach, co dotychczasowych zwolnień od podatku, nabywców posiadających obywatelstwo polskie lub obywatelstwo jednego z państw członkowskich Unii Europejskiej lub państw członkowskich Europejskiego Porozumienia o Wolnym Handlu (EFTA) - stron umowy o Europejskim Obszarze Gospodarczym lub posiadający miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej lub terytorium takiego państwa.

W obowiązującym stanie prawnym skorzystanie z całkowitego zwolnienia przez najbliższych jest uzależnione od zgłoszenia nabycia własności rzeczy lub praw majątkowych właściwemu naczelnikowi urzędu skarbowego w przewidzianym terminie, a w przypadku środków pieniężnych również właściwego udokumentowania ich otrzymania. Dodanie do ustawy art. 4c umożliwi objęcie tożsamym zwolnieniem świadczeń przekazywanych przez fundacje rodzinne osobom najbliższym względem fundatora. Warunkiem zwolnienia będzie jedynie pochodzenie świadczenia z mienia wniesionego do fundacji przez fundatora. Podkreślenia wymaga, że ze zwolnienia korzystać będą nie tylko te świadczenia, których źródłem sfinansowania jest majątek bezpośrednio wniesiony przez fundatora do fundacji rodzinnej, ale także te, które pochodzić będą z mienia nabytego w zamian za wniesione przez fundatora składniki majątku oraz dochody uzyskane z tych źródeł bądź nabyte za nie składniki mienia. Takie rozwiązanie ma zapewnić neutralność projektowanych przepisów w zakresie obciążenia najbliższych członków rodziny fundatora podatkiem od spadków i darowizn, w stosunku do przepisów obecnie obowiązujących w tym zakresie.

Brak obowiązku zgłoszenia oraz udokumentowania otrzymania środków pieniężnych, analogicznie do rozwiązań przyjętych w odniesieniu do zwolnienia nabycia przez członków najbliżej rodziny na podstawie innych tytułów wymienionych w ustawie, wynika z uczynienia fundacji rodzinnej płatnikiem z tytułu świadczeń przez nią przekazywanych i związanych z tym obowiązków rejestracyjnych. W przypadku uchybień będzie ona zaś odpowiedzialna za niewłaściwe wykonanie ciążącego na niej obowiązku płatnika. Transparentność transferów pieniężnych między fundacją rodzinną a beneficjentem zostanie zapewniona dzięki obowiązkowi dokonywania lub przyjmowania płatności związanych z wykonywaną działalnością fundacji rodzinnej za pośrednictwem rachunku płatniczego fundacji rodzinnej.

Jeżeli fundacja jest ustanowiona przez więcej niż jednego fundatora, z racji wymogu najbliższego pokrewieństwa, dla praktyki stosowania zwolnienia przyjmuje się, że nabycie następuje od każdego z fundatorów odrębnie. Pozwoli to na objęcie zwolnieniem jedynie części świadczenia przypadającej od najbliżej spokrewnionego fundatora (z jego majątku „fundacyjnego”). Zwolnienie nie będzie miało zastosowania do świadczeń od innych fundatorów. Zwolnienie to będzie miało również zastosowanie w przypadku zwrotu fundatorowi mienia likwidowanej fundacji rodzinnej.

W art. 5 ustawy o podatku od spadków i darowizn uzupełniono katalog podatników o nabywcę świadczeń fundacji rodzinnej. W art. 6 tej ustawy natomiast określono moment powstania obowiązku podatkowego od nabycia świadczenia przez wskazanie, że powstaje on z chwilą spełnienia świadczenia.

Ustawa o podatku od spadków i darowizn zawiera regulacje, na podstawie których ustala się podstawę opodatkowania przy nabyciu rzeczy i praw majątkowych. Dodany w art. 8 tej ustawy przepis ust. 5a pozwoli na określenie jej w przypadku świadczeń fundacji innych niż rzeczy lub prawa majątkowe. W tym zakresie proponuje się stosowanie zasad funkcjonujących na gruncie przepisów o podatku dochodowym od osób fizycznych.

W projektowanym art. 9 wyłączono w odniesieniu do świadczeń fundacji rodzinnej stosowanie przepisów dotyczących kwot wolnych od podatku (uzależnionych od stopnia pokrewieństwa) oraz kumulacji wartości nabytych świadczeń od tej samej osoby w ciągu 5 lat, jak ma to miejsce w przypadku obliczania wysokości podatku od spadków i darowizn na podstawie dotychczasowych tytułów skutkujących powstaniem obowiązku podatkowego w tym podatku. Nie znajdą także zastosowania regulacje w zakresie grup podatkowych oraz zwolnienia kwot przeznaczonych na zaspokojenie potrzeb mieszkaniowych.

Na podstawie zmiany w art. 15 ustawy o podatku dochodowym od osób fizycznych świadczenia fundacji będą podlegały opodatkowaniu stawką w wysokości 19% podstawy opodatkowania.

Dodanie art. 18a do ustawy o podatku od spadków i darowizn umożliwi ustanowienie fundacji rodzinnej płatnikiem podatku od spadków i darowizn. Przekazanie świadczenia będzie wiązało się dla płatnika z obowiązkiem obliczenia i pobrania należnego podatku od spadków i darowizn z chwilą spełnienia świadczenia. W dalszej kolejności będzie on zobowiązany do wpłacenia pobranego podatku na rachunek urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy ze względu na siedzibę płatnika wykonuje swoje zadania. Do 7 dnia miesiąca następującego po miesiącu, w którym pobrano podatek złoży on deklarację o wysokości pobranego i wpłaconego podatku, w tym informację o kwocie podatku należnego poszczególnym gminom. Informacja ta umożliwi dystrybucję dochodów do gmin będących beneficjentami tych dochodów.

Płatnik będzie również zobowiązany do ewidencjonowania wniesionego mienia przez fundatora do fundacji rodzinnej, dochodów z tego mienia, a także wszelkich nabytych lub uzyskanych w zamian za nie mienia i dochodów. W przypadku bowiem całkowitego zwolnienia z podatku wymagane jest powiązanie świadczeń z wniesionym przez fundatora mieniem. Wymóg ten umożliwi więc określenie zasadności zwolnienia świadczeń na rzecz osób najbliższych fundatorowi oraz kontrolę wywiązywania się z nałożonych obowiązków przez organy administracji skarbowej.

Służyć temu będzie również prowadzona przez płatnika ewidencja świadczeń. Będzie ona sporządzana odrębnie dla każdego beneficjenta, co umożliwi kontrolę poprawności wywiązywania się płatnika z jego obowiązków również przez pryzmat uprawnionego do skorzystania ze zwolnienia podatnika.

Płatnik będzie prowadził rejestr podatku i we wskazanym wyżej terminie przekazywał naczelnikowi urzędu skarbowego informację zawierającą dane dotyczące czynności prawnych, w tym czynności zwolnionych od podatku wraz z podstawą prawną ich zwolnienia. Na podstawie tych informacji organ administracji skarbowej na bieżąco będzie mógł weryfikować poprawność wywiązywania się płatnika z powierzonych mu obowiązków. Rejestr podatku, ewidencja świadczeń fundacji rodzinnej oraz ewidencja mienia prowadzone będą w postaci elektronicznej.

Przepis ten stanowić będzie również podstawę dla ministra właściwego do spraw finansów publicznych do określenia, w drodze rozporządzenia, technicznych aspektów wykonywania obowiązków płatnika w celu zapewnienia możliwości prawidłowego obliczenia podatku, sprawnego jego poboru, jak również zmniejszenia kosztów prowadzenia postępowań podatkowych.

REKLAMA

© Materiał chroniony prawem autorskim - wszelkie prawa zastrzeżone. Dalsze rozpowszechnianie artykułu za zgodą wydawcy INFOR PL S.A.

REKLAMA